|

В нашей стране давно практикуется выдача ипотечных кредитов населению. Так повелось, что клиентами чаще всего бывают молодые люди или молодые семьи. Это и не мудрено. Во-первых, многие молодые люди, окончив образовательные учреждения и начав зарабатывать, испытывают желание сделать свою жизнь более самостоятельной, а, следовательно, съехать с родительской квартиры. Во-вторых, молодые семьи самая распространенная категория граждан, обращающаяся за ипотечным кредитом, особенно это касается тех семей, которые имеют более одного ребенка, так как первым взносом по ипотеке можно сделать материнский капитал. И тех и других объединяет один фактор – молодость. Да, как бы это «дико» не звучало, но молодым людям гораздо проще получить ипотечный кредит для покупки жилья, нежели людям «за пятьдесят». В большей степени это связано с большим сроком кредита, а, следовательно, увеличением суммы, которую необходимо будет выплатить в конечном итоге за счет процентов. А также с платежеспособностью пенсионеров, так как зачастую пенсионерам бывает сложно найти работу. Но, обо всем по порядку. В нашей статье мы подробнее остановимся на вопросе ипотечного кредитования лиц, достигших пенсионного возраста.

Пенсионер и ипотека

Для любого банка, занимающегося данным вопросом, выдача ипотечного кредита пенсионеру является вопросом весьма деликатным. Если молодые люди проходят практически стандартную процедуру оформления, свойственную любому банку, то для пенсионеров банки закладывают дополнительные риски, которые впоследствии могут привести к невыплате кредита и процентов по нему. Банковских работников тоже можно понять, так как для людей пенсионного возраста существует целый ряд очевидных отрицательных моментов (как соискателей кредита), к которым относятся:

Ипотека и военные пенсионеры

Если вы являетесь не просто пенсионером, а имеете статус «военного» пенсионера, то государство приготовило для вас ряд поблажек, которые, во-первых, помогут в одобрении кредита, во-вторых, помогут при погашении, как основной суммы долга, так и процентов по кредиту.

Законодательно в ФЗ № 76-ФЗ от 27 мая 1998 года закреплен особый статус военных пенсионеров, который предусматривает наличие целевых программ для помощи в приобретении жилья. Так военным пенсионерам, имеющим общий стаж более 10-ти лет, положены субсидии в виде ежемесячных денежных выплат, которые вы в свою очередь можете потратить только на погашение ипотечного кредита в банке.

Кроме того, другой ФЗ № 117-ФЗ от 20 августа 2004 года, регламентирует возможность военного пенсионера воспользоваться накопительными средствами, которые формировались на персональном счете по системе жилищного обеспечения военнослужащих. Но, следует помнить, что данные средства могут быть потрачены только для улучшения жилищных условий. Что такое обратная ипотека?

Чуть ранее мы упомянули о том, что пенсионерам мужчинам чаще всего предоставляется обратная ипотека. Такой вид ипотеки рассчитан для лиц с низким достатком. До наступления смерти пенсионера банк перечисляет на его счет денежные средства, тем самым как бы увеличивая ежемесячный доход гражданина. Но после наступления смерти предмет залога (собственно квартира) переходят в собственность банка. Но возможен и другой вариант, родственники умершего пенсионера могут оспорить договор, но при этом обязаны будут выплатить банку полный объем потраченных им средств.

Самая главная отрицательная черта данного вида ипотеки в том, что зачастую стоимость квартиры несоизмеримо выше суммарного количества средств выплаченных банком пенсионеру до наступления его смерти. Не редки случаи, когда смерть наступала через несколько недель или месяцев, но согласно договору объект залога, то есть квартира, переходил в собственность банка. Кроме того, банк устанавливает высокие процентные ставки, поэтому если у родственников возникнет желание выкупить квартиру умершего, то сумма компенсации банку будет несоизмеримо выше, чем потраченные банком средства.

Положительным моментом подобного вида ипотеки является то, что если пенсионер продолжает жить после истечения срока действия договора, то он, естественно, перестает получать от банка ежемесячные выплаты, но оставляет за собой право собственности на квартиру.

Подытожив можно сказать следующее, что прежде чем пенсионеру задумываться об ипотеке следует все очень хорошо взвесить и оценить. Долги могут перейти по наследству родственникам, при заключении обычной ипотеки, а при обратном варианте, недвижимость может уйти в собственность банка. |

personright.ru

Ипотека для пенсионеров | Дают ли ипотеку пенсионерам?

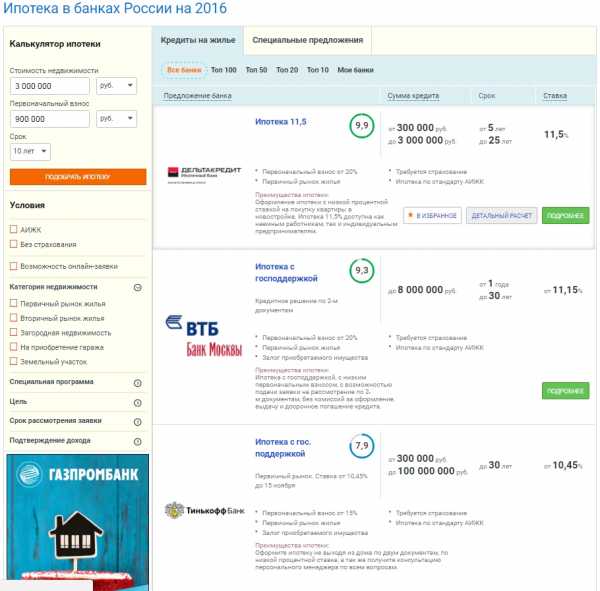

Ипотека для пенсионеров, которую дают многие российские банки, имеет выгодные условия. Пенсионерам не сложно им следовать. Выходя на пенсию, многие граждане задумываются над улучшением жилищных условий. Но дохода, который пенсионерам выдаёт государство в виде пенсии, зачастую хватает только на проживание. Кредитование – это единственный способ получить необходимую сумму.Хотите узнать, дают ли Вам ссуду на жильё в российских банках? Тогда подавайте заявку на нашем портале:

Ипотека для пенсионеров – как получить

Ипотека для пенсионеров позволяет купить жильё на первичном или вторичном рынке недвижимости. А недвижимость людям пенсионного возраста нужна либо для себя, либо для своих детей или внуков.

Ипотека – это целевой вид займа, который дают на покупку:

• квартиры;

• загородного дома;

• участка под строительство жилья;

• строящейся недвижимости.

Каждый банк выдвигает свои условия ипотеки, которые зависят от его политики. Программа соответствует категории клиента.

Кто может претендовать на ипотечный займ?

Услуга «ипотека пенсионерам» доступна:

1. Неработающим пенсионерам. Это самый ограниченный вид займа, ведь гражданин может подтвердить свой доход только пенсией. Данной категории граждан дают взаймы минимальную сумму.

2. Пенсионерам по возрасту, которые продолжают работать или имеют неофициальный доход. Данной категории граждан дают более крупную сумму по ипотеке. Но выбор банков у них небольшой.

3. Неработающим пенсионерам, возраст которых не достиг установленного порога: для женщин 60 лет, для мужчин – 55. Такие программы дают многие финансовые учреждения. Ипотеку можно получить по двум документам или под залог недвижимости.

4. Пенсионерам, которые не достигли пенсионного возраста. Заёмщик может оформить ипотеку в тех банках, которые дают жилищные займы. Главное, чтобы последний взнос был сделан до того, как заёмщик достигнет пенсионного возраста. Иначе придётся искать финансовые учреждения, которое дают деньги взаймы гражданам до 70-75 лет.

5. Военным пенсионерам, которые прекратили работать.

6. Работающим военным пенсионерам. Данной категории граждан дают жилищные займы во многих банках.

Необходимый комплект документов

Независимо от выбранной кредитной организации, для получения ипотеки необходимо подготовить:

• паспорт гражданина РФ;

• справка из ПФР о размере пенсии;

• СНИЛС;

• справка по форме 2-НДФЛ;

• справка с места работы (по форме банка).

Дают ли ипотеку пенсионерам?

Многие могут обзавестись собственной квартирой только в случае оформления ипотеки. Но не все банки дают её. Некоторые считают, что такую ссуду «потянут» лица в молодом трудоспособном возрасте.Резюме!

Так дают ли ипотеку пенсионерам? Да, дают, но ограниченное количество банков, которые выдвигают ряд требований к гражданам пенсионного возраста.

Среди условий, которые кредиторы выдвигают к пенсионерам когда дают ипотеку, можно отметить:

• Хороший доход. Его должно хватать не только на проживание, но и на взносы по займу. Ежемесячный платёж по ипотеке, которую дают пенсионерам, не должен превышать 40-45% от дохода.

• Хорошая кредитная история. Только она позволит оформить ипотеку.

• Моральная и финансовая готовность. Иногда нужно совершить возврат заёмных средств в очень сжатый срок. Например, при болезни.

• Возраст до 75 лет на момент внесения платежа. Только в этом случае заявка на ипотеку может быть одобрена. Например, если ипотеку дают на 3 года, то максимальный возраст гражданина – 72 года.

Вы соответствуете перечисленным требованиям? Тогда узнайте, дают ли Вам ипотеку российские банки:

На практике!

Некоторые банки дают жилищные займы работающим пенсионерам до 85 лет. Но это исключение из правил.

Банки дают пенсионерам взаймы крупную сумму, если они:

1. предоставляют залог – недвижимость, которая в собственности заёмщика;

Совет!Закладывать жильё, в котором Вы живёте, или нет – решать Вам. Но эксперты советуют предварительно взвесить все риски и оценить свои финансовые возможности, чтобы не остаться без недвижимости.

2. оформляют «Ипотеку наоборот». В этом случае пенсионер закладывает своё жильё, за что ему в течение определённого срока дают наличные. После его смерти финансовое учреждение забирает недвижимость. На заметку!

«Ипотека наоборот» подойдёт одиноким пожилым людям, которые хотят увеличить свой доход.

3. привлекают2-3 платёжеспособных созаемщика молодого возраста;

4. подтверждают дополнительный доход.

Ипотека для пенсионеров – в какой банк идти?

Анализируя жилищные займы, можно сделать вывод: пенсионерам их дают нечасто и немногие банки. Срок кредитования ограничен 10 годами.

Плюсы ипотеки пенсионерам в возможности:

• увеличить жилую площадь;

• оставить детям или внукам хорошее наследство;

• оформить рефинансирование, сократив срок кредитования или размер ежемесячных платежей.

Полезно знать!Обращаясь в банки, которые дают ипотеку гражданам пожилого возраста, нужно помнить о преимуществах и недостатках. Среди последних: высокий процент, необходимость оформлять личное страхование, большие штрафы за просрочки.

Есть несколько российских банков, которые дают жилищные займы людям пенсионного возраста.

| Название банка | Программа | Возраст заёмщика | Залог | Процент | Аванс | Срок |

|---|---|---|---|---|---|---|

| «Сбербанк» | квартира в новостройке | до 75 лет | да | от 12% | от 15% | до 30 лет |

| «ВТБ24» | квартира в новостройке | до 75 лет | да | от 15% | от 20% | до 50 лет |

| «Россельхоз-банк» | жильё на вторичном рынке | до 75 лет | да | от 12% | от 15% | до 12 лет |

| «Банк Москвы» | «Ипотека 12/12/12» | до 75 лет | да | от 10,65% | от 10% | до 30 лет |

| «Транс-КапиталБанк» | квартира в новостройке | до 75 лет | да | от 7,55% | от 5% | до 25 лет |

| «Совкомбанк» | жильё на вторичном рынке | до 85лет | да | от 16,9% | от 20% | до 20 лет |

| «АИЖК» | «Переезд–комфорт» | до 75 лет | да | от 14,7% | от 50% | до 2 лет |

Прежде чем узнать, дают ли Вам займ на покупку жилья, рассчитайте его условия на онлайн калькуляторе:

Ипотечный калькулятор

Ошибка! Повторите попытку

Рассчитать

Найдены подходящие предложения по ипотеке!

Подобрать ипотекуИпотека для пенсионеров в Сбербанке

К пенсионерам Сбербанк проявляет наибольшую лояльность, по сравнению с остальными кредиторами. Тем не менее он требует первоначальный взнос.

Ипотека, которую дают в Сбербанке пожилым гражданам, имеет:

1. небольшую сумму;

2. сокращённый срок кредитования;

3. возрастной ценз – до 75 лет на момент оплаты последнего взноса;

4. ставку от 12 до 16%.

К заёмщикам пенсионного возраста Сбербанк выдвигает определённые требования:

• российское гражданство;

• постоянная прописка по месту жительства;

• возраст: до 75 лет, если жилищный займ оформляется с поручителями и до 65 – без них;

• трудовой стаж за последние 5 лет не менее 1 года;

• справка с ПФР о размере пенсии;

• обязательное страхование жизни;

• справка о доходах по форме 2-НДФЛ (работающим гражданам).

Заключение.

Оформлять ипотеку или нет, решать Вам. Для одних – это возможность купить своё жильё, а для других – долговая яма. Есть банки, которые дают ипотечные займы, но очень требовательны к заёмщикам. А есть те, которые не дают деньги взаймы гражданам преклонного возраста.

Если Вы уверены в своих силах и финансовых возможностях, то подавайте заявку в те банки, которые дают кредиты на покупку жилья на выгодных для Вас условиях.

infapronet.ru

Получить ипотеку работающему пенсионеру. Ограничения по ипотеке для пенсионеров

Достаточно часто возникает вопрос, можно получить ипотеку пенсионеру, так как многие финансовые учреждения устанавливают ограничения по предельному возрасту заемщика. В большинстве банков практически любой клиент, имеющий постоянный доход и способный подтвердить его, может получить займ на приобретение недвижимости. В случае с пенсионерами, финансовые учреждения устанавливают более жесткие условия выдачи кредитов, чтобы снизить свои риски.

Условия ипотеки для пенсионеров

Когда выдается ипотека пенсионеру, условия обычно включают:

- ограничение по возрасту на момент завершения договора кредитования. В зависимости от банка, оно может быть от 65 до 70 лет;

- необходимость предоставления справки из Пенсионного фонда о размере получаемой пенсии и справки о доходах, если заемщик не прекратил работать;

- обязательное наличие залога или поручителя.

Когда выдается ипотека пенсионеру, ограничения чаще всего включают значительно меньшую продолжительность кредитования. Полностью погасить всю задолженность необходимо в течение 5-15 лет, в зависимости от возраста на момент заключения договора.

Часто финансовые учреждения, несмотря на достаточно строгие требования к заемщику, предлагают пенсионерам сниженные процентные ставки. В среднем они варьируются в пределах 11-18%.

Особенно охотно выдается ипотека работающим пенсионерам, которые имеют постоянный доход, подтверждаемый документально. Но и в остальных случаях банки часто идут навстречу заемщикам преклонного возраста. Это связано с положительным опытом сотрудничества с пенсионерами, которые добросовестно соблюдают все требования кредитного договора.

www.vbr.ru

Как оформить ипотеку для пенсионеров

Ипотека для пенсионеров – это долгосрочный кредит на большую сумму, которую банки выдают для покупки квартиры пожилым людям.

Выплаты могут растянуться на 30-50 лет и составлять несколько миллионов рублей, а поэтому часто камнем преткновения становится не только уровень дохода, но и возраст заемщика: часто на момент погашения заемщику должно быть 55-60 лет, то есть оформить ипотеку он может не позднее, чем в 35-40 лет.

Однако существуют банки, готовые работать и с пенсионерами.

Условия

Стоит сразу же оговориться, что далеко не все банки готовы предоставить кредит пенсионерам по ряду причин: преклонный возраст, отсутствие достаточно высокого дохода, вероятные проблемы со здоровьем.

Однако они вполне могут претендовать на ипотеку, но при этом условия будут несколько жестче, чем обычные.

- Выход на пенсию произошел до 65 лет, но при этом заемщик продолжал работать. Желательно, чтобы трудовой стаж не прерывался или был не менее года.

- Заемщик имеет достаточно высокий доход, чтобы выплатить ипотеку в срок.

- Необходимо точно посчитать сумму ежемесячных выплат: она не должна превышать 40-45% от доходов.

- Вероятнее всего, банки будут настаивать на дополнительном страховании жизни и здоровья в связи с возрастом, которые увеличат итоговую сумму. Но отказ от страхования может существенно снизить шансы на одобрение, а то и вовсе перечеркнуть их.

- Кроме того, необходимо помнить, что сроки погашения ипотеки также будут уменьшены: банки вряд ли согласятся выдать ипотеку пожилым людям в возрасте 55-65 лет более чем на 10 лет. Однако это не относится к лицам, рано вышедшим на пенсию, а также к учителям и военным: для них сроки могут быть увеличены.

- Многие банки охотнее соглашаются на выдачу ипотеки, если на нее претендует семейная пара с или без детей. Любой дополнительный источник дохода – работа, помощь детей, пенсия супруга – дает гарантию на возврат кредита и положительно оценивается.

- Обязательным пунктом является наличие хорошей кредитной истории и у заемщика, и у созаемщика.

Стоит отметить: перечисленные условия получения ипотеки являются общими: банки могут выдвинуть свои требования, которые тоже необходимо соблюдать.

Для получения ипотеки необходимо будет собрать пакет документов:

- анкета на получение ипотеки;

- паспорт и пенсионное удостоверение;

- справки о размере пенсии и зарплаты, если пенсионер работает;

- некоторые другие документы: справки о доходах созаемщиков, из Пенсионного фонда и т.д.

Все документы тщательно проверяются в обязательном порядке, чтобы минимизировать риски банка.

Как получить

Но, все же ипотека для пенсионеров возможна, главное – приготовиться к тому, что придется, как следует поискать подходящие варианты.

Крупные банки, например, Сбербанк, ВТБ 24, Россельхозбанк, Банк Москвы и некоторые другие, предлагают несколько программ кредитования для заемщиков, вышедших на пенсию. (Кстати, об особенностях получения ипотеки в Сбербанке Вы можете прочитать в этой статье).

Существенно повысить шансы на одобрение можно двумя способами:

- Заложить недвижимость, уже имеющуюся в собственности. Если пенсионер уже имеет квартиру, но хотел бы улучшить жилищные условия, он может предложить банку в качестве залога имеющееся жилье: это станет гарантией от рисков.

- Наличие созаемщика. Если у пенсионера будет кто-то, кто может подстраховать его в случае финансовых или иных проблем (дети или другие родственники с хорошим стабильным доходом), банки будут более лояльны. Кроме того, пенсионер может сам являться созаемщиком: к ним требования менее жесткие.

Важно знать: пенсионер всегда может обратиться в Агентство жилищного ипотечного кредитования, чтобы получить подробную консультацию по своей ситуации.

Обратные платежи

Не так давно для пенсионеров появилась услуга обратной ипотеки: эта программа предлагает пенсионерам не купить, а продать свою квартиру банку, получая за это определенную сумму в месяц.

Этот вариант подходит для одиноких людей, которым некому оставить недвижимость и у которых есть проблемы с финансами.

Основной смысл обратной ипотеки — в передаче квартиры в собственность банка после смерти пенсионера.

В обмен на это, банк обязуется регулярно выплачивать ему определенную сумму каждый месяц. Эта идея не нова: раньше пожилые люди охотно продавали квартиры в рассрочку посторонним людям в обмен на помощь и уход.

Сегодня же это можно сделать на более высоком уровне: пенсионер может быть уверен, что банк не попытается получить квартиры быстрее, банк же перед заключением договора тщательно проверяет, не прописан ли в квартире кто-то еще.

Возможно, Вам будет также интересна статья о нюансах ипотеки с господдержкой.

Статью об особенностях получения ипотеки на строительство частного дома читайте здесь.

Ипотека для пенсионеров – это реальная процедура, позволяющая им приобрести другую квартиру или даже загородный дом. Однако возраст и снижение работоспособности вынуждают банки ужесточать условия для получения: сужать сроки погашения, требовать обязательного страхования или повышать проценты.

При этом любые шаги «навстречу» (внесение половины суммы в виде первоначального взноса, наличие работы и стабильной зарплаты) помогут банку прийти к одобрению.

Смотрите видео, в котором затрагиваются вопросы, касающиеся ипотеки для пенсионеров:

finansist.guru

Как получить ипотеку пенсионеру

Содержание статьи:

Если у человека есть деньги, в банке для него обязательно найдется кредитная программа. В справедливости этого утверждения легко убедится при самом поверхностном знакомстве с банковскими предложениями для заемщиков. Не остались без внимания и пенсионеры, которым банки предлагают не только потребительские кредиты, но и ипотеку. Правда, на весьма специфических условиях.

Возрастные ограничения при оформлении ипотеки для пенсионеров

Для пенсионеров, решивших взять ипотечный кредит, практически все банки установили предельный возраст, к достижению которого им следует полностью выплатить ипотеку. Самые оптимистичные кредиторы верят, что их заемщики точно доживут до восьмидесяти лет, и к этому юбилею сделают последний взнос в счет погашения ипотечного кредита. Банки-пессимисты эту планку устанавливают на уровне 65 – 70 лет. Вполне естественно, что это условие рождает следующее.

Ограничения по сроку действия договора ипотеки для пенсионеров

Если речь о стандартном пенсионном возрасте (55 лет для женщин, 60 – для мужчин), то очевидно: даже если ипотеку надо выплатить к восьмидесятому дню рождения пенсионера, то на срок больше двадцати пяти лет среднестатистическому пенсионеру (вернее, пенсионерке) ее не получить. В реальности же эти сроки в раза в два меньше. В среднем, срок ипотечного кредитования для пенсионеров составляет лет десять – пятнадцать. В связи с этим, возникает очередное ограничение.

Размер ежемесячного взноса при ипотеке

Сумма ежемесячного платежа зависит от размера кредита, процентной ставки и срока кредитования. Минимальных познаний в арифметике достаточно, чтобы понять: при прочих равных исходных данных, разовый платеж будет тем больше, чем короче срок действия ипотечного договора.

Но ни один банк не одобрит ипотеку, если не будет убежден, что заемщику будет по силам его возвращать. А раз так, то, скорее всего, пенсионеру вряд ли одобрят ипотеку в том же размере, что и более молодым заемщикам.

Процентная ставка также зависит от срока кредитования: чем срок короче, тем стоимость ипотеки выше. Если попытаться логически доказать справедливость этого условия, то это вряд ли получится. Объяснить это можно лишь чрезмерными аппетитами финансово-кредитных учреждений. Однако, спорить с банком бессмысленно: либо придется соглашаться на предложенные условия, либо отказываться от ипотеки.

На сумму ипотечного кредита и его стоимость ставки оказывает влияние размер первоначального взноса. Если этот платеж будет равен половине стоимости ипотечного жилья, то процентная ставка будет меньше. И, соответственно, чем скромнее будет эта выплата, тем выше будет стоимость ипотеки.

Добровольное, но обязательное страхование при оформлении ипотеки для пенсионеров

Банк, при выдаче долгосрочных или крупных кредитов, как правило, требует от заемщика, чтобы тот купил полис страхования жизни и здоровья. Причем, страховаться придется в течение всего срока кредитования. Это обстоятельство значительно повышает стоимость ипотеки, что чувствительно даже для заемщиков, имеющих неплохие зарплаты или доходы от бизнеса.

В случае с пенсионерами, ситуация осложняется еще и тем, что страховые компании не стремятся заключать договоры с пожилыми и, зачастую, не очень здоровыми людьми. Пожилому человеку придется пройти полное медицинское обследование (скорее всего, платное), а потом – оформить договор страхования на не самых выгодных для себя условиях.

Ипотека – это кредитование под залог. Предметом залога может быть как новая, приобретаемая в кредит, недвижимость, так и любая другая, которую заемщик может предоставить в качестве имущественного обеспечения своих обязательств. Обязательным условием ипотечного кредитования является страхование залога, что тоже, увы, недешево.

У пенсионера значительно выше шансы получить кредит, если кроме него в договор ипотеки будут включены созаемщик и поручитель. Этим участникам сделки придется, во-первых, предоставить паспорта и документы о своей занятости и доходах. А, во-вторых, и созаемщик, и поручитель также вынуждены будут заключить договоры страхования жизни и здоровья.

Перечень необходимых документов для получения ипотеки пенсионеру

Вряд ли возможна ситуация, когда пенсионер не может предоставить документальное подтверждение своих доходов: пенсию-то он получает ежемесячно! В любом случае, если справки о доходах нет, то для подачи заявления понадобятся паспорт со штампом о регистрации по месту жительства и еще одно удостоверение личности. Если подтверждение доходов оформлено по всем правилам, то к анкете-заявке на получение ипотеки пенсионеру придется приложить паспорт с регистрацией, справку с места работы (если пожилой человек продолжает трудиться) и справку о доходах – пенсии и, если есть, зарплате. Если залогом является недвижимость, принадлежащая пенсионеру, то необходимы документы, подтверждающие право собственности на имущество.

Стоит ли брать ипотеку пенсионеру

Едва ли все вышеперечисленное можно считать убедительными доводами в пользу достаточно рискованной идеи связать себя на старости лет кредитными обязательствами. Большая сумма долга, повышенные проценты, залог имущества, страхование, значительные ежемесячные платежи – все эти обстоятельства должны заставить серьезно подумать и трезво оценить свои возможности выплатить полученную ипотеку.

Но когда решение принято, нелишним будет знать следующее. Семейной паре банк одобрит ипотеку скорее, чем одинокому пожилому человеку. Больше шансов получить желаемое, когда поручителем или созаемщиком по договору будут молодые и хорошо зарабатывающие родственники. А если пенсионер продолжает работать, и суммарный доход семьи получателя ипотеки значительно превышает размер ежемесячного платежа, получение ипотеки практически гарантировано.

Обратная ипотека для пенсионеров

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Консультация бесплатна!

snowcredit.ru

Ипотека для пенсионеров: особенности получения

Ипотека для пенсионеров – вопрос очень деликатный. Существует масса ограничений, которые рассматриваются банками в виде дополнительных рисков, приводящих к невыплате, поэтому кредитные организации с настороженностью заключают договоры ипотеки для пенсионеров.

Что настораживает банк при выдаче ипотеки для пенсионеров?

Существует несколько очевидных показателей, ввиду которых давать кредит гражданам, получающим пенсионные отчисления, считается рискованным:

Существует несколько очевидных показателей, ввиду которых давать кредит гражданам, получающим пенсионные отчисления, считается рискованным:

- Возраст обратившегося лица, который составляет от 55-60 лет и более. Такой возраст, закрепленный в ст. 8 Федерального закона от 28.12.2013 за номером 400—ФЗ «О страховых пенсиях» в качестве пенсионного, является показателем ограниченности времени, на протяжении которого пенсионер сможет погасить кредитный долг.

Отмечается резкий рост смертности среди таких лиц. В большей степени это касается мужского пола, опасность смерти которого резко возрастает после исполнения 65 лет. Средняя женская продолжительность жизни достигает 70-77 лет, соответственно, с дамами пожилого возраста кредитные фирмы чаще оформляют классическую ипотеку. При этом мужчинам предлагают оформить обратную ипотеку для пенсионеров.

- Щекотливым вопросом становится психологическое состояние лица, обратившегося за оформлением договора займа. Так, многие лица, перешедшие черту пенсионного возраста, могут частично или полностью утрачивать дееспособность ввиду возрастных или хронических заболеваний.

Ранние необратимые процессы, или деменция, в рамках психического расстройства человека может развиться с 50-60 лет в силу генетической предрасположенности. Слабоумие сопровождается галлюцинациями, бредом, амнезией и шизофренией. Определение подобного состояния очень важно для банка, чтобы в будущем не возникло проблем с погашением кредита.

- Многие люди пенсионного возраста берут деньги в рамках ипотечного кредита для своих неплатежеспособных детей, родственников. Бывают случаи, когда пенсионеры, обманутые мошенниками, оформляют договор с банком и передают полученные залоговые средства третьим лица. Чтобы избежать таких ситуаций, банковским работникам следует максимально аккуратно и мягко поинтересоваться у клиента о целевом назначении ипотеки, а затем подтвердить полученные сведения.

- Остро стоит вопрос способности пенсионера регулярно оплачивать кредитные взносы и гасить проценты. Те лица, которые после признания их пенсионерами не имеют источников дополнительного заработка, редко становятся получателями кредитных средств. Многие люди пенсионного возраста одиноки, поэтому не каждый может свести к минимуму риски банка путем привлечения поручителя.

Военные льготы

Категория лиц, признанных военными пенсионерами, может рассчитывать на преимущество при получении кредитных средств. Поскольку государство поддерживает этих лиц целевыми программами, банки готовы предложить им исключительные ипотечные условия.

П. 2.1 ст.15 Федерального закона от 27.05.1998г. за номером 76-ФЗ «О статусе военнослужащих» предусматривает для венных пенсионеров, имеющих десятилетний стаж, субсидии в качестве денежных выплат для приобретения жилья.

Читайте нас в Яндекс.Дзен

Яндекс.ДзенТакже банки в рамках государственной программы «Военная ипотека» значительно снижают процентные ставки по кредитам. Федеральный закон от 20 августа 2004г. за номером 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» предусматривает возможность получения накопительных средств, формирующихся на персональных счетах.

Обратная ипотека для пенсионеров

Механизм действия

Данный вид ипотечного кредита рассчитан на категорию людей с низким достатком. Он предусматривает получение пенсионером ежемесячных платежей от банка до момента смерти получателя.

Данный вид ипотечного кредита рассчитан на категорию людей с низким достатком. Он предусматривает получение пенсионером ежемесячных платежей от банка до момента смерти получателя.

После смерти лица, заключившего договор обратной ипотеки с банком, кредитная организация получает в собственность предмет залога в виде недвижимости пенсионера.

В случае если у лица, получавшего денежные средства в рамках обратной ипотеки, имеются родственники, желающие оспорить договор, то они должны будут полностью компенсировать банку сумму переведенных пенсионеру платежей.

Отрицательные последствия

Отмечается явная несоразмерность общей суммы выплат и стоимости квартиры пенсионера.

Порой имеют место случаи, когда пенсионеры умирают через несколько дней или недель после оформления ипотеки. Тогда банк может беспрепятственно получить их квартиру, фактически передав клиенту только незначительную часть установленных ипотечных выплат.

Банки устанавливают большие проценты, поэтому если члены семьи умершего захотят выплатить денежную компенсацию и сохранить недвижимость, они должны будут вернуть кредитной организации сумму, значительно превышающую ипотечные выплаты.

Если жизнь пенсионера продолжается после момента окончания срока, на который был заключен договор обратной ипотеки, то выплаты приостанавливаются, но он сохраняет право собственности на свою квартиру до момента смерти.

Таким образом, пенсионер перед обращением в банк должен задуматься, стоит ли ему идти на риск, получая ипотечный заём. Наследство пенсионера, как и долги, могут перейти к родственникам после его смерти. Если он согласится на обратную ипотеку, то лишится недвижимости.

nsovetnik.ru