Добровольные пенсионные накопления, добровольное пенсионное страхование, страховка для пенсионеров

29.01.2020

На протяжении 16 лет пенсионная система нашей страны претерпевает изменения, касающиеся механизма начисления и выплаты пенсий, порядка уплаты взносов в пенсионный фонд. Но что бы ни происходило, ст. 39 Конституции гарантирует, что каждый человек имеет право получать от государства денежные выплаты при достижении пенсионного возраста, наступлении инвалидности, потере кормильца в семье. С целью реализации конституционных прав законодательство предусматривает обязательное (государственное) и добровольное (негосударственное) страхование граждан.

Обязательное страхование

Действует во всех регионах страны, распространяется на граждан России, лиц без гражданства и иностранцев, проживающих на территории Российской Федерации. Регулируется основным законом №167-ФЗ от 15.12.01г. «Об обязательном пенсионном страховании в РФ» и другими нормативными актами. Страховщик — ПФР.

Страховщик — ПФР.

Все работодатели регистрируются в ПФР, куда ежемесячно отчисляют страховые взносы за своих сотрудников (22%). Состав пенсионных взносов делится на страховую (16%) и накопительную части (6%). Страховая пенсия назначается страхователю с целью компенсации утраченного заработка (по достижении пенсионного возраста, в случае потери трудоспособности). Накопительная пенсия работает по принципу банковского вклада — деньги аккумулируются в государственном фонде, который инвестирует средства в надежные активы. После окончания трудовой деятельности страхователь может снять накопительную часть единовременно или частями.

На размер трудовой пенсии при ОПС влияет:

- Длительность страхового стажа;

- Продолжительность трудового стажа.

В 2014 году Госдума наложила мораторий на накопительную часть — деньги не накапливаются на счетах работающих граждан, а идут на выплаты пенсионерам. Мораторий действует до 2021 года, но, не исключено, что обязательные накопления отменят совсем. Минфин готовит предложения для внесения изменений в законодательство.

Минфин готовит предложения для внесения изменений в законодательство.

Страховой случай — достижение пенсионного возраста (61,5 лет для мужчин, 56,5 — для женщин), при наличии страхового стажа не меньше 12 лет, максимального индивидуального пенсионного коэффициента 21. Для получения страховых выплат застрахованное лицо подает в управление ПФР заявление, трудовую книжку, страховое свидетельство («зеленую карточку» ПФР). Срок назначения — со дня подачи заявления, но не ранее возникновения права на пенсию (достижение установленного возраста). Выплаты — ежемесячно (на дому, в почтовом отделении по месту жительства, на банковскую карту). Пенсию может получать застрахованное или доверенное лицо (по доверенности).

Если у гражданина нет необходимого трудового стажа или размера индивидуального коэффициента не хватает для оформления страховой пенсии, государство может ему назначить социальную пенсию (по утрате кормильца, по инвалидности, по старости).

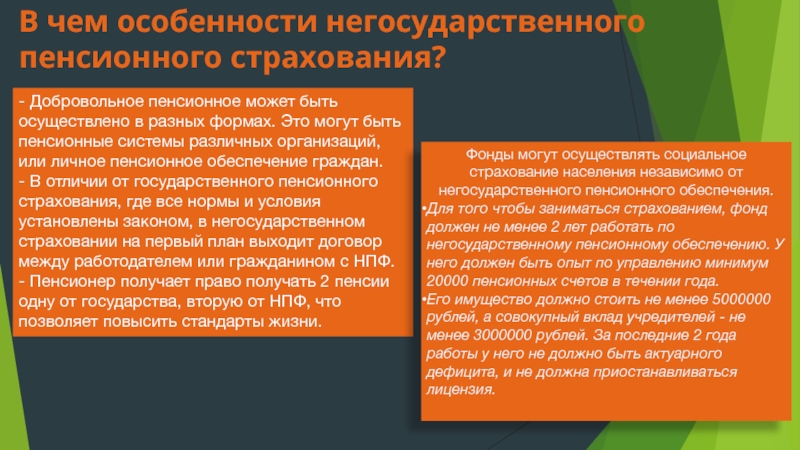

Добровольное пенсионное страхование

Этот вид страховки — добровольный, который применяют с целью:

- Накопления денежных средств для обеспечения стабильности материального положения в старости;

- Увеличения размера трудовой пенсии;

- Инвестирования в экономику и развитие страны.

Добровольное страхование не может использоваться, как альтернатива ОПС.

Страховщики — лицензированные негосударственные пенсионные фонды. Страхователи — физические лица, ИП, юридические лица. Фонд формируется за счет накопленных добровольных взносов работодателей и застрахованных лиц. Для обеспечения исполнения обязательств перед участниками НПФ создает страховой резерв. По итогам финансового года организации проверяет аудит. Контроль деятельности осуществляет уполномоченный федеральный орган исполнительной власти.

На размер страховых выплат влияет:

- Возраст и пол застрахованного лица;

- Сумма страховых взносов;

- Длительность периода накопления.

Человек добровольно и самостоятельно выбирает СК и программы пенсионной страховки в рамках системы ДПС (периодичность, размер взносов, желаемые сроки выплаты накоплений). Например, взносы в фонд могут быть единовременными или накопительными, платежи — ежегодными/ ежеквартальными/ ежемесячными.

По сути, ДПС — инвестиционное или накопительное страхование жизни, при котором человек застрахован на случай смерти (от любой причины) на весь период действия полиса. При этом НПФ вкладывают средства пенсионных резервов в объекты инвестирования, список которых утвержден Правительством России.

Добровольные пенсионные накопления выплачивают единовременно (вся сумма накоплений и проценты), регулярно (пожизненно, в размере установленном страхователем).

При выборе НПФ рекомендуем учитывать:

- Доходность. Смотрите статистику за несколько лет, оцените, сколько процентов прибыли за год получил фонд от инвестирования средств.

- Надежность. Как правило, фонды указывают рейтинги надежности на своих сайтах. Лучший рейтинг — А++.

Полис ДПС дает возможность инвестировать деньги в выгодные проекты и получать дополнительные доходы, как прибавку к трудовой пенсии. Накопления можно завещать, что не работает при ОПС. Закон не запрещает единовременную выплату накопленных средств. Добровольная страховка удобна физлицам, получающим пенсию по инвалидности, по потере кормильца или при отсутствии трудового стажа.

Добровольная страховка удобна физлицам, получающим пенсию по инвалидности, по потере кормильца или при отсутствии трудового стажа.

При этом ДПС не лишена недостатков. Например, нет гарантий получения стабильного дохода от инвестирования, а в условиях кризиса накопительной части пенсии может не быть. Накопления не индексируются. При получении накопительной пенсии уменьшаются пенсионные отметки за год работы, что приводит к уменьшению размера страховой пенсии.

Добровольное пенсионное страхование работников организации – Sovcombank Life

Корпоративное пенсионное страхование – зачем?

Как и большинство экономик развитых стран, Россия сталкивается со сложностями в государственном пенсионном обеспечении людей пожилого возраста на фоне демографической ситуации, которая в перспективе приведёт к еще большему осложнению ситуации с государственными пенсиями.

Наличие корпоративного пенсионного плана выводит компанию на новый уровень как социально ответственного и более привлекательного работодателя в своей отрасли. Это делает корпоративные пенсионные планы эффективным инструментом привлечения, мотивации и удержания сотрудников современного предприятия.

Дополнительное (добровольное) пенсионное страхование работников предоставляет налоговые льготы: для работодателя оплата взносов по полису пенсионного страхования относится на расходы по оплате труда в размере, не превышающем 12 процентов от суммы расходов на оплату труда (п. 16 ст. 255 НК РФ), для работника страховые взносы по полису не облагаются НДФЛ (ст. 213 НК РФ) и НДС (ст. 149 НК РФ).

Консультативный подход и финансовая надежность

- Мы устанавливаем параметры пенсионного плана в соответствии с политикой или внутренними положениями клиента. Мы включаем в план такие важные параметры, как правило вестирования, опции по уплате взносов, критерии участия по согласованию с корпоративным клиентом и в соответствии со спецификой коллектива.

- Программа дополнительного пенсионного страхования работников организации предусматривает благоприятные условия расторжения, а это немаловажный фактор в условиях экономической нестабильности.

- Мы управляем активами наших клиентов напрямую, используя собственные ресурсы; мы относимся к деньгам клиента как к своим, уже много лет стабильно начисляя инвестиционный доход.

Совкомбанк Жизнь использует свой опыт в пенсионном и накопительном страховании, приобретённый в других странах, и с 2002 года предлагает на российском рынке пенсионное страхование наемных работников для корпоративных клиентов.

Привлекательные параметры плана как часть нашего предложения

- Понятные для работников условия программы, варианты участия и правила пенсионного страхования, невысокая стоимость.

- Полная информационная поддержка со стороны Совкомбанк Жизнь на этапе запуска договора и его прохождения, включая доступ к основной информации по договору через интернет для администратора со стороны клиента.

- В случае расторжения договора в отношении работника гарантирована максимально быстрая выплата выкупной суммы в полном объеме в соответствии с правилом вестирования.

- Возможность для работника продолжения программы в формате индивидуального договора при увольнении и расторжении корпоративного договора.

Свяжитесь с нашими специалистами через контактную форму для получения индивидуальной консультации по вопросам наполнения полиса!

Для лиц, вступивших в добровольные правоотношения по обязательному пенсионному страхованию, минимальный размер страховых взносов будет рассчитываться исходя из одного МРОТ

Соответствующий законопроект «О внесении изменений в статью 29 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации» разработан Минтрудом России.

Законопроект призван создать для физических лиц, добровольно вступившим в правоотношения по обязательному пенсионному страхованию, максимально равные условия по уплате страховых взносов с индивидуальными предпринимателями, не производящими выплаты физическим лицам. Напомним, что ранее Федеральным законом от 27 ноября 2017 г. № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» для плательщиков, не производящих выплаты и иные вознаграждения физическим лицам минимальный размер страховых взносов был установлен в фиксированном размере.

Так, законопроектом предусматривается, что для лиц, вступивших в добровольные правоотношения по обязательному пенсионному страхованию, минимальный размер страховых взносов рассчитывается исходя из одного минимального размера оплаты труда, вместо двух МРОТ сегодня. Также законопроектом уточняется, что если заявление о добровольном вступлении по обязательному пенсионному страхованию подано в территориальный орган ПФР в течение расчетного периода, размер страховых взносов, подлежащих уплате за этот расчетный период, определяется пропорционально количеству календарных месяцев, в которых лицо состояло в правоотношениях по обязательному пенсионному страхованию. За неполный месяц размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

За неполный месяц размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Справочно:

Добровольно вступить в правоотношения по обязательному пенсионному страхованию вправе:

- граждане Российской Федерации, работающие за пределами территории Российской Федерации, в целях уплаты страховых взносов в ПФР за себя;

- физические лица в целях уплаты страховых взносов за другое физическое лицо, за которое не осуществляется уплата страховых взносов страхователем;

- застрахованные лица, осуществляющие в качестве страхователей уплату страховых взносов в фиксированном размере, в части, превышающей этот размер, но в общей сложности не более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в ПФР, увеличенное в 12 раз;

- физические лица в целях уплаты страховых взносов в ПФР за себя, постоянно или временно проживающие на территории Российской Федерации, на которых не распространяется обязательное пенсионное страхование.

Пенсионный фонд Российской Федерации — О добровольном отказе от получения пенсии в целях увеличения ее размера Как известно, Закон «О страховых пенсиях» оставляет актуальным традиционный для нашей страны пенсионный возраст, требуемый при назначении пенсии по старости на общих основаниях – 60 лет для мужчин и 55 лет для женщин, и любой гражданин по-прежнему может при выполнении требуемых условий получать пенсию при достижении обозначенного возраста. При этом в Законе заложены нормы, направленные на развитие института добровольного отказа от назначения пенсии для последующего увеличения ее размера. Информационно этот институт можно раскрыть одним предложением – каждый гражданин после возникновения права на страховую пенсию по старости и, следовательно, достижения нормативного пенсионного возраста может при наличии желания выбрать удобное и выгодное для себя время выхода на пенсию и в связи с этим получать ее в повышенном размере, что и является главным стимулом для принятия такого решения.

Наличие в законодательстве норм, стимулирующих граждан, достигших общеустановленного пенсионного возраста, не получать пенсию, а отложить ее назначение на какой-либо срок, не является новеллой в регулировании пенсионных правоотношений, можно сказать, что это уже характерно для отечественного пенсионного права. Так, в советское время существовала надбавка к пенсии за работу после достижения пенсионного возраста. Надбавка начислялась работающим пенсионерам, по их желанию, вместо выплаты пенсий во время работы в размере 10 рублей за каждый год работы после достижения пенсионного возраста при условии, чтобы общий размер надбавки не превышал 40 рублей, а сумма пенсии с надбавкой — 150 рублей в месяц. Указанная надбавка начислялась после оставления работы. В первом российском законодательном акте — Законе РСФСР от 20 ноября 1990 г. № 340-1 «О государственных пенсиях в РСФСР» предусматривалось, что за работу после назначения пенсии устанавливается надбавка в размере 10 процентов пенсии за каждый проработанный год (12 полных месяцев работы), но не более чем за три года работы.

Наличие в законодательстве норм, стимулирующих граждан, достигших общеустановленного пенсионного возраста, не получать пенсию, а отложить ее назначение на какой-либо срок, не является новеллой в регулировании пенсионных правоотношений, можно сказать, что это уже характерно для отечественного пенсионного права. Так, в советское время существовала надбавка к пенсии за работу после достижения пенсионного возраста. Надбавка начислялась работающим пенсионерам, по их желанию, вместо выплаты пенсий во время работы в размере 10 рублей за каждый год работы после достижения пенсионного возраста при условии, чтобы общий размер надбавки не превышал 40 рублей, а сумма пенсии с надбавкой — 150 рублей в месяц. Указанная надбавка начислялась после оставления работы. В первом российском законодательном акте — Законе РСФСР от 20 ноября 1990 г. № 340-1 «О государственных пенсиях в РСФСР» предусматривалось, что за работу после назначения пенсии устанавливается надбавка в размере 10 процентов пенсии за каждый проработанный год (12 полных месяцев работы), но не более чем за три года работы. Такая надбавка устанавливалась за работу тем гражданам, которые, продолжая трудиться, имели право на пенсию, но ее не получали. В Законе «О трудовых пенсиях» механизм по стимулированию граждан, достигших пенсионного возраста, не обращаться за установлением пенсии с тем, чтобы впоследствии получать ее в большем размере, был связан с корректировкой показателя ожидаемого периода выплаты пенсии, что обуславливалось самой пенсионной формулой. В новой пенсионной формуле развитию института добровольного отказа от назначения пенсии для последующего увеличения ее размера призван служить специальный повышающий коэффициент, применяемый при определении величины индивидуального пенсионного коэффициента (ИПК) конкретного застрахованного лица или КвСП. На этот коэффициент умножается величина индивидуального пенсионного коэффициента, приобретенная гражданином к моменту назначения пенсии, включающая в себя все годовые пенсионные коэффициенты как за периоды трудовой и (или) иной деятельности, так и за «нестраховые» периоды.

Такая надбавка устанавливалась за работу тем гражданам, которые, продолжая трудиться, имели право на пенсию, но ее не получали. В Законе «О трудовых пенсиях» механизм по стимулированию граждан, достигших пенсионного возраста, не обращаться за установлением пенсии с тем, чтобы впоследствии получать ее в большем размере, был связан с корректировкой показателя ожидаемого периода выплаты пенсии, что обуславливалось самой пенсионной формулой. В новой пенсионной формуле развитию института добровольного отказа от назначения пенсии для последующего увеличения ее размера призван служить специальный повышающий коэффициент, применяемый при определении величины индивидуального пенсионного коэффициента (ИПК) конкретного застрахованного лица или КвСП. На этот коэффициент умножается величина индивидуального пенсионного коэффициента, приобретенная гражданином к моменту назначения пенсии, включающая в себя все годовые пенсионные коэффициенты как за периоды трудовой и (или) иной деятельности, так и за «нестраховые» периоды. К примеру, повышающий коэффициент за 3 года неполучения пенсии для обычных пенсионеров составляет 1,24, за 5 лет — 1,45. Теперь перечислим основные правила применения КвСП при установлении страховой пенсии правомочным лицам. 1. Повышающий коэффициент может применяться при исчислении размера страховой пенсии по старости, в том числе назначаемой досрочно, и страховой пенсии по случаю потери кормильца. При определении размера страховой пенсии по инвалидности КвСП участия не принимает; 2. Для «зарабатывания» повышающего коэффициента гражданин, которому пенсия еще не назначалась, не должен писать какого-либо специального заявления в территориальный орган Пенсионного фонда России. В данном случае презюмируется, если застрахованное лицо при достижении пенсионного возраста не обращается за назначением страховой пенсии, то это может свидетельствовать о его выборе в пользу добровольного отказа от пенсии в пользу последующего увеличения ее размера. 3. Граждане, которым назначена и выплачивается страховая пенсия, в органы, осуществляющие пенсионное обеспечение, в целях приобретения КвСП могут подать заявление об отказе от получения установленной пенсии.

К примеру, повышающий коэффициент за 3 года неполучения пенсии для обычных пенсионеров составляет 1,24, за 5 лет — 1,45. Теперь перечислим основные правила применения КвСП при установлении страховой пенсии правомочным лицам. 1. Повышающий коэффициент может применяться при исчислении размера страховой пенсии по старости, в том числе назначаемой досрочно, и страховой пенсии по случаю потери кормильца. При определении размера страховой пенсии по инвалидности КвСП участия не принимает; 2. Для «зарабатывания» повышающего коэффициента гражданин, которому пенсия еще не назначалась, не должен писать какого-либо специального заявления в территориальный орган Пенсионного фонда России. В данном случае презюмируется, если застрахованное лицо при достижении пенсионного возраста не обращается за назначением страховой пенсии, то это может свидетельствовать о его выборе в пользу добровольного отказа от пенсии в пользу последующего увеличения ее размера. 3. Граждане, которым назначена и выплачивается страховая пенсия, в органы, осуществляющие пенсионное обеспечение, в целях приобретения КвСП могут подать заявление об отказе от получения установленной пенсии. Тем самым для пенсионеров, в отличие от тех, кому пенсия не установлена, действует заявительный принцип, что и понятно, учитывая невозможность презюмирования их волеизъявления в этом случае. 4. Повышающий коэффициент применяется в отношении лиц, которые приобрели право на страховую пенсию по старости, в том числе досрочную, и не обращались за назначением пенсии в течение не менее чем 12 месяцев со дня приобретения права на эту пенсию. То же самое относится к тем, кто отказался от получения установленной пенсии. Таким образом, фактически применение КвСП зависит от продолжительности времени неполучения гражданами пенсии в период права на нее. Данная продолжительность во всех случаях начинает исчисляться с даты возникновения права на страховую пенсию у конкретного застрахованного лица и заканчивается датой, предшествующей дню назначения ему пенсии. При этом период неполучения пенсии менее года, независимо от его продолжительности (хоть 5 календарных дней, хоть 11 месяцев 28 дней), юридического значения при исчислении размера страховой пенсии иметь не будет.

Тем самым для пенсионеров, в отличие от тех, кому пенсия не установлена, действует заявительный принцип, что и понятно, учитывая невозможность презюмирования их волеизъявления в этом случае. 4. Повышающий коэффициент применяется в отношении лиц, которые приобрели право на страховую пенсию по старости, в том числе досрочную, и не обращались за назначением пенсии в течение не менее чем 12 месяцев со дня приобретения права на эту пенсию. То же самое относится к тем, кто отказался от получения установленной пенсии. Таким образом, фактически применение КвСП зависит от продолжительности времени неполучения гражданами пенсии в период права на нее. Данная продолжительность во всех случаях начинает исчисляться с даты возникновения права на страховую пенсию у конкретного застрахованного лица и заканчивается датой, предшествующей дню назначения ему пенсии. При этом период неполучения пенсии менее года, независимо от его продолжительности (хоть 5 календарных дней, хоть 11 месяцев 28 дней), юридического значения при исчислении размера страховой пенсии иметь не будет. 5. Величина КвСП зависит от продолжительности неполучения пенсии в период права на нее: чем длиннее продолжительность, тем выше размер. Для определения размера повышающего коэффициента также имеют значение только полные календарные годы, неважно, если, к примеру, один заявитель не получал страховую пенсию 3 года и 11 месяцев, а другой – ровно 36 месяцев, величина КвСП будет у них одинаковой. Кроме того, надо помнить, что величина повышающего коэффициента ограничивается исходя из того обстоятельства, что максимальная продолжительность периода неполучения пенсии, имеющая значение для исчисления размера пенсии, составляет 10 лет или 120 месяцев. Поэтому время неполучения пенсии сверх указанного срока не приведет к повышению уровня пенсионного обеспечения. 6. Величина КвСП при прочих равных условиях и одинаковом периоде неполучения пенсии выше у лиц, которым назначается страховая пенсия по старости в общеустановленном пенсионном возрасте, чем у граждан – получателей досрочных пенсий. 7. Период неполучения пенсии для определения размера КвСП начинает отсчитываться только с 1 января 2015 г.

5. Величина КвСП зависит от продолжительности неполучения пенсии в период права на нее: чем длиннее продолжительность, тем выше размер. Для определения размера повышающего коэффициента также имеют значение только полные календарные годы, неважно, если, к примеру, один заявитель не получал страховую пенсию 3 года и 11 месяцев, а другой – ровно 36 месяцев, величина КвСП будет у них одинаковой. Кроме того, надо помнить, что величина повышающего коэффициента ограничивается исходя из того обстоятельства, что максимальная продолжительность периода неполучения пенсии, имеющая значение для исчисления размера пенсии, составляет 10 лет или 120 месяцев. Поэтому время неполучения пенсии сверх указанного срока не приведет к повышению уровня пенсионного обеспечения. 6. Величина КвСП при прочих равных условиях и одинаковом периоде неполучения пенсии выше у лиц, которым назначается страховая пенсия по старости в общеустановленном пенсионном возрасте, чем у граждан – получателей досрочных пенсий. 7. Период неполучения пенсии для определения размера КвСП начинает отсчитываться только с 1 января 2015 г. , что обуславливается датой вступления в силу Закона «О страховых пенсиях». В этой связи часто возникает вопрос, как соблюдены пенсионные права застрахованных лиц, которые право на пенсию приобрели, допустим, в декабре 2013 г., а за ее назначением обратились в январе 2016 г., фактически имея тем самым два полных календарных года неполучения пенсии. Здесь необходимо помнить, что в силу части 3 статьи 36 Закона «О страховых пенсиях», основанной на конституционном принципе сохранения пенсионных прав, Закон «О трудовых пенсиях» с 1 января 2015 г. действует в части норм, регулирующих исчисление размера трудовых пенсий и подлежащих применению в целях определения размеров страховых пенсий в части, не противоречащей Закону «О страховых пенсиях». Это означает, что достаточно большой массив норм Закона «О трудовых пенсиях», в частности об определении ожидаемого периода выплаты пенсии при исчислении ее размера по состоянию на 1 января 2015 г., имеет юридическое значение при осуществлении пенсионного обеспечения и после указанной даты.

, что обуславливается датой вступления в силу Закона «О страховых пенсиях». В этой связи часто возникает вопрос, как соблюдены пенсионные права застрахованных лиц, которые право на пенсию приобрели, допустим, в декабре 2013 г., а за ее назначением обратились в январе 2016 г., фактически имея тем самым два полных календарных года неполучения пенсии. Здесь необходимо помнить, что в силу части 3 статьи 36 Закона «О страховых пенсиях», основанной на конституционном принципе сохранения пенсионных прав, Закон «О трудовых пенсиях» с 1 января 2015 г. действует в части норм, регулирующих исчисление размера трудовых пенсий и подлежащих применению в целях определения размеров страховых пенсий в части, не противоречащей Закону «О страховых пенсиях». Это означает, что достаточно большой массив норм Закона «О трудовых пенсиях», в частности об определении ожидаемого периода выплаты пенсии при исчислении ее размера по состоянию на 1 января 2015 г., имеет юридическое значение при осуществлении пенсионного обеспечения и после указанной даты. Тем самым в приведенном примере правомочному лицу за период неполучения пенсии до 1 января 2015 г. будет снижен ожидаемый период выплаты пенсии, а за один год неполучения пенсии уже после вступления в силу нового пенсионного законодательства применен КвСП в установленном размере. 8. При подсчете продолжительности периода неполучения пенсии для определения величины КвСП во внимание не принимается время, в течение которого гражданин являлся получателем иной пенсии либо ежемесячного пожизненного содержания, предусмотренных российским законодательством. Исключение составляют периоды получения, учитывая ее особую правовую природу, накопительной пенсии, а также пенсии иного вида теми лицами, которые в силу действующего правового регулирования имеют право на одновременное назначение и выплату двух пенсий (например, граждане, ставшие инвалидами вследствие военной травмы, которым может устанавливаться пенсия по инвалидности согласно Федеральному закону от 15 декабря 2001 г. № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации» и страховая пенсия по старости).

Тем самым в приведенном примере правомочному лицу за период неполучения пенсии до 1 января 2015 г. будет снижен ожидаемый период выплаты пенсии, а за один год неполучения пенсии уже после вступления в силу нового пенсионного законодательства применен КвСП в установленном размере. 8. При подсчете продолжительности периода неполучения пенсии для определения величины КвСП во внимание не принимается время, в течение которого гражданин являлся получателем иной пенсии либо ежемесячного пожизненного содержания, предусмотренных российским законодательством. Исключение составляют периоды получения, учитывая ее особую правовую природу, накопительной пенсии, а также пенсии иного вида теми лицами, которые в силу действующего правового регулирования имеют право на одновременное назначение и выплату двух пенсий (например, граждане, ставшие инвалидами вследствие военной травмы, которым может устанавливаться пенсия по инвалидности согласно Федеральному закону от 15 декабря 2001 г. № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации» и страховая пенсия по старости). Все приведенные правила применяются и по отношению к фиксированной выплате к страховой пенсии. В Законе «О страховых пенсиях» заложен еще один стимул, который по идее должен заставить задуматься граждан о целесообразности отложить выход на страховую пенсию по старости, правда, он является скрытым и вытекает из особенностей действующих правил перерасчета размера пенсии в связи с осуществлением гражданами после назначения пенсии трудовой и (или) иной деятельности. На основании части 2 статьи 18 Закона «О страховых пенсиях» перерасчет размера страховой пенсии производится в случае увеличения по данным индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования величины ИПК, исходя из суммы страховых взносов на страховую пенсию, не учтенных при определении величины ИПК для исчисления размера страховой пенсии при ее назначении, переводе с одного вида страховой пенсии на другой, предыдущем перерасчете. Такой перерасчет производится без заявления пенсионера с 1 августа каждого года.

Все приведенные правила применяются и по отношению к фиксированной выплате к страховой пенсии. В Законе «О страховых пенсиях» заложен еще один стимул, который по идее должен заставить задуматься граждан о целесообразности отложить выход на страховую пенсию по старости, правда, он является скрытым и вытекает из особенностей действующих правил перерасчета размера пенсии в связи с осуществлением гражданами после назначения пенсии трудовой и (или) иной деятельности. На основании части 2 статьи 18 Закона «О страховых пенсиях» перерасчет размера страховой пенсии производится в случае увеличения по данным индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования величины ИПК, исходя из суммы страховых взносов на страховую пенсию, не учтенных при определении величины ИПК для исчисления размера страховой пенсии при ее назначении, переводе с одного вида страховой пенсии на другой, предыдущем перерасчете. Такой перерасчет производится без заявления пенсионера с 1 августа каждого года. Конечно, в первую очередь, это страховые взносы, уплаченные за работающих пенсионеров после установления им пенсии. Здесь принципиально важно, что максимальное значение ИПК при рассматриваемом перерасчете страховой пенсии учитывается в размере: 3,0 — для застрахованных лиц, у которых в соответствующем году не формируются пенсионные накопления за счет страховых взносов на обязательное пенсионное страхование; 1,875 — для застрахованных лиц, у которых в соответствующем году формируются пенсионные накопления за счет страховых взносов на обязательное пенсионное страхование. Тем самым сумма «прибавки» к пенсии в связи с перерасчетом с 1 августа соответствующего года ограничена суммой, которая получается путем умножения упомянутых 3 баллов на стоимость одного пенсионного коэффициента. В то время как при формировании гражданами пенсионных прав до назначения им страховой пенсии ограничение индивидуального пенсионного коэффициента, определяемое за каждый календарный год, составляет следующую максимальную величину: не свыше 10 — для застрахованных лиц, у которых в соответствующем году не формируются пенсионные накопления за счет страховых взносов на обязательное пенсионное страхование; не свыше 6,25 — для застрахованных лиц, у которых в соответствующем году указанные пенсионные накопления формируются .

Конечно, в первую очередь, это страховые взносы, уплаченные за работающих пенсионеров после установления им пенсии. Здесь принципиально важно, что максимальное значение ИПК при рассматриваемом перерасчете страховой пенсии учитывается в размере: 3,0 — для застрахованных лиц, у которых в соответствующем году не формируются пенсионные накопления за счет страховых взносов на обязательное пенсионное страхование; 1,875 — для застрахованных лиц, у которых в соответствующем году формируются пенсионные накопления за счет страховых взносов на обязательное пенсионное страхование. Тем самым сумма «прибавки» к пенсии в связи с перерасчетом с 1 августа соответствующего года ограничена суммой, которая получается путем умножения упомянутых 3 баллов на стоимость одного пенсионного коэффициента. В то время как при формировании гражданами пенсионных прав до назначения им страховой пенсии ограничение индивидуального пенсионного коэффициента, определяемое за каждый календарный год, составляет следующую максимальную величину: не свыше 10 — для застрахованных лиц, у которых в соответствующем году не формируются пенсионные накопления за счет страховых взносов на обязательное пенсионное страхование; не свыше 6,25 — для застрахованных лиц, у которых в соответствующем году указанные пенсионные накопления формируются . Таким образом, годовой ИПК, который гражданин может заработать для исчисления размера пенсии до ее назначения, имеет большее значение, чем ИПК, учитываемый при перерасчете размера страховой пенсии работающим пенсионерам. Это надо помнить гражданам, достигшим пенсионного возраста и приобретшим право на страховую пенсию по старости, особенно тем из них, которые имеют средний и выше среднего доход, подлежащий обложению страховыми взносами в ПФР. Фактически в случае добровольного отказа от пенсии граждане получают два бонуса: учет при последующем определении размера пенсии за периоды ее неполучения величины ИПК, ограниченной десятью баллами, а не тремя; применение за те же периоды повышающего коэффициента и к страховой пенсии, и к фиксированной выплате к ней.

Таким образом, годовой ИПК, который гражданин может заработать для исчисления размера пенсии до ее назначения, имеет большее значение, чем ИПК, учитываемый при перерасчете размера страховой пенсии работающим пенсионерам. Это надо помнить гражданам, достигшим пенсионного возраста и приобретшим право на страховую пенсию по старости, особенно тем из них, которые имеют средний и выше среднего доход, подлежащий обложению страховыми взносами в ПФР. Фактически в случае добровольного отказа от пенсии граждане получают два бонуса: учет при последующем определении размера пенсии за периоды ее неполучения величины ИПК, ограниченной десятью баллами, а не тремя; применение за те же периоды повышающего коэффициента и к страховой пенсии, и к фиксированной выплате к ней.Пенсионный фонд Российской Федерации на Facebook. Если вам интересны новости Пенсионный фонд Российской Федерации, регистрируйтесь на Facebook сегодня!

Минфин подготовит проект о добровольных пенсионных взносах при поддержке государства

Министерство финансов до 15 декабря 2021 года внесет в кабмин проект закона о добровольных пенсионных взносах «при стимулирующей поддержке государства», которые должны заменить «замороженную» с 2014 года систему обязательного пенсионного страхования (ОПС). Об этом говорится в плане-графике ведомства по реализации госпрограммы «Управление государственными финансами и регулирование финансовых рынков», опубликованном на сайте ведомства.

Об этом говорится в плане-графике ведомства по реализации госпрограммы «Управление государственными финансами и регулирование финансовых рынков», опубликованном на сайте ведомства.

Власти обсуждают замену ОПС уже несколько лет — после введения с 2014 года моратория на формирование пенсионных накоплений Минфин и Центробанк представляли несколько вариантов её замены.

В 2016 году была разработана концепция индивидуального пенсионного капитала (ИПК), предполагавшая, что работник будет самостоятельно делать взносы на накопительную пенсию, имея при этом возможность изменить ставку или отказаться от уплаты.

Читайте также:

• Гражданам предложат по-новому формировать будущие пенсии • СМИ: Минфин разослал ведомствам новую версию гарантированного пенсионного плана • Рязанский: новая система пенсионных накоплений непривычна россиянам

В 2019 году на смену идее ИПК пришла концепция гарантированного пенсионного плана (ГПП). Как писала «Парламентская газета», ГПП предполагал исключительно добровольное присоединение граждан к системе накоплений, гарантию сохранности долгосрочных пенсионных накоплений со стороны государства, налоговые льготы для бизнеса и налоговые вычеты для граждан.

Как писала «Парламентская газета», ГПП предполагал исключительно добровольное присоединение граждан к системе накоплений, гарантию сохранности долгосрочных пенсионных накоплений со стороны государства, налоговые льготы для бизнеса и налоговые вычеты для граждан.

В 2020 году работа над законопроектом о ГПП замедлилась. «Коммерсант» в ноябре писал, что Минфин разослал ведомствам новую версию проекта, а ожидать его поступления в Госдуму стоит не раньше 2021 года. Издание также сообщало, что негосударственные пенсионные фонды разработали свой вариант трансформации ОПС в негосударственное пенсионное обеспечение (НПО), который был встречен Центробанком благожелательно.

Сенатор Валерий Рязанский в разговоре с «Парламентской газетой» заявлял, что, по его мнению, разработка законопроекта о ГПП затянулась, потому что «долго выбирается модель», к тому же остаются проблемы отсутствия мотивации и низкого уровня доходов граждан.

Как делать добровольные взносы на пенсию

Пенсионное страхование в России носит обязательный характер и распространяется на всех работающих граждан. Взносы на пенсии, согласно его правилам, формируют и уплачивают работодатели. При этом существует ряд случаев, когда человек сам может делать взносы на пенсию. Например, когда он работает за границей, но хочет, чтобы пенсия в России продолжала формироваться, или чтобы формировать пенсию близкого человека, который нигде не работает.

Взносы на пенсии, согласно его правилам, формируют и уплачивают работодатели. При этом существует ряд случаев, когда человек сам может делать взносы на пенсию. Например, когда он работает за границей, но хочет, чтобы пенсия в России продолжала формироваться, или чтобы формировать пенсию близкого человека, который нигде не работает.

Взносы могут также делать те, кто работает на себя, – чтобы увеличить уже имеющиеся пенсионные права либо полностью формировать их с нуля. Последнее, в частности, относится к самозанятым, применяющим налог на профессиональный доход. По закону они не обязаны делать отчисления на пенсионное страхование, как, например, индивидуальные предприниматели или нотариусы, и формируют свою пенсию самостоятельно. В том числе за счет добровольных взносов.

Чтобы уплачивать их, необходимо подать заявление в Пенсионный фонд России, зарегистрировавшись таким образом в качестве плательщика. Сделать это можно только в клиентской службе ПФР или отправив заявление по почте. Кроме того, в отличие от добровольных взносов на формирование накопительной пенсии, которые за человека может перечислять его работодатель, добровольные взносы на страховую пенсию делает только сам человек.

Кроме того, в отличие от добровольных взносов на формирование накопительной пенсии, которые за человека может перечислять его работодатель, добровольные взносы на страховую пенсию делает только сам человек.

Соответствующие платежи перечисляются через банк по реквизитам, сформированным с помощью электронного сервиса ПФР. Он доступен в открытой части сайта Пенсионного фонда и не требует входа в личный кабинет. Квитанция с необходимыми реквизитами также предоставляется в клиентских службах ПФР.

Периодичность взносов человек определяет самостоятельно: можно перечислить сразу всю желаемую сумму либо делать небольшие платежи в течение определенного времени. Расчетным периодом по уплате добровольных взносов является календарный год. Минимальный и максимальный платежи при этом имеют ограничения и в том числе зависят от того, сколько времени в течение года человек был плательщиком взносов. Чем дольше этот период, тем больше пенсионных прав он позволяет сформировать.

Пенсионные коэффициенты и стаж, приобретенные в результате уплаты добровольных взносов, учитываются 31 декабря и отражаются на лицевом счете до 1 марта года, следующего за годом уплаты. Учет взносов происходит автоматически, поэтому представлять в Пенсионный фонд документы, подтверждающие совершенные платежи, не требуется.

Учет взносов происходит автоматически, поэтому представлять в Пенсионный фонд документы, подтверждающие совершенные платежи, не требуется.

Люди, которым не хватило страхового стажа или пенсионных коэффициентов для получения права на пенсию, также могут воспользоваться уплатой добровольных взносов, чтобы восполнить недостающие пенсионные права. Притом что самой распространенной причиной нехватки коэффициентов или стажа является неофициальное трудоустройство, отказы в назначении пенсии из-за этого происходят не часто и составляют примерно 3% от всех решений, выносимых по заявлениям граждан.

Начальник Управления В.А. Башашина

Корпоративная социальная ответственность и благотворительность

Публичное акционерное общество ПАО «Россети» является социально-ответственным корпоративным членом общества и активно развивает социальную политику, а также ведет благотворительную деятельность.

1.

Социальное партнёрство

Социальное партнёрствоВ дочерних и зависимых обществах ПАО «Россети» (далее – энергокомпании) установлено социальное партнёрство на основе Отраслевого тарифного соглашения в электроэнергетическом комплексе (далее – ОТС).

ОТС регулирует социально-трудовые отношения в энергокомпаниях, устанавливает общие принципы регулирования связанных с ними экономических отношений, общие условия оплаты труда, гарантии, компенсации и льготы работникам отрасли.

Основными целями ОТС являются:

- обеспечение и поддержание социальной стабильности в энергокомпаниях;

- гармоничное развитие социального партнерства в энергокомпаниях, инициативы и соревнования в трудовых коллективах;

- установление минимального отраслевого уровня гарантий работникам Организаций, обеспечение их предоставления;

- привлечение и закрепление квалифицированных работников;

- повышение эффективности производства, конкурентоспособности энергокомпаний, стимулирование работников энергокомпаний к высокопроизводительному труду, способствующему повышению их благосостояния;

- обеспечение интересов сторон социального партнерства в энергокомпаниях при формировании цен (тарифов) в электроэнергетике Российской Федерации;

- создание условий и механизмов, способствующих реализации в энергокомпаниях норм трудового законодательства Российской Федерации.

В большинстве энергокомпаний на основе ОТС заключены коллективные договоры, уточняющие и расширяющие его положения.

2. Качество условий труда и жизни работников

Осознавая безусловную важность достойных условий труда и жизни работников энергокомпаний и членов их семей, ПАО «Россети» предпринимает инициативные действия в следующих сферах:

2.1. Профилактика заболеваний и охрана здоровья

В целях сохранения и укрепления физического и психологического здоровья каждого работника ПАО «Россети» проводит следующую работу:

- обеспечивает финансирование мероприятий, направленных на охрану здоровья работников;

- организует регулярные профилактические осмотры работников;

- внедряет корпоративные стандарты по охране здоровья и профилактике заболеваний в дочерних и зависимых обществах.

2.2. Оздоровление, физкультура и спорт

Оздоровление, физкультура и спорт

Содействуя развитию и поддержанию здорового образа жизни, ПАО «Россети»:

- проводит физкультурно-оздоровительную работу и развивает массовые виды спорта среди работников, обеспечивая им доступ к спортивной инфраструктуре, организуя тренировки и соревнования;

- содействует в организации летнего отдыха детей работников, осуществляя частичную компенсацию стоимости путевок;

- обеспечивает доступ к санаторно-курортному лечению работников и членов их семей, предоставляя возможность получения скидок на лечение от ведущих оздоровительных центров страны.

2.3. Жилищная политика

Принимая во внимание остроту проблемы с обеспечением жильем работников, в ПАО «Россети» и дочерних и зависимых обществах были разработаны Положения по содействию в улучшении жилищных условий работников.

Основными целями указанных положений стали:

- создание и обеспечение доступности и прозрачности механизмов корпоративного содействия и поддержки работников в улучшении жилищных условий;

- обеспечение социальной защищенности работников, добросовестно исполняющих свои трудовые обязанности;

- привлечение и сохранение в энергокомпаниях квалифицированного персонала;

- мотивация персонала к эффективному труду.

2.4. Корпоративное пенсионное обеспечение и страхование

Соблюдая обязательства по участию в государственных системах пенсионного страхования, обязательного медицинского страхования, обязательного страхования от несчастных случаев на производстве, ПАО «Россети» поддерживает и развивает дополнительное корпоративное добровольное медицинское страхование, добровольное страхование от несчастных случаев и болезней и негосударственное пенсионное обеспечение.

2.4.1. Добровольное медицинское страхование

Корпоративное добровольное медицинское страхование имеет целью использование механизмов добровольного медицинского страхования дл повышения уровня социальной защищенности и организации обеспечения работников Общества качественной медицинской помощью.

Добровольное медицинское страхование построено на следующих принципах:

- финансирование программы добровольного медицинского страхования;

- обеспечение постоянного вневедомственного контроля качества медицинской помощи в целях защиты интересов и прав работников в медицинском учреждении.

2.4.2. Негосударственное пенсионное обеспечение

Осуществление негосударственного пенсионного обеспечения в ПАО «Россети» и его дочерних и зависимых обществах преследует следующие цели:

- создание благоприятных условий для финансирования работниками своих пенсионных накоплений;

- содействие экономической стабильности работников Общества при достижении ими пенсионных оснований;

При этом, основными принципами негосударственного пенсионного обеспечения являются:

- солидарное участие работника и работодателя в финансировании НПО работника;

- взаимосвязь условий солидарного (долевого) участия работника и работодателя в финансировании негосударственной пенсии работника;

- зависимость размера негосударственной пенсии от объемов пенсионных накоплений работника.

2.4.3. Добровольное страхование от несчастных случаев и болезней

Целью добровольного страхования от несчастных случаев и болезней работников Общества является использование механизмов страхования от несчастных случаев и болезней для повышения уровня социальной защищенности работников Общества.

Определение пенсионного плана

Что такое пенсионный план?

Пенсионный план — это пенсионный план, который требует от работодателя вносить взносы в общий фонд, зарезервированный для будущих выплат работнику. Пул средств инвестируется от имени сотрудника, и прибыль от инвестиций приносит работнику доход при выходе на пенсию.

Ключевые выводы

- Пенсионный план — это пенсионный план, который требует от работодателя вносить взносы в общий фонд фондов, зарезервированных для будущих выплат работнику.

- Пенсионный план может позволить работнику вносить часть своего текущего дохода от заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию, часть которого может быть покрыта работодателем.

- Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

Понимание пенсионного плана

В дополнение к обязательным взносам работодателя некоторые пенсионные планы имеют компонент добровольных инвестиций. Пенсионный план может позволить работнику вносить часть своего текущего дохода в виде заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию.Работодатель также может компенсировать часть годового взноса работника в размере до определенного процента или суммы в долларах.

Пенсионный план может позволить работнику вносить часть своего текущего дохода в виде заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию.Работодатель также может компенсировать часть годового взноса работника в размере до определенного процента или суммы в долларах.

Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

Планы с установленными выплатами

В плане с установленными выплатами работодатель гарантирует, что работник получит определенную сумму вознаграждения при выходе на пенсию, независимо от результатов основного инвестиционного пула. Работодатель несет ответственность за определенный поток пенсионных выплат пенсионеру (сумма в долларах обычно определяется по формуле, обычно на основе заработка и стажа работы), и если активов пенсионного плана недостаточно для выплаты пособий , компания несет ответственность за оставшуюся часть платежа.Взаимодействие с другими людьми

Пенсионные планы, спонсируемые американскими работодателями, появились в 1870-х годах (компания American Express учредила первый пенсионный план в 1875 году), и на пике своего развития в 1980-х годах они охватывали 38% всех работников частного сектора. По данным Бюро статистики труда, сегодня около 85% государственных служащих и примерно 15% частных служащих в США охвачены планом с установленными выплатами.

По данным Бюро статистики труда, сегодня около 85% государственных служащих и примерно 15% частных служащих в США охвачены планом с установленными выплатами.

Планы с установленными взносами

В плане с установленными взносами работодатель вносит определенные взносы по плану за работника, обычно в той или иной степени совпадая с взносами, вносимыми работниками.Окончательное вознаграждение, полученное работником, зависит от инвестиционной эффективности плана. Обязательства компании по выплате определенного пособия прекращаются после внесения взносов.

Поскольку это намного дешевле, чем традиционная пенсия, когда компания находится на крючке из-за того, что фонд не может генерировать, все большее число частных компаний переходят на этот тип плана и прекращают планы с установленными выплатами. Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для работников некоммерческих организаций — 403 (b).

В просторечии «пенсионный план» часто означает более традиционный план с установленными выплатами с установленными выплатами, полностью финансируемый и контролируемый работодателем. Некоторые компании предлагают оба типа планов. Вам даже разрешено переносить более 401 (k) остатков в планы с установленными выплатами.

Некоторые компании предлагают оба типа планов. Вам даже разрешено переносить более 401 (k) остатков в планы с установленными выплатами.

Есть еще один вариант — распределительный пенсионный план. Устанавливаемые работодателем, они, как правило, полностью финансируются сотрудником, который может выбрать удержание из заработной платы или паушальные взносы (которые обычно не разрешены в планах 401 (k)).В остальном они аналогичны планам 401 (k), за исключением того, что они обычно не предлагают соответствия компании. Распределительный пенсионный план отличается от распределительной формулы финансирования, в которой текущие взносы работников используются для финансирования текущих бенефициаров. Социальное обеспечение — это пример распределительной программы.

Пенсионный план: факторинг ERISA

Закон о пенсионном обеспечении сотрудников от 1974 года (ERISA) — это федеральный закон, разработанный для защиты пенсионных активов инвесторов, и в законе конкретно содержатся руководящие принципы, которым должны следовать фидуциары пенсионного плана для защиты активов сотрудников частного сектора. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Компании, которые предоставляют пенсионные планы, называются спонсорами плана (фидуциарами), и ERISA требует, чтобы каждая компания предоставляла определенный уровень плановой информации сотрудникам, которые имеют на это право. Спонсоры плана предоставляют подробную информацию о вариантах инвестирования и размере взносов работников в долларах. которые соответствуют компании, если применимо.

Сотрудники также должны понимать переход, который относится к тому моменту, когда вы начинаете накапливать и зарабатывать право на пенсионные активы.Право на получение прав зависит от количества лет службы и других факторов.

Пенсионный план: Vesting

Зачисление в план с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя переход прав может быть немедленным или растянутым на семь лет. Предоставляются ограниченные пособия, и уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий сотрудника.

При использовании планов с установленными взносами ваши индивидуальные взносы переходят на 100%, как только они поступают на ваш счет.Но если ваш работодатель совпадает с этими взносами или дает вам акции компании как часть вашего пакета льгот, он может установить график, в соответствии с которым вам будет ежегодно выплачиваться определенный процент, пока вы не «полностью обеспечены». Однако тот факт, что пенсионные взносы полностью оплачены, не означает, что вам разрешено снимать средства.

Пенсионный план: облагаются ли они налогом?

Большинство пенсионных планов, спонсируемых работодателем, соответствуют требованиям, что означает, что они соответствуют требованиям Налогового кодекса 401 (a) и Закона о пенсионном обеспечении сотрудников 1974 года (ERISA).Это дает им статус налоговых льгот.

Работодатели получают налоговые льготы на взносы, которые они вносят в план для своих сотрудников. Взносы, которые они вносят в план, не превышают их зарплаты, то есть вычитаются из их валового дохода.

Это эффективно снижает их налогооблагаемый доход и, в свою очередь, сумму, которую они должны IRS в день уплаты налогов. Средства, размещенные на пенсионном счете, затем растут по ставке отсроченного налогообложения, что означает, что с них не взимается налог, пока они остаются на счете.Оба типа планов позволяют работнику отложить уплату налога на прибыль пенсионного плана до начала вывода средств, и такой налоговый режим позволяет работнику реинвестировать дивидендный доход, процентный доход и прирост капитала, которые обеспечивают гораздо более высокую норму прибыли до выхода на пенсию.

После выхода на пенсию, когда вы начнете получать средства от соответствующего пенсионного плана, вам, возможно, придется платить федеральный подоходный налог и налог штата.

Если у вас нет инвестиций в план, потому что вы ничего не внесли или считается, что ничего не вносили, ваш работодатель не удерживал взносы из вашей зарплаты или вы получили все свои взносы (инвестиции в контракт) без уплаты налогов в в предыдущие годы ваша пенсия полностью облагается налогом.

Если вы внесли деньги после уплаты налога, ваша пенсия или аннуитет подлежат налогообложению только частично. Вы не должны платить налог за ту часть платежа, которую вы сделали, которая представляет собой возврат суммы после уплаты налогов, внесенной вами в план. Квалифицированные пенсии, частично облагаемые налогом, облагаются налогом по упрощенному методу.

Могут ли компании изменить планы?

Некоторые компании сохраняют свои традиционные планы с установленными выплатами, но замораживают их выплаты, что означает, что после определенного момента работники больше не будут получать более высокие выплаты, независимо от того, как долго они работают в компании или насколько увеличивается их зарплата.

Когда поставщик пенсионного плана решает внедрить или изменить план, застрахованные сотрудники почти всегда получают кредит за любую соответствующую работу, выполненную до изменения. Степень охвата прошлой работы варьируется от плана к плану. При таком применении поставщик плана должен покрывать эти расходы задним числом для каждого сотрудника на справедливой и равной основе в течение его или ее оставшихся лет службы.

Пенсионный план Vs. Пенсионные фонды

Когда план с установленными выплатами состоит из объединенных взносов работодателей, союзов или других организаций, его обычно называют пенсионным фондом.Пенсионные фонды, управляемые финансовым посредником и управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, контролируют относительно большие объемы капитала и представляют крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют.

Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль от их инвестиционных портфелей не облагается или не облагается налогом.

Пенсионный фонд предоставляет сотрудникам фиксированное заранее установленное пособие при выходе на пенсию, помогая им планировать свои будущие расходы.Работодатель вносит наибольшую часть взносов и не может задним числом уменьшать размер пенсионных выплат в пенсионный фонд.

Также могут быть разрешены добровольные взносы сотрудников. Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать из своих налогов больше, чем при планах с установленными взносами.

Пенсионный фонд помогает субсидировать досрочный выход на пенсию для продвижения конкретных бизнес-стратегий.Однако пенсионный план сложнее и дороже в создании и обслуживании, чем другие пенсионные планы. Сотрудники не контролируют инвестиционные решения. Кроме того, акцизный налог применяется, если требования по минимальному взносу не выполняются или если в план вносятся избыточные взносы.

Вознаграждение сотрудника зависит от его зарплаты и стажа работы в компании. Кредиты или досрочное снятие средств из пенсионного фонда недоступны. Распределение без отрыва от производства запрещено участникам до 62 лет.Досрочный выход на пенсию обычно приводит к меньшей ежемесячной выплате.

Ежемесячная рента или единовременная выплата?

При использовании плана с установленными выплатами у вас обычно есть два варианта распределения: периодические (обычно ежемесячные) выплаты на всю оставшуюся жизнь или паушальные выплаты. Некоторые планы позволяют делать и то, и другое (т. Е. Снимать часть денег единовременно, а остальную часть использовать для периодических платежей). В любом случае, скорее всего, будет крайний срок, к которому вы должны принять решение, и ваше решение будет окончательным.Взаимодействие с другими людьми

При выборе между ежемесячной аннуитетом и единовременной выплатой необходимо учитывать несколько факторов.

Аннуитет

Ежемесячная аннуитетная выплата обычно предлагается в виде единовременной ренты для вас только на всю оставшуюся жизнь или в качестве совместной ренты и ренты по случаю потери кормильца для вас и вашего супруга. Последний платит меньшую сумму каждый месяц (обычно на 10% меньше), но выплаты продолжаются после вашей смерти до тех пор, пока выживший супруг не умрет.

Некоторые люди решают взять единовременную пожизненную ренту, приобретая полис страхования жизни на всю жизнь или другие виды страхования жизни, чтобы обеспечить доход пережившему супругу.Когда работник умирает, выплата пенсии прекращается; однако супруга затем получает крупную выплату пособия в случае смерти (не облагаемое налогом), которое можно инвестировать и использовать для замены прекращенной налогооблагаемой пенсии. Эта стратегия, получившая название «максимизация пенсии», может быть неплохой идеей, если стоимость страховки меньше, чем разница между выплатами на одну жизнь и совместные выплаты и выплаты по случаю потери кормильца. Однако во многих случаях стоимость намного превышает выгоду.

Могут ли в вашем пенсионном фонде когда-нибудь закончиться деньги? Теоретически да.Но если у вашего пенсионного фонда недостаточно денег, чтобы выплатить вам то, что он вам должен, корпорация Pension Benefit Guaranty Corporation (PBGC) может выплачивать часть вашего ежемесячного аннуитета в пределах установленного законом лимита. На 2019 год максимальное годовое пособие PBGC для 65-летнего пенсионера составляет 67 295 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы получили бы по своему первоначальному пенсионному плану.

На 2019 год максимальное годовое пособие PBGC для 65-летнего пенсионера составляет 67 295 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы получили бы по своему первоначальному пенсионному плану.

Аннуитеты обычно выплачиваются по фиксированной ставке. Они могут включать или не включать защиту от инфляции.В противном случае сумма, которую вы получаете, устанавливается с момента выхода на пенсию. Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от того, как меняется прожиточный минимум. А поскольку он редко снижается, многие пенсионеры предпочитают получать свои деньги единовременно.

Паушальная сумма

Если вы возьмете единовременную выплату, вы избежите потенциальной (если маловероятной) проблемы, связанной с разорением вашего пенсионного плана или потерей части или всей вашей пенсии в случае банкротства компании. Кроме того, вы можете инвестировать деньги, чтобы они работали на вас, а также, возможно, зарабатывали более высокую процентную ставку. Если после вашей смерти остались деньги, вы можете передать их как часть своего имения.

Если после вашей смерти остались деньги, вы можете передать их как часть своего имения.

С другой стороны, нет гарантированного пожизненного дохода, как в случае с аннуитетом. Вам решать, чтобы деньги оставались последними. И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно облагаться налогом и может подтолкнуть вас к более высокой налоговой категории.

Если ваш план с установленными выплатами заключен с работодателем в государственном секторе, ваша единовременная выплата может быть равна только вашим взносам.В случае работодателя из частного сектора единовременная выплата обычно представляет собой приведенную стоимость аннуитета (или, точнее, общую сумму ваших ожидаемых пожизненных выплат аннуитета, приведенную к сегодняшним долларам).

Конечно, вы всегда можете использовать единовременное распределение, чтобы приобрести немедленную ренту самостоятельно, что может обеспечить ежемесячный поток дохода, включая защиту от инфляции. Однако, как индивидуальный покупатель, ваш поток доходов, вероятно, не будет таким большим, как если бы вы получали аннуитет из вашего первоначального пенсионного фонда с установленными выплатами.

Однако, как индивидуальный покупатель, ваш поток доходов, вероятно, не будет таким большим, как если бы вы получали аннуитет из вашего первоначального пенсионного фонда с установленными выплатами.

Что приносит больше денег?

С помощью всего лишь нескольких предположений и небольшого количества математических расчетов вы можете определить, какой вариант принесет наибольшую денежную выплату.

Вы, конечно, знаете текущую стоимость единовременной выплаты. Но для того, чтобы понять, какая из них имеет больший финансовый смысл, вам необходимо оценить приведенную стоимость аннуитетных платежей. Чтобы вычислить дисконт или будущую ожидаемую процентную ставку для аннуитетных платежей, подумайте, как вы могли бы инвестировать единовременный платеж, а затем использовать эту процентную ставку для дисконтирования аннуитетных платежей.

Разумным подходом к выбору «ставки дисконтирования» было бы предположение, что получатель единовременной выплаты инвестирует выплату в диверсифицированный инвестиционный портфель, состоящий из 60% вложений в акции и 40% вложений в облигации. Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Представьте, что Саре предложили 80 000 долларов сегодня или 10 000 долларов в год в течение следующих 10 лет. На первый взгляд выбор кажется очевидным: 80 000 долларов против 100 000 долларов (10 000 долларов на 10 лет).Возьмите аннуитет.

Но на выбор влияет ожидаемая доходность (или ставка дисконтирования), которую Сара ожидает получить от 80 000 долларов в течение следующих 10 лет. Используя рассчитанную выше ставку дисконтирования в 7,40%, аннуитетные выплаты составляют 68 955,33 доллара с учетом дисконтирования до настоящего времени, тогда как единовременный платеж сегодня составляет 80 000 долларов. Поскольку 80 000 долларов больше, чем 68 955,33 доллара, Сара возьмет единовременную выплату. В этом упрощенном примере не учитываются поправки на инфляцию или налоги, а исторические средние значения не гарантируют будущих доходов.

Другие решающие факторы

Есть и другие основные факторы, которые почти всегда необходимо принимать во внимание при любом анализе максимизации пенсий. Эти переменные включают:

Эти переменные включают:

- Ваш возраст : Тот, кто принимает единовременную выплату в возрасте 50 лет, очевидно, берет на себя больший риск, чем тот, кто получает подобное предложение в возрасте 67 лет. Молодые клиенты сталкиваются с более высоким уровнем неопределенности, чем пожилые, как в финансовом, так и в финансовом отношении. другие способы.

- Ваше текущее состояние здоровья и прогнозируемая продолжительность жизни : Если история вашей семьи показывает, что предшественники умирали естественной смертью в возрасте от 60 до 70 лет, то единовременная выплата может быть подходящим вариантом.И наоборот, тот, кто, по прогнозам, доживет до 90 лет, довольно часто выходит вперед, получая пенсию. Помните, что большинство единовременных выплат рассчитываются на основе графиков ожидаемой продолжительности жизни, поэтому те, кто доживет до своего прогнозируемого возраста,, по крайней мере математически, вероятно, превзойдут единовременную выплату. Вы также можете подумать, связаны ли выплаты по медицинскому страхованию с пенсионными выплатами.

- Ваше текущее финансовое положение : Если вы находитесь в тяжелом финансовом положении, может потребоваться единовременная выплата.Ваша налоговая категория также может быть важным фактором. Если вы находитесь в одной из верхних предельных налоговых категорий, то счет от дяди Сэма о единовременной выплате может быть убийственным. И если вы обременены большим количеством обязательств с высокими процентными ставками, может быть разумнее просто взять единовременную сумму для погашения всех ваших долгов, а не продолжать выплачивать проценты по всем этим ипотечным кредитам, автокредитам, кредитным картам и т. Д. студенческие ссуды и другие потребительские обязательства на долгие годы. Единовременная выплата также может быть хорошей идеей для тех, кто намеревается продолжить работу в другой компании и может включить эту сумму в свой новый план, или для тех, кто отложил получение социального обеспечения до более позднего возраста и может рассчитывать на более высокую уровень гарантированного дохода от этого.

- Прогнозируемая доходность портфеля клиента от паушальной инвестиции: Если вы уверены, что ваш портфель сможет приносить инвестиционную прибыль, которая будет приблизительно равна общей сумме, которую можно было бы получить от пенсии, тогда единовременная выплата может быть быть в пути. Конечно, вам нужно использовать здесь разумный коэффициент выплаты, например 3%, и не забывать учитывать риск просадки в своих вычислениях. Текущие рыночные условия и процентные ставки, очевидно, также будут играть роль, и используемый портфель должен соответствовать параметрам вашей терпимости к риску, временному горизонту и конкретным инвестиционным целям.

- Безопасность : Если у вас нет толерантности к низкому риску, вы предпочитаете дисциплинированный доход или просто не чувствуете себя комфортно, управляя крупными суммами денег, то выплата аннуитета, вероятно, будет лучшим вариантом, потому что это более безопасный вариант. В случае, если компания планирует банкротство, наряду с защитой PBGC, государственные перестраховочные фонды часто вмешиваются, чтобы возместить всем клиентам неплатежеспособного перевозчика, возможно, до двух или трехсот тысяч долларов.

- Стоимость страхования жизни : Если у вас относительно хорошее здоровье, то покупка конкурентоспособного индексированного универсального полиса страхования жизни может эффективно компенсировать потерю будущего пенсионного дохода и при этом оставить большую сумму для использования другим лицам. вещи.Этот тип политики также может предусматривать ускоренное получение льгот, которые могут помочь покрыть расходы на критические, неизлечимые или хронические заболевания или уход в доме престарелых. Однако, если вы не застрахованы по медицинским показаниям, пенсия может оказаться более безопасным путем.

- Защита от инфляции : Вариант выплаты пенсии, который обеспечивает ежегодное повышение стоимости жизни, стоит намного дороже, чем вариант, который этого не делает. Покупательная способность пенсий без этой функции со временем будет неуклонно снижаться, поэтому те, кто выбирает этот путь, должны быть готовы либо к снижению своего уровня жизни в будущем, либо к пополнению своего дохода из других источников.

- Рекомендации по планированию наследства : Если вы хотите оставить наследство детям или другим наследникам, аннуитет не выплачивается. Выплаты по этим планам всегда прекращаются в случае смерти пенсионера или его супруга, если был выбран вариант супружеского пособия. Если пенсионные выплаты явно являются лучшим вариантом, то часть этого дохода следует направить на жизнь страховой полис или предоставить основную часть трастового счета.

Планы с установленными взносами

С планом с установленными взносами у вас есть несколько вариантов, когда придет время закрыть дверь в офис.

- Оставить : Вы можете просто оставить план нетронутым, а ваши деньги там, где они есть. На самом деле вы можете обнаружить, что фирма поощряет вас к этому. Если это так, ваши активы будут продолжать расти без учета налогов, пока вы их не заберете. Согласно минимальным правилам распределения IRS, вы должны начать вывод средств по достижении возраста 70½ лет (если вы родились до 1 июля 1949 года) или 72 лет (если родились после 30 июня 1949 года). Однако могут быть исключения, если вы все еще работаете в компании на определенной должности.

- Рассрочка : если ваш план позволяет это, вы можете создать поток доходов, используя рассрочку или годовой доход — своего рода схему выплаты зарплаты самому себе на протяжении всей оставшейся пенсионной жизни. Если вы аннуитируете, имейте в виду, что связанные с этим расходы могут быть выше, чем с IRA.

- Перенести : Вы можете перенести свои средства 401 (k) на традиционный IRA, где ваши активы будут продолжать расти без учета налогов. Одним из преимуществ этого является то, что у вас, вероятно, будет гораздо больше вариантов инвестирования.Затем вы можете преобразовать некоторые или все традиционные IRA в Roth IRA. Вы также можете перебросить свой 401 (k) прямо в Roth IRA. В обоих случаях, хотя вы будете платить налоги с суммы, которую вы конвертируете в этом году, все последующие снятия со счета Roth IRA не будут облагаться налогом. Кроме того, от вас не требуется снимать деньги со счета Roth IRA в возрасте 70½ или 72 лет или, фактически, в любое другое время в течение вашей жизни.

- Паушальная сумма : Как и в случае с планом с установленными выплатами, вы можете получать свои деньги единовременно.Вы можете инвестировать его самостоятельно или оплачивать счета после уплаты налогов на распространение. Имейте в виду, что единовременное распределение может поставить вас в более высокую налоговую категорию, в зависимости от размера выплаты.

Часто задаваемые вопросы

Что такое пенсионный план с установленными выплатами?

В плане с установленными выплатами работодатель гарантирует, что работник получит определенную сумму вознаграждения при выходе на пенсию, независимо от результатов основного инвестиционного пула.Работодатель несет ответственность за определенный поток пенсионных выплат пенсионеру (сумма в долларах обычно определяется по формуле, обычно на основе заработка и стажа работы), и если активов пенсионного плана недостаточно для выплаты пособий , компания несет ответственность за оставшуюся часть платежа.

Что такое пенсионный план с установленными взносами?

В плане с установленными взносами работодатель вносит определенные взносы по плану за работника, обычно в той или иной степени совпадая с взносами, вносимыми работниками.Окончательное вознаграждение, полученное работником, зависит от инвестиционной эффективности плана. Обязательства компании по выплате определенного пособия прекращаются после внесения взносов. Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для работников некоммерческих организаций — 403 (b).

Как скоро человек становится участником пенсионного плана?

Зачисление в план с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя переход прав может быть немедленным или растянутым на семь лет.Предоставляются ограниченные пособия, и уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий сотрудника. При использовании планов с установленными взносами ваши индивидуальные взносы переходят на 100%, как только они поступают на ваш счет. Но если ваш работодатель совпадает с этими взносами или дает вам акции компании как часть вашего пакета льгот, он может установить график, в соответствии с которым вам будет ежегодно выплачиваться определенный процент, пока вы не «полностью обеспечены».

Что такое пенсионные фонды?

Когда план с установленными выплатами состоит из объединенных взносов работодателей, союзов или других организаций, его обычно называют пенсионным фондом.Пенсионные фонды, управляемые финансовым посредником и управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, контролируют относительно большие объемы капитала и представляют крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют. Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль от их инвестиционных портфелей не облагается или не облагается налогом.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы