Сроки сдачи РСВ в 2018 году

Какие сроки сдачи РСВ в 2018 году считаются актуальными? Будут ли изменения по сравнению с 2017 годом? Разберемся, кто именно представляет этот отчет в контрольные органы, и как поменяется срок предоставления РСВ в зависимости от выходных и государственных праздничных дней.

Нормативный срок сдачи РСВ в 2018 г.

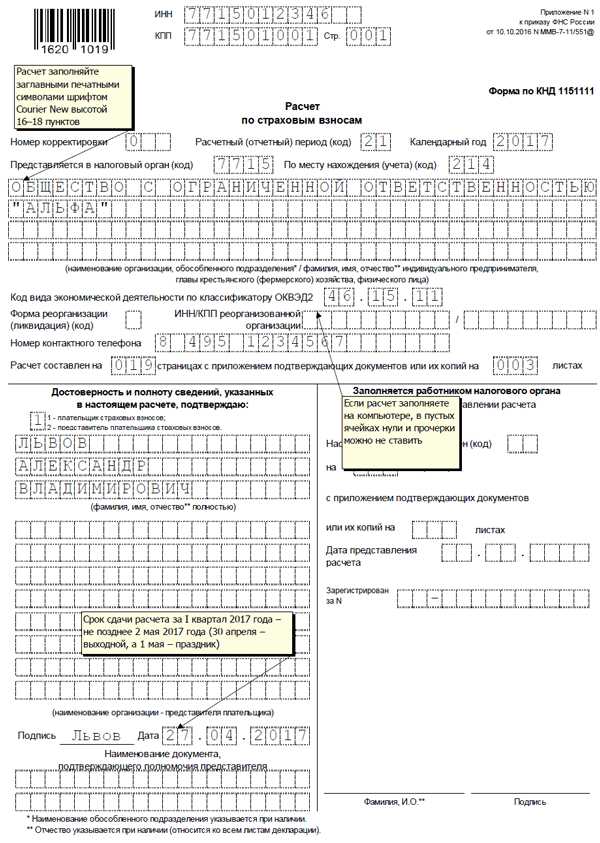

Действующий расчет РСВ введен в силу ФНС Приказом № ММВ-7-11/551 от 10.10.16 г. Этот документ с 2017 г. заменил прежний привычный расчет по форме РСВ в ПФР и 4-ФСС в Фонд соцстраха. В соответствии с новыми правилами реформы страховых взносов отчет (КНД 1151111) предоставляется не в Пенсионный фонд и ФСС, а в ИФНС. Скорректирован не только бланк, но и срок сдачи.

В какие сроки подается РСВ, кто сдает документ? На эти вопросы дает ответы гл. 34 НК РФ. Согласно п. 7 ст. 431, это плательщики СВ (страховых взносов) по подп. 1 п. 1 ст. 419 НК РФ. К указанной категории лиц налоговое законодательство причисляет тех субъектов, которые выплачивают гражданам различные виды вознаграждений. Норма распространяется в первую очередь на работодателей-юрлиц; а также предпринимателей, нанимающих физлиц по ТД и ГПД.

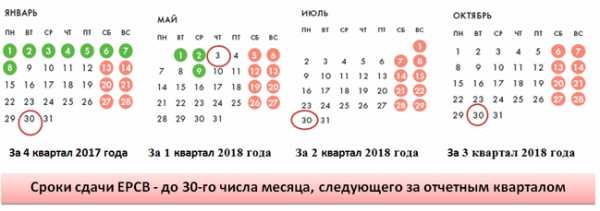

Отдельно следует уточнить, что расчетный и отчетный период по страховым взносам в 2018 г. – это год (календарный) и кварталы. При этом отчетный период РСВ отражает нарастающим итогом, то есть по данным за 1 квартал, полугодие и 9 мес. (ст. 423 НК РФ). Общий срок сдачи установлен в п. 7 ст. 431 НК РФ. А именно, отчет РСВ в 2018 году подается ежеквартально до 30-го числа календарного месяца за отчетным/расчетным периодом. Орган подачи – территориальное подразделение ИФНС.

Что влияет на срок сдачи РСВ

Несмотря на вышесказанное, отчет по форме РСВ зачастую подается немного позже обозначенной даты на совершенно законных основаниях. Речь идет о, так называемых, переносах крайних дат сдачи сведений по причине попадания официально утвержденного срока на госпраздники или выходные. Законодательный регламент исчисления сроков для представления отчетности регулируется по нормам п. 7 ст. 6.1 НК. Здесь определено, что при совпадении последней даты с официальным выходным или праздником, крайним сроком признается следующая рабочая дата.

Дополнительно, чтобы понять, когда точно требуется сдать РСВ, следует учитывать ежегодно принимаемые Правительством РФ правила отдыха для граждан. Праздничные даты утверждаются Правительством – на 2018 год действует постановление № 1250 от 14.10.17 г. Для справки можно использовать информацию, представленную в производственных календарях, где подробно указано, когда работники трудятся, а когда могут отдохнуть.

Сдача РСВ в 2018 году – сроки с учетом переносов

Для повышения эффективности рабочего времени на 2018 г. утверждено несколько переносов по выходным дням. Соответствующие нормы регулируются Правительством в Постановлении № 1250 от 14.10.17 г. В рамках рассматриваемой темы значение имеют следующие переносы:

- С 07.01.18 г. (воскресенье) на 02.05.18 г. (среда).

- С 28.04.18 г. (суббота) на 30.04.18 г. (понедельник).

Актуальные сроки подачи отчета в 2018 г.:

- РСВ за 1 квартал 2018 года – срок сдачи по общим правилам приходится на 30.04.18 г., но в связи с официальным переносом выходного с 28-го апреля на 30-ое апреля, а также с учетом майских праздничных дней (1-ое и 2-ое мая) крайней датой подачи формы будет 03.05.18 г.

- РСВ за 2 квартал 2018 г. (полугодие) – подать данные следует до 30.07.18 г.

- РСВ за 3 квартал 2018 г. (9 мес.) – отчитаться плательщикам СВ следует не позже 30.10.18 г.

- РСВ за 4 квартал 2018 г. (год) – срок сдачи РСВ за 4 квартал 2018 г., то есть по итогам календарного 2018 г., приходится на 30.01.19 г.

Как видно, срок сдачи РСВ за 2018 год не отличается от правил подачи отчетов за промежуточные периоды. На предоставление годовых данных также отводится 30 дней после завершения календарного периода. Такой порядок действует по аналогии с тем, как ранее, при подаче прежней формы РСВ, определялся расчетный период в ПФР – это год (п. 1 ст. 10 утратившего силу закона № 212-ФЗ от 24.07.09 г.). И по нормам ст. 423 НК РФ также сохранена длительность отчетных и расчетного периодов.

spmag.ru

ЕРСВ — расчет по страховым взносам за 2017 год в 2018 году. Рсв 1 сроки сдачи в 2018 году

Расчет страховых взносов: сроки сдачи отчетности

В данной статье будет рассмотрен новый порядок представления Расчета страховых взносов как обязательной отчетности юридических лиц, а также новые сроки сдачи отчетности с 2017 года.

Сроки сдачи РСВ в 2017 и 2018 году — таблица

До 2017 года юридические лица обязаны были предоставлять в отделение ПФР расчет страховых взносов по форме РСВ-1 поквартально до 15-го числа следующего месяца, если форма сдавалась в бумажном варианте и до 20-го числа в электронном виде. В РСВ-1 указывались произведенные начисления, выплаты, общий фонд заработной платы.

С текущего года произошли кардинальные изменения и теперь, данная форма применяться не будет. Согласно новым правилам, все организации и ИП обязаны будут подавать расчет по страховым начислениям в ФНС, но уже на другом бланке и с другими сроками.

Условно, многие данный отчет продолжают называть РСВ-1, потому что данное название использовалось несколько лет и все к нему привыкли. Вместе с тем, новый отчет будет иметь новое оформление, и что очень важно, новые сроки подачи в контролирующий орган.

Сейчас сроки сдачи РСВ регулируются Федеральной налоговой службой, а именно пунктом 7 статьи 431 НК РФ. Согласно положениями Налогового кодекса, отчет необходимо будет представить в контролирующий орган не позднее 30-го числа месяца, следующего за отчетным периодом.

Чтобы было понятнее и проще ориентироваться в данном вопросе, все необходимые даты включены в таблицу:

Получите 267 видеоуроков по 1С бесплатно:

| Отчетный период | Срок представления в ИФНС |

| 1 квартал 2017 года | по 02 мая 2017 года, поскольку 30 апреля и 1 мая являются выходным и праздничным днями |

| 1 полугодие 2017 года | по 31 июля 2017 года, потому что 30 июля – выходной день |

| 9 месяцев 2017 года | по 30 октября 2017 года |

| 2017 год | по 30 января 2018 года |

Исходя из сведений, изложенных в таблице видно, что сроки сдачи РСВ юридическими лицами в текущем году изменились, и теперь они не будут зависеть от того, каким образом представляется отчет: на бумажном носителе или в электронном варианте. Вместе с тем, если в штате предприятия 25 человек и более, отчет должен предоставляться только в электронном варианте (пункт 10 статьи 431 НК РФ).

Важно учесть при заполнении РСВ

Немаловажно то, что с начала 2017 года должна предоставляться форма, утвержденная приказом ФНС России № ММВ-7-11/551 от 10.10.2016 в виде единого расчета РСВ-1, РСВ-2, РВ-3, часть 4-ФСС. Расчет страховых взносов, составленный на старом бланке, приниматься для проверки не будет.

Форма будет считаться не сданной, если в отчетности для ПФР:

- по каждому сотруднику пенсионные взносы не будут совпадать с итоговой суммой взносов;

- внесены неверные данные застрахованных лиц.

После того, как работодатель получит электронное уведомление о нарушении, необходимо будет в течение пяти дней устранить ошибку и представить новый расчет. В противном случае будет начислен штраф:

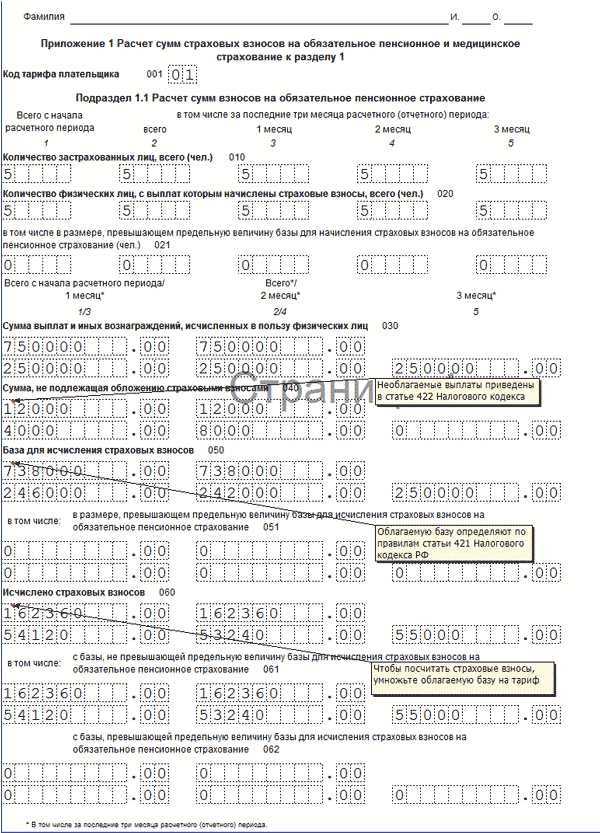

В новом бланке предусмотрены три важных раздела и титульный лист. К каждому разделу, в свою очередь могут быть составлены приложения. Обязательными для заполнения являются:

- титульный лист;

- раздел 1 — вносятся данные о начисленных страховых взносах;

- подраздел 1, приложение 1 – порядок исчисления взносов;

- подраздел 1.2, приложение 1 – расчет взносов в ОМС;

- раздел 1, приложение 2 – расчет взносов в ФСС по причине временной нетрудоспособности и по декрету;

- раздел 2 — данные о взносах крестьянских и фермерских хозяйств;

- раздел 3 – персонифицированный учет по каждому работнику.

Данные вносятся в рублях с копейками. Все данные вписываются с большой буквы:

Порядок заполнения расчета по страховым взносам указан в специальной инструкции. Ответственное за составление формы, лицо, может воспользоваться бланком в формате exel, который можно легко скачать в интернете, или осуществить заполнение расчета при помощи специальной программы, которую можно скачать на официальном портале налоговой службы или получить при личном посещении ФНС России.

buhspravka46.ru

Расчет по страховым взносам 2018

Актуально на: 6 марта 2018 г.

Организации и физлица (в т.ч. ИП), которые производят выплаты и иные вознаграждения физическим лицам, должны сдавать Расчет по страховым взносам (п. 7 ст. 431 НК РФ). О форме Расчета и сроках его представления в 2018 году расскажем в нашей консультации.

Бланк Расчета по страховым взносам 2018

Форма Расчета по страховым взносам, которая применяется и в 2018 году, была утверждена еще Приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected] и с тех пор не менялась.

Скачать бланк Расчета в формате PDF можно по ссылке.

Порядок заполнения Расчета по страховым взносам приведен в Приложении № 2 к Приказу ФНС от 10.10.2016 № ММВ-7-11/[email protected]

Как заполнять Расчет в 2018 году, мы показывали на условном примере в этой консультации.

Куда сдавать Расчет по страховым взносам 2018

Расчет страховых взносов на ОПС, ОМС и ВНиМ надо отличать от Расчета 4-ФСС. Последний заполняется лишь по взносам на травматизм и сдается в территориальный орган ФСС. Подробнее о Расчете по «несчастному» страхованию мы рассказывали в нашей консультации.

А что касается единого Расчета по страховым взносам 2018, то он должен представляться в налоговую инспекцию (п. 7 ст. 431 НК РФ):

| Организация | По месту нахождения как самой организации, так и ее обособленных подразделений, которые начисляют выплаты и иные вознаграждения в пользу физлиц |

| Физическое лицо | По месту жительства физического лица-плательщика взносов |

Расчет по страховым взносам: элекронный или бумажный

В каком виде представлять Расчет по страховым взносам, зависит от среднесписочной численности физлиц, в пользу которых производятся выплаты. Эта численность считается за предшествующий расчетный (отчетный) период. Если такая численность превышает 25 человек, то отчет должен сдаваться в электронной форме. А если среднесписочная численность – 25 человек и менее, отчет может сдаваться по выбору плательщика или на бумаге, или в электронном виде. Для вновь созданных (в т.ч. при реорганизации) организаций берется не среднесписочная, а «обычная» численность работников (п. 10 ст. 431 НК РФ).

Сказанное означа

gruzotvezem.ru

Расчет страховых взносов: сроки сдачи отчетности

В данной статье будет рассмотрен новый порядок представления Расчета страховых взносов как обязательной отчетности юридических лиц, а также новые сроки сдачи отчетности с 2017 года.

Сроки сдачи РСВ в 2017 и 2018 году — таблица

До 2017 года юридические лица обязаны были предоставлять в отделение ПФР расчет страховых взносов по форме РСВ-1 поквартально до 15-го числа следующего месяца, если форма сдавалась в бумажном варианте и до 20-го числа в электронном виде. В РСВ-1 указывались произведенные начисления, выплаты, общий фонд заработной платы.

С текущего года произошли кардинальные изменения и теперь, данная форма применяться не будет. Согласно новым правилам, все организации и ИП обязаны будут подавать расчет по страховым начислениям в ФНС, но уже на другом бланке и с другими сроками.

Условно, многие данный отчет продолжают называть РСВ-1, потому что данное название использовалось несколько лет и все к нему привыкли. Вместе с тем, новый отчет будет иметь новое оформление, и что очень важно, новые сроки подачи в контролирующий орган.

Сейчас сроки сдачи РСВ регулируются Федеральной налоговой службой, а именно пунктом 7 статьи 431 НК РФ. Согласно положениями Налогового кодекса, отчет необходимо будет представить в контролирующий орган не позднее 30-го числа месяца, следующего за отчетным периодом.

Чтобы было понятнее и проще ориентироваться в данном вопросе, все необходимые даты включены в таблицу:

Получите 267 видеоуроков по 1С бесплатно:

| Отчетный период | Срок представления в ИФНС |

| 1 квартал 2017 года | по 02 мая 2017 года, поскольку 30 апреля и 1 мая являются выходным и праздничным днями |

| 1 полугодие 2017 года | по 31 июля 2017 года, потому что 30 июля – выходной день |

| 9 месяцев 2017 года | по 30 октября 2017 года |

| 2017 год | по 30 января 2018 года |

Исходя из сведений, изложенных в таблице видно, что сроки сдачи РСВ юридическими лицами в текущем году изменились, и теперь они не будут зависеть от того, каким образом представляется отчет: на бумажном носителе или в электронном варианте. Вместе с тем, если в штате предприятия 25 человек и более, отчет должен предоставляться только в электронном варианте (пункт 10 статьи 431 НК РФ).

Важно учесть при заполнении РСВ

Немаловажно то, что с начала 2017 года должна предоставляться форма, утвержденная приказом ФНС России № ММВ-7-11/551 от 10.10.2016 в виде единого расчета РСВ-1, РСВ-2, РВ-3, часть 4-ФСС. Расчет страховых взносов, составленный на старом бланке, приниматься для проверки не будет.

Форма будет считаться не сданной, если в отчетности для ПФР:

- по каждому сотруднику пенсионные взносы не будут совпадать с итоговой суммой взносов;

- внесены неверные данные застрахованных лиц.

После того, как работодатель получит электронное уведомление о нарушении, необходимо будет в течение пяти дней устранить ошибку и представить новый расчет. В противном случае будет начислен штраф:

В новом бланке предусмотрены три важных раздела и титульный лист. К каждому разделу, в свою очередь могут быть составлены приложения. Обязательными для заполнения являются:

- титульный лист;

- раздел 1 — вносятся данные о начисленных страховых взносах;

- подраздел 1, приложение 1 – порядок исчисления взносов;

- подраздел 1.2, приложение 1 – расчет взносов в ОМС;

- раздел 1, приложение 2 – расчет взносов в ФСС по причине временной нетрудоспособности и по декрету;

- раздел 2 — данные о взносах крестьянских и фермерских хозяйств;

- раздел 3 – персонифицированный учет по каждому работнику.

Данные вносятся в рублях с копейками. Все данные вписываются с большой буквы:

Порядок заполнения расчета по страховым взносам указан в специальной инструкции. Ответственное за составление формы, лицо, может воспользоваться бланком в формате exel, который можно легко скачать в интернете, или осуществить заполнение расчета при помощи специальной программы, которую можно скачать на официальном портале налоговой службы или получить при личном посещении ФНС России.

buhspravka46.ru

Срок сдачи РСВ-1 за 2018 год (расчет страховых взносов)

После того, как законодательно контроль над выплатой и отчетностью по страховым взносам был предоставлен Налоговой службе, форма и сроки подачи существенно изменились.

В частности, это коснулось формы РСВ-1, которая являлась обязательной для всех лиц, которые имеют статус страхователей физических лиц. Теперь вместо нее заполняется единый расчет, включающий в себя сразу большое количество различной отчетной документации.

Многие лица на сегодняшний день не знают о том, какой установлен срок сдачи РСВ-1 за 2018 год и как правильно нужно заполнять документы с учетом внесенных корректировок.

Кто должен подавать документ

Единый расчет по страховым взносам, который заполняется по форме РСВ-1, является обязательным для всех страхователей, то есть любого частного предпринимателя или юридического лица, которое ведет деятельность с помощью наемных сотрудников. Если на протяжении полного года страхователь не вел никакой деятельности и не занимался расчетом вознаграждения для сотрудников, это не лишает его необходимости в оформлении расчета РСВ-1 за 2018 год, и нужно будет подать отчетность с нулевыми показателями.

Стоит отметить тот факт, что если частный предприниматель не нанимал сотрудников на протяжении отчетного периода и, соответственно, не оплачивал вознаграждения в пользу физических лиц, им подавать этот отчет не обязательно.

Годовая отчетность по рассчитанным и начисленным пенсионным взносам должна сдаваться по той форме, которая была утверждена Пенсионным фондом еще в 2018 году, выпустив постановление №2п, так как никаких новых бланков на протяжении 2018 принято не было.

Не стоит забывать о том, что стандартный формат такой отчетности в обязательном порядке включает в себя титульный лист, первый раздел и подраздел 2.1. Эти разделы являются обязательными для заполнения нулевой отчетности, причем в строке 100 нужно будет в любом случае указывать показатели строки 150 расчета, оформленного по результатам 2018 года, в то время как во всех остальных строках достаточно поставить прочерки.

Остальные разделы нужно заполнять только в том случае, если компания выплачивала какие-либо вознаграждения своим сотрудникам и, соответственно, рассчитывала с них страховые взносы.

В налоговую или Пенсионный фонд

Всем компаниям нужно подавать отчетность в отделение Пенсионного фонда, расположенное по месту их регистрации, в то время как тем лицам, которые ведут частную практику, нужно будет сдавать документацию по своему месту жительства.

При этом отдельного внимания заслуживают ситуации, когда компания имеет обособленные подразделения, так как им нужно подавать отчетность по форме РСВ-1 за последний квартал 2018 года по месту своей регистрации только в тех случаях, когда ОП:

- имеет свой баланс;

- распоряжается собственным банковским счетом;

- занимается самостоятельной выплатой вознаграждений в пользу тех сотрудников, которые за ним закреплены.

Если хотя бы какому-то из указанных требований подразделение не соответствует, то в таком случае ему не нужно будет подавать отчетность по данной форме, и вместо него данная обязанность будет возлагаться на головное подразделение компании.

Бланк формы РСВ-1:

Что входит в отчет

Стандартная форма РСВ-1 предусматривает необходимость подачи отчетности в Пенсионный фонд, причем информация в документах указывается не только по выплаченным, но и по рассчитанным страховым взносам на протяжении отчетного года. При этом должна указываться информация как по трудовой пенсии, так и по медицинскому страхованию.

Помимо этого, в отчетности обязательно должна присутствовать информация, имеющая непосредственное отношение к размерам налоговой базы, которая рассчитывается в целях выплаты всех указанных выше взносов.

Все данные, которые вносятся в отчетность по форме РСВ-1, отражаются с нарастающим итогом, причем делается это на протяжении всего года, то есть с января по декабрь. Детализация информации осуществляется только за последний квартал отчетного периода, то есть за крайние три месяца.

Скачать образец формы РСВ-1 ПФР

Отдельно стоит отметить тот факт, то подать отчетность по форме РСВ-1 в данном случае недостаточно, так как юридическое лицо должно будет подтвердить указанную информацию, дополнительно предоставив контрольным органам необходимую информацию по каждому отдельному сотруднику, включая полученные им доходы, а также страховые взносы, которые были перечислены на протяжении последних трех месяцев данного года.

Срок сдачи РСВ-1 за 2018 год

Отчетность по страховым взносам, выплаченным на протяжении 2018 года, должна подаваться в соответствии с формой РСВ-1, утвержденной в соответствии с Постановлением Правления Пенсионного фонда №2п, которое было издано 16 января 2018 года. При этом стоит отметить тот факт, что, несмотря на внесение существенных корректировок в 2018 году, в связи с которыми теперь страховые взносы контролируются Налоговой службой, подавать расчеты нужно в ближайшее территориальное отделение Пенсионного фонда.

Срок подачи отчетности по этой форме непосредственно зависит от того, каким способом требуется подавать расчет. Сами же сроки при этом не перетерпели никаких существенных изменений и остаются аналогичными.

Таким образом, подать отчетность по форме РСВ-1 по результатам 2018 года нужно до 15 февраля 2018 года, если документация подается в бумажном виде, в то время как в электронном виде нужно сделать это до 20 февраля.

С 2018 года же начинает действовать новый единый расчет, который был утвержден Налоговой службой 10 октября 2018 года, когда вышел приказ №ММВ-7-11/551, и который полностью заменяет собой существующий ранее расчет РСВ-1.

Таким образом, теперь нужно будет подавать отчетность по страховым выплатам в пользу физических лиц до 30-го числа того месяца, который идет за предыдущим годом или каким-либо отчетным периодом. Таким образом, за первый квартал нового года отчетность должна быть подана до 2 мая, причем новые сроки уже никоим образом не будут зависеть от того, каким способом подается отчетность – в электронном виде или на бумажных носителях.

Сами же сроки теперь будут выглядеть следующим образом:

| За три месяца | 2 мая |

| За шесть месяцев | 31 июля |

| За девять месяцев | 30 октября |

| За год | 30 января |

Порядок оформления

Для начала заполняется титульный лист, в котором включается основная информация об уполномоченной компании. Чаще всего сложности у предпринимателей возникают со строкой «Количество застрахованных лиц», так как в данном разделе нужно указывать общее количество сотрудников, по которым подается информация, и именно в таком количестве потребуется сдавать шестой раздел. Но, если же в компании не увольнялись и не принимались новые работники, то в таком случае общее количество застрахованных лиц будет соответствовать среднесписочной численности работников.

Для заполнения первого раздела можно проанализировать счет 49, так как именно информация из этого бухгалтерского счета в общем разрезе субсчетов будет отражаться в первом разделе.

Таким образом, здесь страхователю потребуется указать все начисления, а также выплаты на пенсионное и медицинское страхование. Крайне рекомендуется периодически проводить процедуру сверки с Пенсионным фондом для сравнения сумм, которые отражаются в строках 100 и 150, а также оформленных актах проверки.

Во втором разделе указывается пять разделов для более подробного указания тех показателей, которые прописаны в первом. Если компания работает одновременно по нескольким тарифам, то в таком случае подраздел 2.1 оформляется в нескольких экземплярах, в то время как подразделы 2.2, 2.3 и 2.4 предназначены для соответствующих категорий плательщиков. Заполнение подраздела 2.5 требуется только в том случае, если при оформлении отчетности компания подает шестой раздел.

Третий раздел заполняется только теми категориями плательщиков, которые осуществляют расчет взносов в соответствии с пониженными тарифами.

Четвертый раздел включает в себя суммы взносов, которые были доначислены или излишне рассчитаны, если они были обнаружены по результатам проверки, проведенной сотрудниками Пенсионного фонда. При этом, если в предыдущих расчетах страхователю удалось самостоятельно определить какие-либо ошибки, их нужно будет указать в четвертом разделе по результатам текущего отчетного периода.

Пятый раздел заполняется теми предпринимателями и организациями, которые используют труд лиц, проходящих обучение в ВУЗах на очной форме, в то время как шестой раздел уже должен заполняться на каждого сотрудника отдельно.

Если какого-то работника на протяжении отчетного периода уволили, то в таком случае информацию по нему нужно будет подавать в соответствующем поле подраздела «6.1», делая отметку «Х».

Для участников системы страхования важно понимать, кто платит страховые взносы.Узнайте из этой статьи, облагаются ли страховыми взносами подарки сотрудникам.

Пример нулевой формы РСВ-1 за 2 квартал можно увидеть здесь.

buhuchetpro.ru

Сроки сдачи РСВ-1 в 2018 году: новый порядок |

Одно из ключевых изменений 2018 года – новые сроки сдачи отчетности по страховым взносам (Федеральный закон от 03.07.2016 № 243-ФЗ).

Сдавать привычный расчет по форме РСВ-1 в 2018 году по итогам 1 квартала, полугодия, 9 месяцев и года больше не нужно. Вместо РСВ-1, РСВ-2, РВ-3 и нескольких таблиц из старой формы 4-ФСС с 2018 года страхователи должны представить в инспекцию новый расчет по страховым взносам (утв. приказом от 10.10.2016 № ММВ-7-11/[email protected]).

Отчетные периоды для нового расчета по страховым взносам — 1 квартал, полугодие, девять месяцев. Расчетный период — год.

В последний раз сдать РСВ-1 в 2018 году надо по итогам 2016 года. Сроки сдачи расчета — 15 и 20 февраля для отчетности в бумажном и электронном виде соответственно.

Сроки сдачи РСВ-1 в 2018 году (в составе расчета по страховым взносам)

Новый расчет по страховым взносам компании впервые сдают за 1 квартал 2018 года. Срок — не позднее 30-го числа месяца, следующего за отчетным или расчетным периодом.

Сроки сдачи расчета по страховым взносам в 2018 году

Если последний день срока сдачи расчета приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Новые штрафы за несдачу в срок отчетности по страховым взносам в 2018 году

Ранее штрафы по страховым взносам были прописаны в статье 47 Федерального закона № 212-ФЗ. Но с 2018 года закон утратил силу. Теперь порядок ответственности за неуплату взносов и несдачу отчетности установлен НК РФ.

Штраф за непредставление расчета по страховым взносам в срок составит 5 % от неуплаченной суммы налога за каждый полный или неполный месяц со дня, установленного для сдачи расчета, но не более 30 % указанной суммы и не менее 1 000 рублей (ст. 119 НК РФ).

Как уточнять старые взносы в ПФР с 2018 года

Исправлять сведения в РСВ-1 можно только в расчете за следующий период. Но последний период для формы РСВ-1 — 2016 год, следующих не будет. Поэтому для корректировки сведений по работникам ПФР подготовил две новые формы: СЗВ-КОРР и СЗВ-ИСХ. Их сопровождает форма сведений по компании в целом ОДВ-1 (проект на pfrf.ru в разделе Проекты нормативно-правовых актов ПФР и здесь).

Новые формы заполняйте, если решите после 1 января сдать или исправить сведения за периоды до 2018 года.

Форму СЗВ-ИСХ компания направит, если не сдала вовремя сведения и представляет их только в 2018 году. Форма СЗВ-КОРР нужна, чтобы исправить сведения по сотрудникам за периоды до 2018 года. Если компания корректирует взносы, то вместе с новыми отчетами сдайте расчет РСВ-1 по форме того периода, который исправляете.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

dom2z.ru

Сроки сдачи РСВ-1 в 2018 году: новый порядок |

Одно из ключевых изменений 2018 года – новые сроки сдачи отчетности по страховым взносам (Федеральный закон от 03.07.2016 № 243-ФЗ).

Сдавать привычный расчет по форме РСВ-1 в 2018 году по итогам 1 квартала, полугодия, 9 месяцев и года больше не нужно. Вместо РСВ-1, РСВ-2, РВ-3 и нескольких таблиц из старой формы 4-ФСС с 2018 года страхователи должны представить в инспекцию новый расчет по страховым взносам (утв. приказом от 10.10.2016 № ММВ-7-11/551@).

Отчетные периоды для нового расчета по страховым взносам — 1 квартал, полугодие, девять месяцев. Расчетный период — год.

В последний раз сдать РСВ-1 в 2018 году надо по итогам 2016 года. Сроки сдачи расчета — 15 и 20 февраля для отчетности в бумажном и электронном виде соответственно.

Сроки сдачи РСВ-1 в 2018 году (в составе расчета по страховым взносам)

Новый расчет по страховым взносам компании впервые сдают за 1 квартал 2018 года. Срок — не позднее 30-го числа месяца, следующего за отчетным или расчетным периодом.

Сроки сдачи расчета по страховым взносам в 2018 году

Если последний день срока сдачи расчета приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Новые штрафы за несдачу в срок отчетности по страховым взносам в 2018 году

Ранее штрафы по страховым взносам были прописаны в статье 47 Федерального закона № 212-ФЗ. Но с 2018 года закон утратил силу. Теперь порядок ответственности за неуплату взносов и несдачу отчетности установлен НК РФ.

Штраф за непредставление расчета по страховым взносам в срок составит 5 % от неуплаченной суммы налога за каждый полный или неполный месяц со дня, установленного для сдачи расчета, но не более 30 % указанной суммы и не менее 1 000 рублей (ст. 119 НК РФ).

Как уточнять старые взносы в ПФР с 2018 года

Исправлять сведения в РСВ-1 можно только в расчете за следующий период. Но последний период для формы РСВ-1 — 2016 год, следующих не будет. Поэтому для корректировки сведений по работникам ПФР подготовил две новые формы: СЗВ-КОРР и СЗВ-ИСХ. Их сопровождает форма сведений по компании в целом ОДВ-1 (проект на pfrf.ru в разделе Проекты нормативно-правовых актов ПФР и здесь).

Новые формы заполняйте, если решите после 1 января сдать или исправить сведения за периоды до 2018 года.

Форму СЗВ-ИСХ компания направит, если не сдала вовремя сведения и представляет их только в 2018 году. Форма СЗВ-КОРР нужна, чтобы исправить сведения по сотрудникам за периоды до 2018 года. Если компания корректирует взносы, то вместе с новыми отчетами сдайте расчет РСВ-1 по форме того периода, который исправляете.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

myscript.ru

ЕРСВ — расчет по страховым взносам за 2017 год в 2018 году

Расчет по страховым взносам в 2018 году нужно сдать 4 раза, увязав его предоставление с завершением каждого из кварталов. И первым в этом списке оказывается отчет, формируемый по окончании 4 квартала 2017 года. Рассмотрим нюансы, значимые для его составления и подачи.

Что представляет собой расчет по страховым взносам?

Правила составления и сдачи РСВ в 2018 году

Срок подачи РСВ-2018 за 4 квартал 2017 года

Итоги

Что представляет собой расчет по страховым взносам?

Расчет по страховым взносам — ЕРСВ или РСВ (лишняя буква в первой аббревиатуре соответствует определению «единый») — представляет собой совсем не те отчеты форм РСВ-1 и РСВ-2, которые до 2017 года подавались в ПФР. Почему? Потому что в связи со внесением с 2017 года в НК РФ всех правил работы со страховыми взносами (кроме платежей на травматизм), до этого содержавшихся в разных законах, контроль за их начислением и уплатой перешел к налоговым органам.

То есть вся отчетность по взносам, которая ранее представлялась в 2 фонда (ПФР и ФСС) начала сдаваться в ИФНС. Поскольку страховые взносы в такой ситуации оказались всего лишь частью платежей налогового характера, рациональными действиями в отношении формируемой по ним отчетности стали:

- создание сводной формы отчета, объединившей в себе те данные, которые раньше вносились в 4 формы:

- РСВ-1 в отношении взносов в ПФР и ФОМС, начисляемых большинством работодателей;

- РСВ-2 в части платежей в те же фонды, но начисляемых главами фермерских хозяйств;

- РСВ-3 в отношении взносов, направленных на дополнительное соцобеспечение работников определенных категорий;

- 4-ФСС в части взносов в соцстрах на страхование по нетрудоспособности и материнству;

- унификация сроков сдачи новой формы, оказавшихся «средними» между сроками, действовавшими ранее для сдачи отчетов РСВ-1 и 4-ФСС в соответствующие им фонды.

В содержании сводного РСВ нового в сравнении с отчетами, делавшимися для фондов, немного. Оно сокращено за счет исключения из него:

- итогов расчетов с каждым из фондов на начало года и на конец периода отчета;

- данных о документах по уплате взносов;

- персональных сведений о стаже работников.

То есть отчет по взносам, сдаваемый в ИФНС, приобрел облик, близкий к виду традиционного налогового отчета, сохранив при этом особенности, присущие отчетности по страховым взносам, ранее подававшейся в фонды.

Правила составления и сдачи РСВ в 2018 году

Для составления расчета по страховым взносам в 2018 году используется тот же бланк этого отчета, который применялся в 2017-м (утвержден приказом ФНС России от 10.10.2016 № ММВ-7-11/551@). Правила его заполнения содержит тот же приказ ФНС.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяСкачать образец

Поскольку количество новшеств в содержании сводного отчета невелико в сравнении с отчетами, ранее представлявшимися в фонды, то и правила внесения данных в него, по существу, остались прежними.

Детальное описание принципов заполнения каждого листа этого документа вы найдете в статье «Единый расчет по страховым взносам с 2017 года — бланк».

РСВ составляется поквартально с включением в него ряда данных в виде нарастающих цифр и с учетом того, что расчет нарастающего итога будет начинаться заново с началом нового года. Вместе с тем цифры, возникшие только в последнем квартале периода отчета, даются с достаточно высокой степенью детальности, что позволяет называть РСВ (на самом деле составляемый нарастающим итогом) расчетом за определенный квартал.

О том, возникновения каких ошибок следует избегать в сводном расчете по взносам, читайте в материале «Правила приема ЕРСВ ужесточили».

Срок подачи РСВ-2018 за 4 квартал 2017 года

В качестве крайнего срока для сдачи сводного РСВ в НК РФ (п. 7 ст. 431) указана только одна дата, определенная как 30-е число месяца, начинающегося после завершения очередного отчетного квартала. Для отчетности, подаваемой за год, особый срок не установлен.

То есть последний день сдачи отчетности по взносам должен приходиться на 30-е числа января, апреля, июля и октября, если этот день не совпал с выходным. Если же такое случилось, то крайний срок отодвигается (п. 7 ст. 6.1 НК РФ) на наступающий позднее ближайший будний день.

Исходя из этих правил, срок подачи РСВ за 4 квартал 2017 года будет соответствовать 30.01.2018. А отчетность за периоды 2018 года нужно будет сдать не позднее 03.05.2018 (из-за переносов выходных дней), 30.07.2018, 30.10.2018 и 30.01.2019 (все 3 последние даты приходятся на будние дни).

Отчет может быть сдан на бумаге, если среднесписочная численность лиц, данные о которых фигурируют в документе, не превышает 25 человек (п. 10 ст. 431 НК РФ). При большей численности электронный способ представления отчетности становится обязательным.

Итоги

Отчет по страховым взносам, имеющим с 2017 года нового куратора в лице ИФНС, новую (общую для всех взносов, курируемых ИФНС) форму бланка и новый срок для сдачи, составляется по тем же принципам, которые действовали в периоды подачи аналогичных отчетов непосредственно в фонды. Отчет сдается поквартально. Внесение данных в него осуществляется по принципу нарастающего итога в течение каждого года.

Первой годовой отчетностью, сделанной по новой (сводной) форме, является отчет за 2017 год. Сдать его в ИФНС надо не позднее 30.01.2018 в электронном виде, если численность работников, на основе данных о которых сформирован отчет, превышает 25 человек. При меньшей численности отчет может быть бумажным.

nalog-nalog.ru