Что лучше ПФР или НПФ? Что выбрать?

Изменения в пенсионной сфере заставили многих рядовых граждан пересмотреть свое отношение к пенсии. Обычная пенсия настолько мала, что ее хватает только на еду и бытовые услуги, поэтому многие уже сейчас задумываются о пенсионных накоплениях. Обслуживанием пенсионеров и расчетом их пенсий традиционно занимается Пенсионный Фонд. Однако, в последнее время на слуху многих находятся негосударственные пенсионные фонды или НПФ. Рассмотрим подробнее что это и для чего они нужны?

Что такое НПФ?

Это некоммерческая организация с особой правовой формой. Она занимается социальным обеспечением населения. Первые НПФ зародились в 90-х годах после появления указа №1077 от 16 сентября 1992 года. После принятия ФЗ №75, деятельность НПФ бурно развернулась и на текущий момент в России официально работают более 130 таких организаций. В частности, НПФ:

- Занимаются негосударственным пенсионным обеспечением участников фонда в соответствии с договорами.

- Выступают страховщиками по обязательному пенсионному страхованию.

Работа НПФ схожа с работой обычного ПФ и также регламентируется законодательством и нормативными актами. НПФ также собирает на своих счетах пенсионные накопления, инвестирует их, занимается выплатой накопительной части пенсии.

Что такое ПФР?

Этот государственный фонд России, который занимается аккумулированием, управлением и выплатой пенсионных накоплений. В частности ПФР:

- Занимается расчетом, начислением и выплатой пенсий.

- Ведет учет страховой обязательной части пенсии.

- Реализует соцвыплаты таким категориям граждан, как инвалиды ,участники ВОВ и иных военных действий, героям ССР/РФ и проч.

- Собирает отчисления от работодателей

- Выплачивает средства маткапитала.

- Регулирует пенсионную систему страны.

- Реализует госпрограммы, например, софинансирование пенсионных накоплений.

- Ведет персонифицированные лицевые счета застрахованных лиц.

По умолчанию все страховые взносы на страховую и накопительную части пенсии идут в ПФ. Ставка взноса составляет 22%, из которых 16% — это накопительная часть, а 6% — это страховая часть.

Читайте также: IBan что такое в реквизитах

Сходства и различия НПФ и ПФР

Это две разные структуры с примерно одинаковым принципом работы. ПФ – это государственная устоявшаяся структура, занимающаяся оборотом, накоплением и перераспределением пенсионных средств. Отчисления на будущую пенсию идут со взносов работодателей. В последние годы застрахованные по обязательному пенсионному страхованию получали письма с выпиской с лицевых пенсионных счетов. В них также видно, что помимо собственных отчислений ПФ также индексирует накопления, защищая их от инфляции и обесценения. Для индексации ПФР вкладывает накопления в различные инструменты, правда, этот список ограничен. В основном это гособлигации.

НПФ занимаются аккумулированием накопительной части пенсии (страховая часть может копиться только в ПФ). Ежегодно накопления пользователей пополняются за счет дохода НПФ. Доход негосударственный фонд также получает за счет инвестирования. Поскольку что перечень инструментов инвестирования здесь более широкий, НПФ может получать более высокую прибыль по сравнению с ПФРом. Однако, за счет этого НПФ может и «прогореть», если выбранные инструменты окажутся неэффективными или убыточными.

Таким образом, можно выбрать НПФ или ПФР для накопления своей будущей пенсии.

Преимущества НПФ

- Более эффективное управление пенсионными накоплениями.

- Деятельность строго регламентирована законодательством, а также проводится жесткий контроль на постоянной основе. Ни у одной некоммерческой организации нет такого строгого контроля, как у НПФ.

- Получать консультации и заключаться договоры с НПФ можно по месту жительства в офисе фонда или у представителей. НПФ активно нанимают агентов, которые занимаются поиском и привлечением клиентов за определенную плату.

- Установлен список инвестиционных инструментов для получения дохода, а также список управляющих компаний.

- Отношения клиента и НПФ скреплены договором, где прописываются права и обязанности сторон, наследники и доли распределения.

- Можно переходить из одного НПФ в другой не чаще, чем раз в 5 лет. Это позволяет заработать более высокую доходность. Рейтинги НПФ по доходности, надежности можно найти на интернет-ресурсах.

- Деятельность НПФ лицензируется. Без получения лицензии и проверки со стороны контролирующих органов (ЦБ и ФСФР) фонд не будет иметь права привлекать страховые отчисления и работать с ними.

- Средства на счетах НПФ подлежат обязательному страхованию. Если у НПФ будет отозвана лицензия, то все накопления клиента перейдут обратно на счет в ПФР.

- Суммы накопления и процесс инвестирования можно наблюдать в личном кабинете на сайте госуслуги.

- Накопительную часть пенсии из НПФ можно получить одной суммой при выходе на пенсию, а также она будет наследоваться, если клиент не доживает до пенсии.

Читайте также: Вложение денег в золотые слитки

Недостатки НПФ

- Не всегда эффективное управление накоплениями. Фонд может выбирать рисковую стратегию вложения и уйти «в минус».

- При частой смене НПФ можно потерять доходность. В результате этого накопления не будут проиндексированы и обесценятся.

Преимущества ПФР

- Это государственная структура, находящаяся в ведомстве государства и под его тотальным контролем.

- На пенсионных счетах ПФР могут храниться и страховая и накопительная части пенсии.

- ПФР по мере возможности индексирует накопления, защищая от инфляции.

- Фонд реализует госпрограммы, например, софинансирование.

Недостатки ПФР

- Неэффективное управление накопления. Фонд использует низкодоходные инструменты.

- При недожитии клиента все накопления уходят в пользу государства.

- ПФР может проводить реформы или менять структуру учета пенсии без согласия участников.

- У клиентов нет договорных отношений с ПФ.

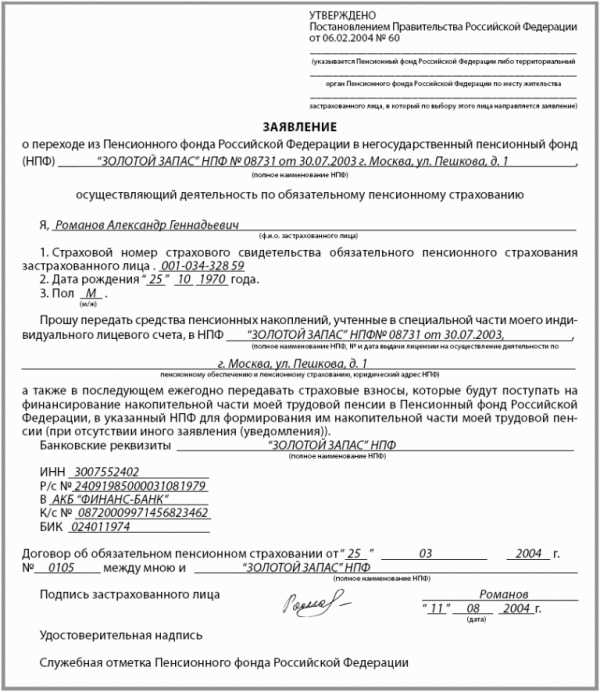

Как перейти в НПФ?

Заключить договор с НПФ можно в офисе фонда или у его представителей, которые работают от имени фонда по регионам и населенным пунктам. При выборе фонда стоит обратить внимание на:

- Объем привлеченных накоплений (информация находится в общем доступе в отчетности фонда).

- Эффективность управления. Доходность за последние несколько лет также публикуется в различных источниках и рейтингах.

- Рейтинги надежности. Их предоставляют различные рейтинговые агентства.

Для заключения договора лучше обратиться к представителям фонда. Например, НПФ Сбербанка представляет Сбербанк. Во всех отделениях можно перевести свои накопления в данный НПФ. Для этого потребуется паспорт и СНИСЛ. Банк самостоятельно отправляет все сведения в ПФР и течение пары месяцев накопительная часть пенсии переводится на счет НПФ. Отследить этого можно в личном кабинете на сайте госуслуг.

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

investor100.ru

НПФ или ПФР — что лучше

Сейчас, во времена реформ, многие интересуются о том, что лучше — НПФ или ПФР? Подписать договор с негосударственной компанией, или же накапливать пенсию по классической схеме, в привычном Пенсионном Фонде России?

Изменения в пенсионной сфере привели к пересмотру отношения к пенсии. У большинства граждан обычной пенсии хватает только на еду и на бытовые услуги. Поэтому многие задумались о пенсионных накоплениях.

Что такое НПФ

Это некоммерческая организация с особой правовой формой, которая занимается социальным обеспечением граждан России. Самые первые НПФ появились еще в 90-х годах прошлого столетия, а на сегодняшний день в нашей стране работает около 130 таких организаций.

Негосударственные фонды обеспечивают участников в соответствии с договорами, а также выступают страховщиками по обязательному пенсионному страхованию. Работа таких компаний регламентируется законодательством и нормативными актами.

НПФ собирают пенсионные накопления граждан на своих счетах, занимаются выплатой накопительной части. Рекомендуем ознакомиться с рейтингом доходности наиболее популярных организаций здесь.

Что такое ПФР

Государственный фонд, занимающийся управлением и выплатой пенсионных накоплений. Кроме того, он выполняет следующие функции:

- Рассчитывает, начисляет и выплачивает пенсии.

- Ведет учет страховой части государственного обеспечения.

- Осуществляет социальные выплаты участникам ВОВ и других военных действий, инвалидам и иным категориям граждан.

- Собирает отчисления от работодателей.

- Выплачивают средства из материнского капитала. Подробнее об этом читайте здесь.

- Занимается реализацией государственных программ.

- Выполняет иные функции.

Все взносы поступают на страховую и накопительную части пенсии. Ставка взноса равна 22%, из них 16% — накопительная, 6% страховая.

В чем сходства и различия НПФ и ПФР

По принципу работы эти две структуры схожи. Отчисления в ПФ идут со взносов работодателей. Помимо собственных отчислений, Пенсионный фонд также индексирует накопления, ограждает их от обесценивания и инфляции.

Негосударственный фонд аккумулирует только накопительную часть пенсии, а страховая накапливается только в государственных фондах. Накопления участников НПФ пополняются за счет его дохода, который он получает и за счет инвестирования.

По сравнению с ПФР, негосударственный фонды получают более высокую прибыль. Однако, при неправильно выбранных инструментах получения дохода НПФ может и прогореть.

Каждый из вариантов имеет свои преимущества:

- Негосударственные компании обычно привлекают клиентов высокими процентными ставками по доходности, что позволяет обеспечивать пенсионеров большими пенсиями. В 2017 году доходность ПФР составила всего 9% годовых, когда как многие НПФ предлагали своим клиентам прибыльность более 10% годовых, чтобы покрыть инфляцию.

- При этом нет 100% доверия и надежности компании, поскольку только ПФР дает нужные гарантии. Если ошибиться при выборе, это может очень дорого обойтись. Только за последние полгода в России 5 негосударственных фондов лишились своей лицензии, в частности — НПФ Ренессанс Жизнь, который являлся крупной организацией с высоким рейтингом надежности. Мы предлагаем вам прочесть о самых надежных компаниях здесь.

Преимущества и недостаки ПФР И НПФ

Рассмотрим преимущества Негосударственных фондов:

- Эффективное управление накоплениями.

- Деятельность регулируется и контролируется законодательством.

- Заключить договор с компанией можно по месту жительства в офисе организации или у представителя.

- Клиент получает договор, в котором прописаны права и обязанности сторон, а также наследники и доли распределения.

- Дейятельность компаний лицензирована.

- Средства на счетах застрахованы. То есть, если у фонда отзовут лицензию, то все деньги будут перечислены в ПФР.

- Можно контролировать суммы накоплений и процесс инвестирования удаленно в личном кабинете.

- Накопительную часть можно получить сразу одной суммой сразу после выхода на пенсию. Она также наследуется.

Среди недостатков НПФ:

- Фонд может выбрать неверную стратегию инвестирования и обанкротиться.

- Из-за нарушений компания может потерять лицензию, а все средства будут переведены в Пенсионный фонд, но без накопительной части.

- Если часто сменять НПФ, то можно потерять доход.

Плюсы ПФР:

- Государственная структура находится под тотальным контролем.

- На счетах хранится не только страховая, но и накопительная часть.

- Накопления регулярно индексируются, чтобы потери от инфляции были минимальными. Таким образом, участники фонда ограждены от обесценивания своих сбережений.

- Через фонд реализуются государственные программы.

Минусы ПФР:

- Фонд использует инструменты с низкой доходностью.

- Все накопления переходят в пользу государства, если человек не доживает до пенсии.

- Без согласия участников могут производиться реформы.

- С ПФ не составляется договор.

Как происходит переход в Негосударственный пенсионный фонд

Для заключения договора нужно обратиться к представителю. К примеру, НПФ Сбербанка представляет Сбербанк. Во всех его офисах можно осуществить перевод сбережений. Для совершения данной процедуры из документов понадобятся паспорт и СНИЛС. Перечисление занимает около 2 месяцев.

Критерии при выборе НПФ

- Возраст компании. Чем старше фонд, тем он надежнее. Крупные организации заслуживают больше доверия.

- Уровень доходности. Его можно просмотреть на официальном сайте.

- Место в рейтинге и репутация организации. A++ — самые надежные фонды, устойчивык к кризисам.

- Вся нужная информация о фонде должна располагаться на его официальном сайте — наименование, номер лицензии, количество участников, результаты инвестирования, финансовая отчетность и прочее.

- Удобный сервис (горячая линия, личный кабинет).

И все же главным аргументом в пользу выбора НПФ, нежели ПФР, является возможность сохранить накопительную часть своей пенсии в размере 6%, текущий 2016 год является последним для желающих это сделать.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

в чем разница, плюсы и минусы

С каждым годом растет число россиян, предпочитающих держать пенсионные накопления в НПФ. На начало 2018 года стоимость активов ПФР в рублях составляла 1,8 трл, на счетах НПФ на тот же период находилось 2,4 трл. рублей. В сентябре 2018 сумма средств клиентов негосударственных ПФ возросла до 3,6 трл. рублей. Кому и куда доверить сбережения – в ПФР или НПФ, необходимо решать каждому будущему пенсионеру.

Структура пенсионных отчислений

Согласно букве закона, пенсия состоит из двух частей: страховой и накопительной, соответственно, 16% и 6% от всей суммы. Страховая составляющая хранится только во Внешэкономбанке (ПФР) и идёт на выплату пенсий тем, кто достиг определенного возраста. Предполагается, что вторая, накопительная часть, станет объектом инвестирования и будет приносить в будущем прибыль вкладчику. Помимо этого, любой гражданин может формировать будущую накопительную часть самостоятельно, для чего делать добровольные отчисления в выбранную организацию.

В чем разница страховой и накопительной пенсий, посмотрите на картинке:

Важно! В 2014 году Госдума приняла проект о моратории, или заморозке накопительной пенсии. На сегодняшний день пенсионные отчисления работодателей полностью идут на формирование страховой части пенсии.

Как определить, что лучше – НПФ или ПФР?

И государственный, и частный пенсионный фонд имеют схожие задачи: аккумулировать и управлять вкладами граждан, снижать риски обесценивания денежной массы, обеспечить доходность по вкладам. На первый взгляд, в чем разница, не совсем очевидна, к тому же у каждой структуры есть свои достоинства и недостатки. Поэтому у будущих получателей пенсии возникает вопрос – куда доверить свои сбережения?

ПФР или НПФ? Краткий обзор смотрите в видео:

Преимущества и минусы ПФР

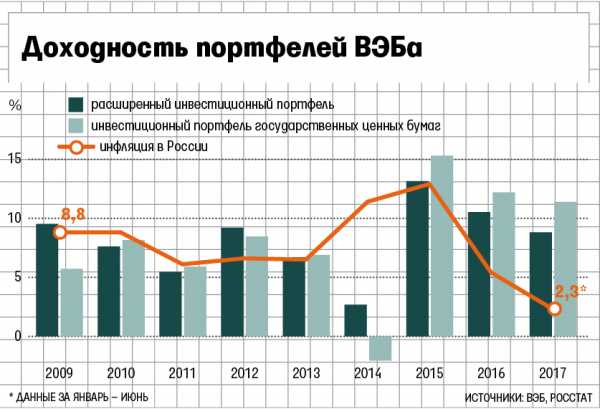

Посмотрите сравнительный анализ доходности портфелей ВЭБ за последние годы:

ПФР, или Пенсионный Фонд России, занимается сбором отчислений, выплаченных работодателями, размещением их на счетах, распределением средств. ПФ – государственная структура, реализующая социальную программу по выплате материнского капитала, по соцвыплатам инвалидам и участникам ВОВ, прочим категориям граждан.

К преимуществам Пенсионного фонда РФ относятся:

- Безопасность и надёжность. Структура не может стать банкротом, или потерять лицензию.

- Гарантия индексации средств с учётом инфляции путем вложения в государственные облигации. По данным Центробанка, средняя доходность ПФ составляет 7% в год.

- Отсутствие налогообложения накопленных средств.

Главные недостатки системы – низкая доходность по сравнению с НПФ и трудности с наследованием капитала.

Плюсы и минусы НПФ

НПФ – частный фонд, чья деятельность регулируется законодательством, занимающийся социальным обеспечением граждан. Вложенные вкладчиками средства фонд вкладывает в различные инвестиционные проекты и получает доход. Так как перечень возможных финансовых инструментов высок, прибыль НПФ может быть намного выше, чем у ПФР. Но есть и риск убытков, если вложения окажутся неэффективными. К преимуществам негосударственных фондов относятся:

- Жёсткий контроль со стороны государства.

- Широкая сеть агентств, обеспечивающая высокий уровень обслуживания.

- Возможность установления долей наследования на договорной основе.

- Накопленную сумму можно получить единовременно при выходе на пенсию.

- Возможность смены одного частного фонда на другой раз в 5 лет.

- Обязательное страхование вкладов. Если у частного фонда отзовут лицензию, накопления перейдут в государственный, без индексации и с потерей накопленных процентов.

- Прозрачность расчетов, наблюдение за суммой пенсионных взносов и начисленных процентов в личном кабинете.

- Высокая сумма вознаграждения.

Какой процент доходности у ПФР и НПФ? Например, НПФ “Алмазная осень” преумножило накопления своих вкладчиков на 11,2% против 8,5 % ВЭБа по итогам 2017 года. На основании этих данных можно понять, где выгоднее хранить пенсионные накопления.

Куда инвестируют средства НПФ, смотрите на картинке:

Основные минусы НПФ:

- Риск банкротства и потери инвестиционного дохода.

- Высокие требования ЦБ к данному сектору экономики, в результате нарушений организация рискует потерять лицензию.

Важно! Выбирая негосударственный ПФ, нужно проверить, входит ли он в реестр фондов-участников.

Что выбрать и как перейти?

По умолчанию, все пенсионные взносы перечисляются в ВЭБ. Если вкладчика все устраивает, его капитал будет хранится в ПФР до выхода на пенсию. Если же налогоплательщик желает, чтобы его накопительная часть пенсии приносила доходы, ему нужно выйти из категории “молчунов”, и уведомить об этом управляющую компанию, после чего определиться с выбором НПФ. При этом нужно учесть следующие критерии:

- Финансовые показатели: прибыльность, сумму активов, составляющих имущество фонда, прирост накоплений. Нужно обращать внимание, какой процент доходности сохраняется на протяжении 5 последних лет.

- Длительность нахождения на рынке.

- Присутствие крупных акционеров.

- Положительные отзывы в СМИ или отсутствие отрицательных.

- Прозрачность информации и качество сервисного обслуживания, в том числе онлайн.

Об уровне фонда говорит его рейтинг. Самый высокий показатель – класс А, который имеет подкатегории. Фонды, имеющие рейтинг ААА – самые надёжные. Прочие помечаются буквами B, C, D, E.

На картинке – образец заявления о переходе из ПФР в НПФ:

В случае отзыва лицензии у негосударственного фонда, его активы в течение 3 месяцев переводятся в ПФР. Если вкладчики желают сохранить накопленные деньги, их следует перевести в другой НПФ, о чем уведомить подачей заявления. В этом случае сохранится основная часть сбережений, а инвестиционное вознаграждение рассчитывается по результатам реализации активов НПФ.

О том, как перевести накопления в НПФ, читайте в нашей статье ЗДЕСЬ.

Чтобы определить, что лучше ПФР или НПФ Сбербанка, самого крупного НПФ Российской Федерации, и где выгоднее держать пенсионные накопления, рассмотрим таблицу:

| Показатели на 01.01.2018 | ПФР | НПФ Сбербанка |

| Пенсионные накопления, млрд. руб | 1800 | 469,7 |

| Количество участников, млн.человек | 153 | 6,82 |

| Доходность накоплений, % | 8,6 | 8,7 |

| Срок присутствия на рынке | С 1987 | С 1995 года. |

Получается, что у каждой структуры есть свои плюсы и минусы. Решать, где лучше держать пенсионные накопления, придется каждому гражданину России лично самому. Для этого желательно освоить азы финансовой грамоты и следить за рейтингом организаций, от которых зависит будущее.

Рейтинг НПФ за 2017 год представлен в видео:

Загрузка…pensioved.ru

Что лучше гпф или нпф. lawyertop.ru

Что лучше ПФР или НПФ

Однако инвестирование посредством НПФ по-прежнему остается лучшим способом увеличения пенсионных выплат. Ведь расширенные возможности вложения средств – важнейшее преимущество коммерческих структур в сегменте ОПС. Кроме того, все негосударственные структуры предоставляют определенные гарантии. Например, при наступлении страхового случая (например, смерти застрахованного лица) его правопреемники могут получить выплаты в полном размере.

Но отзывы многих вкладчиков свидетельствуют: высокие процентные ставки нередко оказываются лишь рекламным ходом, способом привлечь новых клиентов. На деле ставки являются «плавающими», доходность из года в год существенно меняется. Порой начисленных процентов хватает лишь на покрытие инфляции. Существуют и другие минусы НПФ:

В чем разница между государственным пенсионным фондом и негосударственным

В России на данный момент работает только один государственный пенсионный фонд — Пенсионный фонд Российской Федерации (ПФР). ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

Вы можете спросить «Зачем мне слушать про пенсию сейчас, когда мне всего 20,30 или 40лет и до нее еще, ох, как далеко?!» Но не торопитесь отмахиваться от этой темы. Это здорово, что вам до пенсии пока далеко! Ведь, чем раньше начнете задумываться о будущей пенсии, тем больше успеете сделать, чтобы увеличить ее размер.

Какой пенсионный фонд выбрать — государственный или негосударственный? Переход в негосударственный пенсионный фонд

- ведет учет прихода всех страховых взносов;

- определяет денежный эквивалент пенсионного пособия каждому конкретному гражданину;

- при наличии каких-либо особых обстоятельств назначает выплату социальных пособий;

- поддерживает тесные отношения с работодателями;

- осуществляет выдачу сертификатов на получение материнского капитала;

- является участником гос. программы софинансирования и т. д.

В настоящее время у сознательных граждан существует дилемма: что лучше — государственный или негосударственный пенсионный фонд? На каком все же остановить свой выбор? Те и другие пользуются невероятной популярностью, о них пишут в газетах, показывают в телевизионных программах, рассказывают на радио. Каждый конкретный гражданин должен для себя решить, какой пенсионный фонд выбрать — государственный или негосударственный. Решение должно быть взвешенным и осознанным. А этому способствует четкое понимание, что собой представляет та и иная организация.

Какой пенсионный фонд лучше государственный или негосударственный

Все эти инструмент могут контролироваться на государственном уровне, что исключает риски рыночного характера. А значит — вкладчик может быть уверен, что его деньги не исчезнут бесследно из государственного фонда, и пенсионные выплаты будут производиться гарантированно. К тому же управлением инвестиционных средств государственного фонда занимается ограниченное число управляющих компаний, и основная доля капитала приходится на государственный субъект «Внешэкономбанк», что в большой степени обеспечивает безопасность средств.

Однако за такую стабильность застрахованным лицам приходится в некотором смысле платить. Точнее — им приходится жертвовать частью доходности своих пенсионных накоплений. При всей стабильности и гарантиях надежности главный фонд пенсионного обеспечения не может продемонстрировать высокую степень рентабельности. Это вызвано ограничениями в выборе инвестиционных инструментов. ПФР имеет право лишь на небольшую часть из них:

- Облигации федерального займа;

- Муниципальные облигации;

- Акции ведущих российских государственных корпораций;

- Ценные бумаги по долевым паям.

Государственный и Негосударственный пенсионный фонд: какой выбрать и почему

После 2002 г. была введена распределительно-накопительная система. Работодатель оплачивает 22% от заработной платы сотрудника в ПФР. При этом 6% идет на формирование накопительной части будущей пенсии, а 16% — на страховую. А с 2014 года появилась возможность все 22% отправлять на формирование страховой части. Для этого необходимо написать заявление в ПФР вплоть до 31. 12. 2015 г. Но это касается только граждан, рожденных позже 1967 г.

Пенсионная система постоянно реформируется. Каждый год приносит новые сюрпризы для граждан. До 2002 года она носила распределительный характер. Все взносы трудоспособного населения формировали фонд выплат пенсий. Данная система является эффективной, если количество работающих в разы превосходит количество пенсионеров в стране.

Что лучше, государственный или негосударственный пенсионный фонд

Для того что бы понять какой фонд Вам больше подходит нужно уяснить, чем они друг от друга отличаются. Государственный пенсионный фонд (ПФР) – это наиболее устоявшаяся система оборота пенсионных средств. Здесь происходит обобщение, накопление, аккумулирование, а затем распределение средств. Ваша пенсия формируется за счет взносов, перечисленных работодателем, за весь период работы. Последние несколько лет, Вы наверняка получали письма их ПФР о состоянии Ваших лицевых счетов. Из этих выписок можно увидеть, что помимо перечислений от заработной платы, на указанную сумму начислялись проценты. Это и есть результат использования будущей пенсии. За счет инвестирования денег ПФР борется с инфляцией, чтобы не дать взносам обесцениться.

Доброго времени суток! Посоветуйте, какой фонд выбрать, государственный или негосударственный? В чем их отличие? Говорят, сейчас можно вступать в НПФ и тем самым увеличивать свою пенсию. Вопросов на самом деле очень много. Объясните пожалуйста в двух словах, что лучше, государственный или негосударственные пенсионные фонды?

Что выбрать

- Перевод в НПФ. Такие действия гражданина будут более приемлемыми, поскольку:

- инвестиционная прибыль за отчетный год в среднем составляет до 15% — процент напрямую связан с базовой характеристикой конкретного фонда, например, учитывается рейтинг, доходность, надежность фонда;

- наследование;

После изменения пенсионной реформы, перед каждым гражданином страны возникает вопрос: «Оставить накопления в ПФР или же перейти в один из НПФ?». Перед тем как совершить подобный выбор, нужно проанализировать работу обеих структур с помощью изучения рейтингов НПФ, отзывов и иных характеристик для принятия правильного решения. А данный материал поможет в решении поставленного вопроса в форме сравнительного анализа.

Что лучше ПФР или НПФ? Что выбрать

- Занимается расчетом, начислением и выплатой пенсий.

- Ведет учет страховой обязательной части пенсии.

- Реализует соцвыплаты таким категориям граждан, как инвалиды ,участники ВОВ и иных военных действий, героям ССР/РФ и проч.

- Собирает отчисления от работодателей

- Выплачивает средства маткапитала.

- Регулирует пенсионную систему страны.

- Реализует госпрограммы, например, софинансирование пенсионных накоплений.

- Ведет персонифицированные лицевые счета застрахованных лиц.

- Объем привлеченных накоплений (информация находится в общем доступе в отчетности фонда).

- Эффективность управления. Доходность за последние несколько лет также публикуется в различных источниках и рейтингах.

- Рейтинги надежности. Их предоставляют различные рейтинговые агентства.

Какой Пенсионный фонд выбрать в 2018 году: государственный или негосударственный

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Что-то уж слишком смахивает на тот же «Хопёр». Да, в наличии рисков потерять свои вложения и главная опасность НПФ. К сожалению, и ситуация последнего времени не слишком-то обнадёживает вкладчиков. Так Центробанк России в 2016-ом году отозвал лицензии сразу у четырёх НПФ с довольно звучными названиями – «Солнце. Жизнь. Пенсия», «Сберегательный фонд Солнечный берег», «Сберегательный», «Защита будущего».

Отличительные особенности государственных и негосударственных пенсионных фондов

- Базой для формирования будущего пособия служит исключительно «белая», то есть легальная, официальная зарплата. Другими словами, частным предпринимателям и людям, получающим хорошие деньги «в конверте», такой способ пополнения пенсионного капитала не подходит.

- Чтобы сэкономить на взносах, работодатели часто оформляют своих сотрудников на минимальные зарплаты, ведь взносы идут непосредственно от начальника и не являются собственностью работника.

- Некоторый процент от личных отчислений идет не на именной счет застрахованного лица, а распределяется по счетам других пенсионеров.

- Находящимися в ПФР средствами может распоряжаться Внешэкономбанк, поэтому прибыль хоть и идет, но она минимальна.

- Полноценно оперировать своими средствами вкладчик может только, когда достигнет пенсионного возраста.

Он ведет свою деятельность, опираясь на Федеральный Закон «Об обязательном пенсионном страховании в РФ» №167-ФЗ от 15 декабря 2001 года. Датой основания ПФР считается 22 декабря 1990 года, тогда было принято Постановление Верховного Совета РСФСР.

05 Июл 2018 toplawyer 58 Поделитесь записьюlawyertop.ru

Кому доверить накопительную часть: ПФР или НПФ?

Хороший вопрос пришел от Натальи в комментариях.

Хороший вопрос пришел от Натальи в комментариях.

Цитирую: «И еще волнует вопрос о том, что все таки выгоднее и надежнее, насколько я знаю государство ежегодно индексирует пенсию от 8-10%, а в НПФ все зависит от различных факторов, которые происходят в стране как в экономическом, так и в политическом плане, то есть если НПФ не справилась допустим с кризисными ситуациями и обанкротилась, то в ПФР вернутся только отчисления за те года, в которых просуществовала выбранная НПФ, а вот проценты которые она накрутила за это время, о них можно забыть. В итоге выходит, что государство надежнее, но если опять же не поменяется пенсионная реформа».

ПФР или НПФ — где копить пенсию?

Выскажу свое мнение с использованием наглядных цифр и фактов.

Кому доверить накопительную часть: ПФР или НПФ?

Здесь подходит избитое: «кто владеет информацией, тот владеет миром»

Но обо всем по порядку.

По поводу индексации на 8-10 %. Вот цитата с официального сайта ПФР http://www.pfrf.ru/pensions/:

«Средства страховой части Вашей будущей пенсии фиксируются на Вашем индивидуальном лицевом счете и ежегодно индексируются государством в соответствии с ростом средней заработной платы и ростом доходов ПФР в расчете на одного пенсионера, но не свыше роста доходов Пенсионного фонда.Физически эти деньги направляются на выплату пенсий нынешним пенсионерам».

Речь идет о страховой части. Ее формат у всех одинаков.

Обратимся к накопительной составляющей.

Действительно, существует проблема — подавляющее большинство НПФ и УК не приносят доходности своим вкладчикам и не обыгрывают доходность Внешэкономбанка, куда вложены деньги в ПФР.

Пенсионная реформа дает возможность выбора из более чем 100 НПФ и еще стольких же управляющих компаний.

Примерно 90% из них работают плохо. Но есть золотые 10%. Их нужно уметь выбирать или проконсультироваться с независимым специалистом.

Статистика работы управляющих компаний и НПФ открыта.

Значит, получается, что если нам сместить фокус внимания с реформы на себя лично, тогда здесь появляется личная ответственность за свое будущее. Можно выделить время и отобрать лучшие НПФ и УК.

Как это правильно сделать можно раздел сайта «Как увеличить пенсию».

Реформа — не сахар, но это и во многом потому, что наш фондовый рынок не сахар.

Что будет с нашим фондовым рынком в долгосрочной перспективе?

В долгосрочной перспективе (15 лет и более) российская экономика очень перспективна и недооценена, поэтому НПФ и УК принесут большую доходность (несколько НПФ и УК сейчас уже приносят в с учетом кризиса 2008 года! больше 10% среднегодовой доходности).

Сдерживающими факторами роста являются — отсутствие реального независимого суда и закрепленной в конституции системы разделения властей (нескольких независимых центров власти) и как следствие, не меняющаяся уже 13 лет сырьевая модель экономики и тотальная неконтролируемая коррупция под прикрытием спецслужб.

Как только эти 2 фактора будут нами решены, пойдет очень болезненная трансформация экономики и накопившейся потенциал начнет реализовываться.

Когда это будет?

Есть маленькая возможность безкровно решить это в 2018 году.

Я верю в сценарий роста, поэтому перевел накопительную часть пенсии в управляющую компанию.

Мировой рынок растет исторически (даже российский рынок растет исторически) — это очень важно знать.

График роста индекса крупнейших компаний не устану показывать:

7,6 % годовых в среднем в год начиная с 1950 года — это просто так, без какого либо профессионального управления!

Поэтому биржевые активы всегда будут дорожать.

Важно правильно выбрать НПФ или УК. Хороших НПФ по среднегодовой доходности в России не более 10-ка. Надежных — много, хороших — не очень 🙂

Если смотреть на весь пенсионный инвестиционный процесс более глобально, то в России вообще нет консервативных инвестиций. Риск потерь всегда есть.

ПФРФ, НПФ, УК — считаются инвестициями умеренного и агрессивного риска, при этом доходность они дают на уровне активов консервативного риска.

Доходность очень плохо соотносится с риском.

Но тут уж, что имеем…отчисления на пенсию обязательны — так или иначе.

Чем хороши НПФ и УК?

1) Потенциал роста горааздо выше чем в ПФР.

2) Законодательство развивается и существует очень большая вероятность, что примут поправки, разрешающие управляющим хеджировать рыночный риск.

Тогда они смогут спасать активы от неконтролируемого падения в периоды кризисов.

ПФР хорош стабильностью низких инвестиционных результатов не выше 6-7% годовых.

Стабильность в нашей стране означает нищету.

Давайте посмотрим в какой капитал превратятся пенсионные деньги через 20 лет инвестирования в ПФР и хорошем негосударственном пенсионном фонде:

1) Хороший фонд — это доходность 9-12% годовых.

2) ПФР — 6-7% годовых.

Пусть у нас есть 10000 рублей в год пенсионных отчислений.

Что будет с нашими накоплениями через 20 лет в 1 и 2 случае?

Отчисляя в НПФ по 10000 рублей ежегодно при 10% годовых среднегодовой доходности, капитал через 20 лет = 630025 рублей.

Отчисляя в ПФР по 10000 рублей ежегодно, при 7% среднегодовой доходности, капитал через 20 лет = 438652 рубля.

Как правильно считается — смотреть здесь.

Страх

В отношении инвестиций у подавляющего большинства наших граждан есть устойчивый страх.

Это связано с условиями, в которых мы живем (нет консервативных активов). Регулярные потери от всяких рыночных и мошеннических катаклизмов.

И второй фактор — нежелание получать базовые финансовые знания самостоятельно.

Страх уходит, когда постоянно узнаешь предмет и применяешь знания на практике.

Это работает только в связке «узнавать/применять» и никак иначе.

Что в итоге?

ПФР или НПФ: для меня выбор очевиден — частный управляющий эффективней.

Главное выбирать лучших.

ПОЛУЧАЙТЕ НОВЫЕ СТАТЬИ НА ПОЧТУ

Впишите адрес почты и нажмите «Хочу статьи»

chelmagaz.ru

Преимущества НПФ перед ПФР | НПФ

Все риски пенсионеров, сегодняшних и будущих, на агентах и компаниях НПФ, которые не занимаются добросовестно своими управленческими функциями. Большие трудности вызывает также и тот фактор, что многие пенсионеры являются «молчунами», то есть накопленные пенсионные средства они никуда не перечисляют. А такая категория, к сожалению, самая многочисленная (около 80 %). Сегодня на финансовом рынке появляются в огромных количествах специализированные компании, которые занимаются разъяснением противоречивых вопросов, которые с завидной регулярностью появляются у российских граждан. От роста подобных компаний зависит, хоть и косвенно, и количественный показатель того или иного пенсионного фонда.

Основной вопрос, возникающий перед населением, звучит приблизительно так: « Какие подводные камни могут встретиться пенсионерам после подписания договора с негосударственным пенсионным фондом? НПФ или ПФР, что же лучше?»

Самым главным отличием двух структур есть то, что у них совсем разные доходные инструменты. Федеральный закон об инвестициях гласит и точно регулирует, что, куда и в каких количествах НПФ имеет право вкладывать финансовые средства своих клиентов. ПФР, в отличие негосударственного фонда, не способен инвестировать деньги граждан. Сюда можно отнести и облигации (только муниципальные), и акции, и долевые части. Управление денежными средствами в ПФР ведётся только при помощи одной государственной компанией. Негосударственные фонды имеют право на совершение сделки с несколькими управляющими компаниями. Принцип подобного инвестиционного механизма прост – «одно яйцо в несколько корзин». Такой механизм позволяет уменьшить риски своих вкладчиков.

Трудности выбора НПФ вызваны постоянными реформами законодательной базы для отлаженной работы пенсионного механизма. За последние десять лет, как отмечают аналитики, правовая база менялась три раза. Такие частые изменения отражаются на неосведомлённости наших соотечественников; информационная скудность усложняет итак запутанные правила работы непростого пенсионного механизма.

На данном этапе можно отметить основные отличия между двумя фондами, государственным (ПФР) и негосударственным (НПФ):

а) доходы. Суммарный процент инфляции за пять лет, с 2005 по 2010 год, составил почти 80%. Теперь рассмотрим разницу доходов. Доходность государственного пенсионного фонда составила 39%, что можно расценивать не что иное, как обесценивание накопительной части клиентов, доверивших свои капиталы ПФР, в два раза! Накопительные части в негосударственных фондах смогли увеличиться! В два раза, а порой доходы в некоторых преуспевающих фондах превысили даже в три раза. Математика – наука точная, поэтому нет смысла говорить после таких простых сравнений о том, какой фонд лучше.

б) выплаты по наследству. Также важный пункт, заслуживающий того, чтобы о нем упомянули при сравнении. В обоих случаях присутствует возможность выплата наследникам тех клиентов, которые не дожили до пенсионного возраста. И здесь вот существенная разница: ПФР выплачивает только законным наследникам (детям, родители или супруг), а вот НПФ производят такие расчёты всем тем наследникам, которые были указаны клиентом в заявлении. Это может быть или одна, конкретно указанная личность, или несколько лиц.

в) ответственность. Правовые взаимоотношения клиент-НПФ скреплены печатью и договором, в котором чётко расписаны все пункты ответственности двух сторон. При выборе правового урегулирования клиента с ПФР подписания подобных соглашений не предусмотрено

Похожие новости

Мой мир

Вконтакте

Одноклассники

Google+

vnpf.ru

Где лучше пенсию держать в нпф сбербанке или пфр

Страхование по таким обязательным программам:

- инвестирование накопленных средств;

- выплата разовых, периодических или пожизненных пособий;

- софинансирование накоплений по государственным программам.

Национальное рейтинговое агентство присвоило Фонду самую высокую оценку «А++». С финансовыми результатами деятельности организации можно ознакомиться на сайте учреждения. В 2013 году количество граждан, которые перечислили свои накопления в НПФ СБ, составило 1 млн. человек. А уже через полтора года эта цифра увеличилась вдвое. Суммарная величина накоплений в 2013 году – 72 млн. руб. Общая доходность от инвестиций за предыдущие 4 года составила 52 %, средний уровень инфляции – 33,88 %. Условия Накопительная часть пенсии в Сбербанке принесет больше дохода, поскольку возможности у организации несколько шире, в сравнении с другими аналогичными учреждениями.

Что выбрать — нпф или пфр?

Накопительная часть пенсии – это отчисления из заработной платы гражданина, накапливаемые на его индивидуальном пенсионном счете. Впоследствии деньги, накопленные на данном счете, будут разделены на несколько частей и прибавлены к страховой пенсии.

Стоит ли и зачем переводить накопительную часть пенсии в «Сбербанк»? Решение о том, стоит ли переводить пенсионные накопление в «Сбербанк» — дело сугубо индивидуальное, поэтому подходить к данному вопросу следует особо внимательно. Основным доводом в пользу перевода средств является самостоятельность данного НПФ и наличие соответствующей лицензии на ведение деятельности.

При этом ПАО «Сбербанк» владеет акциями фонда, но за его работу не отвечает.

Что лучше пфр или нпф сбербанка?

Содержание

- Куда можно перевести?

- Сравнительный анализ

- Что выгоднее — ПФР или НПФ Сбербанка?

После изменения пенсионной реформы, перед каждым гражданином страны возникает вопрос: «Оставить накопления в ПФР или же перейти в один из НПФ?». Перед тем как совершить подобный выбор, нужно проанализировать работу обеих структур с помощью изучения рейтингов НПФ, отзывов и иных характеристик для принятия правильного решения.

А данный материал поможет в решении поставленного вопроса в форме сравнительного анализа.

Что лучше: оставить пенсию в пфр или в нпф?

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить.

Отсюда и обязательный характер пенсионных отчислений. Пока всё белым бело. «Черное» начинается тогда, когда ПФР приступает к функционированию.

Почти по-некрасову, показываем «светлую сторону» Огромное количество вопросов возникает при работе ПФР и взаимоотношениях с ним граждан. Но сначала небольшие расчёты.

Что лучше пфр или нпф? что выбрать?

Для наглядности мы составили сравнительную таблицу, с которой предлагаем вам ознакомиться ниже: Первоначальный взнос Периодические взносы График уплаты взносов Срок выплаты пенсии «Универсальный» от 1 500 рублей от 500 рублей произвольный от 5 лет «Гарантированный» в размере регулярного взноса в размере, определенном договором в порядке, определенном договором от 10 лет «Комплексный» от 1 000 тысячи рублей от 500 рублей произвольный от 5 лет Следует отметить, что вне зависимости от выбранного тарифа, накопления наследуются правопреемниками, но не подлежат взысканию третьими лицами и не делятся при разводе. При этом в случае досрочного снятия средств, через два года владельцу счета будет выплачено 100% взносов и 50% инвестиционного дохода. Через пять лет соотношение будет выглядеть следующим образом: 100% взносов + 50% инвестиционного дохода.

Накопительная часть пенсии в сбербанке: отзывы

К формированию пенсионных накоплений нужно подходить с умом. Поэтому, прежде чем подписывать документы, стоит детально изучить историю компании и узнать условия инвестирования.

Аккумулированием средств могут заниматься только государственные или частные ПФ. Детальнее о том, на каких условиях обслуживается накопительная часть пенсии в Сбербанке, читайте далее.

Инфо

НПФ СБ Сбербанк – крупнейшая в России финансовая группа, которая включает в себя не только кредитное учреждение, но и НПФ. Последний был образован в 1995 году. Лицензию на осуществление деятельности с пенсионными накоплениями получил только в 2009 году.

Фонд предоставляет такие услуги: 1. Негосударственное пенсионное обеспечение физлицам. 2.

рейтинг нпф

Более высокие процентные ставки Денежные накопления не облагаются налогами Вкладывают активы только в выгодные инвестиции Стабильность инвестиционных показателей Высокий рейтинг надежности, который может ежегодно изменяться Ответственность государства перед вкладчиками Наследование Наличие договора ОПС Соблюдают принцип диверсификации рисков, что способствует сохранности накоплений Отрицательные стороны ПФР НПФ Низкая процентная ставка При банкротстве вкладчик получает лишь базовую часть накоплений, без начисления процентов Ограничения в сфере инвестирования Нужно стабильно следить за показателями НПФ Низкий уровень рентабельности Долгосрочная перспектива Банкротство, отзыв лицензии по усмотрению государства По итогу проведенного анализа можно сделать вывод, что НПФ является более выгодным, но одновременно более рискованным направлением по формированию части будущей пенсии.

Причина, да самая любая: от уверенности, что ему и этого хватит до часа «Х», до нежелания оставлять что-то после себя, а старше 60-ти он себя уже не видит или не хочет видеть.

- Государство, уважая мнение своих граждан (КРАЕУГОЛЬНЫЙ ПОСЫЛ, НА КОТОРЫЙ НУЖНО ОБРАЩАТЬ ВНИМАНИЕ ПОСТОЯННО) и заботясь об их будущем, может только непрестанно напоминать им о необходимости думать, не пускать дело на самотёк, мол, там видно будет. Государству необходимо постоянно проводить целенаправленные компании по рекламе «умного и дальновидного» образа жизни. Не стоит бояться, что вокруг все настолько несмышленые, что обязательно всё сделают не так (а мы только добавим — как хочется чиновнику).

- Собственно говоря, ситуация очень похожа на ту, что складывается с контрактной армией.

Где лучше пенсию держать в нпф сбербанке или пфр

ОГЛАВЛЕНИЕ:

- Надо разобрать основы

- Почти по-некрасову, показываем «светлую сторону»

- Совсем маленький раздел в качестве промежуточного вывода

- Как исправить ситуацию?

- А пока суть да дело

- Инструмент для размышлений

- И всё-таки, действительно, светлая сторона, и уже без всяких кавычек, а заодно и вывод

Надо разобрать основы Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные.

На деле ставки являются «плавающими», доходность из года в год существенно меняется. Порой начисленных процентов хватает лишь на покрытие инфляции. Существуют и другие минусы НПФ:

- в случае банкротства, отзыва лицензии, закрытия фонда вкладчик получает лишь номинальную сумму накоплений без индексации, начисления процентов;

- при переводе средств в негосударственный фонд придется регулярно следить за ситуацией на фондовом рынке, вести контроль над своими накоплениями, а в случае резкого падения доходности срочно переводить деньги в другую организацию;

- при нерациональном вложении фондом полученных средств велик риск ухода в минус – полной потери начисленных процентов.

Однако инвестирование посредством НПФ по-прежнему остается лучшим способом увеличения пенсионных выплат.

Да, в наличии рисков потерять свои вложения и главная опасность НПФ. К сожалению, и ситуация последнего времени не слишком-то обнадёживает вкладчиков. Так Центробанк России в 2016-ом году отозвал лицензии сразу у четырёх НПФ с довольно звучными названиями – «Солнце. Жизнь. Пенсия», «Сберегательный фонд Солнечный берег», «Сберегательный», «Защита будущего».

Но, ладно, это всё мало известные НПФ. Так, ведь, прекратил своё существование и очень солидный – «Ренессанс Жизнь». Взгляните на список Негосударственных пенсионных фондов прошедших аккредитацию в 2016 году.

И снова вывод – выбирая НПФ, обязательно «прошерстите» всю его «родословную», не бросайтесь сразу на 13% годовых, тогда как ПФР предлагает только 7%. В любом случае, выбор между НПФ «Мы желаем счастья вам» с 15% и НПФ при Сбербанке России (такой есть) с 12% обязательно нужно сделать в пользу Сбербанка.

Интересное видео на данную тему можно найти здесь: Как посмотреть и узнать сумму пенсионных накоплений в «Сбербанке»? Узнать сумму накопленных средств в НПФ «Сбербанка» можно в:

- личном кабинете на сайте НПФ;

- ближайшем отделении «Сбербанка»;

- главном офисе фонда.

Для получения интересующей информации при себе необходимо иметь СНИЛС и паспорт. Официальный сайт Адрес Официальный сайт НПФ «Сбербанка» располагается по адресу http://www.npfsberbanka.ru.

Вход в личный кабинет С помощью личного кабинета пользователя на сайте НПФ «Сбербанка» участники НПО могут получить всю интересующую информацию касаемо заключенного договора, размера накопленных средств и результатов их инвестирования.

zakon52.ru