Объединение ПФР, ФОМС и ФСС может отразиться на социальных пособиях

Объединение Фонда обязательного медицинского страхования, Фонда социального страхования и Пенсионного фонда в одну структуру может привести к отказу от лимитирования страховых сумм, а это в перспективе — даже к росту страховых выплат. Такое мнение высказал доцент факультета экономических и социальных наук РАНХиГС Алисен Алисенов.

Счетная палата выступает с предложением объединить в одну структуру три негосударственных внебюджетных фонда — Фонд обязательного медицинского страхования, Фонд социального страхования и Пенсионный фонд. Об этом заявила глава ведомства Татьяна Голикова в ходе Гайдаровского форума, организованного РАНХиГС. По мнению Голиковой, нужно исключить «необходимость создания параллельных информационных систем всеми этими тремя государственными внебюджетными фондами».

«Ресурсы, которые они затрачивают на информатизацию, достаточно большие. В этой связи мы рискуем предложить рассмотреть вопрос о создании единой организационной структуры — единый государственный внебюджетный фонд, который бы объединил все эти фонды», — сказала глава Счетной палаты.

«По опыту большинства аналогичных институтов, объединенный фонд обязательного социального страхования должен представлять собой уникальную управленческую структуру, находящуюся не в государственной, а в публичной собственности», — отметила также Голикова, объяснив инициативу объединения фондов ростом расходом на их содержание.

Поводом предложить реформу стали большие расходы на содержание внебюджетных фондов.

Отказ от лимитирования

Объединение упростит администрирование фондов, говорит Алисен Алисенов. Другое дело, что сегодня выплаты страховых взносов, осуществляемые этими фондами, лимитированы. И неясно, как эти выплаты будут лимитироваться, например, из Фонда социального страхования — те же выплаты по больничным листкам, различные пособия.

«Существуют минимальные и максимальные суммы (утвержденные, кстати, и на текущий год). Раньше они лимитировались в случае, если зарплата превышала в среднем 85 000 рублей в месяц. В таком случае страховые взносы в Фонд социального страхования уже не производятся, а в Пенсионный фонд производятся не в размере 22%, а в размере 14%. Когда все будет поступать в единый фонд, суммы станут обезличены. Если объединение позволит отказаться от лимитирования этих выплат и размер пособий будет зависеть от средней зарплаты, это упростит администрирование страховых взносов (что сократит издержки по содержанию этих фондов), упростит сам механизм исчисления страховых взносов», — сказал эксперт.

Алисенов допустил также, что отказ от лимитирования страховых сумм в будущем может привести даже к росту страховых выплат.

ФНС справится

Что касается того сокращения расходов на содержание фондов, на госаппарат, Алисен Алисенов предполагает, что объединение может к этому привести: «Но вот насколько это будет эффективно, сказать сложно, все зависит от того, каким будет штат работников, их функционал».

Сама же инициатива Счетной палаты может быть связана с изменениями в Налоговом кодексе.

«В 2017 году в Налоговый кодекс была включена отдельная глава об уплате страховых взносов. И все, что касается администрирования сборов, теперь относится к Федеральной налоговой службе. Учитывая то, что ФНС передан большой объем полномочий, ведомству будет несложно справиться с тем объемом задач, которые решают обособлено все эти фонды. Мне кажется, необходимость этого объединения назрела именно потому, что налоговики теперь этим занимаются больше других», — сказал эксперт.

Читайте нас в Яндексе

Автор: Игорь Скрыпач

rueconomics.ru

|

Основные моменты по исчислению и уплате страховых взносов |

Расшифровка |

|||

|

Страхователи (Плательщики страховых взносов) |

Лица, производящие выплаты физическим лицам: |

ИП, адвокаты, нотариусы, которые занимаются частной практикой и не производят выплаты физическим лицам. |

||

|

Юридические лица |

индивидуальные предприниматели (ИП) |

физические лица, не признаваемые ИП |

||

|

Объект обложения страховыми взносами |

Объект обложения взносами – следующие выплаты и вознаграждения: · выплаты по трудовым, гражданско-правовым договорам с предметом -выполнение работ, оказание услуг · выплаты по договорам авторского заказа, · выплаты по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, · выплаты по издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства. · для организаций — вознаграждения, начисляемые в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования. |

Выплаты в пользу физических лиц по трудовым и гражданско-правовым договорам с предметом — выполнение работ и оказание услуг |

Страховые взносы исходя из стоимости страхового года, то есть суммы денежных средств, которые должны поступить за застрахованное лицо в бюджет соответствующего фонда в течение одного финансового года.

Стоимость страхового года = МРОТ на начало финансового года, за который уплачиваются страховые взносы х тариф страховых взносов в соответствующий фонд х 12 мес.

|

|

|

Не облагаются выплаты: · по гражданско-правовым договорам с предметом — переход права собственности или иных вещных прав на имущество, а также договоров, связанных с передачей в пользование имущества, за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства. · выплаты добровольцам в рамках исполнения гражданско-правовых договоров заключаемых в соответствии с ФЗ «О благотворительной деятельности и благотворительных организациях», на возмещение расходов добровольцев (кроме расходов на питание в размере, превышающем размеры суточных).

Не облагаются выплаты в пользу: · иностранных граждан и лиц без гражданства, по трудовым договорам с российскими организациями для работы в их обособленных подразделениях, расположенных за пределами России; · физических лиц, являющихся иностранными гражданами и лицами без гражданства, в связи с осуществлением ими деятельности за пределами территории РФ по гражданско-правовым договорам с предметом — выполнение работ, оказание услуг.

|

||||

|

База определяется ежемесячно нарастающим итогом. Предел облагаемой базы — 415 тыс. руб. с ежегодной индексацией (напр., после индексации в 2011 году = 463 тыс. рублей) Выплаты в натуральной форме учитываются как стоимость товаров (работ, услуг) на день их выплаты, исчисленная исходя из их цен, указанных сторонами договора, а при государственном регулировании цен — исходя из государственных регулируемых розничных цен. При этом в стоимость включается соответствующая сумма НДС, а для подакцизных товаров и соответствующая сумма акцизов. |

||||

|

Отчетный период |

Расчетный период — календарный год. · первый квартал, · полугодие, · календарный год. |

|||

|

Тарифы страховых взносов |

Тариф страхового взноса – это размер страхового взноса на единицу измерения базы для начисления страховых взносов. Тарифы устанавливаются ФЗ. Сейчас установлены на 2011-2019 гг. Тарифы страховых взносов на 2012 год. |

|||

|

Начисление страховых взносов |

Страховые взносы исчисляются ежемесячно отдельно в ПФР, ФФОМС, ТФОМС, ФСС. Сумма взносов в ФСС РФ, уменьшается на сумму расходов на выплату обязательного страхового обеспечения по материнству и больничным (при превышении будет зачет). |

Страховые взносы исчисляются отдельно в ПФР, ФФОМС, ТФОМС. В ФСС взносы не уплачивают. |

||

|

Уплата страховых взносов |

Отдельными платежными поручениями в ПФР, ФСС, ФФОМС, ТФОМС до 15-го числа месяца, следующего за месяцем начисления

|

до 31 декабря текущего года

|

||

|

Отчетность |

До 15-го числа второго календарного месяца, следующего за отчетным периодом, в территориальный орган ПФР : 1. Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и на обязательное медицинское страхование (формы РСВ). 2. Сведения о каждом работающем застрахованном лице (персонифицированный учет)

До 15-го числа календарного месяца, следующего за отчетным периодом, в территориальный орган ФСС: 1. Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование (Форма 4-ФСС).

Если численность работников более 50 чел., то сдавать отчетность следует в электронном виде |

До 1 марта следующего года — Расчет по начисленным и уплаченным страховым взносам.

|

||

puti-uspeha.ru

Разница фомс и фсс | law-uradres.ru

Соответствие площади предприятия предлагаемому ассортименту продукции.— Исследование помещений предприятия на предмет вентиляции, загрязненности, освещения и некоторых других показателей.— Исследование производственного инвентаря, технологии приготовления, хранения и реализации пищевых продуктов.— Предоставление гарантий потребителям, правильное оформление договоров об оказании услуг.— Документация по проведению текущей и генеральной дезинфекции помещения и оборудования.— Четкие ценники на товарах с указанием точной цены, срока изготовления и срока годности товара, подписи ответственных лиц с указанием даты.— Измерение освещенности, температуры воздуха, влажности в помещениях.— Исследование сроков хранения и реализации товаров.— Предоставление потребителю полной и адекватной информации о препарате путем нанесения ее на ценник.

Разница фомс и фсс

Примеры таких органов: 6. Федеральная антимонопольная служба (ФАС) – орган исполнительной власти, с которой может столкнуться в процессе своей деятельности практически любой бизнес. Полномочия данной службы достаточно широки: — контроль и надзор за соблюдением законодательства в сфере конкуренции на товарных рынках;— защиты конкуренции на рынке финансовых услуг;— контроль цен на продукты питания;— контроль цен на топливо;— контроль за размещением заказов при проведении открытых аукционов в электронной форме;— контроль за соблюдением законодательства о рекламе,— контроль за осуществлением иностранных инвестиций.

7.

Федеральная таможенная служба (ФТС). Общения с этой службой Вам не миновать при осуществлении внешнеэкономической деятельности. 8. Федеральная миграционная служба (ФМС) будет интересна вам, а вы – ей, если у вас есть иностранцы среди наемных работников.

9.

Страховые взносы в пфр, фсс и фомс

Для неработающих граждан страховщиком по ОМС выступает государство, благодаря чему для них доступен спектр медицинских услуг в том же объеме, что и для работающих. В 2011 г. принят Федеральный закон № 326 «Об обязательном медицинском страховании в РФ», который отнёс к категории застрахованных по ОМС лиц иностранных граждан, имеющих временную регистрацию или вид на жительство, лиц без гражданства и беженцев.

Благодаря закону теперь стало возможным выбирать наиболее подходящее лечебное учреждение и врача. Также узаконено право требовать возмещение причиненного вам медицинскими или страховыми организациями морального, материального или физического ущерба.

Страховые взносы в фомс — это обязанность любой организации

УСН, применяющие льготы для начисления взносов 20 0 0 20 — ИТ-организации 8 4 2 14 — Резиденты технико-внедренческой или туристско-рекреационной особой экономической зоны 8 4 2 14 — Хозяйственные общества, созданные бюджетными научными учреждениями 8 4 2 14 — Участники проекта «Сколково» 14 0 0 14 — Плательщики членам экипажей судов в отношении выплат членам экипажей судов 0 0 0 0 — Аптеки на ЕНВД в отношении работников, занимающихся фармацевтической деятельностью 20 0 0 20 — Некоммерческие организации на УСН 20 0 0 20 — Благотворительные организации на УСН 20 0 0 20 — ИП, применяющие патентную систему налогообложения 20 0 0 20 — Участники СЭЗ Крым и Севастополь 6 0,1 1,5 7,6 — Резиденты территории опережающего социально-экономического развития 6 0,1 1,5 7,6 — Сроки уплаты страховых взносов в 2018 году Страховые взносы в фонды перечисляются каждый месяц до 15-го числа последующего месяца.

Фонд социального страхования рф и фонд обязательного медицинского страхования рф

Дополнение 2016: Если спецоценка условий труда не проводилась, то действуют ставки:

- 9% — в отношении работников, указанных в пп.1 п.1 ст.27 Закона №173-ФЗ;

- 6% — в отношении работников, перечень которых приведен в пп.2-18 п.1 ст.27 того же закона.

Если спецоценка проводилась, то ставка зависит от установленного класса условий труда. Для вредного и опасного класса установлены ставки от 2 до 8%.

Отчетность по страховым взносам В ПФР необходимо сдать следующие отчеты:

Скачать образец заполнения РСВ-1 в 2016 году. Данные отчеты сдаются ежеквартально до 15-го числа второго месяца следующего за отчетным периодом.

Таким образом, отчеты подаются до 15 мая за 1 квартал, до 15 августа за полугодие, до 15 ноября за 9 месяцев и до 15 февраля за год. Как меняются сроки подачи РСВ-1 с 2015 года можно почитать здесь.

Страховые взносы в пфр, ффомс и фсс в 2017 году

ИнфоНалоги с наших доходов распределяются по трём кубышкам – так называемым внебюджетным фондам: в Пенсионный фонд РФ (ПФР), фонд социального страхования (ФСС) и фонд обязательного медицинского страхования (ФОМС). Общее у всех этих организаций то, что они, являясь составными частями финансовой системы страны, имеют строгую направленность использования средств и расходуются на те цели, которые не включены в бюджет государства.

Средства этих фондов формируются преимущественно из обязательных отчислений физических и юридических лиц:

- пенсионный фонд забирает себе 22 % от облагаемого дохода работника;

- фонд соцстраха – 2,9 % ;

- фонд медицинского страхования – 5,1 % страхового тарифа.

Поступают эти взносы в виде обязательных ежемесячных платежей. Остановимся подробнее на отчислениях в фонд медицинского страхования.

Страховые взносы в 2018 году

Организации и индивидуальные предприниматели, ведущие бизнес на территории РФ, обязаны начислять страховые взносы. С 2017 года администратором взносов станет ФНС (гл. 34 НК РФ).

Отчитываться и платить страховые взносы нужно будет на счет налоговой инспекции.

- Взносы на обязательное пенсионное страхование составляют 22%.

- Взносы на обязательное медицинское страхование.

Работодатели уплачивают медицинские взносы по тарифу 5,1 % от облагаемых выплат, перечисленных работнику за отчетный период.

- Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Уплачиваемые в этот фонд взносы составляют 2,9 % от облагаемых выплат (за счет этих взносов ФСС выплачивает пособия по больничным листам, декретные и иные пособия).

О деятельности федерального фонда обязательного медицинского страхования (ффомс)

В расходах бюджета ФСС основной удельный вес приходится на выплаты пособий по временной нетрудоспособности, беременности и родам, при рождении ребенка, по уходу за ребенком до достижения им возраста полутора лет, на погребение В 2000 г. вступил в силу Федеральный закон от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в ред. от 17 июля 1999 г.). Страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний установлены по группам отраслей (подотраслей) экономики в соответствии с классами профессионального риска. Страховые выплаты осуществляются в связи со смертью застрахованного и на оплату дополнительных расходов застрахованного на его медицинскую, социальную и профессиональную реабилитацию.

В данном случае есть возможность немного отложить выплату заработной платы и перечисление страховых взносов в фонды, но отчетность все равно необходимо предоставить, правда, нулевую. Расчет суммы взносов Взносы в ФОМС — это платежи в размере 5,1% от суммы выплаченной заработной платы и премий каждому работнику.

Данная сумма выплачивается с расчетного счета организации, уменьшая ее доход. Однако при этом на размер страховых взносов можно уменьшить налог на прибыль, налог на УСН или налог на ЕНВД, но не более чем на 50%.

Суммы взносов выплачиваются каждый месяц в день выдачи зарплаты сотрудникам по определенному КБК в бюджет. Взносы в ФОМС – это гарантия каждому работнику, что в случае болезни он обязательно получит пособие по временной нетрудоспособности. Первые три дня болезни оплачиваются за счет работодателя, а следующий период – за счет бюджета.

Разница фомс и фсс

Как только зарплата, рассчитанная с начала года нарастающим итогом, достигнет этой предельной величины, будет применяться только она ставка 10% для всех категорий граждан. В 2013 году предельная база для начисления страховых взносов составляла 568 000 руб. В 2014 году – 624 000 руб. В 2016 году — 800 000 руб. Таким образом, в 2014 году на зарплату в пределах предельной базы действует ставка 22%, на зарплату свыше этой базы действует ставка 10%.

Все эти 10% будут составлять страховую часть пенсии. Дополнение 2016 год: Пенсионные отчисления выполняются по ставке 22%, данная ставка применима до тех пор, пока суммарная зарплата работника не достигнет с начала года отметки в 800 000 руб, с доходов свыше этой суммы взносы в ПФР отчисляются по ставке 10%. Помимо основных ставок, существуют также дополнительные ставки в ПФР, которые действуют только в отношении определенных категорий работников.

law-uradres.ru

Постановка на учет в ПФР, ФОМС, ФСС и Роспотребнадзоре ИП и ООО в 2018 году

Внебюджетные фонды (ПФР, ФОМС, ФСС)

Постановка на учет после регистрации

Налоговая инспекция в течение 5 дней после успешного прохождения процедуры регистрации передает сведения о вновь созданных ИП и ООО во внебюджетные фонды для их дальнейшей постановки на учет. Предпринимателей ставят на учет в ПФР, ФОМС, а организации в ПФР, ФОМС, ФСС.

Если в вашей налоговой инспекции действует принцип «одного окна», то при регистрации, помимо основных документов, вы сразу получите уведомления о постановке во внебюджетные фонды, а также уведомление с кодами статистики. Если такую услугу ваш налоговый орган не предоставляет, то, несмотря на то, что самостоятельно вставать на учет не требуется, вам, тем не менее, придется получить уведомление о регистрации в каждом из фондов (уведомление из ФОМС получать не нужно, так как с 2011 года их полномочия перешли ПФР). В каждом уведомлении содержится регистрационный номер, который нужен для оплаты страховых взносов и сдачи отчетности.

Бесплатная консультация по налогам

Постановка на учет в качестве работодателя в ПФР и ФСС

Обратите внимание, что индивидуальным предпринимателям после найма первого сотрудника, начиная с 1 января 2017 года, больше не нужно вставать на учет в ПФР в качестве работодателя.

Для работодателей-ИП отменен заявительный порядок постановки на учет. Регистрация и снятие с учета в ПФР может осуществляться на основании сведений, содержащихся в ЕГРЮЛ, ЕГРИП и ЕГРН и вовсе необязательно подавать дополнительные документы (письмо от 31 января 2017 г. № БС-4-11/1628@ ).

Встать на учет в ФСС ИП потребуется в следующих случаях:

Для постановки на учет в ФСС ИП должен подать заявление о регистрации в качестве работодателя не позднее 30 календарных дней с момента заключения одного из указанных договоров.

Организациям вставать на учет в ПФР и ФСС не требуется так как они изначально регистрируются как работодатели (поскольку у них всегда имеется, по крайней мере, один работник – генеральный директор).

Органы государственного контроля (Роспотребнадзор и др.)

ИП и организации перед началом осуществления определенных видов деятельности (получения по ним прибыли) должны уведомить соответствующие органы государственного контроля. В большинстве случаев это только Роспотребнадзор, но также может быть Ространснадзор или другие органы госнадзора.

Перечень кодов (ОКВЭД и ОКУН), при которых нужно подать уведомление, можно узнать в постановлении Правительства РФ от 16.07.2009 №584. Обратите внимание на раздел «I. Общие положения», где виды деятельности (пункты) из приложения №1 соотносятся с органами государственного надзора.

Скачать бланк уведомления о начале осуществления предпринимательской деятельности можно по этой ссылке.

Уведомления предоставляются по месту фактического осуществления работ (оказания услуг). Подать уведомление о начале осуществления предпринимательской деятельности можно тремя способами:

- В бумажной форме (в 2-х экземплярах) лично или через своего представителя. Второй экземпляр (с необходимой пометкой) отдадут обратно. Эта бумага будет служить подтверждением того, что вы сдали уведомление.

- По почте регистрируемым отправлением с описью вложения. В этом случае должна остаться опись вложения (с указанием отсылаемого уведомления) и квитанция, число в которой будет считаться датой сдачи уведомления.

- В электронном виде по интернету через онлайн-сервис сайта Госуслуги (Роспотребнадзор). Приблизительно через 10 дней ваши данные должны появиться в реестре Роспотребнадзора.

Штраф за не своевременное предоставление уведомления

Для ИП – от 3 000 до 5 000 рублей.

Для организаций – от 10 000 до 20 000 рублей. Для должностных лиц организаций – от 3 000 до 5 000 рублей.

Штраф за предоставление уведомления содержащего недостоверные сведения

Для ИП – от 5 000 до 10 000 рублей.

Для организаций – от 20 000 до 30 000 рублей. Для должностных лиц организаций – от 5 000 до 10 000 рублей.

www.malyi-biznes.ru

Страховые взносы в ПФР, ФОМС, ФСС в программе «1С:Бухгалтерия 8» — 1СStyle

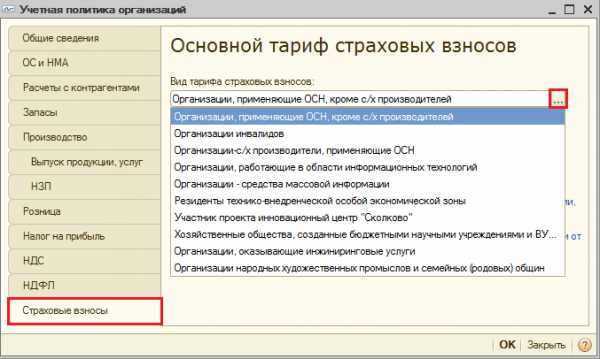

Настройка

В форме учетной политики организации необходимо указать вид тарифа страховых взносов, применяемый для организации.

Меню: Предприятие – Учетная политика – Учетная политика организаций

Вкладка «рабочего стола»: Предприятие – Учетная политика организаций

Выбор тарифа производится на закладке «Страховые взносы». В списке выбора видов тарифов отображаются только те, которые могут применяться при выбранных для данной организации параметрах учетной политики (система налогообложения, налоговые режимы):

Список всех видов тарифов со ставками доступен через:

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Тариф страховых взносов

Ставка взносов на обязательное страхование от несчастных случаев и профзаболеваний устанавливается для каждой организации индивидуально, в зависимости от вида деятельности. Поэтому ее необходимо указать вручную в специальной форме (в процентах):

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Ставка взноса на страхование от несчастных случаев

Кроме того, важны настройки видов расчета (начислений), назначаемых сотрудникам. В них указываются параметры налогообложения взносами для конкретного начисления.

Меню: Зарплата – Сведения о начислениях – Начисления организаций

Вкладка: Зарплата – Основные начисления

Подробнее см. нашу статью: «Настройка и отражения зарплаты в учете в программе «1С:Бухгалтерия 8» (ред.2.0)».

Начисление

Начисление всех страховых взносов производится ежемесячно регламентным документом «Начисление налогов (взносов) с ФОТ».

Меню: Зарплата – Начисление налогов (взносов) с ФОТ

Вкладка: Зарплата – Начисление налогов (взносов) с ФОТ

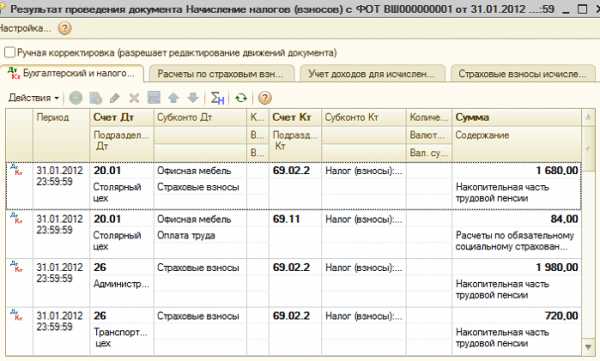

При проведении документа программа автоматически начисляет взносы по всем сотрудникам согласно установленным параметрам. Формируются бухгалтерские проводки по Кт субсчетов 69 и Дт тех счетов, на которых отражается зарплата сотрудников. Также формируются движения по регистрам учета страховых взносов. Результат проведения документа:

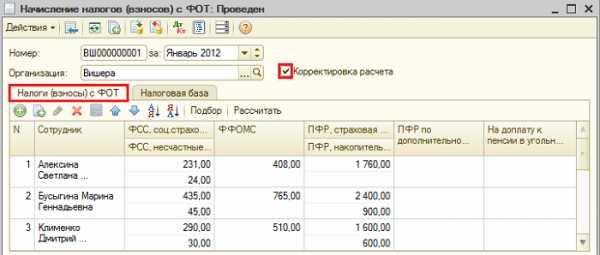

Существует возможность ручной корректировки начисленных страховых взносов. Для этого в документе «Начисление налогов (взносов) с ФОТ» нужно поставить флаг «Корректировка расчета». Теперь на закладке «Налоги (взносы) с ФОТ» можно редактировать непосредственно суммы страховых взносов и список сотрудников, по которым они начисляются:

Кроме того, на закладке «Налоговая база» можно отредактировать суммы начислений и параметры их налогообложения взносами (после этого потребуется перейти на закладку «Налоги (взносы) с ФОТ» и нажать «Рассчитать»):

Уплата взносов, регистрация выплат и возмещений за счет средств ФСС

Уплата страховых взносов, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».

Для того, чтобы уплаченные суммы взносов отразились в отчетности, необходимо зарегистрировать их с помощью документа «Расчеты по страховым взносам».

Меню: Зарплата – Расчеты по страховым взносам

Документ имеет несколько видов операций:

- «Уплата в ФСС».

- «Уплата в ФОМС».

- «Уплата в ПФР».

- «Начисление».

- «Пособия по страхованию».

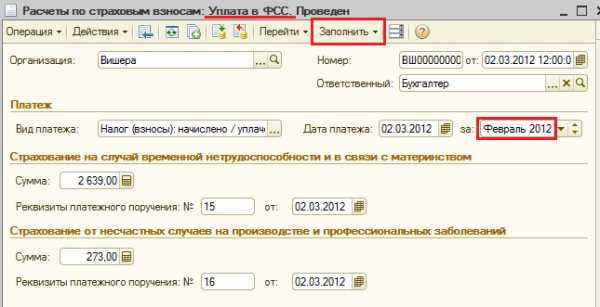

Для отражения уплаты нужно создать документ, выбрать операцию уплаты в соответствующий фонд, указать дату платежа и месяц, за который он производится. Заполнение возможно вручную или автоматическое по кнопке «Заполнить» (в последнем случае – два варианта заполнения: по уплатам и по остаткам расчетов). При проведении документ делает движения по регистру «Расчеты по страховым взносам», бухгалтерские проводки не формируются.

Отражение уплаты взносов в ФСС за февраль 2012:

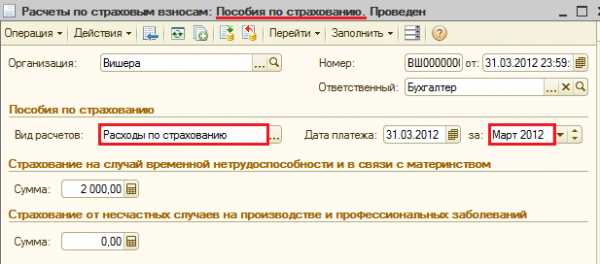

Предположим, что сотруднику было начислено и выплачено пособие по временной нетрудоспособности за счет средств ФСС. Чтобы расход за счет средств ФСС отразился в отчетности, необходимо ввести документ «Расчеты по страховым взносам» с видом операции «Пособия по страхованию». Документ заполняется вручную, при этом в поле «Вид расчетов» указывается «Расходы по страхованию»:

В случаях, когда было получено возмещение от исполнительного органа ФСС, или расходы по страхованию не были приняты к зачету, вводится документ «Расчеты по страховым взносам» с видом операции «Расходы по страхованию», в поле «Вид расчетов» выбирается соответствующее значение.

Документ с видом операции «Начисление» вводится, если начисление взносов не было отражено «Начислением налогов (взносов) с ФОТ».

Отчетность

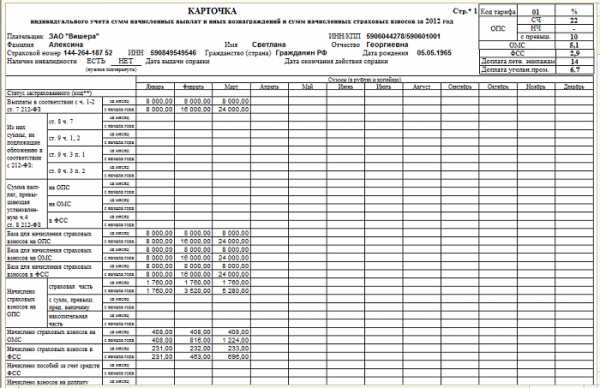

Для анализа страховых взносов, начисленных сотруднику, служит отчет «Карточка учета по страховым взносам».

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Карточка учета по страховым взносам

Вкладка: Зарплата – Карточка учета по страховым взносам

В карточке отображаются облагаемые и необлагаемые выплаты сотруднику, база для начисления взносов, суммы взносов:

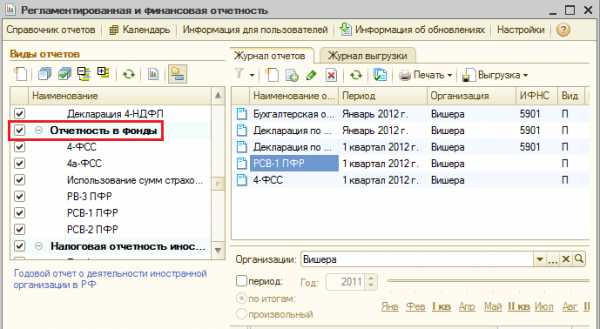

Регламентированные отчеты в ПФР и ФСС вводятся через форму «Регламентированная и финансовая отчетность».

Меню: Отчеты – Регламентированные отчеты

В данной форме, в разделе «Отчетность в фонды» необходимо выбрать соответствующий отчет:

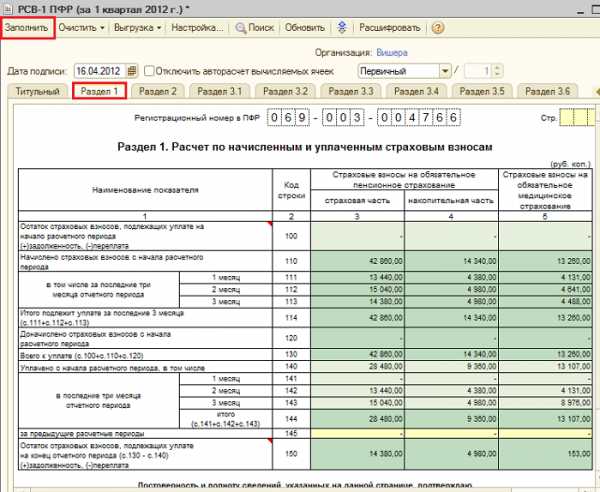

Сначала открывается форма выбора периода, где нужно указать период формирования отчетов. После этого открывается форма самого отчета. Разделы располагаются на отдельных вкладках. По кнопке «Заполнить» происходит автоматическое заполнение, при этом заполняются все разделы отчета. В некоторых случаях может потребоваться ручной ввод данных в определенных разделах (например, сведения о документе, подтверждающем инвалидность сотрудника, для применения пониженного тарифа и т. п.).

Раздел 1 формы РСВ-1, предоставляемой в ПФР. Отражены начисления и уплата (так как был введен документ «Расчеты по страховым взносам»):

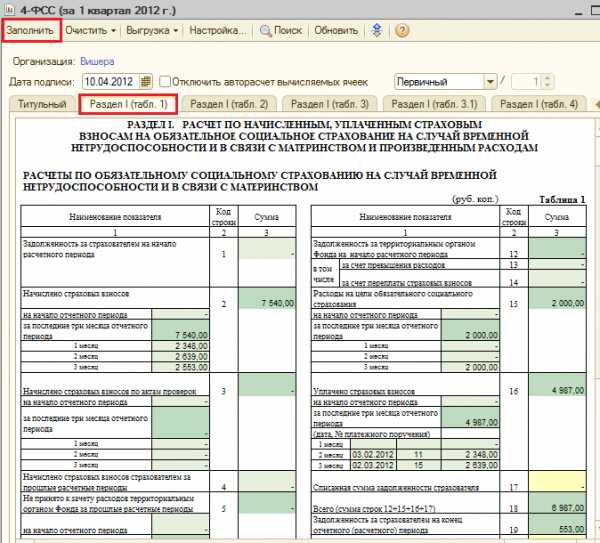

Раздел 1 формы 4-ФСС, предоставляемой в ФСС. Отражены начисления, уплата, расходы на цели обязательного соц. страхования:

Регламентированные отчеты сохраняются в программе. Каждый отчет можно распечатать (кнопка «Печать»), а также сформировать файл для передачи в орган ФСС или ПФР (кнопка «Выгрузка»).

1c.style

Страховые взносы в 2017 году. ПФР, ФСС и ФОМС

Платить страховые взносы в 2017 году надо по новым правилам. В ПФР, ФСС РФ и ФОМС перечислять взносы не надо. Они переданы налоговикам. КБК тоже изменились. За ФСС остались только взносы на травматизм.

С 1 января 2017 года страховые взносы вернулись в Налоговый кодекс. Появилась новая глава 34 НК РФ. Администрировать уплату взносов станут налоговики, но это не значит, что компаниям не придется больше взаимодействовать с фондами. Рассмотрим, какие ведомства с 1 января 2017 года контролируют процессы, связанные со страховыми взносами, какую отчетность, куда и как сдавать.

Какие полномочия налоговиков

Администрирование означает, что в компетенцию налоговых органов попадут только четко определенные функции, часть из них по-прежнему оставлена за фондами. Круг полномочий налоговиков довольно широк. Теперь они вправе:

- контролировать правильность исчисления, полноту и своевременность уплаты страховых взносов;

- принимать расчеты по страховым взносам, начиная с расчета за 1 квартал 2017 года. Помните, что представить расчет нужно не позднее 30 числа месяца, следующего за отчетным периодом. Если последний день сдачи придется на выходной или нерабочий день, срок переносится на ближайший рабочий день. Проще говоря, расчет за 1 квартал нужно представить не позднее 2 мая 2017 года;

- проводить зачет/возврат сумм излишне уплаченных страховых взносов. Это касается и периодов, истекших до 1 января 2017 года. Решения по ним вынесены ПФР или ФСС и преданы в ФНС для исполнения.

Предоставлять рассрочки или отсрочки по страховым взносам, взыскивать недоимки, пени и штрафов, в том числе возникшие до 1 января 2017 года, тоже будут налоговые органы.

Что делать с остатками

Информацию по остаткам, которые образовались у страхователей на 1 января 2017 года, налоговые органы получат от ПФР и ФСС. Сведения налоговикам фонды направят через систему межведомственного электронного взаимодействия.

Чтобы не возникло недоразумений, всем плательщикам страховых взносов не помешает провести сверку расчетов с фондами. Тогда получение требования о погашении недоимки не окажется сюрпризом. Заодно можно будет понять, на возврат какой суммы подавать заявление в фонд, если имеется переплата.

Как платить взносы с нового 2017 года

Платить взносы и представлять расчеты нужно будет по месту нахождения и организации, и обособленного подразделения, которое самостоятельно начисляет выплаты и вознаграждения физическим лицам. Это значит, что расчеты не будут принимать по месту учета в качестве крупнейших налогоплательщиков (в МРИ). Не нужно сдавать расчеты и по месту нахождения каждой обособки (по аналогии с 6-НДФЛ). Расчеты представляют только подразделения, которые самостоятельно начисляют заработную плату. Причем не требуется наличия отдельного баланса. Условие о нем имеется в Федеральном законе от 24 июля 2009 г. № 212-ФЗ, но с 1 января 2017 года этот закон прекращает действие.

У организаций появляется новая обязанность — сообщать в налоговые органы о наделении обособок полномочиями начислять выплаты и вознаграждения физическим лицам. На основании такой информации подразделения поставят в налоговой инспекции на учет в качестве плательщика страховых взносов.

Как отчитываться

Форма расчета по страховым взносам, порядок ее заполнения и электронный формат утверждены приказом ФНС России от 10 октября 2016 г. № ММВ-7-11/551. Расчет содержит в себе не только информацию в целом по плательщику страховых взносов, но и персонифицированные сведения по каждому физическому лицу, состоящему в трудовых отношениях с плательщиком.

Важный вывод можно сделать, изучив норму пункта 7 статьи 431 Налогового кодекса РФ. Страхователям разумно еще до начала отчетной компании за 1 квартал 2017 года выверить по всем работникам соответствие ФИО-СНИЛС-ИНН (если есть у работодателя). Дело в том, что при расхождениях хотя бы по одному физическому лицу налоговики не примут весь расчет. Страхователю направят уведомление об отказе. На исправление в этом случае отводится 5 дней с момента отправки уведомления.

Кстати, подготовить и сдать отчетность Вы легко можете с помощью онлайн-сервиса «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не нужно будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.Чем займутся ПФР и ФСС

Некоторые функции по администрированию взносов остаются по-прежнему за ПФР РФ и ФСС. Так, фонды продолжат принимать расчеты по взносам, в том числе уточненных, за периоды до 1 января 2017 года.

За периоды до 1 января 2017 фонды также продолжат:

- проводить камеральные и выездные проверки, в том числе повторные, выносить решения по их результатам;

- выносить решения о возврате излишне уплаченных или взысканных страховых взносов (затем их передадут налоговикам). Заявления о возврате переплаты, образовавшейся на 1 января 2017 года, нужно подавать в ПФР и ФСС по месту учета;

- списывать невозможные к взысканию недоимки по страховым взносам, пеням и штрафам.

Полномочия ПФР

- ведение индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования;

- прием сведений о застрахованных лицах и контроль за правильностью представления и достоверностью сведений, необходимых для ведения индивидуального (персонифицированного) учета.

Кто ведет персонифицированный учет

Пенсионный фонд ведет индивидуальный (персонифицированный) учет в системе обязательного пенсионного страхования. Сдавать сведения по форме СЗВ-М по-прежнему нужно в территориальные отделения фонда. Срок сдачи СЗВ-М изменился. Отчитаться нужно не позднее 15-го числа месяца, следующего за отчетным. С учетом переноса срока сдачи отчетности, последний день для СЗВ-М за декабрь 2016 года — 16 января 2017 года.

Сдавать сведения о стаже застрахованных лиц в отделения ПФР нужно ежегодно, не позднее 1 марта следующего года. Сведения о стаже по новой форме, разработанной ПФР, нужно представлять не только по окончании года, но и если работник обратится с заявлением о назначении пенсии. На это отведено три дня с даты подачи заявления.

ПФР продолжает сбор реестров застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию или уплачены взносы работодателем. При этом форма ДСВ-3 представляется не позднее 20 дней со дня окончания квартала.

Сведения о выплатах и начисленных страховых взносах на обязательное пенсионное страхование (для отражения на счетах застрахованных лиц) ПФР получит от налоговых органов. На это отпущено 5 дней, когда расчеты представлены в электронном виде, или 10 дней — для сведений, поданных на бланках. Если обнаружатся ошибки или несоответствия, то фонд вернет сведения налоговым органам. Те, в свою очередь, пришлют плательщикам уведомления о предоставлении корректировок.

Когда обращаться в соцстрах

Фонд социального страхования, как и раньше, будет контролировать исчисление и уплату взносов на травматизм. Значит, по-прежнему будет принимать расчеты по этому виду взносов. Новую форму 4-ФСС нужно представлять в фонд не позднее 20-го числа месяца, следующего за отчетным периодом, на бумаге и до 25-го числа месяца, следующего за отчетным периодом, в электронном виде.

Правильность заявленных расходов на выплаты по временной нетрудоспособности и в связи с материнством Фонд теперь проверит по данным расчетов, переданным налоговиками. И туда же, в налоговые органы, сообщит об итогах проверки.

В регионах, которые не участвуют в пилотном проекте по прямым выплатам пособий из ФСС, отделения Фонда по заявлениям от страхователей возмещают превышение расходов на выплату страхового обеспечения над начисленными взносами. Если требуется возместить средства за периоды после 1 января 2017 года, нужно учитывать изменения в перечне подаваемых документов. Вместо формы 4-ФСС вместе с заявлением нужно будет подать справку-расчет. Бланки нужных документов приведены в письме ФСС России от 7 декабря 2016 г. № 02-09-11/04-03-27029.

Как заполнять платежные документы

Пока новая система взаимодействия контролирующих органов окончательно не устоялась, есть риски неверного зачисления платежей или их отражения в базе данных налоговых органов. Поэтому организациям рекомендуется уделить особое внимание заполнению реквизитов платежных поручения.

«ИНН и КПП получателя». Указывайте ИНН и КПП налогового органа, который администрирует ваши платежи.

«Получатель» — сокращенное наименование органа Федерального казначейства, а в скобках — сокращенное наименование налогового органа, который администрирует платеж.

«Код бюджетной классификации». Первые три знака обозначают код главного администратора доходов бюджетов, то есть должны принимать значение «182» — Федеральная налоговая служба.

Коды КБК, которые с 1 января 2017 года нужно использовать для уплаты страховых взносов утверждены приказом Минфина России от 07.12.2016 № 230н (находится на регистрации в Минюсте). При заполнении кодов будьте особенно внимательны с подвидами доходов: они отличаются в зависимости от периода, за который уплачиваются страховые взносы. И обязательно указывайте, за какой именно период производится уплата.

Внимание!

С 1 января 2017 года платите взносы только по новым КБК, даже если это платежи за декабрь. Новые коды мы привели в таблице ниже. В декабре платите взносы по старым КБК.

Таблица. Новые КБК по взносам на 2017 год

Вид платежа | КБК | |

взносы за декабрь ‘2016 | взносы за январь, февраль и т.д. | |

Взносы с выплат работникам | ||

Пенсионные взносы | ||

Взносы | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 |

Пени | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 2110 160 |

delovoymir.biz

Все о страховых взносах в ПФР, ФОМС и ФСС

- Размер предельной величины базы для исчисления страховых взносов

-

Раздел XI. Страховые взносы в Российской Федерации НК введен с 2017г.

-

Статья 427. НК РФ Пониженные тарифы страховых взносов пп1,2 пункта 1

-

Статья 427. НК РФ Пониженные тарифы страховых взносов пп3 пункта 1

-

Статья 427. НК РФ Пониженные тарифы страховых взносов пп4 пункта 1

-

Статья 427. НК РФ Пониженные тарифы страховых взносов пп5-9 пункта 1

-

Статья 427. НК РФ Пониженные тарифы страховых взносов пп10 пункта 1

-

Статья 427. НК РФ Пониженные тарифы страховых взносов пп11-13 пункта 1

- Все о страховых взносах в ПФР, ФОМС и ФСС 2010г.

- Все о страховых взносах в ПФР, ФОМС и ФСС 2011г.

- Все о страховых взносах в ПФР, ФОМС и ФСС 2012г.

- Все о страховых взносах в ПФР, ФОМС и ФСС 2013г.

- Все о страховых взносах в ПФР, ФОМС и ФСС 2014г.

- Все о страховых взносах в ПФР, ФОМС и ФСС 2015г.

- Все о страховых взносах в ПФР, ФОМС и ФСС 2016г.

- Все о страховых взносах в ПФР, ФФОМС и ФСС 2017г

- Срок сдачи индивидуальных сведений в ПФР за 2011г.

- Срок сдачи индивидуальных сведений в ПФР за 2012г.

- Срок сдачи индивидуальных сведений в ПФР за 2013г.

- Срок сдачи индивидуальных сведений в ПФР за 2014г.

- Срок сдачи индивидуальных сведений в ПФР за 2015г.

- Срок сдачи индивидуальных сведений в ПФР на 2016 г

- Срок сдачи индивидуальных сведений в ПФР в 2017г.

- Памятка по заполнению платежек по перечислению взносов на ОПС и ОМС

- Все о страховых взносах в фиксированном виде для ИП, адвокатов, нотариусов и ФЛ. Расчет стоимости страхового года

- Письмо ФСС № 15-03-11/08-16893 от 18.12.2012 «О направлении Обзора ответов на вопросы по применению положений Федеральных законов от 24.07.2009 N 212-ФЗ и от 24.07.1998 N 125-ФЗ»

- ФЗ от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (с изм. и доп., (в ред. Федеральных законов от 29.05.2002 N 57-ФЗ, от 31.12.2002 N 187-ФЗ, от 31.12.2002 N 198-ФЗ, от 23.12.2003 N 185-ФЗ, от 29.06.2004 N 58-ФЗ,от 20.07.2004 N 70-ФЗ, от 02.12.2004 N 155-ФЗ,от 02.12.2004 N 157-ФЗ, от 28.12.2004 N 183-ФЗ,от 04.11.2005 N 137-ФЗ, от 02.02.2006 N 19-ФЗ, от 27.07.2006 N 137-ФЗ, от 19.07.2007 N 140-ФЗ,от 30.04.2008 N 55-ФЗ, от 14.07.2008 N 117-ФЗ,от 22.07.2008 N 146-ФЗ, от 23.07.2008 N 160-ФЗ,от 30.12.2008 N 304-ФЗ, от 18.07.2009 N 185-ФЗ,от 24.07.2009 N 213-ФЗ (ред. 25.12.2009), от 27.12.2009 N 378-ФЗ,от 27.07.2010 N 227-ФЗ, от 28.09.2010 N 243-ФЗ,от 16.10.2010 N 272-ФЗ, от 08.12.2010 N 339-ФЗ,от 28.12.2010 N 428-ФЗ, 28.12.2010 N 432-ФЗ,от 03.06.2011 N 118-ФЗ, от 01.07.2011 N 169-ФЗ,от 11.07.2011 N 200-ФЗ, от 07.11.2011 N 305-ФЗ, от 30.11.2011 N 359-ФЗ, от 30.11.2011 N 365-ФЗ,от 03.12.2011 N 379-ФЗ, от 25.06.2012 N 94-ФЗ,от 28.07.2012 N 133-ФЗ, от 03.12.2012 N 242-ФЗ,от 03.12.2012 N 243-ФЗ, от 02.07.2013 N 185-ФЗ,от 23.07.2013 N 211-ФЗ,с изм., внесенными Определениями Конституционного Суда РФ от 24.05.2005 N 223-О, от 11.05.2006 N 187-О, от 02.11.2006 N 492-О))

- Федеральный закон от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» (в ред. Федеральных законов от 25.10.2001 N 138-ФЗ, от 31.12.2002 N 198-ФЗ, от 09.05.2005 N 48-ФЗ, от 19.07.2007 N 140-ФЗ, от 30.04.2008 N 55-ФЗ, от 23.07.2008 N 160-ФЗ, от 24.07.2009 N 213-ФЗ (ред. 25.12.2009), от 27.12.2009 N 378-ФЗ, от 27.07.2010 N 227-ФЗ, от 29.11.2010 N 313-ФЗ, от 08.12.2010 N 339-ФЗ, от 11.07.2011 N 200-ФЗ, от 07.11.2011 N 305-ФЗ, от 30.11.2011 N 359-ФЗ, от 03.12.2011 N 379-ФЗ, от 03.12.2011 N 383-ФЗ, от 03.12.2012 N 242-ФЗ, от 03.12.2012 N 243-ФЗ, от 05.04.2013 N 60-ФЗ)

- Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (с изм. и доп., вступ. в силу с 03.01.2014) (в ред. Федеральных законов от 25.11.2009 N 276-ФЗ, от 10.05.2010 N 85-ФЗ, от 27.07.2010 N 227-ФЗ, от 28.09.2010 N 243-ФЗ, от 16.10.2010 N 272-ФЗ, от 29.11.2010 N 313-ФЗ (ред. 28.11.2011), от 08.12.2010 N 339-ФЗ, от 23.12.2010 N 383-ФЗ, от 28.12.2010 N 428-ФЗ, от 28.12.2010 N 432-ФЗ, от 03.06.2011 N 117-ФЗ, от 01.07.2011 N 169-ФЗ, от 11.07.2011 N 200-ФЗ, от 18.07.2011 N 234-ФЗ, от 07.11.2011 N 305-ФЗ, от 28.11.2011 N 339-ФЗ, от 30.11.2011 N 365-ФЗ, от 03.12.2011 N 379-ФЗ, от 29.02.2012 N 16-ФЗ, от 25.06.2012 N 94-ФЗ, от 03.12.2012 N 243-ФЗ,от 25.12.2012 N 269-ФЗ, от 07.06.2013 N 108-ФЗ,от 02.07.2013 N 185-ФЗ, от 23.07.2013 N 237-ФЗ,от 02.12.2013 N 333-ФЗ, от 21.12.2013 N 358-ФЗ,от 28.12.2013 N 421-ФЗ, от 28.12.2013 N 428-ФЗ)

- Статья 57 Федерального закона № 212-ФЗ от 24.07.2009 (Тарифы страховых взносов в 2010 году)

- Статья 58 Федерального закона № 212-ФЗ от 24.07.2009 с изменениями и дополнениями

- Статья 58 ч.1 п 1-3 Федерального закона № 212-ФЗ от 24.07.2009 (Для организаций инвалидов, ЕСНХ и организаций народных промыслов)

- Статья 58 часть 1 пункт 4-6 Федерального закона № 212-ФЗ

от 24.07.2009г. - Статья 58 часть 1 пункт 7 Федерального Закона № 212-ФЗ от 24.07.2009г. (Пониженные страховые тарифы СМИ)

- Статья 58 часть 1 пункт 8 Федерального Закона № 212-ФЗ от 24.07.2009г. (Организации и ИП на УСН)

- Статья 58 ч.1 п 9 Федерального закона № 212-ФЗ от 24.07.2009 (выплаты членам экипажей судов)

- Статья 58 часть 1 пункт 10-12 Федерального закона № 212-ФЗ (аптеки, некоммерческие организации, благотворительные организации)

- Статья 58 часть 1 пункт 13 Федерального закона ФЗ-212 (Пониженные тарифы страховых взносов для организаций оказывающих инжиниринговые услуги)

- Статья 58 часть 1 пункт 14 Федерального закона № 212-ФЗ (ИП на ПСН)

- Статья 58.1 Федерального закона № 212-ФЗ от 24.07.2009 с изменениями и дополнениями (Пониженные тарифы страховых взносов для участников «Сколково» )

- Статья 58.2 Федерального закона № 212-ФЗ от 24.07.2009 с изменениями и дополнениями (Тарифы страховых взносов в 2012 — 2018 годах)

- Статья 58.3 Федерального закона № 212-ФЗ от 24.07.2009 с изменениями и дополнениями

- Комментарий к статье 58.3 в письме ПФР от 30.12.2013 № НП-30-26/20622

- Статья 58.4 Федерального закона № 212-ФЗ от от 24.07.2009 с изменениями и дополнениями

- Статья 58.5. Пониженные тарифы страховых взносов для плательщиков страховых взносов, получивших статус резидента территории опережающего социально-экономического развития в соответствии с Федеральным законом «О территориях опережающего социально-экономического развития в Российской Федерации»

- Статья 58.6 Пониженные тарифы страховых взносов для плательщиков страховых взносов, получивших статус резидента свободного порта Владивосток в соответствии с Федеральным законом «О свободном порте Владивосток»

- Подпункты 2-18 пункта 1 статьи 27 Федерального закона от 17 декабря 2001 года N 173-ФЗ «О трудовых пенсиях в Российской Федерации»

- Постановление Правительства РФ от 17.04.2006 N 216 «О районных коэффициентах, применяемых при установлении трудовых пенсий и пенсий по государственному пенсионному обеспечению лицам, проживающим в районах Крайнего Севера и приравненных к ним

(в ред. Постановлений Правительства РФ от 26.01.2010 N 28, от 25.03.2013 N 257) - Постановление Правительства РФ от 24.07.2002 N 555 «Об утверждении Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий»(в ред. Постановлений Правительства РФ от 08.08.2003 N 475, от 17.10.2009 N 817, от 21.04.2011 N 295, от 20.07.2011 N 594, от 25.03.2013 N 257, с изм., внесенными решением Верховного Суда РФ от 12.04.2011 N ГКПИ11-100)

- Постановление Правительства РФ от 12.06.2002 N 407

«Об утверждении Правил учета страховых взносов, включаемых в расчетный пенсионный капитал» (с изм., внесенными Постановлением Конституционного Суда РФ от 10.07.2007 N 9-П) - Данные для расчета пенсий в табличной части

- Федеральный закон от 17.12.2001 N 173-ФЗ «О трудовых пенсиях в Российской Федерации» ((в ред. Федеральных законов от 25.07.2002 N 116-ФЗ, от 31.12.2002 N 198-ФЗ, от 29.11.2003 N 154-ФЗ, от 29.06.2004 N 58-ФЗ, от 22.08.2004 N 122-ФЗ, от 14.02.2005 N 3-ФЗ, от 03.06.2006 N 70-ФЗ, от 03.06.2006 N 77-ФЗ, от 24.09.2007 N 223-ФЗ, от 01.11.2007 N 244-ФЗ, от 01.12.2007 N 312-ФЗ, от 30.04.2008 N 55-ФЗ, от 22.07.2008 N 146-ФЗ, от 22.07.2008 N 156-ФЗ, от 22.12.2008 N 269-ФЗ, от 30.12.2008 N 319-ФЗ, от 28.04.2009 N 72-ФЗ, от 29.06.2009 N 130-ФЗ, от 30.06.2009 N 142-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.12.2009 N 378-ФЗ, от 27.07.2010 N 227-ФЗ (ред. 01.07.2011), от 30.11.2011 N 359-ФЗ, от 30.11.2011 N 361-ФЗ, от 03.12.2011 N 379-ФЗ, от 03.12.2012 N 243-ФЗ, от 02.07.2013 N 167-ФЗ, от 02.07.2013 N 185-ФЗ, от 28.12.2013 N 421-ФЗ, с изм., внесенными Постановлением Конституционного Суда РФ от 03.06.2004 N 11-П, Определением Конституционного Суда РФ от 27.06.2005 N 231-О, Постановлениями Конституционного Суда РФ от 10.07.2007 N 9-П, от 19.11.2012 N 27-П) )

- Федеральный закон от 28.12.2013 N 426-ФЗ «О специальной оценке условий труда»

- Статья 12. Тарифы страховых взносов ФЗ от 24.07.2009 N 212-ФЗ

- Статья 14. Размер страховых взносов, уплачиваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам от 24.07.2009 N 212-ФЗ

- Статья 16. Порядок исчисления, порядок и сроки уплаты страховых взносов плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам ФЗ от 24.07.2009 N 212-ФЗ

- Памятка лицам, прибывшим на территорию России с Украины

- Статьи 4, 6, 8 Федерального закона от 19.02.1993 N 4528-1 (ред. от 22.12.2014) «О беженцах»

- ФЗ от 29 ноября 2014 года N 378-ФЗ «О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ОТДЕЛЬНЫЕ ЗАКОНОДАТЕЛЬНЫЕ АКТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ В СВЯЗИ С ПРИНЯТИЕМ ФЕДЕРАЛЬНОГО ЗАКОНА «О РАЗВИТИИ КРЫМСКОГО ФЕДЕРАЛЬНОГО ОКРУГА И СВОБОДНОЙ ЭКОНОМИЧЕСКОЙ ЗОНЕ НА ТЕРРИТОРИЯХ РЕСПУБЛИКИ КРЫМ И ГОРОДА ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ СЕВАСТОПОЛЯ»

- ФЗ от 29 ноября 2014 года N 377-ФЗ «О РАЗВИТИИ КРЫМСКОГО ФЕДЕРАЛЬНОГО ОКРУГА И СВОБОДНОЙ ЭКОНОМИЧЕСКОЙ ЗОНЕ НА ТЕРРИТОРИЯХ РЕСПУБЛИКИ КРЫМ И ГОРОДА ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ СЕВАСТОПОЛЯ

- ФЗ от 29 декабря 2014 года N 473-ФЗ «О территориях опережающего социально-экономического развития в РФ»

Перечень товаров, утвержденный постановлением Правительства РФ от 28 сентября 2009 г. N 762

Комментарий к пункту 4, части 1, статьи 58 ФЗ-212

Комментарий к пунктам 5-6, части 1 статьи 58 ФЗ-212. Правовое положение резидентов особой экономической зоны (Федеральный закон от 22 июля 2005 г. N 116-ФЗ «Об особых экономических зонах в РФ»)

Комментарий к пункту 10, части 1, статьи 58 ФЗ-212 (Фармацевтическая деятельность и ее основные понятия (ФЗ от 12 апреля 2010 г. N 61-ФЗ ))

buh-ved.ru