Отчетность в ПФР в 2018 году

Несмотря на то, что отчетность теперь необходимо сдавать в ФНС, за ПФР все равно остались некоторые обязанности. Из-за этого у граждан, которые должны совершать выплаты и передавать документацию, теперь возникли вопросы о том, какие именно формы требуется заполнять и как.

Последние новости и изменения сводятся к тому, что контроль за отчетностью в 2018 году возложен на ФНС, но несмотря на это, документы потребуется сдавать сразу в оба органа, включая ПРФ. Обязанность передачи отчетности в ПФР остается, но изменился состав документов.

Передача контроля ФНС

Указ президента был издан в 2016 году. Согласно ему было решено изменить порядок администрирования страховых взносов. Записки дали четкое направление того, что теперь система нормативного регулирования правил является универсальной. Благодаря этому нововведению будет снижена административная нагрузка, что также позволит объективнее определять налоговую нагрузку.

- Несмотря на то, что отчетность передана в руки ФНС, сроки выплат остаются прежними, то есть не позднее 15 числа следующего месяца.

- Уплата страховых взносов отныне будет вестись по иным кодам классификации.

- Также еще не существует единого документа для произведения оплаты, из-за чего гражданину придется пользоваться несколькими поручениями для выплаты по новым кодам классификации, а также для закрытия уже имеющихся задолженностей.

Для того чтобы знать актуальную информацию, гражданам рекомендуется следить за данными, распространяемыми через сайт ФНС. Так можно будет определить актуальные коды классификации, которыми необходимо пользоваться для произведения оплаты страховых взносов.

Виды отчетности в ПФР в 2018 году

В ПФР понадобится сдавать следующие отчетности:

- Ежемесячная отчетность, составляемая о каждом сотруднике по форме СЗВ-М.

- Форма по стажу за реквизитами.

- Форма для назначения пенсии.

Правило относится также и к нулевым отчетностям, так как только так у ПФР и ФНС не возникнет вопросов о том, почему организация не предоставила информацию. В том случае если пустая отчетность не будет сдана вовремя, будут введены санкции в отношении подобных фирм.

Особенно важно сдавать все отчетности при ликвидации, общая суть аналогична с «нулевкой». ПФР и ФНС должны быть поставлены в известность о том, что организация не вела никаких дел, что отражается в документе.

Ежемесячная о застрахованных лицах

С 2018 года каждый руководитель обязан ежемесячно отправлять по каждому работнику форму СЗВ-М в ПФР. Форма является утвержденной специальным постановлением.

- Если форма включает в себя информацию менее чем о 25 работниках, то ее можно сдавать в бумажном виде.

- Только в электронном виде сдается персонифицированная отчетность той организации, в которой застраховано более 25 человек.

Если же правило не будет соблюдаться, то организацию оштрафуют в размере 500 рублей за каждого застрахованного гражданина. Также дополняется сумма штрафом в отношении должностного лица в размере

До 2018 года форму СЗВ-М требовалось сдать до 10 числа, теперь же требования изменились, и у руководителей есть больше времени на оформление бумаги, так как крайний срок — 15 число следующего месяца за отчетным.

Ежегодная о стаже

Следующая отчетность, которую понадобится ежегодно передавать в ПФР – отчетность о каждом рабочем, с кем заключен договор, включая гражданско-правовой. Ранее работодатели не встречались с подобной формой, она была введена в обязательный список в 2018 году. Отчетность также называется «отчет о стаже».

Точной формы пока нет, но есть образец пунктов, которые обязательно должны быть в отчете:

- страховой номер;

- ФИО;

- дата приема на работу согласно договору;

- дата увольнения, если работник прекратил свою деятельность и договор был расторгнут;

- периоды деятельности в особых условиях, включая труд в районах Крайнего Севера;

- дополнительные сведения, которые являются важной информацией для определения размера пенсии;

- суммы пенсионных взносов;

- период трудовой деятельности;

- если гражданин получает пенсионные выплаты раньше наступления возраста, то потребуются документы для подтверждения наличия прав на выплаты.

По дополнительным страховым взносам

Если организация выплачивает дополнительные взносы по страхованию, то им придется составлять отчетности по каждой квитанции. Отчетность составляется за квартал.

- был выдвинут коллективный договор или приказ для начисления дополнительных страховых взносов;

- работник изъявил личное желание на перечисление части заработной платы в качестве пенсионных взносов.

Каждая платежка должна сопровождаться реестром по форме ДСВ-3, согласно которой должны быть указаны все работники, за которых были уплачены страховые взносы.

Заполненные бланки потребуется сдать до истечения 20 дней после отчетного квартала. То есть отчет за первый квартал потребуется сдать не позднее 20.04. Рекомендации к форме ДСВ-3 можно найти в Постановлении №482.

Уточненные РСВ-1

Если организации требуется уточнить РСВ-1 за 2016 год в 2018 году, то потребуется подать расчет по форме РСВ-1. При этом ФНС не принимает уточненные расчеты за периоды до 2018 года. Это позволяет избежать дополнительной бумажной волокиты, так как отчеты, отправленные в ПФР остаются там.

Сроки сдачи

Определены точные сроки сдачи отчетностей в ПРФ согласно приведенной таблице:

| Отчетность | Срок |

| Ежемесячная о застрахованных лицах | До 15 числа следующего месяца за отчетным |

| Ежегодная о стаже | До 1 марта следующего года за отчетным |

| По дополнительным страховым взносам | До истечения 20 дней после окончания отчетного периода |

Штрафы за несвоевременное представление

- Если в ПФР не были своевременно переданы отчетности, то устанавливается штраф в размере 5% от суммы взносов. Размер просрочки считается по количеству месяцев, при этом неполный приравнивается к полному месяцу, то есть даже если в апреле срок опоздания равен одному дню, то штраф придется заплатить в полном размере.

- Так как в некоторых случаях работодатель, который не отправил вовремя отчетность, может нарушить сразу два закона за одно и то же нарушение, штраф будет начисляться только по одному из них. В случае с просрочкой передачи РСВ-1 будет назначаться штраф по ФЗ №212 (

- Кроме штрафа будет назначен и штраф лично ответственному лицу в размере от 300 до 500 рублей.

- Также работодатель может не сдать отчет СЗВ-М, штраф за который будет составлять 500 рублей за каждое застрахованное лицо, за которое производится взнос.

Предусмотрена ли для ИП

ИП не обязаны предоставлять отчетности за работников. Расчет взносов по страховым пенсиям определяется самим индивидуальным предпринимателем лично.

Видео: Консультация специалиста

Поделиться

pensiapro24.ru

Отчетность ИП в ПФР в 2018: виды, сроки, формы

Отчетность в ПФР предусмотрена только для ИП, использующих наемный труд, и глав фермерских хозяйств. В 2018 году коммерсанты без персонала от этой обязанности освобождены. Им достаточно оплачивать фиксированные взносы, а также перечислять сборы при превышении годового лимита доходности.

Какие расчеты обязан сдавать предприниматель

Отчетность ИП в ПФР передается в строго определенных случаях. Правительство России стремится минимизировать административную нагрузку на бизнес. От излишней бумажной волокиты стараются избавиться. Все ситуации, в которых коммерсант должен отправить в фонд расчетные документы, перечислены в статье 11 закона 27-ФЗ от 01.04.1996. Дополнительные требования закреплены нормой 431 НК РФ.

| Основание | Какие отчеты обязан сдавать ИП | Комментарий |

|---|---|---|

| Перечисление фиксированных взносов на собственное страхование | Обязанность предоставления расчетов отсутствует | Администрированием страховых сборов «за себя» в 2018 году занимаются территориальные налоговые инспекции. |

| Оплата сборов по трудовому или гражданскому договору с работником | Документы о размерах отчислений передают ежемесячно в налоговый орган по форме, утвержденной приказом ФНС РФ № ММВ-7-11/551@. Конечной датой предоставления сведений является 30-е число месяца, следующего за отчетным (пункт 7 статья 431 НК РФ) | Расчет по страховым взносам заменил применявшийся ранее бланк. Форма РСВ-1 в 2018 году не заполняется. Сейчас актуален бланк КНД 1151111 |

| Ежегодно до 1 марта работодатели направляют в ПФР данные о страховом стаже сотрудников. Бланк введен Правлением фонда (постановление № 3п от 11.01.2017) | Форма СЗВ-СТАЖ с приложением отчета ОВД-1 впервые сдавалась коммерсантами в 2018 году. Дополнительно постановлением были введены расчеты СЗВ-КОРР и СЗВ-ИСХ. Первый документ необходимо использовать для уточнения или корректировки ранее поданного отчета. Второй заполняют для передачи информации, собранной до 2016 года | |

| По завершении квартала предпринимателю следует сдавать документы о дополнительных страховых взносах за работников. На исполнение обязанности отведено 20 календарных дней | Подать сведения можно по формам постановления № 3п либо использовать удостоверенные кредитной организацией реестры (статья 9 закона № 56-ФЗ от 30.04.2008) | |

| Бланк ДСВ-3 утвержден Правлением ПФР – распоряжение № 482п | ||

| Ежемесячно до 15 числа работодатель извещает Пенсионный фонд о трудоустроенных сотрудниках и исполнителях гражданско-правовых договоров | Форма СЗВ-М введена постановлением Правления фонда № 83п от 01.02.2016 | |

| Фермеры, организовавшие хозяйство собственными силами (без работника) | Положения статьи 432 НК РФ обязывают глав крестьянских хозяйств направлять в налоговые органы расчеты сборов. Их отсылают по истечении года до 30 января (письмо ФНС РФ № ГД-4-11/26372@) | К форме, утвержденной ФНС России № ММВ-7-11/551@, заполняют приложение 1 и раздел 2. В указанных блоках отражают сведения о самом фермере и членах хозяйства |

| Обязанности фермера, нанимающего сотрудников | Отчетность сдается по аналогии с другими предпринимателями-работодателями | Фермеры обязаны использовать формы постановления ПФР № 3п, а также ежемесячно сдавать расчеты страховых взносов в налоговую инспекцию. Напомним, что члены хозяйства не являются наемными работниками |

| Превышение минимального значения годового дохода предпринимателя | Сдавать отчетность не требуется | Статья 432 НК РФ закрепляет предел на уровне 300 тыс. рублей в год. Если доход превышен, необходимо самостоятельно рассчитать и перечислить 1% с излишка |

Юридический базис

Правовая основа персонифицированного учета представлена несколькими федеральными актами. Предпринимателям следует руководствоваться:

Особое внимание коммерсантам нужно уделять изучению инструкций. Порядок заполнения строго регламентирован, а его нарушение может привести к отклонению документов и штрафам.

Формы и виды отчетов

Предприниматели-работодатели и главы фермерских хозяйств передают сведения о работниках на утвержденных бланках. Каждый из документов содержит информацию для администрирования страховых отчислений и оценки пенсионных прав. Опоздание или уклонение от передачи данных грозит коммерсантам внушительными санкциями.

К наиболее значимым отчетам относят:

- Расчет страховых взносов. В документе отражают отчисления по всем видам обязательного страхования. Специальный раздел заполняют при выплате пособий внебюджетными фондами.

- СЗВ-СТАЖ. В этом отчете необходимо указывать персональные данные работников, включая СНИЛС, даты приема и увольнения, периоды труда в зонах с особыми условиями. Закреплению подлежат и иные обстоятельства, влияющие на права граждан. Обязательной является информация о взносах, оплаченных по программам негосударственного пенсионного страхования.

- СЗВ-М. Документ требуется для обеспечения достоверного учета поступлений на индивидуальные счета застрахованных лиц. Ежемесячно работодатели подают список наемных сотрудников с указанием СНИЛС и ИНН.

Классификацию отчетов проводят и по другим критериям. Так, работодатели с численностью персонала 25 человек и более обязаны представлять расчеты в Пенсионный фонд в электронном формате. Порядок подключения к системе цифрового документооборота закреплен распоряжением ПФР № 190р от 11.10.2007. Пользователи телекоммуникационных каналов обязаны иметь квалифицированные ЭЦП.

Порядок заполнения

Утверждая формы и виды отчетности, контролирующие органы публикуют подробные инструкции. Разъяснения прилагают к каждому бланку. На сайте Пенсионного фонда России представлены бесплатные программы для заполнения отчетов. Скачать их можно круглосуточно. Такие сервисы заметно сокращают риск технических ошибок.

Общие требования едины:

- внесение данных чернилами при помощи шариковой ручки или печатающего устройства;

- отсутствие подчисток, ошибок, исправлений;

- нумерация страниц;

- включение в пакеты одного типа данных.

Регламент по заполнению формы СЗВ-СТАЖ утвержден постановлением ПФР № 3п. Все сведения вносят в одну таблицу. На каждого сотрудника выделена отдельная строка. Если какие-либо обстоятельства отсутствуют, соответствующие графы оставляют пустыми.

Расчеты страховых взносов передают в налоговые инспекции по месту постановки предпринимателя на учет. Работодатели обязаны заполнять титульный лист единой формы, а также разделы 1 и 3 (приказ ФНС РФ № ММВ-7-11/551@). Информацию вносят по принципу суммирования предыдущих показателей. При отсутствии выплат по трудовым договорам и гражданско-правовым соглашениям в контролирующий орган подается нулевая отчетность.

Важно! В 2018 году изменения в форму расчетов не вносили. Предпринимателям следует применять бланк, действовавший ранее.

Прежним остался и порядок заполнения формы СЗВ-М. Однако некоторые вопросы остаются неразрешенными. Так, бесплатные программы не позволяют предпринимателям сдавать в фонд нулевые отчеты, а разные отделения ПФР придерживаются противоречивых позиций. В Алтайском крае, например, настаивают на предоставлении сведений даже при отсутствии наемных сотрудников. Юристы заявляют о незаконности требований. Центральный аппарат фонда официальную точку зрения еще не озвучил.

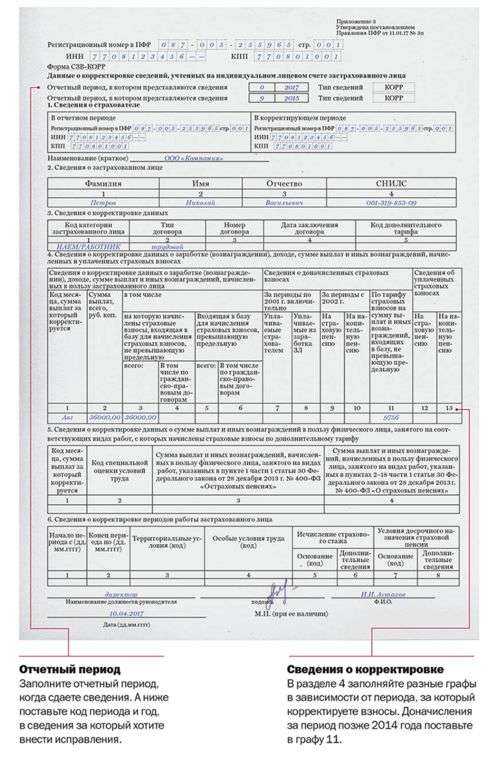

Если предприниматель обнаруживает неточности в документах, в контролирующий орган необходимо отправить корректировку. В полях СЗВ-КОРР указывают временной отрезок, в котором были допущены ошибки. Обязательному отражению подлежит и текущий период, то есть дата внесения исправлений. Кроме того, необходимо правильно указать тип сведений. В 2018 году применяют следующие аббревиатуры:

- ОСОБ. В форму вносят данные, отсутствовавшие в ранее поданной отчетности.

- ОТМН. Код используют для исключения недостоверной информации с индивидуального личного счета гражданина.

- КОРР. Пометка ставится при внесении изменений в сведения о заработке, страховых взносах и прочих записях.

Подробные разъяснения по работе с бланками представлены в постановлении ПФР № 3п.

Сроки предоставления отчетов и контролирующие органы

Порядок подачи сведений персонифицированного учета закреплен законом 27-ФЗ. Нормативный акт устанавливает четкие временные границы.

- СЗВ-М – ежемесячно до 15 числа;

- СЗВ-СТАЖ с описью ОВД-1 – ежегодно до 1 марта;

- расчет страховых взносов – ежемесячно до 30 числа.

Если сотрудники Пенсионного фонда РФ обнаружат в документах неточности, предприниматель получит требование о внесении дополнений. На устранение нарушений отводится 5 рабочих суток (статья 17 закона 27-ФЗ от 01.04.1996). Срок внесения корректив по личной инициативе законом не установлен. Юристы отмечают, что подача уточненных форм существенно сокращает вероятность применения штрафных санкций. Напомним, что искажение информации признается проступком и карается взысканием в 500 рублей за каждое застрахованное лицо.

Способы сдачи отчетности в ПФР

Работодатели с численностью сотрудников до 25 человек вправе предоставить расчеты в фонд и налоговую инспекцию на бумажных носителях. Сделать это можно лично или через доверенного представителя. Допускается отправка отчетов по почте. К системе электронного документооборота такие предприниматели подключаются добровольно. Если количество наемных работников достигло 25 человек и более, сдавать расчеты необходимо только в электронном виде.

Наказания за нарушение правил

Штрафные санкции за несвоевременную передачу сведений, уклонение от исполнения обязанности или искажение информации предусмотрены статьей 17 закона 27-ФЗ. Денежное взыскание рассчитывают по ставке 500 рублей за каждого сотрудника. За пренебрежение требованием об отправке документов в электронном виде закон предусматривает штраф в 1 тыс. рублей.

Факт совершения предпринимателем проступка оформляют актом. Составить документ должен специалист территориального подразделения ПФР. Если коммерсант несогласен с выводами представителей фонда, ему предоставляется 15 суток на обжалование. На вынесение окончательного решения отводится 10 дней. Этот срок отсчитывают после получения письменных возражений. При наличии особых обстоятельств период рассмотрения материалов продляют до 1 месяца. Правила подачи жалоб стандартные. Оспорить решение работодатель вправе до истечения 3 месяцев с момента уведомления о наложении взыскания. Срок давности привлечения к ответственности за нарушения составляет 3 года.

При несвоевременной сдаче или отсутствии расчета по страховым взносам санкции применяет налоговая инспекция (статья 119 НК РФ). Минимальное взыскание составляет 1 тыс. рублей. Его применяют при условии полной оплаты сборов. В противном случае предпринимателю грозит штраф в 30% от общей суммы.

Заключение

В 2018 году правила подачи сведений персонифицированного учета и расчетов не изменились. Сдавать документы обязаны только работодатели и главы фермерских хозяйств. Предпринимателям без работников достаточно своевременно оплачивать фиксированные сборы.

Основными формами отчетности признаны ежемесячные СЗВ-М и годовые СЗВ-СТАЖ. Бланк ОВД-1 является неотъемлемым приложением к реестру данных о страховом стаже. Привычные варианты РСВ-1 заменили универсальными расчетами для налоговых инспекций.

Облегчить задачу формирования документов призваны бесплатные программы. Скачать их предложено на сайте ПФР.

svedeniya_o_zastrahovanh_licah_blank

forma_szv_stag

ersv-blank

obrazec_zapolneniya_ RSV1_PFR

newfranchise.ru

Отчетность в ПФР в 2018 году: порядок и сроки сдачи, необходимые документы, последние изменения

Какие отчеты и когда сдавать в ПФР в 2018 году

Российское пенсионное законодательство не совершенно. Именно поэтому оно постоянно претерпевает изменения. В целях его совершенствования, с 1 января 2018 года внесены корректировки в порядок сдачи отчетности о страховых взносах в налоговые органы и Пенсионный фонд.

На сегодняшний день сохранилось только три вида отчетности. Новая единая форма ежеквартального отчета, представляющая собой расчет пенсионный взносов, которая впервые должна быть подготовлена за I квартал 2018 года, отменила ряд ранее представлявшихся документов. Этот бланк отправляется только в ИФНС.

Несмотря на то, что учет и оплата страховых взносов за работников теперь лежат на плечах Налоговой службы России, Пенсионный фонд продолжит контролировать персонифицированный учет. Исходя из этого, отчеты в ПФР в 2018 году – это всего две формы: СЗВ-СТАЖ и СЗВ-М. Каждая из них имеет свои особенности.

Изменения в новом году

В 2018 году с 1 января изменился порядок предоставления расчета взносов в Пенсионный фонд РФ. Изменения затронули и порядок уплаты начисленных сумм. Корректировке подвергся закон № 212-ФЗ, принятый в 2009 году. Кроме того, введена в действие еще одна глава Налогового Кодекса – глава 34.

Согласно указанному законодательству, теперь вся квартальная отчетность должна предоставляться в единой форме. В течение тридцати дней после окончания отчетного периода ее нужно сдать.

В настоящий момент сдаче подлежит еще два отчета. Это единая форма персонифицированного учета, которая утверждена вместо множества отчетов, таких, как 4-ФСС, РСВ-1, РВ-3 и РСВ-2 и сдается один раз в год. Расчет по ней производится с учетом стажа работников. Второй документ – это ежемесячная форма СЗВ-М, по которой отчитываться начали уже с апреля 2018 года.

Скачать бланк по форме 4-ФСС

Скачать образец формы РСВ-1 ПФР

Срок предоставления СЗВ-М — до 15 числа следующего месяца. Объединённую персонифицированную форму за 2018 год необходимо предоставить до 1 марта 2018 года. Отправлять документы необходимо не только в Пенсионный фонд, но и в Налоговую Инспекцию, расположенную по месту регистрации фирмы.

Скачать образец формы СЗВ-М

Новое в сдаче расчета пенсионных взносов в 2018 году

Как указывает новое законодательство, расчет страховых взносов по новой форме с 1 января 2018 года предоставляется ежеквартально в ИФНС РФ. Сдавать в ПФ ее не нужно. Данный бланк заменяет расчет по форме РСВ-1.

Сюда входят расчет по взносам непосредственно в пенсионный фонд и в ФСС, за исключением выплат «по травматизму», которые остаются подконтрольны Федеральному Фонду Социального Страхования.

Поскольку новая форма объединяет в себе ряд старых отчетов расчет в ней проводится по тем же категориям: отдельно производятся начисления взносов по пенсионному, медицинскому и социальному страхованию. Взносы, связанные с материнством, также входят в данную форму.

Внимание!

В обязательном порядке расшифровываются выплаты, которые были или будут осуществлены из Федерального бюджета.

Несвоевременная сдача расчета повлечет штраф в размере 5% от суммы начисленных взносов. Минимальная сумма штрафа 1000 рублей, максимальный – 30% от начисленных взносов. Если поданы неверные сведения, т.е. занижена налогооблагаемая база для начисления взносов, то штраф составит 20% от недоначисленной суммы, но не более 40 тыс. руб.

Особенности сдачи отчетов в ПФР в 2018 году

Единый расчет, по которому предприятие будет уплачивать взносы в Пенсионный фонд предоставляется в налоговые органы ежеквартально. Впервые его нужно сдать до 30 апреля.

Это должен быть расчет, произведенный за 1 квартал текущего 2018 года. Форма единая и утверждена ФНС России. Существует также отчетность, сдаваемая в территориальные органы Пенсионного фонда.

Однако это всего два формуляра.

Сведения о застрахованных лицах

Все предприятия обязаны ежемесячно сдавать в ПФ и Налоговую инспекцию отчет о застрахованных лицах СЗВ-М.

Сделать это можно в электронной форме с применением усиленной квалифицированной подписи, если сведения подаются на 25 и более человек.

Если количество людей, указанных в отчете меньше, то он сдается в бумажном варианте. Отчет сдается государственными и частными фирмами и индивидуальными предпринимателями.

В форме должны быть указаны абсолютно все сотрудники, даже если:

- трудовой договор с работником был заключен в последний день месяца;

- никаких выплат физическим лицам в отчетном месяце сделано не было;

- фирма фактически не ведет никакой хозяйственной деятельности;

- физические лица выполняли разовую работу по гражданско-правовому, а не трудовому, договору, вознаграждение им еще не выплачено и взносы в ПФ не начислены.

Форма бумажного отчета не изменилась, а вот электронный формат претерпел изменения. С 1 января 2018 года для сдачи отчета в электронном виде можно пользоваться только новой формой.

Учредителя компании в отчет можно не включать, если он не получает от нее заработной платы. Если в организации нет сотрудников, а имеется только единственный учредитель, то нулевой отчет сдавать не нужно.

Изменился также и порядок предоставления отчетности сотрудникам компании. Теперь копия отчета СЗВ-М предоставляется только в случае запроса от сотрудника или при его увольнении.

Персонифицированный учет: новая форма СЗВ-Стаж

Персонифицированный учет проводится также и по новой форме СЗВ-Стаж, которая предоставляется один раз в год. Следовательно, впервые она должна быть сдана за 2018 год. Сделать это нужно до 1 марта 2018 года.

Подается отчет, также, как и СЗВ-М абсолютно на всех сотрудников компании, независимо от типа, заключенного с ними, договора. Это могут быть как штатные, так и внештатные сотрудники.

Форма включает в себя:

- анкетные сведения работников;

- дату их приема и увольнения;

- суммы пенсионных взносов;

- общий период трудовой деятельности, включаемый в стаж;

- особенности, влияющие на стаж, например, работу в условиях Крайнего Севера.

Все сведения, касающиеся персонифицированного учета, остаются под контролем Пенсионного фонда. Состав отчетности для данного вида учета теперь составляют только два документа: СЗВ-М и СЗВ-Стаж.

Изменениям подверглась электронная форма отчета СЗВ-М и срок его сдачи. Он увеличен на 5 дней.

Форма ежегодного отчёта о стаже также изменилась, поскольку она объединила в себе целых четыре документа,

Изменились и штрафы, связанные с нарушением сроков сдачи. Теперь, если срок сдачи нарушен, документ не сдан вовсе или сдан с неправильными сведениями штраф может составить от 300 до 500 рублей. За нарушение сдачи электронной отчетности штраф составит 1000 рублей.

Если уже после сдачи возникла необходимость внести уточнения в единый годовой отчет в части РСВ-1, то сделать это можно в любой момент по старой форме РСВ-1. Подавать документ нужно только в Пенсионный фонд. Он же, в свою очередь, передаст новые сведения в Налоговую инспекцию.

Для обособленных подразделений

Изменения в сдаче отчетности по страховым взносам в Пенсионный фонд 2018 года коснулись и обособленных подразделений.

До 2018 года действовал закон № 212-ФЗ согласно которому те филиалы компаний, которые имели собственный счет в банке, самостоятельно начисляли заработную пату сотрудникам и составляли свой отдельный баланс должны были предоставлять отчетность по месту фактического адреса расположения.

С 2018 года данный Закон утратил силу и теперь обособленные подразделения, филиалы, не обязаны иметь собственный счет и самостоятельно сдавать баланс, однако заработную плату сотрудникам они по-прежнему могут начислять сами. Из этого следует, что и взносы в Пенсионный фонд они также могут начислять. И, соответственно, предоставлять в территориальные органы ПФ отчетность по произведенным расчетам и начислениям.

Важно!

Кроме того, филиалы, которые были созданы только после 1 января 2018 года, обязаны предоставлять в Федеральную налоговую службу сведения о проведении фактического расчета с персоналом за сделанную работу, т.е. сведения о выплате заработной платы. Осуществить это необходимо в течение 30 дней, после произведения фактической выплаты.

Таким образом, для обособленных подразделений актуальны те же отчеты в ПФР в 2018 году, что и для основной фирмы: ежеквартальный отчет в ИФНС, ежемесячный СЗВ-М и ежегодный СЗВ-Стаж. Сдавать эти отчеты филиал обязан самостоятельно. Требования к отчетам, правила заполнения и сроки их сдачи остаются неизменными.

Куда отправлять и сроки сдачи за первый квартал

С 1 января 2018 года частным и государственным предприятиям, а также индивидуальным предпринимателям предстоит сдавать в налоговые органы и Пенсионный фонд три отчета. Необходимо четко понимать какой из них куда отправлять.

Каждый имеет свои особенности и сроки сдачи:

| Ежеквартальный расчет страховых взносов | Предоставляется в Инспекцию Налоговой Службы по месту фактического нахождения фирмы. Срок сдачи – 30 число месяца, следующего за отчетным. Следовательно, за 1 квартал 2018 года отчет необходимо сдать до 30 апреля 2018 года. Сами взносы должны быть уплачены до 15 числа месяца, следующего за тем, за который эти взносы были начислены. |

| Ежемесячный отчет СЗВ-М о застрахованных лицах | Предоставляется в Пенсионный фонд и в Налоговую инспекцию. Срок – 15 число каждого следующего за отчетным, месяца. |

| Ежегодный отчет по стажу СЗВ-Стаж | Также предоставляется в два органа: Налоговую инспекцию и Пенсионный фонд. Срок сдачи – 1 марта каждого года, следующего за отчетным. Уточнения к отчету сдаются исключительно в Пенсионный фонд в любое время. Формы отчета обязательны: если сотрудников не более 25 человек предоставляется бумажный вариант, если более 25 человек – электронный. |

Отчетность в ПФР в 2018 году: сроки сдачи отчетности, какую отчетность сдавать

В 2018 году список отчетов в ПФР пополнился. Для каждой формы отчетности предусмотрены свои сроки отправки. А за нарушение установленных сроков организация выплатит солидные штрафы. Читайте в статье, какую отчетность сдавать в ПФР в 2018 году, какие сроки сдачи отчетности установлены. Вы сможете скачать памятку и с ее помощью продлить сроки отправки и избежать санкций.

Компании и предприниматели сдают отчетность в ПФР, если нанимают работников. Даже если это один сотрудник, отчетность в ПФР все равно надо сдавать. Разберемся, какие сроки сдачи отчетности в ПФР установлены в 2018 году.

Какую отчетность сдавать в Пенсионный фонд в 2018 году

Работодатели в 2018 году сдают в ПФР ежемесячную, ежеквартальную и одноразовую отчетность.

Срочная новость для бухгалтерии по отчетности: «Налоговики требуют новые пояснения к отчетности». Подробности читайте в журнале «Российский налоговый курьер».

- работодатели сдают отчет по форме СЗВ-М. По сравнению с 2017-м годом бланк отчета не изменился. А срок отправки в 2018 году изменен. Теперь его нужно отправлять в ПФР не позднее 15 числа месяца, следующего за отчетным (п. 2.2 ст. 11 Закона № 27-ФЗ).

СЗВ-М скачать бесплатно бланк в excel>>>

СЗВ-М можно составить одним из 2 вариантов:

- Если в организации трудится до 24 человек, то отчет можно составить на бумаге. Сдать такой отчет можно одним из способов:

- Лично принести в ПФР,

- Отправить почтой,

- Если численность персонала составляет 25 человек и больше, ПФР примет отчет только по электронным каналам.

- по форме ДСВ-3 в ПФР отчитываются работодатели, которые платят дополнительные страховые взносы в соответствии с Законом № 56-ФЗ от 30.04.2008г. Срок предоставления этого отчета – не позднее 20 дней после окончания отчетного квартала.

ДСВ-3 скачать бесплатно бланк в excel>>>

Начиная с 2018 года все работодатели сдают новую годовую отчетность в ПФР по форме СЗВ-СТАЖ. Страхователи сдают отчет до 1 марта года, следующего за отчетным. Так, отчет за 2017 год направляется в ПФР до 1 марта 2018 года.

СЗВ-СТАЖ сдается в ПФР еще в 2 случаях:

| Работник увольняется на пенсию | В течение 3 дней после обращения работника |

| Ликвидация организации | 30 дней после утверждения ликвидационного баланса, но не позднее даты передачи ликвидационных документов в ФНС |

Форму СЗВ-СТАЖ работодатель не только сдает в ПФР, но и выдает работнику:

- При увольнении,

- По запросу работника – в течение 5 дней после обращения работника(п. 4 ст. 11 закона № 27-ФЗ).

СЗВ-СТАЖ скачать бесплатно бланк в excel>>>

Правила составления СЗВ-СТАЖ такие же, как СЗВ-М:

- При численности персонала до 24 человек отчет можно сдать на бумаге,

- При численности работников от 25 человек – по электронным каналам.

Есть группа отчетов в ПФР, которые сдают не все работодатели, а только те, у которых возникла необходимость:

| Анкета застрахованного лица | АДВ-1 | Если приняли на работу сотрудника, у которого нет СНИЛС |

| Заявление об обмене страхового свидетельства | АДВ-2 | Если у работника изменились анкетные данные, например, фамилия, имя или отчество |

| Заявление о выдаче дубликата страхового свидетельства | АДВ-3 | Если работник потерял или испортил страховое свидетельство (СНИЛС) |

| Сведения о трудовом стаже до 2002 года | СЗВ-К | По запросу ПФР |

Эти формы можно сдать в бумажном или электронном виде. С анкетой АДВ-1 и заявлениями АДВ-2 и АДВ-3 в ПФР могут обратиться как работодатель, так и сам работник.

Посмотрим теперь, в какие сроки отправлять отчетность в пенсионный фонд в 2018 году.

Отчеты в Пенсионный фонд в 2018 году: сроки сдачи

Итак, для работодателей осталось 2 обязательных отчета в ПФР:

| СЗВ-М | Ежемесячно | До 15 числа месяца, следующего за отчетным |

| СЗВ-СТАЖ | Ежегодно | До 1 марта года, следующего за отчетным |

Остальные отчеты сдаются не всеми работодателями, а только теми, у кого есть такая обязанность.

Форму СЗВ-М страхователи направляют в ПФР ежемесячно до 15 числа месяца, следующего за отчетным. Если крайняя дата отправки выпадает на выходной или праздничный нерабочий день, то срок переносится на следующий рабочий день.

В 2018 году будет 4 таких переноса:

- 15 апреля – воскресенье, отчитаться за март можно до 16 апреля,

- 15 июля – воскресенье, отчитаться за июнь можно до 16 июля,

- 15 сентября – суббота, отчитаться за август можно до 17 сентября,

- 15 декабря – суббота, отчитаться за ноябрь можно до 17 декабря.

С учетом переносов в 2018 году СЗВ-М сдавайте в такие сроки:

| Январь | 15 февраля |

| Февраль | 15 марта |

| Март | 16 апреля |

| Апрель | 15 мая |

| Май | 15 июня |

| Июнь | 16 июля |

| Июль | 15 августа |

| Август | 17 сентября |

| Сентябрь | 15 октября |

| Октябрь | 15 ноября |

| Ноябрь | 17 декабря |

| Декабрь | 15 января 2019г. |

СЗВ-СТАЖ сдается один раз в год в срок до 1 марта года, следующего за отчетным. Для этого отчета также действует правило переноса, но и в 2018, и в 2019 году крайний срок выпадает на рабочий день:

| Годовой отчет за 2017 год | ПФР | 1 марта 2018г. |

| Годовой отчет за 2018 год | ПФР | 1 марта 2019г. |

| При выходе работника на пенсию | ПФР | В течение 3 дней после обращения работника |

| При увольнении работника | Работник | Последний день работы |

| По запросу работника | Работник | в течение 5 дней после запроса сотрудника |

| При ликвидации компании | ПФР | 30 дней после утверждения ликвидационного баланса, но не позднее даты передачи ликвидационных документов в ФНС |

Если ваша организация перечисляет дополнительные страховые взносы, отправляйте отчет ДСВ-3 в следующие сроки:

| 1 квартал | 20 апреля |

| 2 квартал | 20 июля |

| 3 квартал | 22 октября (т.к. 20 октября – суббота) |

| 4 квартал | 21 января 2019г. (т.к. 20 января – воскресенье) |

Скачайте и держите на видном месте памятку по срокам сдачи отчетов в пенсионный фонд в 2018 году:

Отчеты в пенсионный фонд в 2018 году сроки сдачи скачать таблицу>>>

Штрафы за несвоевременную сдачу отчетности в ПФР в 2018 году

Отправка отчетности в ПФР с нарушением установленных сроков грозит компании и ее руководителю штрафом.

За непредоставление отчета или опоздание начисляется штраф в размере 500 руб. за каждого работника, указанного в отчетности (ст.17 24-ФЗ). Обратите внимание, что в расчет берется не число дней просрочки, а численность персонала. Например, если опоздали с отправкой СЗВ-М, в котором указано 15 человек, то штраф составит 7500 руб. (15*500руб.).

Если организация отправляет на бумаге отчет, в котором указано 25 сотрудников и более, то штраф составит 1000 руб. (ст.17 24-ФЗ).

За невыдачу СЗВ-СТАЖ уволенному сотруднику организация выплатит штраф от 30000 руб. до 50000 руб., а ее руководитель – от 1000 до 5000 рублей (п.1 ст.5,27 КоАП РФ).

Ежемесячная отчетность в ПФР с 2018 года

Российская законодательная система сегодня претерпевает серьезные изменения, поэтому многих интересует вопрос о том, какие будут изменения в отчетности в ПФР в 2018 году, ведь сомневаться в том, что изменения будут, никому не приходится.

Страна в современное время переживает далеко не самый легкий период своего экономического развития, поэтому ей приходится существенно урезать собственные расходы и искать новые источники доходов.

Страдает от этого, безусловно, практически каждая организация, но Пенсионный Фонд, который является органом, обеспечивающим выполнение социальной политики, испытывает наибольшие трудности.

Что говорят политики?

Политические деятели считают, что деятельность Пенсионного Фонда необходимо немного изменить, лишив его, например, полномочий, позволяющих следить за страховыми финансовыми средствами.

Последние они, кстати, предлагают передать под контроль налоговой службы, и это еще далеко не все новшества в данной сфере деятельности, на которые могут рассчитывать россияне.

Уже сегодня все доклады о страховании находятся в ведомстве федеральной налоговой службы, хотя, справедливости ради, нужно сказать, что ежемесячная отчетность в ПФР с 2018 года все-таки будет включать в себя данные о личной выслуге лет, основанные на форме С3В-М, предоставляемой в НС ежемесячно, и статистике о выслуге лет.

Закон о ежемесячной отчетности в ПФ не просто обсуждается, он уже принят, и это говорит о том, что система учета фактически перейдет в онлайн-режим функционирования, отдельным преимуществом чего станет оперативный учет пенсионных прав россиян и улучшить учет страховых взносов от работодателей.

Совершенствование деятельности данного учреждения повысит легализацию занятости среди населения, которая в последнее время находится на крайне низком уровне.

Более того, законопроект предлагает ввести специальные уведомления при регистрации лица при страховании, причем после прохождения процедуры регистрационного учета специалисты будут вынуждены направлять человеку документ, который повреждает проведение манипуляции, в электронном виде.

Основные изменения, о которых необходимо знать

Говоря о том, какой будет новая отчетность в ПФР в 2018 году, стоит сказать о том, что планируемые изменения затронут не только государственные организации и индивидуальных предпринимателей.

Например, поменяется требование к найму сотрудников, которые выполняют должностные обязанности по подрядным договорам, причем в данном случае будут учитываться еще и договора авторского заказа, и это еще не все.

Хорошей новостью для физических стало то, что организации, не выполняющие никакой экономической деятельности, теперь освобождены от сдачи нулевых отчетов, хотя ранее ПФ требовал от них отчеты даже в том случае, если в их составе числился исключительно учредитель, который не нанимал никого из сотрудников для выполнения работы. Теперь они могут не тратить время на заполнение формы С3В-М и переживать о том, чтоб сдать ее вовремя.

Отдельно нужно сказать, что при смене фамилии у индивидуального предпринимателя он обязан сменить еще и СНИЛС, потому то в обратном случае представители Пенсионного Фонда просто не смогут внести на его лицей счет суммы страховых взносов, что впоследствии создаст проблемы при расчете трудового стажа. Когда персональные данные изменяются прежняя карточка человека становится недействительной, поэтому денежные средства на их лицевые счета не поступают, и в базе данных они не отображаются, поэтому за этим вопросом необходимо очень тщательно следить.

Совет!

Нельзя также не сказать о том, что контроль за начислением зарплат сотрудников и, соответственно, перечислением страховой взносов находится в ведомости налоговой службы.

Сотрудникам ПФ остается только следить за начислениями стажа, и нужно сказать, что это может привести к уменьшению числа работников в ПФ, в то время, как у налоговиков работы станет больше, соответственно, их стаж может расшириться.

Мы все считаем себя гражданами своей страны и большими патриотами. А что мы знаем про нашу Великую Россию? Проверь свои знания в нашем Тесте!

Для чего нужны изменения?

Обсуждая то, какие изменения при сдаче отчетности в ПФР в 2018 году планируются правительством, просто нельзя не сказать о том, с какой целью власти затеяли проведение данных мероприятий.

Дело в том, что последние позволят существенно облегчить жизнь каждого налогоплательщика страны, однако большинство бухгалтеров не согласно с данным утверждением, потому что они считают, что посмотреть на данную ситуацию можно с нескольких точек зрения.

С одной стороны оформляемой документации становится меньше, потому что несколько платежных поручений заменяются одним, что снижает затраты времени на их оформление и, соответственно, уменьшает вероятность того, что человек будет делать ошибки. Более того, теперь бухгалтера должны заполнять только одну общую форму в ФНС, хотя ранее им приходилось заполнять несколько документов и отправлять их в разные места, что требовало от человека огромных временных затрат.

О том, насколько полезным окажется данное изменение, говорить пока еще очень рано, потому что обычно при освоении новых форм отчетности трудозатраты налогоплательщиков возрастают, потому что им необходимо тщательно разобраться в новых схемах и данных.

Стоит, однако, понимать еще и то, что отчетность в ПФР в 2018 году, изменения которой обсуждались выше, приведет к тому, что за ней будут боле жестко следить органы ФСН.

Изначально кажется, что налогоплательщикам должно быть буквально все-равно, какая из организаций их проверяет, но на практике становится понятно, что разные организации проверок имеют разные цели и правила слежения за выполнением собственных требований, поэтому данный факт необходимо обязательно принимать во внимание.

Сроки и периодичность сдачи отчетов

Откровенно говоря, сроки сдачи отчетности в ПФР в 2018 году особенно не изменятся, потому что по последним данным С3В-М будет сдаваться в тот же период, что и ранее. Годовой отчет в фонд необходимо подавать в самом начале отчетного периода (то есть трудового года). Однако некоторые отчеты пройдется сдавать в немного другое время.

Например, сведения о стаже, которые подаются ежемесячно, теперь можно подавать проверяющим не до 10 числа, до 15-го. При этом не стоит забывать о том, что если последний день отчетности выпадает на официальный праздник или выходной, то отчет можно сдать в следующий рабочий.

Годовой отчет о налоговой деятельности сдается до первого марта, и в этом случае периодичность отчетности в ПФР никак не будет изменяться, следовательно, по этому поводу можно особенно не переживать.

Относительно способов сдачи отчетов требования также остались неизменными – организации, в которых заняты менее 24 человек, могут подавать документацию в бумажном виде, в случае если сотрудников больше, то требованием Пенсионного Фонда является электронный отчет.

В завершение стоит сказать о том, что старые формы отчетности, которые отправлялись до 2016 года, более приниматься не будут. Относительно предоставления каких-либо штрафов никакой информации нет, поэтому суммы за нарушения отчетности пока еще неизвестны, но в том, что штрафы все-таки будут сомневаться точно не стоит.

Отчетность в ПФР в 2018 году: формы, сроки сдачи

С 2018 года полномочия по контролю взносов отдали налоговикам. Поэтому основную отчетность по взносам теперь отправляют в налоговую. Однако, поскольку ПФР продолжает администрировать сведения от работодателей, необходимые для персонифицированного учета, страхователи обязаны сдавать в 2018 году в фонд несколько обязательных видов отчетности.

Формы отчетности в ПФР в 2018 году

Пенсионная отчетность по формам РСВ-1, РСВ-2 и РВ-3 отменена. Сдавать ее больше не нужно. Однако отчетности точно не стало меньше. Смотрите в таблице подсказки по каждому виду отчета и срокам сдачи.

В2018 году в ПФР представляют:

СЗВ-М

Ежемесячно не позднее 15-го числа месяца, следующего за отчетным:

СЗВ-СТАЖ

Ежегодно до 1 марта (за рядом исключений)

Примечание. Заполнить СЗВ-СТАЖ в текущем году потребуется, если компания ликвидируется, реорганизуется или сотрудник выходит на пенсию. В последнем случае расчет нужно отправить в течение трех календарных дней с даты, когда работник написал заявление о назначении пенсии.

СЗВ-КОРР

В любой момент, когда компания обнаружит ошибку.

Примечание. Но в фонде нам сообщили, что минимум до 1 апреля 2018 года не смогут принимать новую форму. Не готова программа. Поэтому пока исправить ошибки в разделах 6 расчета РСВ-1 можно только уточненкой в старом порядке.

СЗВ-ИСХ

Внимание!

Примечание. Фонды пока технически не готовы принимать новую отчетность. Если компания опоздала с РСВ-1 за 2016 год, заполните расчет по старой форме. Специалисты будут принимать старую отчетность минимум до 1 апреля.

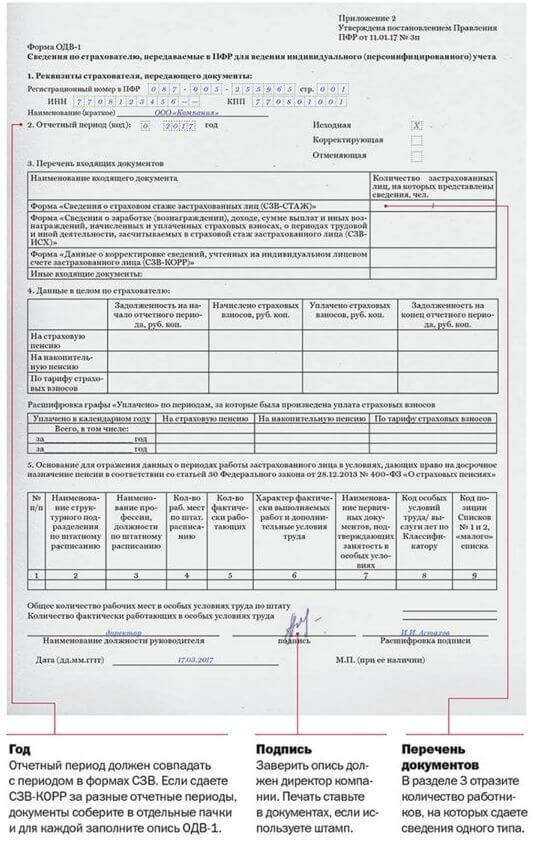

ОДВ-1

Обратите внимание на сроки сдачи СЗВ-СТАЖ. Отчет нужно сдать один раз в год по итогам отчетного периода. За2018 год работодатели должны отчитаться в марте 2018 года. Крайний срок — 1 марта 2018 года.

Отчетность в ПФР в 2018 году: изменения свежие новости. Если в текущем году предприятие отправляет своего сотрудника на пенсию, СЗВ-СТАЖ следует сдать в ПФР уже в 2018 году. Срок сдачи — не позднее 3 дней со дня, когда сотрудник заявит о выходе на пенсию. Если не сдать в таком случае отчет, компанию смогут оштрафовать на 50 тыс. рублей.

Также компания обязана предоставить выписку из СЗВ-СТАЖ в 2018 году сотрудникам, которые уволились. Срок предоставления сведений о стаже — в день увольнения. При этом сведения об уволенных в 2018 году работниках также будут включены в СЗВ-СТАЖ 2018.

Как заполнять отчетность в ПФР в 2018 году

Форма СЗВ-М. Форма состоит из четырех разделов. В разделе 1 указывают регномер страхователя в ПФР, краткое наименование, ИНН и КПП. В разделе 2 — код отчетного периода, год.

В разделе 3 — код сдаваемой формы. Раздел 4 — это список всех лиц, с которыми у страхователя заключен трудовой либо ГПХ договор (подряда, авторский, лицензионный).

Сдать сведения надо как на россиян, так и иностранных работников.

Не имеет значения, начисляли ли вы в прошедшем месяце выплаты сотруднику или нет. Даже если договор действовал хотя бы один день в отчетном месяце, надо сдать сведения. В отчете указывают Ф.И.О., страховой номер, ИНН. Под данными руководитель ставит подпись, должность, Ф.И.О., дату и печать при наличии.

СЗВ-СТАЖ2018 новая форма отчетности в ПФР. В шапке запишите регистрационный номер в ПФР, ИНН и КПП компании. В разделе 2 поставьте текущий год — 2017-й. В поле Тип сведения выберите причину, по которой сдаете документ, — поставьте знак Х (см. образец).

В таблице раздела 3 заполните сведения, которые раньше отражали в подразделе 6.8 РСВ-1. Распишите2018 год на периоды, когда сотрудник болел, был в отпуске, выполнял работы по договорам подряда.

Последний рабочий день для сотрудника, который идет на пенсию, поставьте предполагаемый. Разделы 4 и 5 заполняйте только на работника, который уходит на пенсию.

Образец заполнения СЗВ-СТАЖ

Форма СЗВ-КОРР. В поле Тип сведений надо поставить одно из значений:

- КОРР — заменит старую информацию на данные из формы;

- ОТМН — полностью уберет старые данные;

- ОСОБ — внесет данные о физике, которые компания не отразила в отчете.

В форме с типом КОРР из разделов 4–6 заполнить только те, которые требуют корректировки (см. образец). В форме с типом ОТМН — только разделы 1 и 2, с типом ОСОБ — все разделы.

Образец заполнения СЗВ-КОРР

Форма СЗВ-ИСХ. В форме отразите Ф.И.О. и СНИЛС сотрудника, тип договора и период, за который сдаете отчетность. В разделе 4 заполните сведения о выплатах, а в таблице 5 — о взносах.

Отчетность в ПФР в 2018 году по форме ОДВ-1

В описи заполняйте только количество форм одного вида, к которым прикладываете ОДВ-1. Это нам подтвердили в управлениях на местах.

В ОДВ-1 заполняйте код отчетного периода по классификатору (приложение к порядку, утв. постановлением № 3п). Если сдаете СЗВ-СТАЖ за2018 год, код — 0. Тип сведений — Исходная. Корректирующую или отменяющую форму подавайте, если хотите исправить ошибки в разделе 5 ОДВ-1, которую сдали раньше.

Раздел 4 заполняйте, если прикладываете опись к СЗВ-ИСХ или СЗВ-КОРР с типом ОСОБ. Раздел 5 нужно заполнить, если сдаете СЗВ-СТАЖ с типом ИСХ или СЗВ-ИСХ, сданным на сотрудников, которые вправе досрочно выйти на пенсию.

Образец заполнения ОДВ-1

Штрафы за отчетность в ПФР в 2018 году

По закону отчетность в ПФР сдают по-разному — и на бумаге, и через спецоператора. В том числе отчеты можно сдать через единый портал госуслуг.

Единственное ограничение на сдачу бумажных СЗВ-М и СЗВ-СТАЖ — это количество работников, по которым отчитывается работодатель. Если сдавать отчет на более чем 25 работников, то сделать это надо только в электронном виде, заверив отчет ЭЦП.

За нарушение порядка представления отчетности ПФР может оштрафовать. Причем в зависимости от численности сотрудников в штате работодателя штраф может достигать довольно внушительных размеров.

Важно!

Так, штраф за просрочку СЗВ-М составит 500 рублей. Причем за каждого работника, на которого сведения не придут, независимо от формы трудоустройства — по трудовому договору или договору подряда.

Такая же мера ответственности предусмотрена и за неполные или недостоверные сведения.

Как рассчитают штраф? Если у страхователя 30 человек и на них сведения сданы с опозданием хоть на минуту, это обойдется в 15 тыс. рублей (30 x 500 руб.).

Также работодателя оштрафуют, если он нарушит порядок сдачи персотчетности в форме электронных документов. В этом случае он заплатит штраф в размере 1 тыс. рублей.

Срок давности привлечения к ответственности за совершение нарушений в сфере персонифицированного учета в 2018 году составляет три года.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

mfc-mydoc.ru

| Вид отчета | Период | Сроки сдачи |

| Справки 2-НДФЛ | За 2017 год (при невозможности удержать НДФЛ с доходов) | Не позднее 01.03.2018 |

| За 2017 год (по всем выплаченным доходам) | Не позднее 02.04.2018 | |

| Расчет 6-НДФЛ | За 2017 год | Не позднее 02.04.2018 |

| За первый квартал 2018 года | Не позднее 03.05.2018 | |

| За I полугодие 2018 года | Не позднее 31.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 31.10.2018 | |

| Расчет по страховым взносам | За 2017 год | Не позднее 30.01.2018 |

| За I квартал 2018 года | Не позднее 03.05.2018 | |

| За I полугодие 2018 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 30.10.2018 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2017 год | Не позднее 28.03.2018 |

| За I квартал 2018 года | Не позднее 28.04.2018 | |

| За январь – февраль 2018 года | Не позднее 28.03.2018 | |

| За январь – март 2018 года | Не позднее 28.04.2018 | |

| За январь – апрель 2018 года | Не позднее 28.05.2018 | |

| За январь – май 2018 года | Не позднее 28.06.2018 | |

| За январь – июнь 2018 года | Не позднее 30.07.2018 | |

| За январь – июль 2018 года | Не позднее 28.08.2018 | |

| За январь – август 2018 года | Не позднее 28.09.2018 | |

| За январь – сентябрь 2018 года | Не позднее 29.10.2018 | |

| За январь – октябрь 2018 года | Не позднее 29.11.2018 | |

| За январь – ноябрь 2018 года | Не позднее 28.12.2018 | |

| Декларация по НДС | За IV квартал 2017 года | Не позднее 25.01.2018 |

| За I квартал 2018 года | Не позднее 25.04.2018 | |

| За II квартал 2018 года | Не позднее 25.07.2018 | |

| За III квартал 2018 года | Не позднее 25.10.2018 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2017 года | Не позднее 22.01.2018 |

| За I квартал 2018 года | Не позднее 20.04.2018 | |

| За II квартал 2018 года | Не позднее 20.07.2018 | |

| За III квартал 2018 года | Не позднее 22.10.2018 | |

| Декларация по налогу при УСН | За 2017 год (представляют организации) | Не позднее 02.04.2018 |

| За 2017 год (представляют ИП) | Не позднее 03.05.2018 | |

| Декларация по ЕНВД | За IV квартал 2017 год | Не позднее 22.01.2018 |

| За I квартал 2018 года | Не позднее 20.04.2018 | |

| За II квартал 2018 года | Не позднее 20.07.2018 | |

| За III квартал 2018 года | Не позднее 22.10.2018 | |

| Декларация по ЕСХН | За 2017 год | Не позднее 02.04.2018 |

| Декларация по налогу на имущество организаций | За 2017 год | Не позднее 30.03.2018 |

| Расчет по авансам по налогу на имущество организаций (сдается, если законом субъекта РФ установлены отчетные периоды) | За I квартал 2018 года | Не позднее 03.05.2018 |

| За I полугодие 2018 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 30.10.2018 | |

| Декларация по транспортному налогу (представляют только организации) | За 2017 год | Не позднее 01.02.2018 |

| Декларация по земельному налогу (представляют только организации) | За 2017 год | Не позднее 01.02.2018 |

| Единая упрощенная декларация | За 2017 год | Не позднее 22.01.2018 |

| За I квартал 2018 года | Не позднее 20.04.2018 | |

| За I полугодие 2018 года | Не позднее 20.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 22.10.2018 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2017 год | Не позднее 03.05.2018 |

blogkadrovika.ru

Сдача отчётности в ПФР в 2018 году

Пенсионное законодательство в 2017 и 2018 годах претерпело значительные изменения, что повлияло и на отчетность в ПФР, которую обязаны подавать российские субъекты хозяйствования. Отчеты в Пенсионный фонд в 2018 году подаются в иных формах и по другим принципам, чем это было ранее. Поэтому чтобы сдача отчетности в ПФР не превратилась в проблему и не привела к наложению на работодателя штрафов и иных санкций, следует ознакомиться со всеми особенностями нововведений и общим списком необходимых к предоставлению документов.

Отчетность в ПФР – правовые нормативы

С точки зрения российского законодательства, правовое регулирование подачи взносов в Пенсионный фонд (ПФР), равно как и иных обязательных для работодателей страховых сборов регламентируется положениями Главы 34 Налогового кодекса РФ, введенной для замены отдельных нормативных актов и упрощения ведения предпринимательской деятельности. . Так, в связи с этим была отменена форма РСВ-1, вместо которой теперь подается отдельный вид расчета по страховым взносам в ФНС.

В первую очередь, отменен был закон 212-ФЗ, посвященный сдаче страховых взносов. Другие же законодательные нормативы, влияющие на подачу отчетов в Пенсионный Фонд, остались в силе, а именно:

- ФЗ №27 от 01.04.1996. Регулирует общее ведение персонифицированного учета в системе пенсионного страхования и регламентирует подачу ряда документов, в том числе по форме СЗВ-СТАЖ.

- ФЗ №56 от 30.04.2008. Его нормы касаются участия граждан в системе накопительного пенсионного обеспечения, соответственно которому подается отчет ДСВ-3. При этом данный закон строго определяет группу лиц в отношении которых применяются нормативы, связанные с подачей указанной отчетности.

Кроме этого, работодателям в целом, а также сотрудникам бухгалтерии в частности, с 2018 года начали действовать и дополнительные требования по подаче документации в Пенсионный фонд, регламентируемые следующими нормативными документами:

- Постановление ПФР №83п от 01.02.2016. Регламентирует вопросы подачи документации по форме СЗВ-М на ежемесячной основе.

- Постановление ПФР №482п от 09.06.2016. Регулируется необходимость сдачи работодателями ежеквартальной формы ДСВ-3, если они относятся к категории лиц, для которых она является обязательной.

- Постановление ПФР №3п от 11.01.2017. Устанавливает новую форму отчетности, обязательной для работодателя – формы СЗВ-СТАЖ.

Виды отчетности для ПФР в 2018 году

Работодатели обязаны подавать в ПФР следующие виды отчетности:

- Ежегодная отчетность в ПФР. К годовой отчетности можно отнести обязательную для работодателей всех категорий форму СЗВ-СТАЖ и дополнение к ней в виде формы ОДВ-1.

- Ежеквартальные отчеты в Пенсионный фонд. Квартальная отчетность в Пенсионный фонд включает в себя форму ДСВ-3, которая подается только в отношении сотрудников, участвующих в системе формирования накопительной, а не страховой пенсии.

- Ежемесячные отчеты в ПФ. Российские работодатели должны подавать отчетность по форме СЗВ-М каждый месяц ведения хозяйственной деятельности.

- Разовая отчетность для ПФР. Некоторые виды отчетности должны подаваться в ПФР разово, например – в случае трудоустройства работника без СНИЛС, утери им СНИЛС, изменении его данных, или же по требованию Пенсионного фонда.

Основные вид отчетности для Пенсионного фонда будут рассмотрены далее.

Форма СЗВ-стаж – ежегодный отчет в ПФР

В данном годовом отчете в ПФР работодатель или ответственный работник бухгалтерии, чаще – главный бухгалтер, должны указывать следующие сведения:

- Установочные данные субъекта хозяйствования.

- Конкретный период отчетности.

- Информация о периодах работы сотрудников.

- Сведения о пенсионных взносах в рамках ОПС и накопительной пенсии, в том числе и в негосударственные фонды.

- По каждому сотруднику сведения вносятся кратко в третий раздел документа. Они включают в себя следующие данные трудящегося:

- Установочные данные сотрудника – его ФИО.

- СНИЛС.

- Сроки работы.

- Коды условий ведения деятельности, порядка исчисления стажа, а также досрочной пенсии, если она предполагается.

- Дата и основания для увольнения.

Подача документов проводится в территориальный орган ПФР по месту регистрации работодателя ежегодно. Подавать отчет за прошедший год необходимо до 1 марта следующего за ним года. Таким образом, отчет в пенсионный фонд за 2018 год по форме СЗВ-СТАЖ подается до 1 марта 2019 года.

В отношении работников, увольняющихся по причине выхода на пенсию, форма СЗВ-СТАЖ должна подаваться в течение трех дней с момента прекращения трудовых взаимоотношений.

Более подробно о том, что представляет собой СЗВ-СТАЖ можно прочитать в отдельной статье.

Форма ОДВ-1 в ежегодной отчетности в Пенсионный фонд в 2018 году подается вместе с формой СЗВ-СТАЖ, а также в случае подачи корректирующей формы СЗВ-КОРР.

Сдача отчетности в ПФР по форме СЗВ-М

Ежемесячно необходимо сдавать отчет в ПФР по форме СЗВ-М. Данная форма обязательна для всех субъектов хозяйствования у которых есть наемные работники, но не является необходимой в случае их отсутствия. Сведения в данном отчете в своем большинстве повторяют требования, предъявляемые к форме СЗВ-СТАЖ. Их подача соответственно проводится аналогичным образом в территориальное отделение Пенсионного фонда.

Сроки подачи отчета по форме СЗВ-М за месяц предусматривают сдачу его до 15 числа следующего за отчетным периода, то есть, отчетность в ПФР за август 2018 года подается до 15 сентября 2018 года.

delatdelo.com

Отчетность в ПФР в 2018 году |

За работодателями сохраняется обязанность сдавать в 2018 году отчетность в ПФР. Только в дополнение к форме СЗВ-М введены несколько новых. О формах и сроках сдачи отчетности в фонд — в этой статье.

С 2018 года полномочия по контролю взносов отдали налоговикам. Поэтому основную отчетность по взносам теперь отправляют в налоговую. Однако, поскольку ПФР продолжает администрировать сведения от работодателей, необходимые для персонифицированного учета, страхователи обязаны сдавать в 2018 году в фонд несколько обязательных видов отчетности.

Формы отчетности в ПФР в 2018 году

Пенсионная отчетность по формам РСВ-1, РСВ-2 и РВ-3 отменена. Сдавать ее больше не нужно. Однако отчетности точно не стало меньше. Смотрите в таблице подсказки по каждому виду отчета и срокам сдачи.

В2018 году в ПФР представляют:

СЗВ-М

Ежемесячно не позднее 15-го числа месяца, следующего за отчетным:

СЗВ-СТАЖ

Ежегодно до 1 марта (за рядом исключений)

Примечание. Заполнить СЗВ-СТАЖ в текущем году потребуется, если компания ликвидируется, реорганизуется или сотрудник выходит на пенсию. В последнем случае расчет нужно отправить в течение трех календарных дней с даты, когда работник написал заявление о назначении пенсии.

СЗВ-КОРР

В любой момент, когда компания обнаружит ошибку.

Примечание. Но в фонде нам сообщили, что минимум до 1 апреля 2018 года не смогут принимать новую форму. Не готова программа. Поэтому пока исправить ошибки в разделах 6 расчета РСВ-1 можно только уточненкой в старом порядке.

СЗВ-ИСХ

Примечание. Фонды пока технически не готовы принимать новую отчетность. Если компания опоздала с РСВ-1 за 2016 год, заполните расчет по старой форме. Специалисты будут принимать старую отчетность минимум до 1 апреля.

ОДВ-1

Обратите внимание на сроки сдачи СЗВ-СТАЖ. Отчет нужно сдать один раз в год по итогам отчетного периода. За2018 год работодатели должны отчитаться в марте 2018 года. Крайний срок — 1 марта 2018 года.

Отчетность в ПФР в 2018 году: изменения свежие новости. Если в текущем году предприятие отправляет своего сотрудника на пенсию, СЗВ-СТАЖ следует сдать в ПФР уже в 2018 году. Срок сдачи — не позднее 3 дней со дня, когда сотрудник заявит о выходе на пенсию. Если не сдать в таком случае отчет, компанию смогут оштрафовать на 50 тыс. рублей.

Также компания обязана предоставить выписку из СЗВ-СТАЖ в 2018 году сотрудникам, которые уволились. Срок предоставления сведений о стаже — в день увольнения. При этом сведения об уволенных в 2018 году работниках также будут включены в СЗВ-СТАЖ 2018.

Как заполнять отчетность в ПФР в 2018 году

Форма СЗВ-М. Форма состоит из четырех разделов. В разделе 1 указывают регномер страхователя в ПФР, краткое наименование, ИНН и КПП. В разделе 2 — код отчетного периода, год. В разделе 3 — код сдаваемой формы. Раздел 4 — это список всех лиц, с которыми у страхователя заключен трудовой либо ГПХ договор (подряда, авторский, лицензионный). Сдать сведения надо как на россиян, так и иностранных работников.

Не имеет значения, начисляли ли вы в прошедшем месяце выплаты сотруднику или нет. Даже если договор действовал хотя бы один день в отчетном месяце, надо сдать сведения. В отчете указывают Ф.И.О., страховой номер, ИНН. Под данными руководитель ставит подпись, должность, Ф.И.О., дату и печать при наличии.

СЗВ-СТАЖ2018 новая форма отчетности в ПФР. В шапке запишите регистрационный номер в ПФР, ИНН и КПП компании. В разделе 2 поставьте текущий год — 2017-й. В поле Тип сведения выберите причину, по которой сдаете документ, — поставьте знак Х (см. образец).

В таблице раздела 3 заполните сведения, которые раньше отражали в подразделе 6.8 РСВ-1. Распишите2018 год на периоды, когда сотрудник болел, был в отпуске, выполнял работы по договорам подряда.

Последний рабочий день для сотрудника, который идет на пенсию, поставьте предполагаемый. Разделы 4 и 5 заполняйте только на работника, который уходит на пенсию.

Образец заполнения СЗВ-СТАЖ

Форма СЗВ-КОРР. В поле Тип сведений надо поставить одно из значений:

- КОРР — заменит старую информацию на данные из формы;

- ОТМН — полностью уберет старые данные;

- ОСОБ — внесет данные о физике, которые компания не отразила в отчете.

В форме с типом КОРР из разделов 4–6 заполнить только те, которые требуют корректировки (см. образец). В форме с типом ОТМН — только разделы 1 и 2, с типом ОСОБ — все разделы.

Образец заполнения СЗВ-КОРР

Форма СЗВ-ИСХ. В форме отразите Ф.И.О. и СНИЛС сотрудника, тип договора и период, за который сдаете отчетность. В разделе 4 заполните сведения о выплатах, а в таблице 5 — о взносах.

Отчетность в ПФР в 2018 году по форме ОДВ-1

В описи заполняйте только количество форм одного вида, к которым прикладываете ОДВ-1. Это нам подтвердили в управлениях на местах.

В ОДВ-1 заполняйте код отчетного периода по классификатору (приложение к порядку, утв. постановлением № 3п). Если сдаете СЗВ-СТАЖ за2018 год, код — 0. Тип сведений — Исходная. Корректирующую или отменяющую форму подавайте, если хотите исправить ошибки в разделе 5 ОДВ-1, которую сдали раньше.

Раздел 4 заполняйте, если прикладываете опись к СЗВ-ИСХ или СЗВ-КОРР с типом ОСОБ. Раздел 5 нужно заполнить, если сдаете СЗВ-СТАЖ с типом ИСХ или СЗВ-ИСХ, сданным на сотрудников, которые вправе досрочно выйти на пенсию.

Образец заполнения ОДВ-1

Штрафы за отчетность в ПФР в 2018 году

По закону отчетность в ПФР сдают по-разному — и на бумаге, и через спецоператора. В том числе отчеты можно сдать через единый портал госуслуг.

Единственное ограничение на сдачу бумажных СЗВ-М и СЗВ-СТАЖ — это количество работников, по которым отчитывается работодатель. Если сдавать отчет на более чем 25 работников, то сделать это надо только в электронном виде, заверив отчет ЭЦП.

За нарушение порядка представления отчетности ПФР может оштрафовать. Причем в зависимости от численности сотрудников в штате работодателя штраф может достигать довольно внушительных размеров. Так, штраф за просрочку СЗВ-М составит 500 рублей. Причем за каждого работника, на которого сведения не придут, независимо от формы трудоустройства — по трудовому договору или договору подряда. Такая же мера ответственности предусмотрена и за неполные или недостоверные сведения.

Как рассчитают штраф? Если у страхователя 30 человек и на них сведения сданы с опозданием хоть на минуту, это обойдется в 15 тыс. рублей (30 x 500 руб.).

Также работодателя оштрафуют, если он нарушит порядок сдачи персотчетности в форме электронных документов. В этом случае он заплатит штраф в размере 1 тыс. рублей.

Срок давности привлечения к ответственности за совершение нарушений в сфере персонифицированного учета в 2018 году составляет три года.

dom2z.ru

Отчётность в ПФР с 2018 года: сроки сдачи, новости, выплаты

В 2018 году представители бизнеса продолжат подавать отчетность в ПФР, с учетом перераспределения функций между Пенсионным фондом и ФНС. Несмотря на желания чиновников сбалансировать пенсионную систему, бюджет фонда останется дефицитным. Кроме того, в следующем году правительство намерено запустить масштабные преобразования в пенсионной сфере.

Дефицит бюджета и вынужденная реформа

Основной проблемой ПФР остается несбалансированность бюджета, что создает угрозы для стабильности финансовой системы. В 2017 году дефицит ПФР превысил рубеж 220 млрд руб. Эксперты считают, что данная тенденция сохранится в среднесрочной перспективе. В результате правительству придется искать дополнительные ресурсы для финансирования пенсионных выплат.

Замедление инфляции позволит снизить темпы индексации пенсий, отмечают аналитики. В следующем году пенсионные выплаты будут увеличены в пределах 4-5%, что является минимальным значением за последние годы. Несмотря на умеренный рост цен, расходы фонда будут превышать уровень доходов. Кроме того, правительство не сможет обеспечить реальное повышение доходов пенсионеров в течение ближайших лет.

Последние новости Пенсионного фонда России подтверждают наличие негативных тенденций в сфере социального обеспечения. Несмотря на сокращения 12 тыс. сотрудников, в следующем году дефицит бюджета ПФР составит около 200 млрд руб. При этом средний размер пенсий достигнет 14 тыс. руб.

Учитывая дальнейшее ухудшение демографических факторов, действующая пенсионная система нуждается в масштабных преобразованиях. Эксперты ожидают старт реформы, которая отразится на работе ПФР уже с 1 января 2019 года.

Реформы на повестке дня

Чиновники продолжают обсуждать формат будущей пенсионной реформы, которая позволит решить накопившиеся проблемы в данной сфере. Наиболее болезненным вопросом остается повышение пенсионного возраста.

Экономический блок и многие эксперты настаивают на необходимости поэтапного повышения пенсионного возраста для всех категорий граждан. Данная мера является вынужденной, поскольку дальнейший рост количества пенсионеров на одного работающего чреват ухудшением финансового положения ПФР. Сторонники данной инициативы предлагают запустить преобразования по примеру корректировки предельного возраста для госслужащих.

Самые свежие новости о предстоящей реформе — это августовское обращение Владимира Путина к народу, в котором президент призвал граждан понять необходимость столь непопулярных мер и разъяснил, какие нововведения стоит ожидать уже с 1 января 2019 года.

Основная новость — это поэтапное повышение пенсионного возраста до 60 лет для женщин и 65 лет для мужчин. Добавлять обещают постепенно, увеличивая показатель ежегодно на 1 год.

В то же время жители глубинки получат особую надбавку к пенсии в размере 25 %.

Также президент предложил ввести понятие «предпенсионного возраста». В эту новую категорию попадут граждане, которым остается 5 лет до пенсии (мужчины 60-65 лет и женщины 55-60 лет). Для людей предпенсионного возраста введут:

- Повышенное пособие по безработице, которое с 2019 года составит 11 280 рублей.

- Льготы на недвижимость и землю, которые ранее были доступны только пенсионерам.

- Гарантии социальной защиты в формате ответственности для работодателей за увольнение либо отказ принять на работу человека, попадающего в указанную категорию.

По расчетам полный переход на новую систему произойдет к 2028 году.

Предлагаем более подробно узнать о грядущих переменах, посмотрев видео августовского выступления президента:

Также чиновники обсуждают будущее накопительной системы. При этом представители Минфина и Центробанка предлагают в следующем году перейти на механизм формирования индивидуальных накоплений.

Индивидуальная пенсия

Экономический кризис стал настоящим испытанием для накопительной пенсионной системы. Власти были вынуждены заморозить сформированные накопления, используя данные средства для латания дыр государственного бюджета. Подобные меры фактически дискредитировали формирование накопительной части пенсий. В результате чиновники планируют запустить реформу, которая создаст новый инструмент для формирования индивидуальных пенсий.

В Минфине и ЦБ предлагают внедрить новый инструмент — индивидуальный пенсионный капитал (ИПК), что позволит перезапустить накопительную систему. При этом государство сможет создавать дополнительные стимулы для граждан, используя систему налоговых вычетов. Также участвовать в софинансировании пенсий смогут работодатели, получая определенные льготы со стороны правительства.

Все работающие граждане будут автоматически подключаться к механизму формирования собственного накопительного капитала, что значительно расширит количество участников новой системы. При этом граждане смогут самостоятельно корректировать величину взносов, принимая активное участие в формировании будущих пенсий. Именно вовлеченность граждан приведет к кардинальным изменениям в сфере пенсионного обеспечения, считают чиновники.

Представители ПФР поддерживают инициативу Минфина, однако предлагают дополнительно обсудить будущую систему вычетов. Компенсация не может осуществляться за счет страховых взносов, поскольку это негативно отразится на бюджете фонда. В ПФР считают, что пенсионные вычеты должны финансироваться из подоходного налога.

Смотрите видео о ПФР и пенсионном обеспечении:

Изменения с 2018 года: подача отчетности в ПФР

Перераспределение функций между ПФР и ФНС положительно отразится на собираемости страховых взносов, уверены чиновники. Представители налоговой инстанции смогут обеспечить эффективный контроль над необходимыми поступлениями, что положительно отразится на стабильности бюджета ПФР. За время кризиса платежная дисциплина существенно ухудшилась, подчеркивают эксперты, что вынудило власти применять соответствующие меры.

Несмотря на данные изменения, предпринимателей ожидает ежемесячная отчетность перед ПФР по форме СЗВ-М. Кроме того, представителям бизнеса придется подавать сведения о выслуге лет трудящихся.

До начала 2018 года представители ПФР продолжают осуществлять следующие операции:

- внесение правок в документы, которые подавались в местные отделения Пенсионного фонда;

- возврат средств, которые превышают регламентированные платежи;

- предоставление информации о штрафных санкциях.

Помимо перераспределения функций ПФР, в 2018 году эксперты ожидают старт реформы, которая определит, что ждет пенсионную систему в скором будущем.

Сдача отчетов в налоговую инспекцию (ИФНС)

| Вид отчета | Период | Сроки сдачи |

| Справки 2-НДФЛ | За 2017 год (при невозможности удержать НДФЛ с доходов) | Не позднее 01.03.2018 |

| За 2017 год (по всем выплаченным доходам) | Не позднее 02.04.2018 | |

| Расчет 6-НДФЛ | За 2017 год | Не позднее 02.04.2018 |

| За первый квартал 2018 года | Не позднее 03.05.2018 | |

| За I полугодие 2018 года | Не позднее 31.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 31.10.2018 | |

| Расчет по страховым взносам | За 2017 год | Не позднее 30.01.2018 |

| За I квартал 2018 года | Не позднее 03.05.2018 | |

| За I полугодие 2018 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 30.10.2018 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2017 год | Не позднее 28.03.2018 |

| За I квартал 2018 года | Не позднее 28.04.2018 | |

| За январь – февраль 2018 года | Не позднее 28.03.2018 | |

| За январь – март 2018 года | Не позднее 28.04.2018 | |

| За январь – апрель 2018 года | Не позднее 28.05.2018 | |

| За январь – май 2018 года | Не позднее 28.06.2018 | |

| За январь – июнь 2018 года | Не позднее 30.07.2018 | |

| За январь – июль 2018 года | Не позднее 28.08.2018 | |

| За январь – август 2018 года | Не позднее 28.09.2018 | |

| За январь – сентябрь 2018 года | Не позднее 29.10.2018 | |

| За январь – октябрь 2018 года | Не позднее 29.11.2018 | |

| За январь – ноябрь 2018 года | Не позднее 28.12.2018 | |

| Декларация по НДС | За IV квартал 2017 года | Не позднее 25.01.2018 |

| За I квартал 2018 года | Не позднее 25.04.2018 | |

| За II квартал 2018 года | Не позднее 25.07.2018 | |

| За III квартал 2018 года | Не позднее 25.10.2018 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2017 года | Не позднее 22.01.2018 |

| За I квартал 2018 года | Не позднее 20.04.2018 | |

| За II квартал 2018 года | Не позднее 20.07.2018 | |

| За III квартал 2018 года | Не позднее 22.10.2018 | |

| Декларация по налогу при УСН | За 2017 год (представляют организации) | Не позднее 02.04.2018 |

| За 2017 год (представляют ИП) | Не позднее 03.05.2018 | |

| Декларация по ЕНВД | За IV квартал 2017 год | Не позднее 22.01.2018 |

| За I квартал 2018 года | Не позднее 20.04.2018 | |

| За II квартал 2018 года | Не позднее 20.07.2018 | |

| За III квартал 2018 года | Не позднее 22.10.2018 | |

| Декларация по ЕСХН | За 2017 год | Не позднее 02.04.2018 |

| Декларация по налогу на имущество организаций | За 2017 год | Не позднее 30.03.2018 |

| Расчет по авансам по налогу на имущество организаций (сдается, если законом субъекта РФ установлены отчетные периоды) | За I квартал 2018 года | Не позднее 03.05.2018 |

| За I полугодие 2018 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 30.10.2018 | |

| Декларация по транспортному налогу (представляют только организации) | За 2017 год | Не позднее 01.02.2018 |

| Декларация по земельному налогу (представляют только организации) | За 2017 год | Не позднее 01.02.2018 |

| Единая упрощенная декларация | За 2017 год | Не позднее 22.01.2018 |

| За I квартал 2018 года | Не позднее 20.04.2018 | |

| За I полугодие 2018 года | Не позднее 20.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 22.10.2018 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2017 год | Не позднее 03.05.2018 |

Какие отчеты и когда сдавать в ПФР

Далее в таблице представлены сроки сдачи отчетности для ПФР в 2018 году.

| Вид отчета | Период | Срок сдачи |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2017 года | Не позднее 15.01.2018 |

| За январь 2018 | Не позднее 15.02.2018 | |

| За февраль 2018 | Не позднее 15.03.2018 | |

| За март 2018 | Не позднее 16.04.2018 | |

| За апрель 2018 | Не позднее 15.05.2018 | |

| За май 2018 | Не позднее 15.06.2018 | |

| За июнь 2018 | Не позднее 16.07.2018 | |

| За июль 2018 | Не позднее 15.08.2018 | |

| За август 2018 | Не позднее 17.09.2018 | |

| За сентябрь 2018 | Не позднее 15.10.2018 | |

| За октябрь 2018 | Не позднее 15.11.2018 | |

| За ноябрь 2018 | Не позднее 17.12.2018 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2017 год | Не позднее 01.03.2018 |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2017 год | Не позднее 01.03.2018 |

Отчетность в ФСС

Срок представления 4-ФСС в 2018 году зависит от способа подачи расчета («на бумаге» или в электронном виде). Перед вами таблица со сроками сдачи отчетности в ФСС в 2018 году:

| Вид отчетности | Период | Срок сдачи |

| Расчет 4-ФСС на бумаге | За 2017 год | Не позднее 22.01.2018 |

| За 1 квартал 2018 года | Не позднее 20.04.2018 | |

| За 1 полугодие 2018 года | Не позднее 20.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 22.10.2018 | |

| Расчет 4-ФСС в электронном виде | За 2017 год | Не позднее 25.01.2018 |

| За 1 квартал 2018 года | Не позднее 25.04.2018 | |

| За 1 полугодие 2018 года | Не позднее 25.07.2018 | |

| За 9 месяцев 2018 года | Не позднее 25.10.2018 |

Также работодатели должны подтвердить свой основной вид деятельности за 2017 год. Сделать это нужно не позднее 16.04.2018.

Бухгалтерская отчетность 2018

Годовую бухгалтерскую отчетность нужно сдать в налоговую инспекцию не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ). В тот же срок надо сдать обязательный экземпляр годовой отчетности в отделение статистики (ч. 2 ст. 18 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть по общему правилу годовую бухгалтерскую отчетность нужно сдавать не позднее 31 марта года, следующего за отчетным.

31 марта 2018 года – это суббота. Поэтому организации (вне зависимости от применяемого режима налогообложения) должны представить в ИФНС и органы статистики бухгалтерскую отчетность за 2017 год в ближайший рабочий день. То есть – не позднее 02.04.2018.

Какие штрафы за нарушение сроков

В таблице ниже перечислим штрафы за несвоевременную сдачу отчетности в 2018 году.

| Отчетность | Штраф/Санкция |

| Налоговые декларации | За налоговый период по любому налогу – 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочки. Максимальный штраф – 30% не уплаченного в срок налога, минимальный – 1 000 руб. (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 № 03-02-08/47033).Декларация по налогу на прибыль за отчетный период или расчет авансовых платежей по налогу на имущество – 200 руб. (п. 1 ст. 126 НК РФ, Письмо ФНС от 22.08.2014 № СА-4-7/16692). |

| Справка 2-НДФЛ | 200 руб. за каждую представленную с опозданием справку (п. 1 ст. 126 НК РФ). |