КБК страховые взносы ИП «за себя» в 2018 году

Какие КБК действуют для страховых взносов ИП в 2018 году? Вводились ли новые коды бюджетной классификации для предпринимателей? Какие реквизиты указывать в платежках на уплату фиксированных страховых взносов в 2018 году? На какие КБК платить взносы ИП за 2017 год? В данном материале – обзор КБК и полезные таблицы. Также рекомендуем ознакомиться “Страховые взносы ИП за себя в 2018 году: новые размеры“.

Какие взносы платят ИП в 2018 году

С 2018 году существенно изменился порядок расчета фиксированных взносов, которые уплачивают ИП, а также адвокаты и прочие «частники». Прежде величина взносов ИП «за себя» определялась по формуле, в которой задействованы МРОТ и тарифной ставки. С 2018 года данная формула будет отменена. Однако с 2018 года вместо нее в статье 430 НК РФ появились значения фиксированных взносов, не зависящие ни от МРОТ, ни от каких-либо иных показателей.

«Пенсионные» взносы с доходов, превышающих 300 000 руб. в 2018 году, как и раньше, рассчитываются как 1 процент от суммы превышения. Осталась и максимально допустимая величина «пенсионных» взносов. Но если сейчас раньше она зависили от МРОТ, то в 2018 году и далее ее размер будет постоянным и составит фиксированное значение «пенсионных» взносов, умноженное на 8. Все важные цифры для ИП – в таблице ниже.

Фиксированные взносы ИП на 2018-2020 годы

| Вид взносов | 2018 год | 2019 год | 2020 год |

| «Пенсионные» взносы с доходов, не превышающих 300 000 руб. | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Максимально допустимая величина «пенсионных» взносов | 212 360 руб. (26 545 руб. × 8) | 234 832 руб. (29 354 руб. × 8) | 259 584 руб. (32 448 руб. × 8) |

| «Медицинские» взносы | 5 840 руб. | 6 884 руб. | 8 426 руб. |

С 2018 года также изменился и срок уплаты «пенсионных» взносов с доходов, превышающих 300 000 рублей. До 2018 года перечислить эту часть взносов требовалось не позднее 1 апреля следующего года. Начиная с отчетности за 2017 год, взносы нужно будет платить не позднее 1 июля.

Максимальный размер взносов на ОПС, который должен уплатить ИП за 2018 год, составляет 212360 руб. (26545 руб. х 8), а максимальный размер 1%-ного взноса – 185815 руб. (212360 руб. (общий максимальный размер взносов на ОПС ИП за себя за 2018 год) – 26545 руб. (фиксированный взнос на ОПС за 2018 год)).

Срок уплаты взносов ИП за 2018 год

Страховые взносы ИП «за себя» нужно будет уплачивать уже в 2019 году. Сроки приведем в таблице.

| Вид взноса | Срок уплаты |

| Взнос на ОМС за себя | Не позднее 09.01.2019 |

| Взнос на ОПС за себя | |

| Взнос на ОПС за себя (1%-ный взнос) | Не позднее 01.07.2019 |

Уплата страховых взносов за 2017 год: какие КБК

Далее расскажем, на какие КБК и в какие сроки ИП необходимо перечислить страховые взносы «за себя» за 2017 год.

КБК для уплаты «за себя» (если доход не более 300 000 р.)

Взносы в виде фиксированных платежей за 2017 год ИП должен заплатить не позднее 9 января 2018 года (перенос с 31 декабря 2017 года), а в виде одного процента сверх 300 000 рублей – не позднее 2 июля 2018 года (перенос с 1 июля – воскресенье). См. “Новые сроки уплаты страховых взносов ИП с 2018 года“.

Общая сумма фиксированных страховых взносов за 2017 год составляет 27 990 руб. Из них на ОПС – 23 400 руб. и на ОМС – 4 590 руб. (письмо ФНС от 25 октября 2017 г. № ГД-4-11/21642).

КБК фиксированных взносов за 2017 год для ИП за себя в 2018 году

| Пенсионное страхование | Медицинское страхование | |

| КБК | 182 102 02140 06 1110 160 | 182 102 02103 08 1013 160 |

КБК для уплаты «за себя» за себя (если доход более 300 000 р.)

Страховые взносы с суммы превышения 300 000 рублей за 2017 год нужно перечислить не позднее 2 июля 2018 года (так как 1 июля 2018 года приходится на воскресенье).

Сумму платежа для доходов в пределах 300 000 руб. и свыше этого лимита считают по-разному. Помимо известной величины платежей 23 400 руб. есть и переменная часть. Ее считают по тарифу 1 процент от дохода свыше 300 000 руб. Из-за этого у предпринимателей и возникают вопросы насчет кода при составлении платежного поручения. КБК по страховым взносам для ИП за себя с дохода свыше 300 000 руб. – 182 102 02140 06 1110 160.

Общая таблица КБК для уплаты взносов «за себя»

Далее приведем сводную таблицу со всеми необходимыми КБК, которые могут потребоваться для уплаты ИП фиксированных страховых взносов «за себя» в 2018 году:

| Взносы | КБК 2018 |

| На пенсионное страхование | |

| С дохода не более 300 000 руб. | 182 1 02 02140 06 1110 160 |

| С доходов свыше 300 000 руб. | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3010 160 |

| На медицинское страхование | |

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3013 160 |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

КБК для уплаты фиксированных платежей ИП в 2018 году — Контур.Бухгалтерия

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2018 год смотрите в нашей статье.

Фиксированные платежи ИП в 2018 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

До 2018 года размер отчислений ИП рассчитывался на основании МРОТ. Однако после передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ: личные взносы предпринимателей с 2018 года чиновники будут устанавливать на каждый отчетный год.

Так в 2018 году обязательный медицинский платеж для ИП установлен в сумме 5 840 рублей.

Пенсионные отчисления в ФНС 2018 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):

Пенсионные отчисления в ФНС 2018 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 26 545 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (26 545) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2018 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

26 545 + 1% × (455 500 — 300 000) = 28 100 рублей

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2018 года ее размер равен 212 360 рублям (26 545 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2018 год необходимо оплатить до 09.01.2019, а пенсионный 1 % взнос — до 01.07.2019.

Пример 2. В 2018 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

26 545 + 1% × (22 100 500 — 300 000) = 244 550 рублей

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 212 360 рублей. При этом 26 545 рублей Овечкин К.К. должен уплатить до 09.01.2019, а оставшиеся 185 815 руб. – до 01.07.2019.

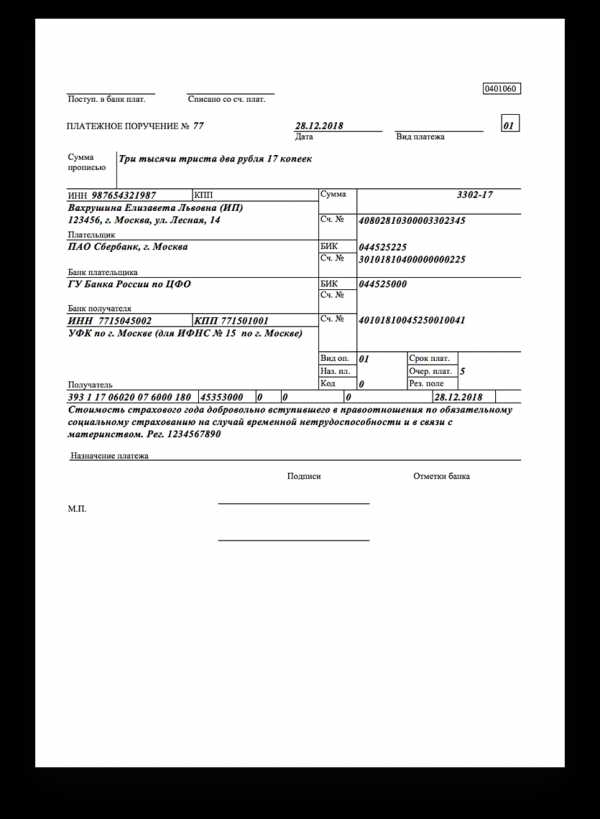

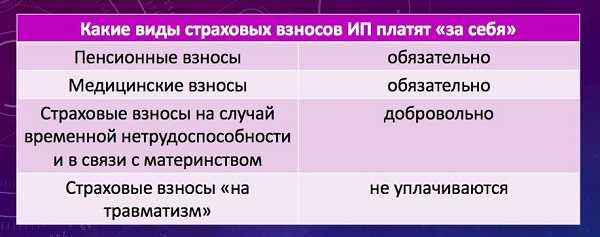

Что касается отчислений на ВНиМ, то «за себя» предприниматели не обязаны платить этот взнос, но по своему желанию могут встать на учет в Соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2018 года и составил 3 302,17 рубля.

КБК ИП фиксированный платеж 2018

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

| Фиксированный платеж | Взнос | Пеня | Штраф |

|---|---|---|---|

| ОМС | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

|

ОПС (включая 1% сверх 300 тыс.) |

182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

- в «медицинском» коде 16-17 знакоместа меняются на «11»;

- в «пенсионном» коде 14-17 знакоместа принимают значение «1100»;

- в «пенсионном — 1%» коде на 14-17 знакоместа ставится «1200».

Платежные поручения 2018 по личным взносам ИП

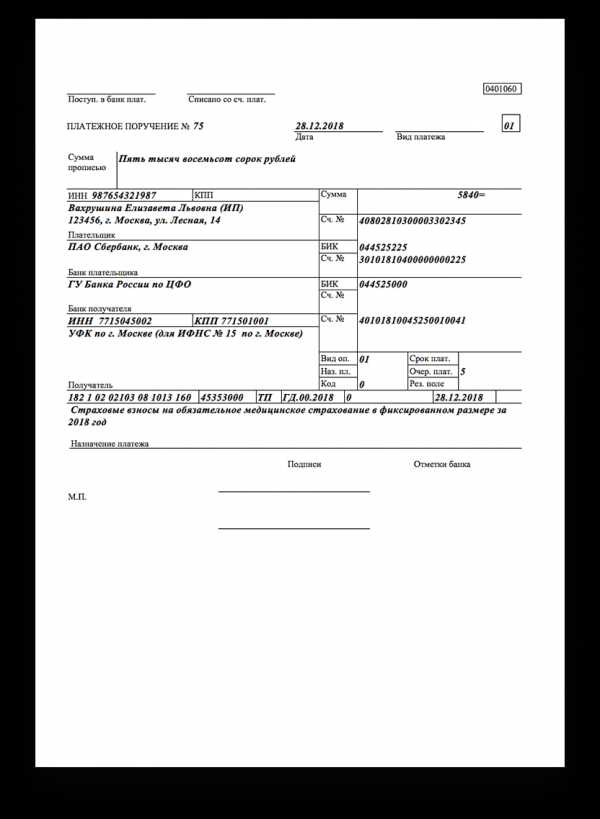

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «09»;

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код медицинских взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2017 год код «ГД.00.2017».

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

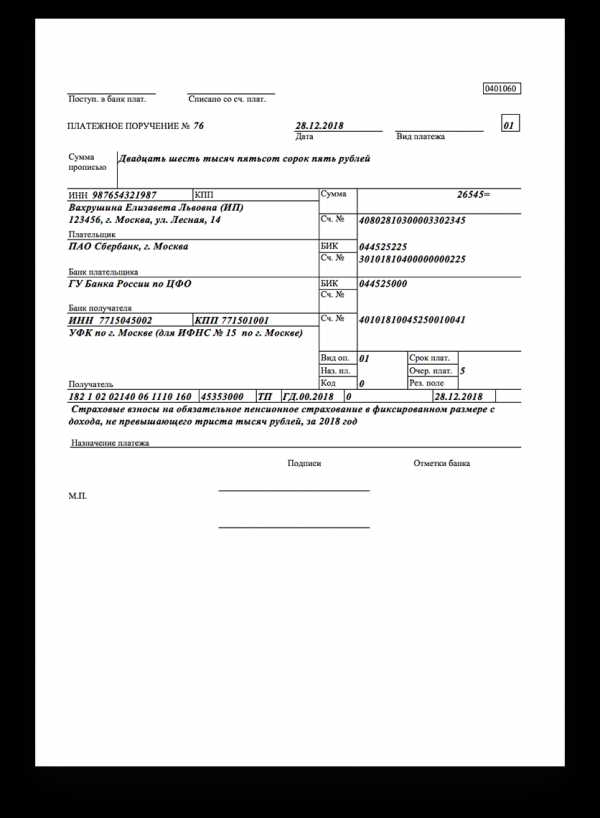

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2018 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Автор статьи: Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от аврвлов и рутины. Первые 30 дней работы — бесплатно.

www.b-kontur.ru

КБК фиксированные платежи ИП за себя в 2018 году

В 2018 году были выполнены изменения относительно вычисления размера фиксированного платежа, так как исчезла его привязка к размеру МРОТ.

Поэтому очень важно знать, какие КБК фиксированные платежи ИП за себя для выполнения взноса на ОМС и ОПС, при этом важно знать не только минимальные и максимальные объемы взносов, но и актуальный КБК.

Основные понятия

Фиксированные платежи – это обязательные страховые взносы на социальное и медицинское страхование. Уплата данных сумм вменялась практикующим адвокатам, нотариусам и прочим лицам частной практики.

До 2014 года данные платежи действительно имели фиксированный размер, так как устанавливались на год, но затем порядок их исчисления изменился, и фиксация суммы исчезла. А с начала нынешнего года такое название как «фиксированный» платеж убрали.

С 2018 года появилась величина фиксированных платежей, которая не имеет ничего общего с размеров МРОТ или другими какими показателями.

Важно! Размер установленного законодателем платежа теперь зависит от годового дохода владельца бизнеса, в случае превышения порога в трехтысячный минимум — необходимо вычитать из него 1%.

Чтобы выполнить платеж, необходимо использовать соответствующий операции КБК – это код бюджетной классификации, который знают финансовые работники банков и бюджетных учреждений, помогающий группировать поступления в бюджет.

Каждый ИП должен знать таблицу с положенными для применения кодами, при этом перед выполнением платежа не лишним будет поинтересоваться актуальностью данных, так как он постоянно корректируется, и в 2018 году также произведены изменения.

- адресата для получения суммы;

- группу денежных поступлений;

- код налога;

- статью дохода;

- уровень бюджета;

- причину для платежа;

- категорию дохода.

Фото: виды страховых взносов

Нормативно-правовые акты

Регулируют данный вопрос следующие законодательные акты:

| Ст. 430 НК РФ пп.1 п.1 от 2018 года | Относительно новых показателей фиксированных взносов и их зависимости от текущих платежей |

| Ст. 432 п.1 НК РФ | Указывает на сроки исполнения платежей |

| Ст. 75 НК РФ | Начисление пени из-за просрочек по платежам |

Важно! С 2017 года процесс совершения выплат фиксированных платежей регулируется гл. 34 НК РФ, согласно этому документу теперь выплаты совершаются в пользу ФНС, а не ПФР, как раньше.

Виды взносов

Суммы, предназначенные для уплаты по КБК относительно пенсионного страхования, согласно прежним правилам, рассчитываются в однопроцентной величине от суммы прибыли свыше 300 тысяч рублей. Остался и максимальный порог размеров. Однако теперь данные суммы не привязаны к минималке, а их фиксированное значение применяется в восьмикратной величине.

Согласно законодательным актам, применимы такие фиксированные выплаты по пенсионному страхованию до 2020 года для представителей бизнеса при осуществлении платы за себя:

| Платежи, положенные к выплатам | 2018 | 2019 | 2020 |

| Фиксированный показатель при выплате средств за себя | 26 545 рублей | 29 354 рубля | 32 448 рублей |

| Верхний допустимый предел в восьмикратном размере | 212 360 рублей | 234 832 рубля | 259 584 рубля |

| Уплата относительно травматизма и прочих страховых случаев | 5 840 рублей | 6 884 рубля | 8 426 рубля |

Важно! Максимум, что может заплатить владелец предприятия по выплатам пенсионных сумм в 2018 году – это 212 360 рублей, а максимум 1%-го объема достигает 185 815 рублей, установленных законодателем фиксированный объем по страховым взносам в ПФР 26 545 тысяч.

Если доход ниже 300 тыс. рублей

Расчет 1% для совершения платежа можно только от объема дохода, полученного бизнесменом, при этом выполняя подсчет дохода важно понимать, что им может считаться, в зависимости от применяемого режима:

| ОСНО | Доходами являются те финансовые поступления, которые облагаются НДФЛ согласно ст. 210 НК РФ и полученные в результате предпринимательства без учета расходов |

| УСН с системой «Доходы» | Учитываются те объемы полученных финансов, которые подпадают под обложение налогом при упрощенке согласно ст. 346.15 НК РФ |

| Если используется упрощенная система «Доходы минус расходы» | Используются только поступления, облагаемые налогом согласно ст. 346.15 НК РФ, однако затраты в данном случае также могут учитывать в зависимости от ситуации |

| ЕСХН | Доходы учитываются согласно ст. 346.5 НК РФ, облагаемые согласно этой системе налогом, при этом расходы в счет не идут |

| ЕНВД | Учитываются вмененные (предполагаемые) доходы, согласно требованиям Налогового Кодекса, при этом необходимо сложение доходов по декларациям от 1 до 4 кварталов |

| ПСН | Учитывается предполагаемый доход, используемый для расчета стоимости патента |

В случае применения в одном бизнесе нескольких режимов налоговых систем, нужно доходы по ним слагать воедино и уже от полученной суммы исчислять положенную к выплате сумму.

В текущем году расчет положенного к выплате платежа при получаемой прибыли в 300 000 рублей и менее — фиксированный и соответствует минимальному порогу:

| В ПФР | 26 545 рублей, при этом данный показатель может регулироваться в зависимости от объемов прибыли |

| На медицинское страхование | 5 840 рублей, данный показатель стабилен |

Итого при минимальных прибылях – 32 385 рублей.

Данная сумма выплачивается только в процессе выполнения взноса за себя, если происходят выплаты по физическим лицам, с которыми заключены договора, тогда необходимо размер уплат рассчитывать исходя из размера уплаченных им зарплат.

Важно! В случае начала деятельности в средине отчетного периода, размер выплаты необходимо производить, учитывая количество отработанных месяцев.

Таблица КБК для уплаты

В текущем отчетном периоде, для внесения в бюджет положенных объемов следует использовать следующие реквизиты:

| Вид перечислений | Пенсионный счет | По медстрахованию |

| Законодательно установленный минимальный показатель | 182 1 02 02140 06 1110 160 | 182 1 02 02103 08 1013 160 |

| 1% с объемов от 300 тысяч | 182 1 02 02140 06 1110 160 | — |

| Выплата начисленной пени | 182 1 02 02140 06 2110 160 | 182 1 02 02103 08 2013 160 |

| Штрафные отчисления | 182 1 02 02140 06 3010 160 | 182 1 02 02103 08 3013 160 |

Сроки уплаты

Наряду с прочими изменениями в текущем периоде, произошли перемены и относительно даты выплаты с прибыли, свыше 300 тысяч – до этого времени конечным сроком было первое число второго весеннего месяца, но отныне начиная с данных об отчетном периоде за 2017 год, они происходят позднее. Отчитаться теперь следует до 1 числа второго летнего месяца.

Фиксированные взносы относительно собственной персоны за текущий период, будут уплачены в 2019 году, при этом необходимо соблюсти следующие даты:

| Вид взноса | Конечная дата |

| На ОМС за себя | 9 января 2019 года |

| На ОПС за себя | 9 января 2019 года |

| На ОПС за себя 1% взнос | 1 июля 2019 года |

Последним днем для уплаты платежей являются последние сутки текущего года. Но так как в этом году праздничные выходные перенесены, то соответственно дата уплаты отодвинулась до 9 января.

При этом важно помнить, что начиная с начала 2018 года, взносы уплачиваются не в пользу Пенсионного фонда, а в пользу ФНС, в том числе и за 2017 год. Согласно этому платежное поручение требуется заполнять с применением таких реквизитов:

- внести ИНН и КПП бюджетной организации и налогового отдела по заполнению поручения;

- в поле «Получатель» следует вписать сокращенное наименование казначейства, а в скобках данные ФНС;

- КБК указывается в специальном поле.

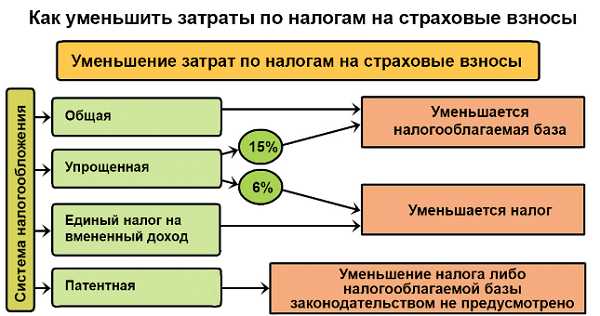

Фото: как уменьшить затраты по налогам на страховые взносы

Штрафы и взыскания за нарушения порядка платежей

При неуплате фиксированных взносов или при осуществлении их неполного объема, начисляется пеня и штрафы, если просрочка возникла в связи со ст. 122 НК РФ:

- занижение используемой для вычитания взноса базы;

- неправильный расчет суммы взноса из-за применения несоответствующих действительности тарифов;

- иные неправомерные действия со стороны предпринимателя или полное бездействие.

В случае возникновения недоплаты, сотрудники налоговой службы выявляют недоимку и сообщают уведомлением об этом плательщику, указав в документе одновременно сумму пеней и штрафов, связанных с недоплатой. При этом сумма пени будет соответствовать 20% от недоплаченной суммы, при выявлении корыстных целей размер пени увеличится до 40%.

Важно! Согласно Постановлению Пленума ВАС РФ от 2013 года № 57, при своевременной подаче отчетных документов по страхованию, но не выплаченных суммах будут насчитаны только пени, без взыскания штрафов.

Штрафы за неуплату взносов по ФСС начисляются также по таким причинам, как и относительно взносов на пенсионное страхование. Размер штрафа также определяется в таком же случае, как и в случае со взносами на ПФР.

При этом страхователь должен оплачивать взносы за себя, даже если он не ведет предпринимательскую деятельность за исключением следующих случаев, описанных в ФЗ № 400 от 2013 года:

- призыв в ряды вооруженных сил;

- уход за младенцами до 1,5 лет, однако, не свыше шестилетнего периода;

- обслуживание инвалида любого возраста, или престарелого родственника от 80 лет;

- следование за военнообязанной половинкой к месту службы, где нет возможности работать, но только до 5 лет.

При этом такие обстоятельства необходимо подтверждать документально.

Перечислить фиксированные взносы за себя нужно обязательно для всех предпринимателей, при этом они должны соблюдать установленные минимальные платежи, правильно подсчитывать свою прибыль и при ее превышении в 300 000 рублей умножать минимальный показатель на 8.

Кроме этого, важно соблюсти сроки для уплаты взносов с применением актуальных КБК.

lgotywiki.ru

фиксированные платежи ИП в 2018 году «за себя»

В законодательстве есть специальные КБК по которым в 2018 году ИП перечисляют фиксированные платежи за себя. Напомним, что ИП перечисляют страховые взносы как в отношении своего собственного дохода, так и в отношении дохода наемных работников. И по этим перечислениям действуют разные коды бюджетной классификации.

КБК: страховые взносы в ПФР в 2018 году для ИП за себя

КБК по платежам ИП за себя не зависят от системы налогообложения, которую использует предприниматель. Напомним, что это может быть УСН с объектом налогообложения доходы или доходы минус расходы, а также общая система налогообложения. При уплате страховых взносов на пенсионное и медицинское страхование это не имеет значения. А вот платежи по взносам за наемных работников ИП перечисляют по другим КБК.

Фиксированные платежи ИП перечисляет при условии, что его доход не превысил 300 000 руб. Их сумма составляет:

- 26 545 в Пенсионный фонд;

- 5840 в Фонд обязательного медицинского страхования.

Эти платежи перечисляют по следующим КБК:

| Платеж ИП | Код КБК |

| Фиксированный платеж ИП в ПФР | 182 1 02 02140 06 1110 160 |

| Пени по взносам в ПФР | 182 1 02 02140 06 2110 160 |

| Штрафы по взносам в ПФР | 182 1 02 02140 06 3010 160 |

Если доход ИП превысил 300 000 руб., то с суммы превышения он платит взносы в Пенсионный фонд в размере 1 процента.

КБК по взносам в ПФР в 2018 году для ИП за себя на сумму свыше 300000 руб. перечисляют по следующим кодам:

| Платеж ИП | Код КБК |

| Страховые взносы в ПФР в 2018 году для ИП за себя доход свыше 300000 руб.) |

182 1 02 02140 06 1110 160 |

| Пени по взносам в ПФР | 182 1 02 02140 06 2110 160 |

| Штрафы по взносам в ПФР | 182 1 02 02140 06 3010 160 |

Как видно из приведенных таблиц для взносов, которые не являются фиксированными, специальных КБК не предусмотрено.

КБК 2018 для ИП по взносам в медстрах

Закон устанавливает сумма фиксированного платежа для ИП по страховым взносам в Фонд обязательного медицинского страхования. Их сумма равна 5 840 руб. Эти взносы перечисляют по следующим КБК:

| Платеж ИП | Код КБК |

| Платежи ИП на медицинское страхование | 182 1 02 02103 08 1013 160 |

| Пени по платежам в ФОМС | 182 1 02 02103 08 2013 160 |

| Штрафы по платежам в ФОМС | 182 1 02 02103 08 3013 160 |

КБК по взносам ИП за наемных работников

Если индивидуальный предприниматель привлекает наемных работников, то страховые взносы по ним платят на отдельные КБК. Сведем их в таблицу:

| Платеж ИП | Код КБК |

| Платежи в Пенсионный фонд | 182 1 02 02010 06 1010 160 |

| Взносы в фонд мед.страхования | 182 1 02 02101 08 1013 160 |

| Взносы «на травматизм» | 393 1 02 02050 07 1000 160 |

| Допвзносы в ПФР по тарифу, который не зависит от спецоценки (вредные условия) | 182 1 02 02131 06 1010 160 |

| Допвзносы в ПФР по тарифу, который зависит от спецоценки (вредные условия) | 182 1 02 02131 06 1020 160 |

| Допвзносы в ПФР по тарифу, который не зависит от спецоценки (тяжелые условия) | 182 1 02 02132 06 1010 160 |

| Допвзносы в ПФР по тарифу, который зависит от спецоценки (тяжелые условия) | 182 1 02 02132 06 1020 160 |

www.buhsoft.ru

КБК для ИП в 2018 году

Актуально на: 24 апреля 2018 г.

Некоторые КБК, указываемые предпринимателями при перечислении налогов и страховых взносов, едины для всех ИП, независимо от применяемого режима налогообложения. А некоторые коды бюджетной классификации «предназначаются» все-таки конкретному режиму.

КБК: взносы ИП-2018

КБК по страховым взносам представляют самую большую группу кодов, которые необходимы предпринимателям абсолютно всех режимов налогообложения.

ИП-работодатели при заполнении платежек по страховым взносам в 2018 году должны указывать следующие КБК:

Стоит отметить, что если ИП перечисляет задолженность по взносам за периоды, истекшие до 01.01.2017, то КБК по страховым взносам совсем другие. Исключение составляют КБК по взносам по доптарифам, а также по взносам «на травматизм» – они одинаковы как для периодов с 01.01.2017, так и для периодов, истекших до этой даты.

Приведем КБК, которые нужно указывать при уплате взносов за периоды, истекшие до 2017 года:

| Вид взноса | КБК |

| Страховые взносы на ОПС | 182 1 02 02010 06 1000 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1011 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1000 160 |

КБК: взносы ИП за себя

КБК по взносам ИП за себя также едины для всех, независимо от применяемого режима. Причем, как и при уплате работодательских взносов, КБК зависит от периода, за который ИП перечисляет взносы за себя:

| Вид взноса | КБК |

|---|---|

| За периоды начиная с 01.01.2017 | |

Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы*) | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1013 160 |

| За периоды, истекшие до 01.01.2017 | |

| Страховые взносы на ОПС за себя | 182 1 02 02140 06 1100 160 |

| Страховые взносы на ОПС за себя (1%-ные взносы) | 182 1 02 02140 06 1200 160 |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1011 160 |

*Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н. Тем, кто уже успел перечислить 1%-ные на отдельный КБК, скорее всего, придется уточнить платеж.

КБК для ИП в 2018 году: коды по налогам для всех режимов

Приведем основные КБК по налогам, используемые ИП независимо от режима налогообложения:

| Налог | КБК |

|---|---|

| НДФЛ (ИП выступает в роли налогового агента) | 182 1 01 02010 01 1000 110 |

| НДС (ИП выступает в роли налогового агента) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

КБК для ИП на ОСН в 2018 году

Предприниматели-общережимники являются плательщиками НДФЛ в части своих доходов и плательщиками НДС:

| Налог | КБК |

|---|---|

| НДФЛ | 182 1 01 02020 01 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

КБК для ИП на спецрежимах в 2018 году

Для каждого спецрежимного налога утвержден свой КБК:

| Налог | КБК |

|---|---|

| Налог при УСН: | |

| — при объекте «доходы» | 182 1 05 01011 01 1000 110 |

| — при объекте «доходы минус расходы» (налог, уплачиваемый в обычном порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

КБК ИП: специфические налоги

ИП могут являться плательщиками и других налогов. Например, плательщиками водного налога или НДПИ. КБК по этим, а также другим «редким» налогам вы найдете в другом материале.

glavkniga.ru

КБК ИП: фиксированный взнос-2018 | Современный предприниматель

Независимо от того, вел ли предприниматель коммерческую деятельность или нет, он обязан заплатить «за себя» страховые взносы. Какие КБК необходимо указывать в платежках? Разберемся, как правильно заполнять поле 104 в документах на перечисление средств в бюджет.

КБК ИП – фиксированный платеж 2018

Фиксированные взносы, размер которых устанавливается на федеральном уровне, предприниматели платят в части пенсионного страхования (ОПС) и медицинского (ОМС). При получении совокупного годового дохода свыше 300000 руб. ИП также обязан перечислить дополнительную сумму на ОПС с суммы превышения по ставке в 1 %. Чтобы платежи были своевременно зачислены на лицевой счет плательщика, нужно правильно указать коды бюджетной классификации.

Как узнать КБК за 2018 г. для ИП на фиксированные платежи? Прежде всего, помните, что с 01.01.17 г. все страховые взносы перечисляются не в ПФР, а в ИФНС. До 09.01.18 г. следует полностью рассчитаться по платежам за 2017 г. При формировании платежек вносите следующие значения кодов.

Фиксированные платежи ИП в 2018 году – КБК:

- 18210202140061110160 – для перечисления взносов на ОПС.

- 18210202103081013160 – для уплаты взносов на ОМС.

- 18210202140061110160 – для уплаты дополнительного взноса на ОПС в размере 1 % с суммы доходов сверх лимита в 300000 руб.

Обратите внимание! ИП не обязаны уплачивать взносы на соцстрахование в части взносов на временную нетрудоспособности и материнство «за себя», но могут сделать это в добровольном порядке, встав на учет в ФСС.

КБК ИП – фиксированный платеж в 2018 году

Для правильного зачисления уплаченных сумм страховых взносов в поле 104 платежки необходимо вносить тот код, который соответствует виду фискального сбора. КБК отличаются по страховой части при фиксированных платежах ИП в 2018 году, а также по назначению перевода – уплате налога, пени или штрафа. Так, в 2018 г. необходимо указывать в платежном поручении следующие значения бюджетных кодов:

- 18210202140062110160 – при оплате пени по взносам на ОПС.

- 18210202140063010160 – при оплате штрафных санкций по взносам в части ОПС.

- 18210202103082013160 – при оплате пени по взносам на ОМС.

- 18210202103083013160 – при оплате штрафных санкций по взносам в части ОМС.

Обратите внимание! В соответствии с законом № 335-ФЗ от 27.11.17 г. утверждена новая величина взносов на ОПС и ОМС на 2018, 2019 и 2020 г. Размер сумм более не зависит от МРОТ и в 2018 г. составляет 5840 руб. – для медстрахования (подп. 2 п. 1 стат. 430 в редакции с 01.01.18 г.) и 26 545 руб. – для пенсионного страхования (подп. 1 п. 1 стат. 430 в редакции с 01.01.18 г.). Подробнее об этом читайте в нашей статье.

spmag.ru

КБК (коды бюджетной классификации) в 2018 году для ИП

В 2017 всех индивидуальных предпринимателей ожидал сюрприз – обязанность по сбору страховых выплат была возвращена под юрисдикцию федерального налогового органа. Это значит, что все взносы, насчитанные с января, нужно перечислять на банковский счет своего налогового органа вместо привычных всем ПФР и ФОМС. Предлагаем ознакомиться с новыми реквизитами получателя в платежках и узнать коды бюджетной классификации (КБК) на 2018 для ИП.

Все новшества 2018 года по части страховых взносов

Часть страховых взносов переведена под юрисдикцию налоговой службы РФ – это выплаты на медицинское, пенсионное, социальное страхование и дополнительные платежи за доход, который превышает 300 тыс. Сборы на травматизм за персонал по-прежнему под контролем ФСС.

В НК российской федерации добавлена глава под номером 43, в которой закреплены размер и порядок уплаты страховых взносов. Последний не изменился. Ставки тоже прежние. Но с некоторыми нововведениями ИП все же предстоит столкнуться:

- Введена отчетность перед ИФНС – единый расчет. Сроки его сдачи – до 30 числа месяца после расчетного квартала.

- Введены новые КБК. Реквизиты в поле «Получатель» также изменились.

- В отношении всех должников по выплате сборов и подаче отчетности начнут применяться налоговые штрафы.

- Фиксированный платеж и с превышения дохода оплачиваются по одинаковому реквизиту бюджетной классификации. Раньше – по разным.

- Повышен МРОТ. С января по июль 2018 он зафиксирован на уровне 7500, а уже после 1 июля повысится до 7800 р. Это означает, что величина фиксированных страховых выплат увеличилась.

Сколько предпринимателю платить за себя

Налогоплательщик платит за себя три страховых взноса: пенсионный, медицинский, дополнительный. Процентные ставки по ним остались прежними – 26% от МРОТа для первых, 5,1% от него же для вторых и 1% с разницы между доходом и 300000 для последних. Но сам показатель МРОТ вырос. Поэтому, исходя из формулы МРОТ х ставку х 12 мес., за 2018 ИП предстоит уплатить в ИФНС следующее количество средств:

- 23400 на пенсию;

- 4590 за медицинское страхование;

- И 1% с прибыли, если она превысит 300 тыс.

Сроки уплаты также не поменялись – до 31 декабря.

Лучше выплачивать сборы ежеквартально, чтобы сэкономить на отчислениях как можно больше. Ведь уменьшить налог можно исключительно на те страховые сборы, которые были внесены в том же периоде, за который налог насчитан. То есть если оплатить их в каждом из четырех кварталов, разделив общую сумму на 4 части, то можно уменьшить все выплаты по налогу, а не только годовую.

Заполняем платежные поручения по-новому: реквизиты

Смена ответственного за страховые пошлины органа затронула платежные поручения. Теперь в них нужно указывать реквизиты налоговой вместо внебюджетного фонда:

- В графу «Получатель» – реквизиты ИФНС. К примеру, УФК по г. Москве (ИФНС России №56 по г. Москве). КПП и ИНН также иные. Узнать реквизиты своего казначейства можно на странице https://service.nalog.ru/addrno.do сайта ФНС.

- В поле 104 – новый код. Первую цифру 392 (пенсионный фонд) сменила 182 (налоговая служба).

Важно! Статус плательщика под кодом 29, который ИП вписывали в платежку, заменили на 09.

КБК фиксированных взносов в ПФ за 2018 год для ИП за себя

Чтобы внести взнос на пенсию, нужно оформить платежку. В одном из ее полей прописывается код бюджетной классификации, предназначенный для распределения отчислений. Определимся, какой реквизит нужно вписывать в платежку за старый год и новый.

КБК 39210202140061000160 в 2018 году для ИП неактуален. Он утратил свою значимость еще в начале 2016, когда был заменен впервые. Тогда заменили только 2 цифры – 10 на 11. И вот этот обновленный КБК 39210202140061100160 в 2018 году для ИП, оплачивающих пенсионные счета за прошлый налоговый период, еще актуален.

7 декабря 2016 Минфин издал Приказ № 230, вносящий правки в Приказ № 65. А точнее в прописанный в нем справочник КБК. Изменения затронули коды доходов, страховых взносов и государственных пошлин для различных режимов налогообложения.

Сумма фиксированных страховых взносов в ПФР в 2018 году для ИП уплачивается по КБК двух видов – старым и новым. Если взнос начислен за декабрь 2016, уплачивать его нужно по старому реквизиту, но с заменой первых цифр 392 на 182. А за текущий – по новым. Узнать их можно в таблице:

| Вид выплаты | Реквизиты КБК |

|---|---|

| Обязательное пенсионное страхование ( фиксированные и дополнительные пошлины) | 182 10 20 21 40 06 11 10 160 |

| Пени | 182 10 20 21 40 06 21 10 160 |

| Штрафы | 182 10 20 21 40 06 30 10 160 |

КБК фиксированного платежа в пенсионный фонд в 2018 году для предпринимателей за себя, уплачивающих по расчету за декабрь 2016:

| Вид платежа | Реквизиты КБК для выплат за декабрь 2016 г. |

|---|---|

| Обязательное страхование (доход меньше 300000) | 182 10 20 21 40 06 11 00 160 |

| Штрафы | 182 10 20 21 40 06 21 00 160 |

| Пени | 182 10 20 21 40 06 30 00 160 |

Код для взносов на медицинское страхование

Код для выплат по медицинскому страхованию также изменен, поскольку их получателем стала ФНС, а не ФОМС. Система оплаты такая, как и в вышеописанной ситуации:

- Для расчетов за декабрь 2016 просто заменяется первая цифра – 392 на 182.

- А за периоды 2018 используется новый код.

Сравнить КБК фиксированного платежа в ОМС на 2018 год для ИП за старые и новые периоды можно в таблице:

| Вид платежа | КБК, расчет за декабрь 2016 | КБК, расчет за 2018 |

|---|---|---|

| Обязательное медицинское страхование предпринимателя | 182 10 20 21 03 08 10 11 160 | 182 10 20 21 03 08 10 13 160 |

| Пени | 182 10 20 21 40 06 20 11 160 | 182 10 20 21 40 06 21 10 160 |

| Штрафы | 182 10 20 21 03 08 30 11 160 | 182 10 20 21 03 08 30 13 160 |

Что указывать в п/п для дополнительных сборов в ПФ

КБК для уплаты страховых взносов в размере 1 процента в ПФР (пенсионный фонд) в 2018 году для ИП не изменились, а совсем перестали существовать. Выплачивать этот процент нужно, но отдельного реквизита для него нет.

То есть КБК для уплаты фиксированных платежей (страховых взносов) в ПФР и ФФОМС в 2018 году за себя для ИП с доходом свыше 300000 рублей всего один. Общий и для фиксированной выплаты, и для 1%. Посмотреть его можно в таблице выше.

Как оплачивать страховые сборы за персонал

Предприниматели, на фирме которых работают сотрудники, обязательно вносят взносы за персонал. Помимо тех, что уплатил за себя. Платежи вносятся в бюджет ПФР, ФОМС и ФСС за каждого сотрудника, даже если в производственном процессе задействован всего один человек.

Исчисление налогов за работников осуществляется по тем же ставкам:

- В ПФР – 22% от суммы начисленных ему средств;

- В ФОМС – 5,1% от той же суммы;

- ФСС – 2,9%.

Сроки уплаты тоже не изменились – до 15 числа ежемесячно. А вот коды классификации заменены, поскольку органом, контролирующим сбор и расчет взносов за работников, стала ФНС. И только платежи на травматизм по-прежнему уплачиваются в ФСС.

КБК для уплаты страховых взносов за работников в ПФР для ИП в 2018 году, а также в ФОМС и ФСС:

| Цель оплаты | Код |

|---|---|

| Пенсионное страхование | 18 2 10 20 20 10 06 10 10 160 |

| Медицинское страхование | 18 2 10 20 21 01 08 10 13 160 |

| По нетрудоспособности (временной) и материнству | 18 2 10 20 20 90 07 10 10 160 |

| Пенсия за работников, трудящихся на вредном производстве (для подтверждения тарифа не требуется специальная оценка) | 18 2 10 20 21 31 06 10 10 160 |

| Дополнительный страховой сбор за вышеуказанных работников | 18 2 10 20 21 32 06 10 10 160 |

| Пенсионное страхование сотрудников, трудящихся на вредном производстве (для установки тарифа нужна спец. оценка) | 18 2 10 20 21 31 06 10 20 160 |

| Дополнительный страховой сбор за вышеуказанных сотрудников | 18 2 10 20 21 32 06 10 20 160 |

Интересное нововведение для УСН

КБК фиксированных платежей в ПФР для ИП на УСН в 2018 году те же, что указаны выше. Коды бюджетной классификации одинаковы для всех налогоплательщиков. Тут не принципиально по какому режиму облагается его бизнес.

Но для упрощенного режима придумано не менее интересное нововведение, на котором стоит остановить свое внимание. С 2017 упразднен отдельный КБК для платы минимального налога по режиму «доходы-расходы».

Предприниматели уплачивали его, если налог, рассчитанный по обычной формуле (доходы – расходы) х 15%, получался меньше, чем минимальный. Для расчета последнего используется формула доходы х 1%.

Уплачивать этот налог налогоплательщики будут по прежним правилам, но указывая в п/п идентичные данные как для минимального, так и для простого налога:

- 182 10 50 10 21 01 10 00 110 – для самого налога;

- 182 10 50 10 21 01 21 00 110 – для пени;

- 182 10 50 10 21 01 30 00 110 – для штрафов.

Будьте внимательны при заполнении платежек в 2018. Не забудьте вписать новые сведения в поля «Получатель», «ИНН», «КПП». Укажите новый код. И не забывайте интересоваться изменениями в налоговом законодательстве.

ip-vopros.ru