Налог на землю в москве для пенсионеров — Adm-kuzminskiy.ru

Налог на землю. Пенсионеры и льготы по уплате налога

Налоги в 2012 году будут уплачиваться за истекший 2011 год по ставкам имущественного и земельного налога, соотнесенного с рыночной стоимостью. Налог на землю уплачивается собственниками земли. Сроки оплаты – с начала ноября по конец декабря. В квитанции, сформированной налоговыми службами, будут сведения о трех налогах: земельном, транспортном и имущественном. Юридические лица обязаны будут отчитаться об уплате налога не позднее первого февраля следующего за отчетным периодом года.

Земельный налог полностью поступает в местный бюджет, кроме земель городов и поселков, а также сельскохозяйственных угодий. Ставка по налогу – 0,3% от стоимости, указанной в кадастровом паспорте. Эта ставка и налог на землю предусматривается для земель, предоставленных в личное пользование, находящихся под жилыми постройками и для земель, занятых подсобным хозяйством, а также садоводством, животноводством или огородничеством. Для прочих земель предусмотрена ставка в 0,7 и 1,5%.

Физические лица будут получать заполненные квитанции с описанием количества земли, ставок и конкретных сумм. При уплате налога юридическими лицами будут учтены авансовые платежи.

Какие льготы предусмотрены для физических лиц, и как им платить налог на землю. Льготы предоставляются законом в нескольких направлениях:

- Есть необлагаемая налогом сумма, которая учитывается и уменьшает сумму налога на 10000 рублей при уплате его определенной категорией лиц. Это инвалиды с детства, инвалиды I и II группы, Герои СССР и РФ, ветераны войны, чернобыльцы, участники боевых действий, а также военные, получившие лучевую болезнь и участники социальных программ по защите граждан вследствие ядерных испытаний или вредных выбросов в атмосферу, водоемы. Если налог составит, к примеру, 3000 рублей, то льгота перекроет ставку и платить не нужно.

Платить налог необходимо тогда, когда из налоговой придет квитанция. Если хотите уплатить заранее, обратитесь в налоговую службу по месту жительства.

Налоги и пенсионеры

Пенсионеры освобождены от уплаты имущественного налога. Законом не предусмотрены льготы при уплате других налогов. Налог на землю для пенсионеров по закону такой же, как и для остальных граждан. Предоставить льготу пенсионерам в каждом регионе вправе органы местного самоуправления. Если вы считаете, что у вас есть основания для снижения налоговой ставки – обращайтесь в налоговую службу. Только имейте в виду, что прийти и заявить, что у вас есть право – этого мало. Нужно иметь документы, которые подтвердят его наличие. Точный перечень льготников смотрите в ФЗ N 117 от 05.08.2000 г. и в Налоговом Кодексе, ст. 391-395.

Каждый регион располагает своими ставками налога и вычетами. Например, в Москве налог на землю платится по иным ставкам, они могут быть выше, а вычеты – больше и список льготников шире, чем, например, в Волгограде или Новосибирске. Местные власти могут расширить перечень, дополнив его многодетными матерями, малоимущими и пенсионерами.

В садовых товариществах также уплачивается налог на землю. Он уплачивается товариществом как юридическим лицом и каждый садовод должен возместить эту сумму на счет садоводства самостоятельно. Требуйте документы при уплате взносов и налогов. Следует отметить, что ставки по налогу в садоводствах – 1,5%. В ситуации, когда нерадивые садоводы не платят взносы, можно обратиться к юристу и взыскать налоги с должников по суду, а также передать земли в муниципальную собственность, чтобы не платить за других.

fb.ru

Расчёт налога на землю

Расчёт на землю. Налоговая ставка для пенсионеров на налог.

- Сроки уплаты земельного налога 2017. Стоимость земельного налога.

- Уплата на землю. на продажу земли в 2017 году.

- Льготы на земельный налог для юридических лиц. Порядок расчёта на землю 2017

Расчет уплаты на 2017.

Земельный налог в московской области

в московской области

Как и любая недвижимость, земля, находящаяся в частной собственности, облагается определенным.

Ее владельцем может быть любое лицо: физическое, юридическое, а также индивидуальный предприниматель.

Налог на землю под многоквартирным домом

на землю под многоквартирным домом 1.

Плательщики налога — это организации и физические лица, обладающие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Земельный участок под многоквартирным домом принадлежит собственникам помещений на праве общей долевой собственности. Право собственности возникает с момента проведения государственного кадастрового учета.

Налог на землю в москве

Налоги на недвижимость.

на дом дачу и участок в Новой Москве Наро-Фоминском Одинцовском Рузском Можайском рйоне на дома, участки в Новой Москве Вам не приходят налоговые уведомления? Вы зарегистрировали свой дом и земельный участок, но беспокоитесь о том, что Ваши права на недвижимое имущество в Новой Москве, не защищены государством, потому что Вы не платите налоги?

Что делать, если на землю не начислен?

Налоговые уведомления не приходят? .

Как поменять водительское удостоверение?

Как оформить загранпаспорт и каков срок его действия? Какие товары нельзя вернуть или обменять?

Могут ли отказать в скорой медицинской помощи гражданину без полиса ОМС? Как делится имущество при наследовании по закону?

Как поехать учиться по обмену? Как рассчитать будущую пенсию?

Как заключить брачный договор?

Как поменять водительское удостоверение? Как оформить загранпаспорт и каков срок его действия?

Какие товары нельзя вернуть или обменять? Могут ли отказать в скорой медицинской помощи гражданину без полиса ОМС? «Электронный журнал «Азбука права», 17.

Льготы по уплате земельного налога для пенсионеров

И каждый раз мы обходили стороной вопрос касательно уплаты земельного пенсионерами, осознавая, что оставляем не у дел очень актуальную тему. Сегодня мы решили восстановить справедливость и рассказать о том, какие льготы пенсионерам по земельному действуют на территории РФ.

Земельный налог для пенсионеров в 2017 году — платят ли его?

для пенсионеров в 2017 году — платят ли его?

Многие пенсионеры имеют в собственности земельные участки, поэтому для них очень важно, как определяется налог на землю для пенсионеров, и нужно ли его вообще платить. Тем более что размер пенсии в России не очень велик.

Земельный является разновидностью местных и поступает в местный бюджет. Он устанавливается нормативными правовыми актами муниципальных органов и обязателен к уплате на территории конкретного муниципального образования.

Земельный налог в 2017 году

Земельный также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), в котором он установлен и в котором находится земельный участок. Кто платит земельный в 2017 году Земельный должны платить лица, которые владеют участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Налог на землю в Новой Москве

sarbuh.ru

Какой налог на землю для пенсионеров и налог на недвижимость?

Начисление налога на землю для пенсионеров сопровождается предоставлением ряда льгот. Размер налога на землю для пенсионеров с учетом возможных льгот гражданин может рассчитать, если познакомится с нормами НК РФ и региональными законами.

Налог на землю для пенсионеров уплачивается гражданами, которые имеют в собственности земельный участок.

Налог на землю для пенсионеров уплачивается гражданами, которые имеют в собственности земельный участок.

Нормы о налогообложении граждан, имеющих земельные территории, были введены ФЗ от 29.11.2004 N 141-ФЗ. Размер налога рассчитывается уполномоченными государственными служащими исходя из:

К гражданам, владеющим иными видами земельных территорий, применяется налоговая ставка, составляющая 1,5% от кадастровой стоимости территориальной зоны.

Указанные цифры представляют собой максимально возможные ставки земельного налога. Это значит, что отдельные муниципальные образования могут устанавливать налог в меньшем размере, а вот превышать эти значения – нет.

Все налоговые льготы подразделяются на 3 вида:

Освобождаться от обязанности по внесению платежей в рамках земельного налога вправе только лица, относящиеся к:

Налоговая база может быть сокращена для лиц, которые в соответствии с ч.5 ст. 391 НК РФ являются:

Указанные категории граждан могут рассчитывать на уменьшение налоговой базы на сумму в размере 10 000 рублей.

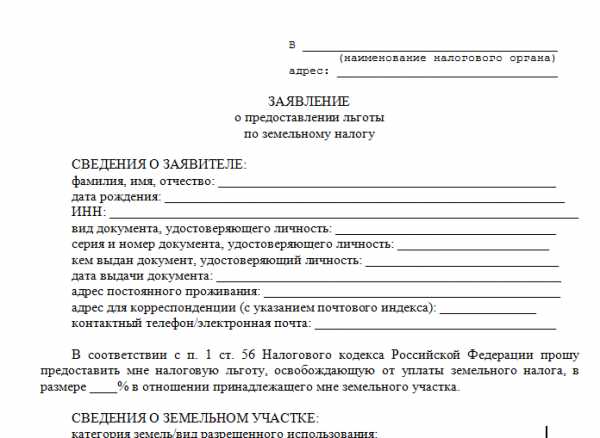

Документы для оформления льгот

Оформить льготы лицо может путем подачи соответствующего заявления в налоговую инспекцию по месту нахождения земельного участка ( п.10 ст.ст.396 НК РФ).

Вместе с заявлением на снижение суммы земельного налога гражданину, находящемуся в пенсионном возрасте, необходимо будет представить:

Для уточнения конкретного перечня документации, необходимой для оформления льгот, гражданину потребуется обратиться в отделение налоговой службы по месту нахождения земельного участка.

Дополнительные льготы

НК РФ не содержит конкретных норм, которые освобождают пенсионеров от уплаты налогов или дают им право на оплату налога по сниженному тарифу, однако законодательные акты муниципальных властей зачастую предусматривают в своих нормах ряд дополнительных социальных льгот, адресованных лицам пенсионного возраста.

К примеру, некоторые муниципальные органы власти предоставляют пенсионерам скидки по налогу на земельную территорию, если эти граждане имеют постоянную регистрацию в зоне муниципального образования.

Ряд государственных органов гарантирует льготы тем гражданам, находящимся в пенсионном возрасте, которые не имеют места трудоустройства или зарегистрированы в жилых помещениях, построенных на территории, за которую пенсионер платит обязательный налог.

Оформление льгот

После того, как гражданин пенсионного возраста предоставил уполномоченному налоговому инспектору полный пакет документов для оформления налоговой льготы, должностное лицо занимается проверкой полученной документации.

Если сведения, зафиксированные в документах, являются истинными, а документы признаны подлинными, то происходит перерасчет земельного налога.

Такой перерасчет должен охватывать временной промежуток, начиная с момента возникновения у гражданина прав на льготы. Если гражданин представил в налоговую инспекцию заявление и дополнительные документы для оформления льгот несвоевременно, то период перерасчета ограничивает 3 годами.

Налог на недвижимость для пенсионеров

Согласно нормам Закона от 09.12.1991 № 2003-1 ФЗ, пенсионеры, получающие пенсию, установленную для них национальным пенсионным законодательством, не платят налог за строения, здания и помещения, находящиеся в их собственности.

Граждане, выступающие собственниками таких объектов недвижимости и не использующие их в предпринимательской деятельности, после наступления пенсионного возраста могут заняться оформлением своих прав.

Оформление освобождения от налога

Чтобы получить положенные льготы, гражданин достигший пенсионного возраста, должен обратиться в налоговые органы по месту нахождения недвижимости и подать заявление. Также потребуется представить паспорт, ИНН и пенсионное удостоверение, которое подтвердит права гражданина на освобождение от имущественного налога.

Когда должностное лицо налоговой инспекции удостоверится в правомерности получения льготы гражданином, оно произведет перерасчет налога. Если лицо обращается в налоговый орган по месту регистрации за льготами несвоевременно, то период перерасчета не может превышать срока в 3 года.

Заявление для оформления льготы

Стандартное заявление, составленное гражданином в свободной форме, принимается налоговыми органами по месту его регистрации. Документ может быть написан от руки или заполнен при помощи автоматического устройства.

В случае, если вы владеете несколькими однотипными недвижимыми объектами (комнатами, квартирами, дачами и т.д.), вы вправе подать заявление только на один из них. Например, если у вас в собственности две комнаты и две дачи, вы можете получить льготу на одну комнату и одну дачу, а по другим объектам уплатите налог в обычном порядке.

Определиться с выбором объекта, по которому вы хотели бы получить льготу, необходимо самостоятельно, закрепив свое решение в уведомлении. Его нужно подать в налоговую инспекцию до 1 ноября года, с которого вы хотите пользоваться льготой.

Требования к заявлению

Основными требованиями, которые предъявляются налоговыми органами к заявлению гражданина, являются:

Содержание заявления

Обычно налоговые инспекторы просят граждан отразить в заявлении следующие немаловажные данные:

Личная подпись заявителя.

К заявлению на предоставление льготы по налогу на имущество необходимо приложить заверенную заявителем копию пенсионного удостоверения.

Форма подачи заявки в налоговый орган

Подать заявление пенсионер может лично, если посетит отделение налоговой инспекции по месту нахождения имущества и представит заявление с приложенными к нему правоустанавливающими документами.

Также возможно принятие документации, пришедшей по почте. При этом гражданам, которые планируют заполнить письменное заявление и отправить его с остальными документами по почте, следует вложить в конверт только копии документации, заверенные в установленном законом порядке.

Как указано в Письме Минфина РФ от 07.08.2014 N 03-02-РЗ/39142, нотариального заверения копий не требуется. Заявитель льготы вправе самостоятельно заверить документ, если ниже реквизита «Подпись» проставит заверительную надпись: «Верно», личную подпись, расшифровку подписи (инициалы, фамилию), дату заверения.

Письменное заявление, переданное гражданином лично или посланное в форме почтового отправления, должно быть принято сотрудниками налогового органа и зарегистрировано в установленном порядке.

Если гражданин допустил ошибки в заявлении или приложил неполный пакет документов, то заявление, присланное почте, возвращается по адресу отправителя. К нему прилагается документ, указывающий на допущенные ошибки и содержащий рекомендации по их исправлению.

Отправить заявление на электронную почту налоговой службы можно, если пройти процедуру регистрации в личном кабинете на сайте ФНС РФ. Войти в личный кабинет на федеральном сайте налоговой службы налогоплательщик сможет при условии, что имеет:

Таким образом, граждане, перешедшие черту пенсионного возраста, имеют право на получение некоторых льгот, связанных с уплатой имущественного и земельного налога. Льготы носят уведомительный характер, поэтому они начинают действовать только после того, как пенсионер обратится в налоговый орган с заявлением.

nsovetnik.ru

Какие налоги у пенсионеров, льготы по налогу на имущество, транспортный земельный налог

Взимаются ли налоги на недвижимость, квартиру и имущество с пенсионеров?

В моей собственности находятся квартира и дом с земельным участком в деревне. Мне 62 года, я пенсионерка. Ежегодно мне приходят письма с квитанцией об уплате налога за собственность на жилье и землю. Я их плачу. У моего знакомого в г.Белорецке тоже в собственности квартира, и он также пенсионер, но с него налоги не берутся, т.к. он пенсионер и по закону с пенсионеров налоги взиматься не должны. Прошу разъяснить, правомерно ли с меня берутся налоги и если нет, то на какие нормативные акты мне сослаться либо какие документы в ИФНС предоставить, чтобы налоговая инспекция перестала взимать с меня, пенсионерки, налоги?

До 1 января 2015 г. порядок налогообложения имущества физических лиц установлен Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц». Налогоплательщиками признаются физические лица — собственники жилых домов, квартир, дач, гаражей и иных строений, помещений и сооружений.

С 1 января 2015 года Налоговый кодекс РФ пополнится новой главой 32 под названием «Налог на имущество физических лиц», а закон РФ «О налогах на имущество физических лиц» утратит силу. Но льготы у пенсионеров по налогу на имущество согласно п.10 статьи 407 всё-равно остаются!

Как получить льготу по налогу на имущество для пенсионера или инвалида?

Для получения льготы по налогам для пенсионеров надо подать заявление о предоставлении льготы и оригиналы документов, подтверждающих право на льготу.

Представить их можно по выбору в налоговый орган либо по месту жительства, либо по месту нахождения объекта недвижимости. Получить льготу можно только в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика, то есть одной квартиры, одного дома и т. п.

Льгота предоставляется на один объект каждого вида. Если у гражданина есть в собственности и квартира, и загородный дом, имеет ли он право на льготу по обоим объектам? А если у него есть квартира и комната?

Квартира и дом относятся к отдельным видам объектов налогообложения, поэтому льгота предоставляется за каждый из этих объектов. А вот квартира и комната отнесены к одному виду объектов налогообложения. Поэтому налоговая льгота предоставляется либо по квартире, либо по комнате.

Льготы по ЗЕМЕЛЬНОМУ налогу для пенсионеров

Льготы, установленные в соответствии со статьей 395 Налогового Кодекса Российской Федерации, действуют в полном объеме. Там пенсионеров нет.

Пунктом 5 ст. 391 Налогового кодекса определены категории налогоплательщиков, для которых на федеральном уровне предусмотрено уменьшение налоговой базы на не облагаемую налогом сумму в размере 10 000 руб. К таким налогоплательщикам, в частности, отнесены Герои Советского Союза, Российской Федерации, ветераны и инвалиды Великой Отечественной войны и др. Там пенсионеров нет.

Напрямую освобождение от уплаты налога либо предоставление налоговых льгот такой категории физических лиц как «пенсионеры» главой 31 «Земельный налог» Налогового кодекса РФ не предусмотрено.

Однако следует отметить, что земельный налог является местным налогом, который устанавливается кодексом и нормативными правовыми актами представительных органов муниципальных образований. И при установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) могут также устанавливаться налоговые льготы .

Местные власти не вправе дифференцировать налоговые ставки по земельному налогу для отдельных категорий налогоплательщиков. Потому что подобные полномочия местных властей не предусмотрены НК РФ. Об этом говорится в письме Минфина РФ в письме № 03-05-04-02/57016 от 06.10.2015.

Пенсионерам не придется платить земельный налог за свои 6 соток

Введена новая налоговая льгота для пенсионеров. Теперь при исчислении земельного налога им будет предоставляться налоговый вычет в размере кадастровой стоимости 600 квадратных метров площади принадлежащего им участка.

Другие льготные категории граждан (инвалиды, ветераны ВОВ и т.д) теперь также будут уплачивать земельный налог с учетом нового вычета.

Если у пенсионера или иного льготника несколько земельных участков, льгота будет предоставляться только по одному из них. А по какому, налогоплательщик должен выбрать сам и сообщить о своем выборе в ИФНС, подав соответствующее уведомление. Если не подать такое уведомление, то вычет будет предоставлен в отношении земельного участка, по которому начислена самая большая сумма налога.

Новый вычет будет применяться уже при исчислении земельного налога за 2017 год.

КАКАЯ СТАВКА ТРАНСПОРТНОГО, ЗЕМЕЛЬНОГО НАЛОГА в РЕГИОНЕ , области, республике и льготы

Сервис налог.ру позволяет узнать ставку имущественного налога и льготы в любом регионе России.

Какие документы нужны для предоставления льготы? В какой срок их нужно подать в налоговую инспекцию?

Для получения льготы по налогу на имущество физических лиц надо подать заявление о предоставлении льготы и оригиналы документов, подтверждающих право на льготу.

Поэтому если объектов одного вида несколько, то собственник недвижимости должен еще и уведомить налоговый орган о выбранных объектах налогообложения, в отношении которых он хочет получить льготу, до 1 ноября года, за который уплачивается налог. Форма уведомления, которое подает владелец имущества, скоро должна быть утверждена ФНС России.

Если налогоплательщик, имеющий право на налоговую льготу, не представит уведомление о выбранном объекте налогообложения, налоговую льготу ему предоставят в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

Предельный срок уплаты имущественных налогов перенесен с 1 октября на 1 декабря

Одна из поправок касается сроков уплаты налога на имущество, транспортного и земельного налогов для физических лиц. С 2016 года перечисленные налоги нужно будет уплачивать не позднее 1 декабря года , следующего за истекшим налоговым периодом.

Как известно, по действующим правилам 2015 года имущественные налоги должны быть уплачены не позднее 1 октября (п. 1 ст. 363 НК РФ, п. 1 ст. 397 НК РФ, п. 1 ст. 409 НК РФ).

www.assessor.ru

Граждане пенсионного возраста, как правило, не сильно разбираются в юридических вопросах, связанных с правозащитой. Зачастую они вообще не обладают исчерпывающими знаниями о своих правах и обязанностях.

По этой причине лишь небольшая часть этих граждан может самостоятельно воспользоваться льготами по уплате земельного налога. Статистические данные говорят, что доля пенсионеров, воспользовавшихся этими преференциями, за последние годы составляет не более 20%.

Одной из причин того, почему люди не стремятся к получению привилегий, заключается в низкой налоговой ставке – всего 0,3% от кадастровой стоимости недвижимости.

Несмотря на то, что текущее налоговое законодательство было давно принято и неоднократно доработано, многочисленные вопросы, связанные с темой налогообложения пенсионеров, возникают до сих пор.

В конце прошлого столетия все российские пенсионеры были по закону освобождены от уплаты земельного налога, но действие этой льготы было отменено позднее.

+7 (499) 490-03-84

Москва, Московская область

+7 (812) 425-30-56

Санкт-Петербург, Ленинградская область

Земельный налог для пенсионеров

По закону уплата земельного налога является обязанностью всех граждан, в собственности которых имеются участки земли.

Нормы и правила начисления налога на землю установлены Федеральным законом №141-ФЗ, опубликованного 29 ноября 2004 года. Расчетом налоговых ставок занимаются уполномоченные государственные ведомства, на основании следующих факторов:

Физические лица, обладающие правами собственности на земли, предназначенные для ведения иных видов деятельности, уплачивают 1,5% от их кадастровой стоимости.

Представленные ставки являются максимальными размерами, по которым может вестись взыскание налогов на всей территории страны. Это значит, что муниципальными уполномоченными органами эти цифры могут быть установлены на более низком уровне, но превышение этих порогов невозможно.

О бесплатной юридической помощи пенсионерам читайте тут.

Льготы на земельный налог пенсионерам

Есть три вида налоговых льгот, предоставляемых гражданам России:

- граждане полностью освобождаются от обязанности платить налог на земельный участок;

- налоговая база может быть уменьшена на 10 тыс. р.;

- отдельные льготы, вводимые в процедуру налогообложения муниципальными образованиями.

В категорию граждан, которых могут полностью освободить от уплаты земельного налога, относятся:

Сокращение налоговой базы может быть применено исключительно в отношении лиц, перечень которых изложен в ч.5 статьи 391 Налогового Кодекса:

Размер уменьшения налоговой базы для данных граждан составляет 10 000 р.

Льготы пенсионерам на земельный налог: как оформить

Для оформления льгот по уплате земельного налога граждане могут обращаться в местный налоговый орган с соответствующим заявлением. Порядок его подачи и рассмотрения регламентируется 10-м пунктом 396-ой статьи Налогового Кодекса РФ.

К составленному по образцу заявлению лицо, его подающее, обязано представить служащему налогового органа свой паспорт и документы, устанавливающие право собственности на налогооблагаемый земельный участок.

Точный перечень документов, необходимых для подачи и скорейшей обработки заявления, граждане могут уточнить в отделении налоговой службы, к которой они относятся по местонахождению.

Дополнительные льготы

Фактически в Налоговом Кодексе нет информации по поводу предоставления льгот или освобождения от уплаты земельного налога в отношении граждан пенсионного возраста. Однако в текущей ситуации подобные преференции зачастую предоставляются на муниципальном уровне.

Так, например, в некоторых регионах России снижена ставка налогообложения на землю для пенсионеров, постоянно зарегистрированных на территории того или иного муниципалитета.

Некоторые госорганы представляют налоговые скидки пенсионерам в случае, если они не трудоустроены, а также если за территорию, на которой построено жилье, они платят обязательный налог.

Оформление льгот

Должностное лицо налогового органа начинает проверку и рассмотрение заявления на получение льгот сразу после предоставления необходимого пакета документов. Перерасчет размера земельного налога происходит только после того, как достоверность и подлинность данных из переданных документов будет доказана.

Период времени, по которому проводится перерасчет, отсчитывается с того момента, когда у заявителя появилось право на данные льготы. При несвоевременном предоставлении документов и заявки на получение налоговой скидки, перерасчетным сроком будут считаться последние три года.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

+8 (800) 550-72-15

Федеральный номер ( звонок бесплатный для всех регионов России )!

o-nedvizhke.ru

adm-kuzminskiy.ru

должен ли пенсионер платить, вычеты.

Согласно ст. 388 Налогового Кодекса плательщиком земельного налога является лицо или компания, владеющая временно или на постоянной основе земельным наделом. Это означает, что плата производится владельцами частных домов, дачниками, а также теми, кто имеет участок для занятий огородничеством.

Платеж – местная пошлина, поэтому переходит в федеральную, региональную и местную казну. Властями субъектов РФ и муниципалитетами устанавливается льгота пенсионерам по земельному налогу в виде полного освобождения или частичного.

Понятие земельного налога

Земельный налог – плата, зачисляющаяся в муниципальный бюджет юридическими и физическими лицами за пользование, владение и имение в собственности надела земли. Ставка по налогообложению, исчисления и привилегии устанавливает правовой акт муниципального образования, под ведомством которого находится участок земли.

Земельный налог для пенсионеров

Земельное налогообложение касается всех граждан Российской Федерации. Юридическими и физическими лицами вносится в региональный бюджет оплата на равных условиях, в независимости от их статуса в обществе. Пенсионеров относят к малозащищенным категориям, поэтому им положены определенные привилегии в выплате земельного налога.

Согласно федеральному законодательству пенсионеров не освобождают от налогообложения. Этим вопросом занимается местная власть.

Важно. Если местный орган власти посчитает нужным дать льготу в виде полного освобождения гражданам пенсионного возраста, будет сформирован местный нормативно-правовой акт.

В 2018 г. не платят налог согласно ст. 385 НК РФ такие категории:

• учреждение исполнительной власти: судебная инстанция, полиция, тюрьма;

• дорожное предприятие;

• компания религиозного характера;

• сообщество инвалидов;

• жители на крайнего Севера и Востока;

• судостроительное предприятие на 10-летний срок;

• предприятие, которое находится на свободной экономической территории.

На региональном уровне может быть расширен список льготников. Чтобы получить информацию о полном перечне физических и юридических лиц, которые освобождены от выплаты поборов, следует обратиться в местную налоговую службу или местный административный орган.

Нужно ли платить?

Налоговую ставку по земельному налогообложению устанавливает местный орган, но этот фактор зависит от назначения земли. Максимально 0,3% оплачивают владельцы:

• дачных земель, садовых участков;

• земельных участков, предназначенных для реализации сельскохозяйственных нужд;

• земельных участков, предназначенных для животноводства;

• земельных участков, предназначенных для садоводства и огородничества.

Максимальная ставка в виде 1,5% взимается с остальных категорий имущества. Примером такого участка является надел под индивидуальное жилищное строительство. Местными органами власти может быть самостоятельно установлена налоговая ставка по налогообложение, но она не может превысить максимальной, описанной в статье 394 НК РФ.

Есть ли льгота?

Федеральную льготу устанавливает Налоговый кодекс, что говорит о ее применении по всем регионам страны. Перечень привилегий небольшой, и многих социально защищаемых граждан в него не включили.

Могут не уплачивать земельный налог лица, проживающие на Дальнем Востоке, Севере и Сибири с их общинами (региональные зоны, использующиеся для национальных промыслов и традиционной жизни).

Уменьшение на 10 тысяч рублей оплаты земельного налога доступно для:

• героев СССР, России, полных кавалеров Ордена Славы;

• инвалидов, имеющих первую и вторую группу инвалидности;

• лиц, получивших радиацию и имеющих лучевое заболевание после происшествий на атомных и ядерных предприятиях, а также во время испытания ядерного оружия.

Если у человека имеется только пенсия, он не имеет права подачи заявления на получение привилегий. Льготы пенсионерам по земельному налогу даются, если граждане имеют инвалидность, статус героя Советского Союза или России, если ранее он пострадал от радиационного фона.

Что необходимо предпринять для получения льготы

Льготы пенсионерам по налогу на землю в случае, если лица подпадают под список получающих привилегии, выдаются после обращения в территориальную Федеральную налоговую службу и подачи заявления. В заявлении следует указать:

• ФИО заявляющей стороны;

• адрес с указанием регистрации и места постоянного проживания лица;

• информацию из паспорта обращающегося;

• ИНН;

• наименование и адрес уполномоченного органа, куда совершается обращение;

• дата с подписью.

Специалисты территориального подразделения ФНС Российской Федерации предоставляют шаблон для заполнения и бланк. Может быть оформлена бумага в компьютере и распечатана, а может быть подана от руки.

Где происходит оформление

Чтобы уточнить наличие льгот по земельному налогу для пенсионеров в том или ином регионе, нужно лично запросить эту информацию в территориальном подразделении федеральной налоговой службы по адресу, где была зарегистрирована земля.

Если в списке получателей льготы имеется обращающийся гражданин, ему следует подать первоначальную документацию, куда входят следующие данные:

1. Заявление касательно предоставления привилегии.

2. Паспортные данные в виде копии и оригинала.

3. Подтверждение статуса пенсионера в виде удостоверения.

4. Подтверждение права владения земельным наделом.

Специалисты налоговой службы в исключительных случаях требуют предоставить дополнительные документы. При отсутствии хотя бы одного из документов, в получении льгот по налогу на землю для пенсионеров могут отказать.

Но местными органами власти может быть пересмотрена возможность предоставления привилегий. Пенсионерам на федеральном уровне достается налоговый вычет по стоимости в шесть соток земли.

Сбор документов

Чтобы получить государственные уступки в оплате земельного налога, нужны документы, о которых оговаривалось выше. В первую очередь подается заявление на получение вычета.

Где взять документацию:

1. Паспортные данные с указанием гражданства и прописки. Доверенность должна быть оформлена нотариально в случае, если подает бумаги доверенное лицо.

2. Печатное или рукописное заявление о намерении получить льготу.

3. Пенсионное удостоверение (в текущем году начали выдавать справки о том, что лицу присваивается статус пенсионера).

4. Договоры, бумаги, которые подтверждают переход права собственности на земельный надел.

Важно. Каждую подаваемую бумагу будут проверять специалисты налогового органа. Если будут обнаружены ошибки, нестыковки или фальсификация, лицо не получит льготы.

Если поступит отказ в вычете, заявитель получает письменное уведомление на электронную почту, обозначенную в заявлении. Специалисты имеют право отказать, только опираясь на законодательную базу, чтобы пенсионер смог оспорить в судебном порядке принятое решение.

Чтобы оспорить без обращения в суд решение, пишется претензия на руководство УФНС Российской Федерации. Его рассматривают в течение месяца, а далее будет вынесено официальное решение.

Порядок оформления

Оформление состоит из таких этапов.

1. Перед тем, как оформить льготу, собираются документы. Они могут различаться с учетом региона. Должно быть проведено предварительное уточнение списка по телефону в налоговой службе или через официальный портал.

2. Подписывается заявление.

3. Подача бумаг может быть проведена самостоятельно или при помощи законного представителя, после личного посещения организации, портала или почтовым переводом. Пересылаются данные в виде копий заказным письмом с описанными вложениями и уведомлением о том, что данные вручены.

4. У нотариуса потребуется при необходимости заверить доверенность, без которой невозможно представление прав третьим лицом.

5. Возможность махинаций сразу будет проверено, что повышает шанс отказа. Особенно это касается статуса получателя льгот.

6. Если все документы будут в порядке, а заявление верно заполнено, выносится заключение удовлетворения ходатайства для возможности отмены оплаты или предоставления скидки на налог. Налогоплательщику поступает уведомление о принятии решения.

Важно. Проверяются документы в течение 5 рабочих дней. Если будут отсутствовать некоторые данные, их можно будет дополнить.

Расчет земельного налога

Зачисляет гражданам налоговую сумму инспекция по адресу нахождения надела земли. До 01.06.2018 плательщик получает по месту регистрации из налоговой уведомление-решение о необходимости внесения налога.

Налогоплательщик может подать письменное заявление в налоговый орган по месту нахождения земли, чтобы провести сверку информации касательно:

• размеров площади надела земли, который находится во владениях или во временном пользовании плательщика налога;

• прав пользования льгот по налогообложению;

• размеров ставки;

• налогового начисления.

Чтобы определить расхождения между информацией налогового органа и информацией, подтвержденной налогоплательщиками (опираясь на документы, подтверждающие право собственности и наличие льгот), за 10 дней сумма налога должна быть пересчитана.

Предварительно уведомление-решение из налоговой службы будет отменено (отозвано).

Налогово-земельное законодательство

Согласно Налоговому кодексу основания к начислению земельного налогообложения – сведения из земельного государственного кадастра. Владелец земельного участка и землепользователь оплачивает сумму за пользование землей с момента приобретения прав владения или прав пользования землей.

Пример расчета

Физические лица могут самостоятельно дать запрос на расчеты по налогообложению на землю. Расчет ведется налоговым органом, основывающимся на данные, которые предоставляет Росреестр. Росреестром передаются в налоговый орган сведения о категории заявителя и о стоимости по кадастру.

На данную сумму влияют многие факторы: удаленность от крупного города, наличие дорожной развязки и ее качество, уровень развития инфраструктуры. Кадастровую стоимость земельных участков пересчитывают раз в пять лет. Это временные границы, в течение которых происходят изменения, влияющие на стоимость имущества.

Алгоритм расчета достаточно простой. Налогообложение собирается равными частями по каждому участку. Кадастровая сумма каждого зарегистрированного земельного надела может быть запрошена онлайн в информационном списке ЕГРН.

Если по кадастру стоимость угодий изменилась, то обновленную информацию сразу меняют на официальном портале.

Особенности налогообложения

В зависимости от региона процесс расчета налога и предоставления льгот отличается. Наиболее весомые изменения коснулись следующих городов.

В Москве и Московской области

Льготы предоставляются малообеспеченным гражданам, имеющим доход ниже двукратного размера прожиточного минимума. Поэтому при определении скидки рассчитывается сумма пенсии.

В Санкт-Петербурге и Ленинградской области

Пенсионеров полностью освобождают от земельного налогообложения, при условии, что в размерах участок менее 2500 м2. — 25 соток. Такие нововведения были приняты относительно недавно. Практический каждый пенсионер может быть освобожден от налога.

В регионах

В Сызрани. Пенсионер может претендовать на получение скидки в 50% в процессе уплаты земельного налога. При этом использован будет федеральный вычет. К примеру, если у пенсионера 8 соток земли, то в процессе определения налоговой суммы базово используют всего 2 сотки. Полученные размеры будут разделены.

В Одинцово. Пенсионеру могут быть даны дополнительно льготы, при наличии пенсии в качестве единственного источника дохода лица. Например, если заявитель помимо пенсионных начислений имеет доход, он не может получить льготу.

В Самаре. Пенсионера освобождают от выплаты за землю, где установлен гараж площадью не более 24 м2. Федеральный вычет будет доступен в любой момент, и ним можно будет воспользоваться.

Специалист налоговой службы рассказывает о нюансах земельного налога для пенсионеров.

topurist.ru

Платят ли земельный налог пенсионеры (льготы по земельному налогу)

Платят ли земельный налог пенсионеры или государство освобождает их от этого налога? Как ни странно, но этот вопрос достоин специального расследования: понятную и достоверную информацию нужно еще очень хорошо поискать. Прочитав нашу статью, вы получите исчерпывающие сведения по вопросу уплаты земельного налога гражданами, вышедшими на пенсию, и будете во всеоружии.

Какие граждане являются льготниками?

Платят ли налог на землю пенсионеры

Примеры отдельных местных льгот

Как получить льготу?

Чтобы разобраться с вопросом, для начала узнаем, что же такое земельный налог. Ответ на этот вопрос дается в Налоговом кодексе РФ в главе 37. Земля, облагаемая налогом, должна быть расположена на территории, местными властями которой установлен земельный налог. Его рассчитывают с налоговой базы, равной кадастровой стоимости участка по состоянию на начало того года, за который причитается уплатить налог.

Читайте нас в Яндекс.Дзен

Яндекс.ДзенПлательщиками данного налога признаются лица, имеющие земельные участки в собственности, в пожизненно наследуемом владении, а также те, кто пользуется ими бессрочно. Не платить налог могут лица, арендующие землю или пользующиеся ею безвозмездно (определенный срок), а также те, кто имеет соответствующие льготы.

Какие граждане являются льготниками?

Давайте еще раз обратимся к НК РФ – к его статье 395, устанавливающей льготные категории граждан, освобожденных от земельного налога, и посмотрим, входят ли пенсионеры в их число. Несмотря на то, что статья эта очень длинная и содержит целых 11 пунктов, перечисляющих тех, кто может не платить земельный налог, но, к сожалению, в них, в основном, идет речь не о физических лицах, а об организациях.

Давайте еще раз обратимся к НК РФ – к его статье 395, устанавливающей льготные категории граждан, освобожденных от земельного налога, и посмотрим, входят ли пенсионеры в их число. Несмотря на то, что статья эта очень длинная и содержит целых 11 пунктов, перечисляющих тех, кто может не платить земельный налог, но, к сожалению, в них, в основном, идет речь не о физических лицах, а об организациях.

Гражданам здесь отводится только один пункт — № 7, да и тот к пенсионерам имеет весьма отдаленное отношение: речь идет о представителях северных и дальневосточных малочисленных народов.

Правда, в НК РФ есть еще одна небольшая «поблажка» для плательщиков земельного налога: налоговую базу (ту сумму, с которой берется установленная ставка налога), можно уменьшить на 10 000 рублей. И она касается, как раз, физических лиц. Может быть, здесь перечислены пенсионеры? Читаем, кто относится к данной категории:

- Герои СССР и РФ, кавалеры ордена Славы.

- Инвалиды 1-ой группы, а также 2-ой (если она была присвоена до 1 января 2004 года).

- Инвалиды с детства.

- Ветераны и инвалиды ВОВ и боевых действий.

- Граждане, подвергшиеся радиации (Чернобыль, «Маяк», Семипалатинск, Теча).

- Граждане, участвующие в ядерных испытаниях и ликвидации ядерных аварий.

- Граждане, заболевшие лучевой болезнью или получившие инвалидность в результате ядерных испытаний, учений и т.д.

Как видим, данный список довольно расширенный, но пенсионеров в нем также нет. Значит ли это, что льготы по земельному налогу им не положены?

Платят ли налог на землю пенсионеры

Налоговый кодекс РФ не содержит положений, дающих льготы по земельному налогу тем, кто вышел на пенсию, но они все-таки есть. Причем разгадка лежит на поверхности: в самом начале этого закона — в пункте 2 статьи 387 есть фраза о том, что правовыми актами и законами муниципальных образований могут устанавливаться льготы для отдельных категорий граждан.

А это значит, что за разъяснением данного вопроса вам придется обращаться в местную администрацию, налоговую инспекцию или же самим изучать законы той местности, где расположен ваш участок. И тому есть объяснение.

Дело в том, что земельный налог отнесен налоговыми законами к платежам местного значения, следовательно, его ставки, порядок и сроки уплаты, а также льготы определяются местными властями. Все суммы этого налога зачисляются в бюджет того территориального образования (района, города и т.д.), на котором расположена земля.

Все это означает одну очень интересную вещь: единых льгот для пенсионеров в России нет. Из этого следует, что льготы по земельному налогу в каждой местности неодинаковы. А самое печальное, что их может не быть вовсе, и, если вам «не повезло» с местонахождением вашего участка, вам придется «расплачиваться» по полной программе.

Примеры отдельных местных льгот

Давайте посмотрим, какие же льготы имеются в некоторых городах и областях.

- Москва. Действующая редакция закона г. Москвы № 74 от 24.11.2004 года «О земельном налоге» льгот для вышедших на пенсию не предусматривает.закона г. Москвы № 74 от 24.11.2004 года «О земельном налоге» льгот для вышедших на пенсию не предусматривает.

- Санкт-Петербург. Если у пенсионера земельный участок в 25 соток и меньше, он может налог на него не уплачивать.

- Одинцово. Для того чтобы получить льготу, у пенсионера не должно быть других источников дохода.

- Самара. Пенсионерам разрешено не платить земельный налог по таким объектам: участок под гараж (до 24 кв. м), дача в 6 соток, земля под жилым домом (до 600 кв. м), если их использование не связано с предпринимательством.

- Сызрань. Здесь введена 50%-ная льгота по земельному налогу на участки под индивидуальным жильем, огородничеством, животноводством и садоводством.

- Красноярский край. К сожалению, здесь льготы для пенсионеров по земельному налогу отсутствуют.

- Павлово-Посадский район. Его администрация установила льготу по земельному налогу для одиноких людей-пенсионеров.

- Ивантеевка. Здесь от уплаты земельного налога освобождены малообеспеченные одинокие пенсионеры, обслуживающиеся в муниципальном центре соцпомощи. Пенсионеры, не получившие статуса малоимущих, вправе уплачивать только половину налога.

- Королев. Пенсионерам-владельцам участка в 12 соток и меньше также разрешается платить земельный налог в половинном размере.

- Лотошино. Одинокие малоимущие пенсионеры освобождаются от ¼ суммы налога.

- Мытищинский район. Пенсионерам, имеющим участок размером не более 15 соток и живущим постоянно в сельской местности, разрешено платить опять-таки 50% суммы налога.

- Шаховской район. Льготы для пенсионеров отсутствуют.

Как получить льготу?

Как мы уже успели убедиться, льготы по земельному налогу для пенсионеров в различных местностях очень разнообразны. Более того, они периодически меняются – местные власти принимают новые законы, а старые отменяются. То, что сегодня актуально, завтра уже может не быть таковым. Поэтому мы советуем вам использовать следующую схему получения льготы:

- Консультация в администрации или налоговой того города, района (области, поселка и т.д.), на территории которого расположен ваш земельный участок. Здесь вы сможете получить информацию о действующих в данный момент времени законах и узнать, положена ли вам льгота.

- Если местные льготы для пенсионеров предусмотрены, необходимо обратиться в налоговую инспекцию и предоставить следующие документы: паспорт, пенсионное удостоверение, бумаги на земельный участок. Кроме того, вам надо будет заполнить специальный бланк заявления на предоставление льготы. Помните о том, что даже если льгота вам положена по закону, автоматически (до тех пор, пока вы не подадите заявление) она не предоставляется.

Сроки подачи необходимых документов на льготу определяются также местными законами. После успешного прохождения проверки документов льгота по земельному налогу вам будет предоставлена.

nsovetnik.ru

платят ли или нет земельный налог

Приветствуем на helpguru.ru. В статье расскажем о налоге на землю для людей пенсионного возраста. В конце 2017 года в силу вступили новые изменения в налоговом кодексе, они так же затронули налог на землю для пенсионеров.

Пенсионерам необходимо подробно узнать данное новшество, а также узнать какие права у них теперь есть при уплате данного налога.

Депутаты Госдумы отменили налог для пенсионеров на шесть соток

21 декабря 2017 года в третьем чтении был принят очередной закон, который изменяет некоторые статьи в налоговом кодексе, а также освобождает людей пенсионного возраста от уплаты налога за 6 соток. То есть был введен очередной измененный налог на землю пенсионерам в 2018 году.

Данное поручение сделал президент страны в момент пресс-конференции, которая проходила с журналистами. Он утвердил, что если пенсионеру принадлежат шесть соток земли, то налогом этот участок облагаться не должен совсем. А если площадь участка больше, то налогом будет облагаться меньшая площадь участка, с вычетом необлагаемых 6 соток.

По объяснениям главы комитета Государственной думы по бюджету стало понятно, что это сделано для снижения суммы налога, так как стоимость земли значительно увеличилась при пересчете кадастровой стоимости, а вместе с увеличением стоимости возросли и суммы налогов. Данная льгота распространяется на всех пенсионеров.

Свою работу новый закон начал 1 января 2018 года и у него есть обратная сила. То есть он распространяется и на налоги за 2017 год. Вопрос о том, пенсионеры платят земельный налог или нет, решен. Теперь налог на землю пенсионеры платят не в полной мере. Другими словами, расчет налога будет происходить за минусом 6 соток земли.

Как платился налог на землю до 2018 года

Необходимо ознакомиться с нормами налогового кодекса, которые относятся к льготам при уплате земельного налога. В соответствии со статьей 391 данного кодекса, когда еще не были внесены изменения, налоговые плательщики могли воспользоваться правами вычета в сумме 10000 рублей в одной муниципальной территории, на которой располагается участок и принадлежит по праву бессрочного использования или по наследству. Но в данной статье ничего не сказано, платят ли пенсионеры налог на землю (земельный налог).

Другими словами, данный вычет представлялся в виде фиксированной суммы. Сотрудники налоговых органов производили расчет земельного налога уже с учетом данного вычета.

Но такая льгота распространялась только на несколько категорий граждан:

- Героев РФ и СССР, а также кавалеров ордена Славы.

- Граждан, которые имеют инвалидность 1 и 2 группы.

- Инвалидов с детства.

- Ветеранов и инвалидов ВОВ и других боевых действий.

- Пострадавших от аварии в Чернобыле.

- Граждан, которые испытывают ядерное оружие, а также тех, кто занимается ликвидацией ядерных установок на полигонах.

- Граждан, которые стали инвалидами в результате испытания ядерного оружия.

Сумма такого вычета не зависела от реальной стоимости земельного участка и материального положения плательщиков. А вот льготы по земельному налогу для пенсионеров в данном списке отсутствовали. Многие считали это несправедливостью, в итоге ее исправили.

Какова налоговая льгота сейчас

В соответствии с последними изменениями в Налоговом комплексе, теперь налог не уменьшается на фиксированную сумму в 10 000 рублей для льготных категорий граждан, а пенсионер освобождается от уплаты земельного налога за 6 соток земли, которые находятся в собственности.

Другими словами, с 2018 года предоставляется льгота не на фиксированную сумму 10 000 рублей, а на 6 соток земельного участка.

Список категорий граждан, которые имеют права на данную льготу остался прежним, просто к нему добавили пенсионеров. Право на данную льготу имеют все пенсионеры, то есть:

- Получатели пенсии, которые были назначены по пенсионному законодательству.

- Мужчины, достигшие возраста 60 лет и женщины, достигшие возраста 55 лет, которым на законодательном уровне положено пожизненное обеспечение.

В соответствии с законом, если человеку положена пенсия по потере кормильца или досрочная пенсионная выплата, то право на получение данной льготы они имеют.

Стоит знать, что материальное положение человека, достигшего пенсионный возраст в данном случае не учитывается. Право на получение данной льготы получили и пенсионеры, которые продолжают трудовую деятельность.

Многие спрашивают, освобождаются ли пенсионеры от налога на землю, да они не платят налог, если их участок менее 6 соток, если участок больше, то начисление налога будет происходить за вычетом 6 соток.

Если, после того как произошел вычет, налоговая база получает отрицательное значение, то налог будет равняться 0.

Расчет налога для льготника происходит по соответствующей формуле: Сумма налога = общая площадь участка – 6 соток.

Как применяется новый налоговый вычет

Сейчас актуальным стал вопрос, должен ли пенсионер платить налог на землю, если на него оформлено несколько земельных участков. Использовать данную льготу можно при нескольких участках, но вычитаться 6 соток будет только с одного участка, на который пенсионер предоставит документы.

При выборе участка, который попадает под льготу, требуется сообщить об этом в налоговые органы. Подать заявление на получение льготы на участок необходимо до 1 ноября, если этого не произойдет, то начисление налога будет произведено в полном объеме. А решение об участке должно приниматься только один раз, переиграть в дальнейшем не получится.

То есть, если у пенсионера 2 участка, то для получения льготы на земельный налог для пенсионеров в 2018 году, ему необходимо обратиться в ФНС до 1 ноября.

Чаще всего документы предоставлять в налоговую инспекцию не требуется, так как у них есть все данные, но в некоторых случаях может понадобиться предоставление кадастрового номера участка и договор, на основании которого он становится собственностью, например, договор купли продажи.

Стоит знать, что форма уведомления, которую необходимо заполнить утверждает непосредственно ФНС в соответствии с законодательством. Направлять это уведомление можно в любой налоговый орган не только при личном обращении, но и на официальном сайте налоговой службы.

Если человек не успел подать заявление на льготу или не стал этого делать, то сотрудник выберет участок с самым большим налогом и сделает по нему вычет 6 соток, такое решение становится справедливым.

Как получить новый налоговый вычет на землю в 2018 году

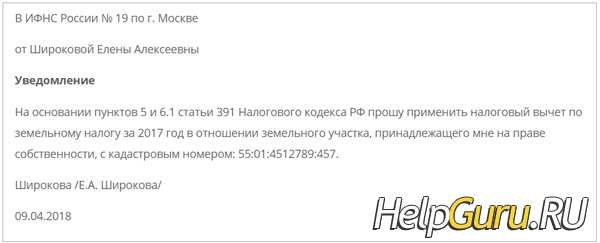

По новому закону получить налоговый вычет по земельному налогу пенсионеры могут уже за 2017 год. Для этого требуется обратиться с заявлением в налоговые органы для выбора участка до 1 июля 2018 года. После подачи заявления изменить выбор не получится. Само заявление выглядит примерно так:

Но мало кто знает, должны ли пенсионеры платить земельный налог, если данное заявление не будет подано – нет, сотрудники произведут вычет по участку с максимальной суммой налога.

В налоговых органах имеется информация обо всех участках, которые находятся в собственности, так как у них имеется межведомственный обмен с государственным Росреестром.

Хотя не совсем становится понятно, зачем пенсионеру писать заявление на выбор участка, по которому будет осуществляться льгота, если ФНС все равно произведет расчет и вычет 6 соток по участку с максимальной кадастровой стоимостью и налогом.

helpguru.ru

Льготы пенсионерам по оплате земельного налога

О налоговых привилегиях пожилых граждан нашей страны мы писали уже не раз. И каждый раз мы обходили стороной вопрос касательно уплаты земельного налога пенсионерами, осознавая, что оставляем не у дел очень актуальную тему. Сегодня мы решили восстановить справедливость и рассказать о том, какие льготы пенсионерам по земельному налогу действуют на территории РФ.

Для начала давайте разберемся, что вообще такое «земельный налог» (далее — ЗН) и почему его надо платить?

ЗН — это налог, который накладывается на участок земли, находящийся в собственности, пожизненном владении, постоянном пользовании гражданина или предприятия. Налог платится от установленной кадастровой стоимости участка один раз в год в бюджет того муниципального образования, к которому этот участок относится.

Если у пенсионера есть зарегистрированный на его имя земельный участок (дачный, приусадебный или любой другой), он как и все остальные граждане должен будет платить на него налог (ст.388 НК РФ). Не платят ЗН пенсионеры за участки:

- на которых стоит многоквартирный дом, в котором у пенсионера находится квартира;

- переданные пенсионером в аренду или субаренду другому ФЛ или ЮЛ;

- полученные им в бессрочное пользование.

Ставки по ЗН устанавливаются местными органами власти в пределах, определенных НК РФ. Покрытие льгот по ЗН также происходит из местных бюджетов, поэтому каждый регион определяет свои возможности в предоставлении льгот сам.

«Льготные» категории пенсионеров

Кто такие «пенсионеры особых категорий»? Это пожилые граждане, находящиеся на пенсии и имеющие особый социальный статус в глазах государства. К ним обычно относят:

- Героев СССР, РФ;

- ветеранов, участников, пострадавших по время ВОВ;

- пострадавших от радиационных и техногенных катастроф;

- испытателей термоядерного оружия и пострадавших в ходе таких испытаний;

- инвалидов 1 и 2 группы, а также граждан, являющихся инвалидами с детства.

Вторая налоговая льгота на земельный налог, закрепленная на федеральном уровне — для пенсионеров, относимых к коренным народностям Севера, Сибири и ДВ. Льгота распространяется на те участки земли, которые способствуют сохранению традиционного образа жизни таких граждан. Соответственно платить ЗН им не нужно.

Региональные льготы

Москва и Московская область имеют разное законодательство в отношении практически всех местных налогов. В Москве ЗН регулируется Законом МСК №74 от 24.11.04г. В Московской области — это закон N 151/2004-ОЗ от 24.11.04г. Общим для них является то, что ни в Москве, ни в Московская области специальных льгот для пенсионеров по земельному налогу не предусмотрено, за исключением «пенсионеров особых категорий».

В отличие от первопрестольной, северная столица РФ — Санкт-Петербург своих пожилых граждан пожалел (закон СПб №617-105 от 23.11.12г.). Пенсионеры-петербуржцы имеют право не платить ЗН с одного участка земли площадью не больше, чем 2,5 тыс. кв.м. Полностью от налога освобождаются также «пенсионеры особых категорий».

В Саратовской области (закон Саратовской области №63-615 от 27.10.05 г.) пенсионеры не платят за землю в пределах 1 тыс. кв. м. Все территории, что приходятся сверх лимита — оплачиваются согласно закону.

Похожий порядок действует в Самаре (Постановление Самарской ГД № 188 от 24.11.05г.), но в отношении приусадебных и дачных участков площадью до 600 кв.м., участка под гараж — в размере 24 кв.м., кладовой или погреба в размере — 18 кв.м. Данные условия распространяются также на «пенсионеров особых категорий». То же самое — в Перми. Участок, не облагаемый налогом и находящийся в собственности пенсионера, должен быть не более 600 кв.м. (Решение Пермской ГД №187 от 08.11.05 г.).

В Новосибирске (Решение Городского совета Новосибирска №105 от 25.10.05 г.) пенсионеры по старости оплачивают 50% ЗН, а ветераны и участники ВОВ — налог не платят совсем. Льготы предоставляется только по одному участку земли на выбор, в отношении всех остальных — налог оплачивается всеми категориями пенсионеров полностью.

В Омске (Решение Омского Городского совета №298 от 16.11.08 г.) система льгот по оплате земельного налога — более сложная. Пенсионеры- владельцы регулярно затопляемых садовых, дачных, приусадебных участков платят налог в размере 50%., «пенсионеры особых категорий» имеют право на налоговый вычет в размере 30 тыс. руб., а вот пенсионеры, получающие социальную пенсию и находящиеся на грани бедности, о которых не могут позаботиться трудоспособные родственники, получают вычет в размере 40 тыс. руб.

Полностью освобождаются от ЗН пенсионеры в Ростове-на-Дону (Решение Ростовской ГД №38 от 23.08.05 г.) и Волгограде (Постановление Волгоградского горсовета народных депутатов №24/464 от 23.11.05г.).

Льготы для военных пенсионеров

Однако 22.08.04 г. закон №122-ФЗ таковую льготу отменил и оставил на откуп регионам. Во время анализа законодательных актов муниципальных образований, льгота для военных по ЗН встретилась нам лишь однажды — в п. 11 статьи 6 закона СПб №617-105 от 23.11.12 г.

Согласно положению данной статьи военные, уволенные со службы по выслуге лет могут ЗН не платить.

creditnyi.ru

Льготы по земельному налогу для пенсионеров в 2018 году

Необходимость платить налог за землю может стать тяжёлым бременем для незащищённых слоёв населения, поэтому государство ввело льготы по земельному налогу для пенсионеров. Вплоть до 2018 года претендовать на уменьшение налогового бремени могли лишь некоторые группы лиц. В первую очередь это герои РФ и СССР, инвалиды и ветераны, лица, принимавшие участие в боевых действиях и получившие там травмы, а также чернобыльцы (в том числе ликвидаторы последствий аварии). Все эти граждане могли уменьшить сумму налога к уплате на 10 тысяч рублей.

Этот вычет применялся к одному участку, находящемуся в собственности человека, независимо от кадастровой стоимости этой территории и от дохода налогоплательщика. И, как видно из перечня льготников, пенсионеры в число лиц, освобождённых от уплаты налога, не входили.

Какие изменения в Налоговый кодекс внесли в 2018 году

На основании поручения Президента страны Государственная Дума приступила к разработке нового законопроекта, дающего право пенсионерам страны тоже получить льготы при уплате налога на землю. Невзирая на то, что ФЗ №436 был принят и вступил в законную силу с 2018 года, действующие сегодня нормы применяются и к уже прошедшему налоговому периоду, т.е. к 2017 году, в том числе.

Также обновили статью №391 НК страны. Ключевые нововведения:

- Льготу в 10 тысяч рублей, которая действовала ранее, отменили. Вместо неё теперь уменьшенная на 600 квадратных метров кадастровая стоимость;

- К уже действующему перечню лиц, получивших право на льготы, добавили всех без исключения пенсионеров. Теперь право на уменьшенную ставку налога имеют лица, которые вышли на заслуженный отдых по возрасту и те, кто имеет право на досрочный выход на пенсию;

- Применить льготу в 600 квадратных метров можно лишь единожды в рамках налогового периода. Это значит, что, если пожилой человек имеет в собственности два и больше участков земли, получить «скидку» на оплату налога можно лишь в отношении одного из них.

Что значит новая уменьшенная на 600 квадратов кадастровая стоимость?

Как гласит новая редакция Налогового кодекса, теперь налоговый вычет – это не фиксированная сумма в 10 тысяч рублей, как раньше. Теперь за участки земли площадью до 6 соток платить налог пенсионерам не нужно вообще.

Справка! 100 квадратных метров = 1 сотка, так что 600 квадратных метров – это ровно 6 соток земли.

Если участок пенсионера меньше этой площади, то после расчёта налога сумма к уплате откажется отрицательной или равной нулю. Это основание не платить налог.

Если же в собственности пожилого человека участок большей площади, из неё вычтут эти 600 квадратов и налогом будет облагаться оставшаяся площадь.

Теперь формула для расчёта суммы к уплате выглядит таким образом: Величина налога = сколько соток в имеющемся участке – 6 соток.

Например, у человека участок в 5,5 сотки и другой площадью 11 соток. Он получил возможность не платить налог за первый, но обязан в установленные сроки оплатить сумму налога за второй. Лица, которые пользуются землёй на основании договора аренды, от необходимости уплачивать налог на землю освобождены. Если же пенсионер уже выплатил налог за текущий отчётный период, а теперь узнал, что он имеет право не платить, ему рекомендуется обратиться в налоговую с заявлением на возврат средств.

Перечень лиц, имеющих право не платить налог вообще, в 2018 году не тронули, лишь добавили в него пенсионеров. Чтобы воспользоваться таким правом, мужчины должны достичь возраста 60 лет, женщины 55 лет. В налоговую службу потребуется принести паспорт, документы на участок и пенсионное свидетельство. Последнее служит основанием для получения льготы. Лица, получающие пенсию по потере кормилица, с 2018 года тоже не обязаны платить налог при условии, что площадь их участка не больше 6 соток.

Всё описанное выше касается пожилых лиц, получающих исключительно пенсию и трудоустроенных пенсионеров, в том числе. Таким образом материальное положение человека в учёт браться не будет.

Какая ситуация наблюдается в регионах

Местным властям в регионах дано право при необходимости корректировать ставку налога в пределах от 0,1 до 1,5% в зависимости от категории участка. Они же могут расширить перечень льготников, добавив в список отдельные категории населения. Единственное, что им делать нельзя – это повышать установленную максимальную ставку выше 1,5%.

Пример. У гражданки в собственности участок, площадью 10 соток. На основании действующего законодательства ей в 2018 году положена льгота, которая распространяется на 6 соток. В следующем году она будет обязана уплатить в местный бюджет (10 с. – 6 с.) * действующую ставку налога на 1 м2.

Что необходимо предпринять для получения льготы

Вне зависимости от региона проживания человека порядок действия всегда остаётся стандартным:

- Пойти в местную администрацию или сразу в налоговую службу и уточнить, какие земельные льготы доступны человеку на заслуженном отдыхе;

- Если в собственности пенсионера несколько участков, нужно выбрать лишь один, к которому применить своё право на льготу;

- Подготовить заявление и документы.

Перечень требуемой документации небольшой: паспорт заявителя, документы на землю, заявление и удостоверение пенсионера. Всё это требуется передать работнику налоговой инспекции.

Заявление заполняется по образцу, в нём обязательно должны присутствовать такие реквизиты:

- ФИО налогоплательщика;

- Место его регистрации;

- Паспортные данные и ИНН;

- Наименование налогового органа, кому заявление адресовано;

- Текст просьбы о предоставлении льготы пишется в свободной форме;

- Проставляется подпись и дата.

Теперь документы отправляются на рассмотрение, после чего сведения будут проверены и заявителю сообщат об окончательном решении. Если подать все справки сразу, получится потратить минимум времени на бюрократические процедуры.

Если же у человека в собственности больше 6 соток земли, ему требуется дождаться уведомления из налоговой службы с требованием оплатить налог. Сумма рассчитывается автоматически, поэтому самому проводить вычисления нет необходимости.

Прочтите также: Налоговые льготы для пенсионеров по налогу на имущество в 2018 году

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

vseofinansah.ru

Пенсионеры и земельный налог. Налог на землю для пенсионеров в Московской области: льготы и порядок их применения

Статус лица, получающего пенсию по старости или выслуге лет, пенсионера, согласно федеральному законодательству (Налоговому кодексу) никак не влияет на обязанность по оплате налога на землю. Но льготы могут быть установлены и на других уровнях. Может освободить от налога или уменьшить его субъект федерации (т.е. Москва, Московская область), а может – муниципальный район или городские, сельские власти.

Сегодня закон Московской области, устанавливающий налоговые льготы не содержит ни одного упоминания о пенсионерах в отношении земельного налога. Но это не означает, что областная администрация дистанцировалась от проблемы и пустила все на самотек.

На планерных совещаниях и в специальных письмах с инструкциями Министерство финансов Московской области задает направление политике по налоговым льготам на местах. Основное указание: продвижение в сторону отмены льгот для организаций, особенно коммерческих, и введения льгот для физических лиц, имеющих один небольшой участок. Как нетрудно понять, эта разумная политика не заставляет страдать бюджет и одновременно помогает гражданам в борьбе с налоговым бременем. А оно для некоторых стало непосильным после очередной кадастровой переоценки.

В самом деле, некоторые участки в Одинцовском, Раменском, Ногинском районах «кадастрово подорожали» в 10 раз. И в такой же пропорции выросли налоговые платежи за эту землю.

А некоторые местные законодатели еще и налоговые ставки повысили в 2014 г. Так, например, поступили власти города Жуковский.

Но они же предусмотрели и льготу для пенсионеров: право платить налог на землю в половинном размере. И такие нормы есть во многих поселениях.

Город Ивантеевка освободил от земельного налога малоимущих одиноких пенсионеров, которых обслуживает муниципальный центр социальной помощи. Одинокие пенсионеры, не имеющие статуса малоимущих, пользуются также 50-процентной льготой.

В Королеве пенсионеры, владеющие участком не более 1200 кв м платят налог на землю в половинном размере. В городе Лотошино все пенсионеры освобождаются от ¼ части налогового платежа. В Мытищинском районе пенсионеры, которые живут на селе постоянно и обладают участком не более 1500 кв. м, платят 50 % налога.

Правда, не везде придерживаются такой политики. В Шаховском районе местные власти, когда-то установившие налоговые льготы, в том числе для одиноких пенсионеров, старательно взялись за уничтожение этих льгот. И теперь в данном районе лишь в одном сельском поселении – Степаньковском предусмотрена налоговая льгота для пожилых людей (освобождение от уплаты налога на землю ветеранов ВОВ).

Обратите внимание, что льготные режимы земельного налога не применяюся сами по себе, автоматически. Налоговый кодекс настаивает на «заявительном характере» применения льгот (то есть только после заявления налогоплательщика). Самостоятельно разбираться, кто относится к льготным категориям, инспекция не будет.

Поэтому каждому пенсионеру необходимо разобраться, существуют ли льготы в том городе или селе, к территории которого относится принадлежащий ему земельный надел. Это можно сделать, обратившись с письмом в приемную местной администрации или территориальной (межрайонной) налоговой инспекции. Не забудьте указать свой адрес – для ответа. Законодательство обязывает государственные органы отвечать на обращение в течение месяца.

Если льготы для пенсионеров предусмотрены, а вы им являетесь и соответствуете дополнительным условиям, необходимо предоставить в инспекцию примерно такое заявление с приложением подтверждающих ваш льготный статус документов (пенсионное удостоверение, свидетельство о праве собственности на земельный участок определенной площади и т.п.)

ИФНС России по г. Жуковскому

Московской области

От _________________________

Адрес ______________________

____________________________

ИНН ________________________

Паспорт ____________________

ЗАЯВЛЕНИЕ

НА ПРЕДОСТАВЛЕНИЕ ЛЬГОТЫ

ПО ЗЕМЕЛЬНОМУ НАЛОГУ

Прошу Вас предоставить льготу по земельному налогу на основании подтверждающих документов.

Земельный участок расположен по адресу: ___________________

Приложение: ______

____________________

«____» ______________ 20__ год

terres.ru