Возврат 13 процентов с покупки квартиры в 2019 году

Государственная российская программа позволяет людям осуществить возврат 13 процентов с покупки квартиры или дома, и тем самым возместить значительную часть уплаченных ранее денег.

Кому положен возврат 13%?

Перед тем как говорить о том, как вернуть 13 процентов от покупки квартиры, следует разобраться, а всем ли людям доступна такая возможность. Имущественный налоговый вычет (эти 13%, которые государство возвращает людям) распространяется на определенные категории лиц и их покупки. З

Закон о возврате 13% от стоимости приобретенного жилья вступил в силу еще в 2001 году, и многим уже выплачиваются эти проценты согласно установленным условиям программы.

Если люди купили дом или квартиру, то возвращение налогового вычета еще не принятое решение. Компенсация за покупку жилья государством в размере 13% доступна только людям, соответствующим требованиям:

- Человек должен выплачивать налоги и быть трудоустроен на работе официально. За последние три года человек должен уплатить подоходный налог и тогда ему становится доступен возврат части средств.

- Человек должен являться гражданином Российской Федерации и иметь официальную регистрацию и прописку.

Помимо соблюдения этих требований лицо, желающее получить выплаты от государства, должно принадлежать к одной из категорий:

- Покупка квартиры или другой недвижимости должна осуществляться за счет личных средств человека, а если он использует деньги материнского капитала или прочие виды субсидий и социальных пособий, то такому человеку возмещение 13 процентов не положено.

- Для пенсионеров государство предоставляет возможность вернуть часть денег за приобретенную недвижимость. Но есть условие — они должны были закончить работать три года назад, не ранее. В противном случае выплата налогового вычета будет недоступна пенсионеру.

- Человеку государство вернет 13% и, если жилье было куплено в ипотеку, чистую – без использования социальных выплат. Только возвратить можно часть от процентов, а не от всей суммы кредита.

Рассчитывать на возврат денег налоговой инспекцией могут лишь эти категории граждан. Еще один момент – кто может забрать 13% — сам покупатель или его родственники.

Возврат налога государство осуществляет лицу, которое приобрело жилье, его законному супругу, а также родителям несовершеннолетнего ребенка.

На какие покупки распространяется вычет?

Налоговый вычет возвращают при покупке объектов недвижимости:

- Квартира.

- Определенная часть квартиры.

- Комната в квартире.

- Земельный участок с имеющейся на нем постройкой.

- Земельный участок под застройку.

- Частный дом.

- Доля при покупке дома или земельного участка.

Деньги возвращаются человеку, если эта недвижимость было куплена в ипотеку или средства являлись личными накоплениями покупателя. В каждом конкретном случае, можно ли вернуть 13% от суммы покупки, лучше узнавать в налоговой инспекции, для предотвращения трудностей и соблюдения всех условий.

Ограничения на сумму возврата

Вопрос, какой процент возвращается человеку, не возникает, это стандарт – 13 процентов. Но есть определенные ограничения, которые распространяются не на сам процент, а на сумму возврата.

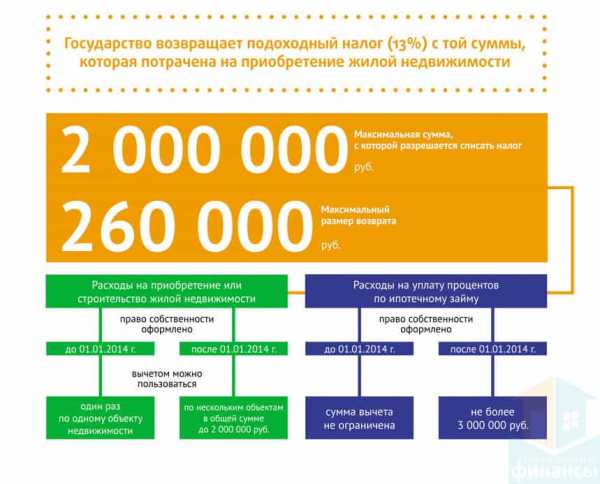

Государство из уплаченного человеком подоходного налога за весь стаж работы может вернуть определенную сумму – 2 миллиона рублей. Так что за купленную квартиру такой стоимости размер налогового вычета будет составлять 260 тысяч и больше возвратить не удастся. Это касается покупки квартиры за счет личных средств человека.

А вот какую сумму вернет государство, если жилье покупалось в ипотеку? Процентный порог остается таким же (13%), а вот сумма возрастает до 3 миллионов рублей. Но распространяется возврат денег только на часть процента, уплаченного по ипотеке. Если рассчитать данный параметр, то выглядит это так: человек взял ипотеку на 1 000 000 рублей, под 20%. Переплата составляет 200 000 рублей. 13% от 200 000 равно 26 000 – сумма, которая выплачивается на руки человеку.

Высчитать процент не особо сложно, достаточно действовать согласно подобной инструкции и тогда легко понять, какую часть денег удастся вернуть.

Ограничением по возврату средств является и размер заработной платы человека. Если его кредит был взять на 2 000 000 рублей, то чтобы государство в течение года выплатило 260 000, необходимо, чтобы и заработок в год равнялся двум миллионам. То есть подоходный налог, уже уплаченный человеком в год не может превышать сумму возврата.

Чтобы посчитать, сколько денег в год вернет государство человеку, необходимо воспользоваться таким методом:

- Зарплата человека составляет 30 000 рублей. Квартиру он купил за 900 000 рублей. В год подоходный налог человеком будет уплачен в размере 30 000*13%*12 мес./100= 46 800 рублей. За покупку такой квартиру ему выплачивают вычет в размере 117 000 рублей, но не более 46 800 в год. Чтобы выплатили полную сумму налогового вычета понадобится 2,5 года. Таковы уж правила и условия.

Всю ли сумму вернут?

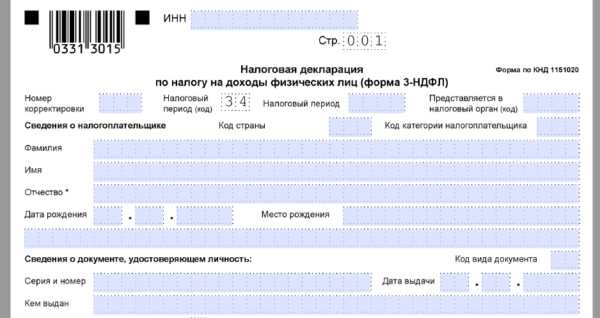

Налоговая декларация позволяет просмотреть, сколько налога было уплачено государству и позволяет ли эта сумма полностью покрыть 13 процентов от стоимости приобретенного жилья. Если да, то порядок возврата и его условия будут стандартными, а если нет, то государство вернет лишь часть суммы в размере уплаченного ранее налога.

Налоговая декларация позволяет просмотреть, сколько налога было уплачено государству и позволяет ли эта сумма полностью покрыть 13 процентов от стоимости приобретенного жилья. Если да, то порядок возврата и его условия будут стандартными, а если нет, то государство вернет лишь часть суммы в размере уплаченного ранее налога.

Если же человек приобретает квартиру или дом на сумму менее 2 миллионов, а потом докупает на остаток другое жилье, то ему будет возвращена полная часть — 260 000 рублей.

Выплаты обязательно будут произведены в полном объеме вне зависимости от срока их получения.

Сроки подачи заявки на получения вычета

Для получения имущественного налогового вычета необходимо в течение трех лет (для пенсионеров срок увеличен до четырех лет) подать заявление и собрать все необходимые бумаги. Заявку необходимо подавать с января года, последующего за периодом покупки жилья.

Если в этот период оформлялись дополнительные договора купли-продажи, которые подпадают под программу возврата налогового вычета, то срок отсчета начинается с новой покупки для этого случая, а для старой покупки – с прошлой даты.

То есть за три года человек может подавать заявление несколько раз, если суммарный процент возврата не превышает установленных 260 000 или 390 000 при ипотечном кредитовании.

Какие документы нужны для получения налогового вычета?

Получение налогового вычета программа достаточно сложная, так как требует подготовки и сбора пакета бумаг. Разберем, что нужно в обязательном порядке из документов:

- Паспорт.

- Справка 2-НДФЛ.

- Справка 3-НДФЛ.

- Заявление на получение налогового вычета.

- ИНН.

В зависимости от ситуации может понадобиться один или несколько документов из списка ниже:

- Договор купли-продажи.

- Договор участия в долевом строительстве.

- Документ, подтверждающий право собственности на имущество.

- Договор ипотечного кредитования.

Оформить заявление на получение налогового вычета может и сам покупатель жилья и его родственники, но могут понадобиться дополнительные бумаги, а об этом расскажут уже в налоговой инспекции.

Способы возврата средств

Заполучить 13 процентов с покупки квартиры или иного жилья можно двумя способами, через:

- Налоговую инспекцию. Подаются абсолютно все документы. После рассмотрения и принятия заявки государство выплачивает установленный размер выплат единоразово. Если сумма за год меньше, чем 13%, то часть переносится на последующие года.

- Рабочую организацию. Достаточно принести все документы в налоговую и взять справку о праве на вычет. С этой бумагой необходимо обратиться к работодателю и тот проведёт все операции, чтобы с его сотрудника (Вас) в течение года не удерживали подоходный налог.

Большинство людей выбирают первый вариант, более простой и удобный тем, что крупную сумму можно потратить на необходимую вещь.

Полезное видео:

Как оформить вычет?

О сроках, правилах и условиях предоставления государством имущественного налогового вычета уже было сказано, а теперь об основном – шагах и действиях. Для получения вычета необходимо:

- Определиться со способом.

- Собрать документы.

- Подать их в январе года, последующего за годом покупки жилья.

- Подождать минимум месяц до принятия решения.

- В конце февраля приблизительно получить либо деньги на руки, либо справку для работы.

- Если сумма не компенсирована полностью за год, то в следующем январе придется проделать те же действия, и так до момента полной выплаты имущественного налогового вычета.

Не все покупатели и ипотечные заемщики знают о такой услуге, а ведь она позволяет вернуть приличную сумму средств для личного пользования. При покупке квартиры всегда нужно постараться сделать по максимуму выгодно — по возможности не использовать государственные пособия, если сумма 13% выше, чем сумма льготы.

Нужно подходить с умом к возврату 13% от стоимости квартиры еще на стадии ее выбора и тогда удастся сэкономить несколько сотен тысяч.

creditsoviets.com

Как Вернуть 13 Процентов От Покупки Квартиры в 2019?

Приобретение жилой недвижимости является нелегкой задачей для 90% населения РФ. Именно поэтому государство предлагает льготную программу, предусматривающую возврат финансовых средств из подоходного налога, который составляет 13% от стоимости жилья. Лояльные условия действуют также, если вы приобретаете недвижимость при ипотечном кредитовании, с помощью банковского кредита или строительстве. В статье вы получите четкую инструкцию, как получить 13 процентов с покупки квартиры, кому предоставляются такие льготы, какая документация для этого потребуется.

Кому положен возврат 13%

Законодательство РФ установило ряд условий, при которых покупатель может приступить к оформлению бумаг, чтобы получить возврат 13 с покупки квартиры. Неотъемлемые условия процедуры:

- Необходимо являться гражданином РФ.

- У покупателя должна быть регистрация, прописка.

- Нужно иметь официальное место работы, подтвержденную трудоспособность (без ограничения по медицинским показаниям), выплачивать ежемесячно НДФЛ исходя из общей суммы зарплаты в течение трех лет (не менее).

Полезно ознакомиться: возможность получения права на возвращение 13% с покупки жилья определяется статьей 220 НК Российской Федерации, данный вид возмещения финансов называют имущественным, его осуществление возможно только с перечисленных денег в качестве подоходного налога; если в государственный бюджет не поступали отчисления в виде 13 процентов от зарплаты гражданина, то он не имеет право на возврат.

- Покупка жилья должна осуществляться исключительно с использованием личных финансовых средств (без применения различных субсидий, материнского капитала и т.д).

- Пенсионеры, желающие приобрести в собственность жилую недвижимость, должны предоставить справку о том, что они закончили официальную трудовую деятельность не ранее, чем три года назад.

Таким образом, можно сделать следующий вывод: каждый человек, являющийся гражданином РФ, работающий официально с отчислением подоходного налога, не имеющий ограничений в трудовой деятельности (медицинских), имеет право вернуть 13% с покупки жилья.

Когда невозможно получить выплату?

Бывают случаи, когда вернуть 13 процентов с приобретения жилого имущества невозможно. Это происходит в следующих ситуациях:

- Если деньги при осуществлении покупки жилья вносил не сам налогоплательщик, а стороннее лицо.

- Если при оплате используются средства государственной поддержки, часть от материнского капитала.

- При отсутствии регулярного дохода, который облагается НДФЛ, то есть люди, не имеющие постоянного официального места работы (к примеру, домохозяйки или фрилансеры) не смогут оформить возврат.

- Индивидуальные предприниматели, которые оформляли особый порядок налогообложения. Речь идет о тех случаях, когда предприниматель не отчисляет средства в налоговые учреждения.

- Люди, находящиеся на пенсии, которые ушли с работы больше, чем три года назад.

- Дети, которые стали собственниками жилья. Они получат возможность вернуть проценты только после того, как начнут получать официальный, регулярный доход с ежемесячными отчислениями в налоговую службу. Однако, им придется представить ряд документов, подтверждающих тот факт, что жилье было приобретено на их личные сбережения.

- Граждане, которые уже ранее оформляли возмещение денег с покупки жилого имущества и получили все выплаты. Если лимит исчерпан не полностью, то покупатель может повторно обратиться для вычета подоходного налога из стоимости недвижимости, все ситуации рассматриваются в индивидуальном порядке.

- Невозможно вернуть деньги, если составлен не договор купли-продажи, а оформлена дарственная.

Наиболее выгодный способ для плательщика

Чтобы вернуть деньги с помощью работодателя, покупателю необходимо отправить комплекс документации в налоговые органы. После тщательной проверки заявитель получит соответствующее разрешение, с которым официально обращается к своему работодателю с просьбой не взимать налог с его зарплаты.

Естественно, что каждый хочет вернуть положенные государством 13 процентов от стоимости квартиры самым выгодным для себя образом. Какой выбрать?

Специалисты советуют производить имущественный вычет посредством ИФНС, так как при возврате налога гражданин получает официальное право на его вычет только с того месяца, когда он получил подтверждение. Получается, что при всех сопутствующих факторах собственник теряет один месяц в любом случае, так как потребуется время на то, чтобы собрать нужные документы, а также на рассмотрение заявки собственника налоговыми службами.

Для того, чтобы вернуть часть налога при покупке жилья, следует осуществить подачу документации в службы ИФНС как можно раньше в начале года, который наступает за годом, когда была совершена покупка.

Если есть решение об оформлении возврата финансов, не вошедших в расчетные месяцы, то налогоплательщику придется повторно производить оформление декларации 3-ндфл за прошлый год. Специалисты следуют обратить внимание также на следующие условия:

- Абсолютно неважно в какой именно месяц вы приобретаете жилье, так как итоговый объем выплаченного налога будет учитываться за все двенадцать месяцев.

- Заказать справку 2-ндфл нужно не в итоговом периоде года, когда вы провели покупку, а в первых датах последующего. Важно соблюсти это условие, так как справка, которую получает собственник именно в первых днях года, включает в себя все сведения о налоговых отчислениях в полном объеме.

На какие покупки возможно оформление возврата финансов

Налоговый кэшбек, представляющий тринадцать процентов, можно провести, если вы покупаете следующие виды жилья:

- Квартиру

- Комнату.

- Часть от квартиры.

- Земельный участок, где есть постройка.

- Участок земли, предназначенный под будущую застройку.

- Частное строение.

- Долю при приобретении частного дома, земельного участка.

Налог можно вернуть в том случае, если вы приобретаете собственность в ипотеку, с помощью обычного кредитования, на свои личные финансы. Каждый случай индивидуален, имеет свои нюансы, поэтому важно консультироваться с юристами и представителями налоговых служб.

Как можно получить положенные проценты: инструктаж

Итак, если вы решили оформить налоговый вычет через ИФНС, то вам предстоят следующие шаги:

- Необходимо подождать до конца года, когда вы приобрели жилье в собственность. Соответственно, если вы купили квартиру в 2019 году, то документы вы будете подавать в январе 2019 года.

- Далее необходимо заполнить декларацию, подготовить всю документацию, которая подтверждает ваше официальное право на вычет денег.

- Обращаетесь в службу ифнс, пишете заявление и подаете его.

- Срок рассмотрения вашего заявления составляет три месяца.

- Если вашу заявку одобрили, то на счет, который вы указали, переводят соответствующую сумму.

Причиной отказа в 97% случаев является отсутствие полного пакета документов, именно поэтому важно собрать все необходимые бумаги, чтобы сэкономить время и осуществить процедуру с 1 раза.

- В случае, когда выбрана не вся сумма, собственник повторяет процедуру повторно в новом году. Повторно обращаться в ифнс можно до тех пор, пока вы не получите все финансы от общих затрат, понесенных вами.

Этот способ возмещения подоходного налога считается самым удобным и выгодным, потому что вы получаете единовременную плату.

Следующий вариант – это оформление возврата подоходного налога через официального работодателя.Необходимо следовать такой схеме:

- Сразу после совершения покупки жилья вы собираете пакет документов, подтверждающих право на кэшбэк, заполняете декларацию, сразу же обращаетесь в ИФНС. Обратите внимание: не нужно дожидаться окончания текущего года!

- Вы делаете письменный запрос на получение извещения, которое придется ждать месяц. Этот документ подтверждает тот факт, что вам положен вычет.

- Обращаетесь в бухгалтерию на официальном месте работы, предоставляете собранные справки и документы.

- После предоставления документов вы будете получать заработную плату без удержания налога размером 13 проц.. Получается, при официальной заработной плате 40000 вы получали 34800 (подоходный налог составлял 5200), то теперь вы будете получать 40000 без вычета налога до тех пор, пока не будет выплачена сумма, которая указана в извещении.

- Такую процедуру необходимо повторять каждый год и предоставлять документы всем работодателям, где вы устроены официально.

Некоторые совмещают оба варианта возврата процентов. К примеру, если вы приобрели недвижимость в 2017 году, то за 2018 и 2019 года получите возврат средств через ифнс, а в текущем году можете оформить возмещение налога через работодателя.

Срок подачи заявления

Для того, чтобы получить имущественный налоговый вычет, необходимо собрать необходимую документацию и подать заявление в течение трех лет после покупки жилья.

Для пенсионеров срок подачи увеличен, составляет четыре года.

Все подают заявки в январе того года, который следует за годом покупки недвижимости. В том случае, если налогоплательщик оформлял еще договора о совершении купли-продаже жилого имущества, попадающего под условия кэшбэка, то срок будет отсчитываться с момента совершения новой сделки, а для старой сделки с прошлых дат.

Получается, что за предоставленные три года налогоплательщик может подать заявку на налоговый вычет несколько раз, если общий процент суммы не будет превышать 260000 рублей, а при ипотеке 390000.

Список документов

Оформить налоговый вычет достаточно проблематично, так как процедура требует колоссальную подготовку, включающую сбор документов, бумаг, справок, много времени и период ожидания проверок.

В обязательном порядке необходимо предоставить следующие документы:

- Паспорт гражданина РФ;

- Справку 2-ндфл;

- Справку 3-ндфл;

- Заявление, необходимое для получения вычета;

- ИНН собственника.

Могут потребоваться (в некоторых случаях):

- Договор о совершении сделки купли-продажи;

- Договор, подтверждающий факт участия в долевом строительстве;

- Документация, которое подтверждает право собственности налогоплательщика;

- Договор на ипотеку.

Если вы приобретаете жилье в виде долевой собственности, то необходимо составить заявление о распределении вычета. Покупатели, которые состоят в законном браке, имеют совместных несовершеннолетних детей, при приобретении совместной собственности должны дополнительно предоставить следующий пакет документов:

- Свидетельство о заключении брака;

- Свидетельство о рождении детей;

- Заполненное заявление о порядке распределения долей.

Пенсионеры должны дополнительно приложить пенсионное удостоверение к обязательной документации.

Расчет суммы

Как узнать, какая именно сумма положена вам законодательством РФ в качестве возмещения на покупку квартиры? Размер возврата приравнен 13% от затраченных финансов на покупку недвижимости, но существуют границы максимальной суммы.

Если вы используете свои личные финансы

Максимальный размер кэшбэка – 260 000 рублей. Получается, что максимальная стоимость недвижимости – 2 млн. рублей. Невозможно получить большую сумму, если жилье приобретается только на деньги собственника.

К примеру, если квартира стоит 1 300 000, то сумма возврата составит 169 000 рублей. Если ваша квартира стоит 2 500 000, то сумма возврата составит 325 000, но получить вы сможете лишь установленные 260 000 рублей.

Стоит учитывать, что объем выплат ограничивается доходами налогоплательщика. При очень маленькой заработной плате вернуть финансы будет гораздо труднее. Вы возвращаете только те средства, которые платили на протяжении рабочего времени в виде налога.

При ипотеке

Как вернуть 13 процентов от покупки квартиры по ипотеке?

Если вы купили жилье по ипотеке, то сумма кэшбэка увеличивается до 390 000 рублей в виде дополнительного бонуса к главной льготе. К примеру, если вы купили в ипотеку квартиру, стоимость которой составит 10 млн. рублей, то переплата составит 4 млн. рублей. Соответственно, размер возвращаемых финансов составит 650 000, так как 2 млн. + 3 млн.= 5 млн, от них государство возвращает 13 процентов = 650 000.

Если налогоплательщик оформил кредит не в банке, а, к примеру, в отделении аижк, то вернуть вычет с процентов по кредитованию не получится, так как эти учреждения лишены лицензии.

Отзывы

Те люди, кто знает о такой возможности получения финансов, уже опробовали эту процедуру. Многие успели получить все деньги, которые им положены. Это действительно работает, люди получают реальные финансы.

Некоторые относятся к этому процессу с опасением, так как не верят, что можно получить финансы назад или обойти отдачу налога. Предлагаем ознакомиться с положительными впечатлениями тех, кто пошел непростым путем и получил материальный кэшбэк.

Елена Григорьевна, г. Уфа

«Здравствуйте, хочу рассказать о моем личном опыте возврате средств за покупку квартиры. Оформляли ипотеку не так давно, решили возвращать средства через фнс, так как интересовало лишь единовременное получение средств. Собрали всю документацию относительно, через три месяца получили положительный ответ. Сумма полученных денег составила 523 000 тысячи рублей. Проблем с документами не возникло.»

Петр Леонидович, г. Челябинск

«Доброго времени суток. С женой приобрели квартиру, собственность было совместной, поэтому нам необходимо было оформить заявление на распределение долей. Все необходимое собрали, потребовалось предоставить свидетельство о заключении брака, а также свидетельства о рождении наших чад. Покупали квартиру на личные сбережения, поэтому нам выплатили максимально допустимые деньги».

Ольга, г. Красноярск

«После того, как стала владелицей квартиры, стала интересна тема о возврате денег с покупки. Хотела вернуть деньги от всей итоговой стоимости, так как исправно выплачиваю налоги. К сожалению, не удалось осуществить процедуру, так как была оформлена дарственная, а не сделка купли-продажи.»

Кирилл Михайлович, г. Казань

«Добрый день, хочется немного внести ясность в рассмотрение вопроса о возмещении налога. Я проводил данную процедуру несколько лет назад. Решил все сделать сразу на работе, чтобы получать полную зараб.плату. Мне переводили деньги в течение трех лет без каких-либо вычетов, что значительно облегчило мне жизнь, появились свободные деньги. Решать каждому, что вы хотите, получить всю сумму сразу или в течение каждого месяца довольствоваться такими бонусами в виде дополнительной денежки.»

bizneslab.com

Как происходит возмещение 13 процентов при покупке квартиры

Возврат 13 процентов с покупки квартиры называется имущественным вычетом. Налогоплательщики имеют хорошую возможность возместить часть потраченной на сделку суммы законным способом. Доступен такой шанс не всем категориям граждан. Ниже указано, кому положен налоговый вычет при покупке квартиры:

- физические лица, имеющие официальный доход, с которого исправно выплачивается НДФЛ;

- семьи, если хотя бы один член имеет облагаемый налогом доход, а остальные – иждивенцы;

- лица, которые ранее не обращались за налоговым возвратом либо не исчерпали его лимит;

- работающие пенсионеры либо те лица, с момента выхода на пенсию которых прошло менее 3 лет.

Чтобы получить имущественный возврат, надо быть гражданином или резидентом Российской Федерации.

Лица, которым недоступен вычет

Возвращение 13 процентов при покупке квартиры доступно не всем, ниже обозначены категории лиц, которые не имеют права на вычет:

- физические лица, которые не имеют официального дохода, облагаемого налогом;

- неработающие пенсионеры, получающие пенсию на протяжении последних 3 лет и больше;

- индивидуальные предприниматели и безработные категории граждан и резидентов;

- граждане, которые купили квартиру у родственников или у собственного работодателя;

- лица, которые уже исчерпали налоговый лимит или обращались за этой услугой ранее.

Также возмещение 13 процентов при покупке квартиры не касается средств, полученных за счет материнского капитала или других государственных субсидий. Получить возврат можно только с потраченных личных средств.

Способы получения налогового вычета

Положенные по закону 13 процентов от уплаченного за последние 3 года налога можно получить двумя путями:

- Через налоговую. Этот вариант предполагает ежегодные разовые выплаты в размере 13% от зарплаты, умноженных на 12 месяцев. Выплаты происходят до тех пор, пока не будет уплачен весь размер вычета.

- Через работодателя. Получив в налоговом органе справку и предоставив ее работодателю можно законно не уплачивать НДФЛ в течение некоторого времени. Так, бухгалтерия перестает взимать НДФЛ с зарплаты до тех пор, пока заявителю не будет выплачена сумма имущественного возврата полностью.

Первый способ позволяет получать относительно крупные суммы ежегодно, второй – малые, но ежемесячно.

Примеры расчета имущественного возврата

Рассчитать вычет 13 процентов при покупке квартиры просто.

В случае получения через работодателя расчет таков: при ежемесячной заработной плате в 30000 рублей сотрудник выплачивает с зарплаты 13 процентов от этой суммы, то есть 3900 рублей. Получая вычет ежемесячно в виде неуплаченного НДФЛ, можно возвращать 46800 рублей в год. Максимально возможная сумма возврата составляет 260000 рублей. Это значит, что при зарплате в 30000 рублей работник будет получать полную сумму имущественного возврата в течение 6 лет.

О расчете вычета

Максимальный налоговый вычет, который может получить гражданин, оформляя вычет через ФНС равен сумме уплаченного в этом году дохода. Подробнее о том, как рассчитать налоговый вычет при покупке квартиры читайте в этой статьеПри обращении за вычетом в налоговую расчет происходит следующим образом – получить возврат можно не от всей суммы квартиры, а только от 2000000 рублей. 13 процентов от этой суммы – 260000 рублей, и этот размер является максимально возможным. Исключение для людей, купивших квартиру в ипотеку – для них максимум устанавливается на планке в 390000 рублей. Если у человека зарплата 20000 рублей, то в год он выплачивает в бюджет 13 процентов от этой суммы, умноженные на 12. В итоге получается 31200 рублей. При обращении в налоговую, человек может рассчитывать на ежегодное получение суммы в 31200 рублей до полной выплаты.

Если израсходована не вся сумма

Если квартира была приобретена в ипотеку, имущественный возврат возможен только с фактически уплаченных процентов, а не рассчитанных теоретически. Эта информация будет важна в случае, когда планируется погасить ипотеку досрочно, внося дополнительные деньги. Максимальная доступная сумма при ипотеке – 390000 рублей. Кстати, после покупки квартиры в ипотеку в ней нужно прописаться. О прописке в ипотечной квартире читайте эту статью.

Уменьшение суммы налогового вычета

В некоторых случаях доступная сумма налогового возврата может уменьшаться. В первую очередь это действует при покупке квартиры в долевую собственность. В этом случае сумма вычета разделяется между участниками пропорционально долям, которыми они владеют. Вычет может быть уменьшен и при продаже одного жилья в течение одного года и покупке другого. Здесь потребуется выплатить подоходный налог с продажи от первой недвижимости, поэтому сумма возврата будет снижена.

Специалист проконсультирует Вас в комментариях к статье

realtyinfo.online

Как вернуть 13 процентов от покупки квартиры в 2019 году?

Покупка жилья – недешевое удовольствие, ведь стоимость квартир начинается от нескольких миллионов рублей и во многом зависит от региона. Неудивительно, что новые собственники хотят немного снизить свои расходы, и государство позволяет это сделать для улучшения жилищных условий. Одна из таких возможностей – получение вычета 13% от стоимости недвижимости, а также процентов по ипотеке, если квартира кредитная.

Покупка жилья – недешевое удовольствие, ведь стоимость квартир начинается от нескольких миллионов рублей и во многом зависит от региона. Неудивительно, что новые собственники хотят немного снизить свои расходы, и государство позволяет это сделать для улучшения жилищных условий. Одна из таких возможностей – получение вычета 13% от стоимости недвижимости, а также процентов по ипотеке, если квартира кредитная.

Содержание:

Когда можно получить вычет: требования и условия

Налоговый Кодекс устанавливает следующие ситуации, когда можно оформить вычет по налогу за покупку квартиры:

- приобретена жилая недвижимость – на вторичном рынке, дом, коттедж, доля в них, новый объект, в том числе – при долевом участии. Вычет доступен и на строительство нового дома, на покупку участка под дом, отделку;

- квартира расположена на территории РФ;

- затраты понесены лично налогоплательщиком, либо использованы заемные средства;

- сделка происходит между незаинтересованными лицами, они не работают вместе, не являются родственниками;

- заявитель получает доход, облагаемый НДФЛ – необязательно заработную плату.

Официальное трудоустройство для оформления не требуется, главное, чтобы собственник имел налогооблагаемый доход. Например, он продал старую квартиру, уплатил НДФЛ в бюджет, а теперь хочет его вернуть.

Кто не сможет рассчитывать на льготу?

Не всегда можно претендовать на вычет, в некоторых ситуациях ФНС законно откажет заявителю:

- Отсутствует доход, облагаемый НДФЛ, соответственно, домохозяйки и безработные лица обычно не могут вернуть часть уплаченных средств;

- Индивидуальные предприниматели, использующие специальный режим налогообложения, когда не предусмотрена уплата НДФЛ на свои доходы, остальные налоги во внимание не берутся;

- Пенсионеры, вышедшие на пенсию свыше трех лет назад. Если человек получает пенсию меньший срок, оформить вычет он сможет только за 3 прошлых года;

- Дети, ставшие собственниками, они смогут рассчитывать на льготу только тогда, когда будут получать доход, однако, придется представить документы, что квартира куплена за их средства;

- Люди, которые уже получали возврат 13% за покупку недвижимости и полностью исчерпали лимит, лишаются права на повторное обращение. Если же возвращены еще не все средства, то можно снова обратиться за вычетом.

Если недвижимость куплена за счет работодателя или регионального бюджета по специальным программам, рассчитывать на возврат 13% нельзя. Не получится оформить вычет и в ситуации, когда вместо договора покупки составлена дарственная.

Необходимые в 2019 году документы

Чтобы воспользоваться льготой, придется собрать внушительный пакет документов. Правда, у счастливого собственника квартиры они обычно все есть на руках:

- заявление, где указаны платежные реквизиты – счет в банке для перевода средств;

- ИНН, который можно узнать в Налоговой Инспекции;

- договор купли-продажи;

- свидетельство о регистрации прав собственности;

- акт приема жилья;

- квитанция об оплате стоимости, либо расписка в получении средств от продавца;

- справка 2-НДФЛ от работодателя, где заявитель трудоустроен;

- декларация 3-НДФЛ, заполненная в специальной программе.

Когда квартира приобретена в ипотеку, а вы планируете вернуть деньги с уплаченных процентов, дополнительно придется подготовить договор ипотеки, справку банка о размере процентов. Эксперты советуют: сначала получить основной вычет, позже – по процентам, хотя такой порядок не принципиален.

Максимальный размер вычета и примеры расчета

Прежде чем узнать, как получить налоговый вычет при покупке квартиры в 2019 году, придется подсчитать, какая сумма вам положена законодательством. Размер вычета составляет 13% от понесенных затрат, однако максимум ограничен законодательством.

Налоговый вычет при покупке за личные средства

Размер основного вычета составляет 260 000 рублей, то есть, предельная стоимость квартиры – 2 млн. рублей. Получить больше вы не сможете, если покупали недвижимость за личные средства. Например:

- Объект стоит 1 500 000, НДФЛ к возврату – 1,5 млн.*13% = 195 тысяч;

- Квартира куплена за 3 млн., вернуть получится только 260 тысяч.

Кроме того, размер ограничен и вашим доходом – вы получаете только ту сумму, которую уплатили в бюджет. Если заработная плата низкая, возврат придется осуществлять в течение нескольких лет, этот срок не ограничен. В сумму вычета не входят расходы, не понесенные налогоплательщиком. Например, когда родители купили квартиру за 2 млн. рублей, 500 тысяч из них оплачено материнским капиталом. В этой ситуации оформить льготу можно не с двух, а с 1,5 млн. рублей, этот размер является предельным.

Вычет по ипотеке

При покупке недвижимости в кредит сумма к возврату существенно увеличивается, так как по процентам можно вернуть до 390 тысяч (с 3 млн.). И это – в дополнение к основному вычету. Как происходит расчет? Например, гражданин приобрел жилье за 10 млн., прибегнув к ипотеке. По процентам он переплатил банку 4 млн. Тогда размер вычета составит: (2 млн.+3 млн.)*13%=650 тысяч.

В ситуации, когда недвижимость куплена до 2014 года, предельный размер не установлен – вернуть налог удастся со всей суммы переплаты. В нашей ситуации – с 4 млн. А вот вернуть проценты, если кредит взят не в банке, а, допустим, в АИЖК, не получится, так как это учреждение не имеет банковской лицензии ЦБ РФ.

Способы получения вычета

Государство предоставляет собственнику возможность решать, как осуществить возврат основного вычета от стоимости недвижимости, а также, как вернуть 13 процентов от покупки квартиры по ипотеке в 2019 году с процентов. Сделать это можно через Налоговую Инспекцию или работодателя, а можно – совместить оба способа.

Инструкция для оформления налогового вычета в ФНС

Традиционный способ возврата НДФЛ – обратиться в ИФНС с пакетом документов и получить средства, уплаченные за прошедший год. Действовать нужно согласно инструкции:

- Дожидаетесь окончания года, в котором куплено жилье. Если квартира приобретена в 2018, за вычетом можно идти в 2019 году;

- Заполняете декларацию и подготавливаете пакет бумаг, подтверждающих ваше право на вычет;

- Обращаетесь в ФНС, где пишете заявление;

- Его рассматривают в течение трех месяцев;

- Если результат положительный, деньги переводят на счет, указанный вами. Отказ обычно происходит, если собраны не все документы, вы не отвечаете требованиям;

- Когда вся сумма не выбрана, в следующем году процедуру придется повторить, пока не получите 13% от всей суммы понесенных затрат.

Такой способ удобен, так как деньги вы получаете единовременно, то есть, всю сумму НДФЛ, уплаченного за год, сразу. Правда, придется ждать, пока закончится год. Обратиться за вычетом можно только в следующем периоде, после того, как стали собственником, на руки получено свидетельство. При наличии только лишь ДДУ воспользоваться льготой нельзя.

Как вернуть 13 процентов через работодателя?

Альтернативный способ получения вычета – сделать это незамедлительно по месту работы. Действовать необходимо по следующей схеме:

- С пакетом документов и декларацией вы посещаете ФНС сразу после покупки квартиры – ждать окончания года не нужно;

- Пишете запрос на получение извещения, которое выдают в течение месяца – оно подтверждает наличие прав на вычет;

- Идете в бухгалтерию к работодателю, после чего прекращается удержание налога, то есть, заработная плата, получаемая на руки, будет больше. Например, если ранее она составляла 60 тысяч, НДФЛ – 7 800, а вы получали 52 300 рублей, то теперь вам будут выдавать все 60 тысяч, пока не будет выбрана вся сумма, указанная в извещении;

- Повторять операцию нужно ежегодно, извещения можно относить ко всем работодателям, где вы оформлены.

Кроме того, можно совмещать и оба способа. Например, если квартира куплена в 2015 году, за 2016-2017 года вы получаете вычет в ФНС, а за текущий год – у работодателя, чтобы ускорить эту процедуру. Некоторые граждане предпочитают немного подождать, чтобы возвратить средства сразу за несколько лет, так как сроков давности для этой льготы не предусмотрено.

Налоговый вычет – это не деньги, предоставляемые всем желающим из бюджета. Государство возвращает только ранее уплаченный вами налог. Чем больше доходы, тем быстрее удастся вернуть всю сумму. Обращаться для получения вычета необходимо в ФНС по месту проживания, заранее собрав комплект документов, убедившись, что вы удовлетворяете требованиям, установленным НК РФ.

Автор Администратор

personmoney.ru

Возврат подоходного налога при покупке квартиры в 2019 году

В России предусмотрена компенсация части расходов, понесенных из-за приобретения недвижимости. Необходимо знать, как вернуть 13 процентов за квартиру, — воспользоваться имущественным вычетом (ст. 220 НК РФ). О том, как получить возврат подоходного налога при покупке квартиры, подробно регламентирует и устанавливает налоговое законодательство РФ. Итак, как получить налоговый вычет при покупке квартиры в 2019 году?

Условия применения права на вычет

Вычет предоставляется гражданам Российской Федерации, которые исправно уплачивают подоходный налог. Процент вычета при покупке объекта недвижимости определяется в соответствии с коэффициентом 0,13, применяемым к стоимости сделки, но в рамках выделенного государством лимита. Обязательные условия возврата 13 процентов:

- резидент РФ;

- наличие постоянного облагаемого дохода;

- использование личных средств;

- стороны по договору не зависимы друг от друга.

Право на получение вычета может применяться независимо от объекта недвижимости, то есть, каждый из владельцев долей, если их несколько, имеет возможность на свою часть. Эта норма является новаторской, так как ранее – до 2014 года – предоставление привязывалось к собственнику. Однако не может быть предоставлена компенсация, если деньги были перечислены от других лиц.

Дополнительные условия возврата – это обладание правом собственности на объект или представители. Это могут быть:

- собственники;

- супруг собственника;

- родители собственника, если он не достиг совершеннолетия.

То, сколько раз применяется вычет, зависит от времени совершения сделки. Если дата совершения сделки предшествует 01.01.2014 г., то вычет может быть применен единожды, а если сделка была проведена после начала 2014 года, то количество применений численно не ограничено.

Расчет и определение суммы

Как рассчитать налоговый вычет при покупке квартиры, закреплено в положениях и алгоритмах НК РФ. Уплату и расчет «подоходного» производит в основном бухгалтер работодателя. В конкретных жизненных ситуациях законодатель предусмотрел право гражданина на возмещение части ранее уплаченного налога.

Расчет конечной суммы вычета производится от стоимости сделки. Однако максимум ограничен базой для расчета. База применяется в зависимости от того, приобретается недвижимость сразу или посредством оформления ипотеки. Для обычных сделок база составляет максимум 2 млн. руб., для ипотеки предусмотрено дополнительно 3 млн. руб., для выплаты кредита (на 2019 год).

Расчет при покупке недвижимости в ипотеку происходит отдельно для покрытия стоимости жилья и ипотеки. Компенсация по стоимости предоставляется единоразово, а по процентам – ежегодно, пока не будет исчерпан лимит. На примере сумма возврата подоходного налога при приобретении квартиры одним лицом стоимостью 180000 руб., будет выглядеть так: Вч. = 1800000 х 0,13 = 234 000

Стоит учесть, что в сумму, принимаемую для расчета – базу – может входить не только непосредственно цена самого жилья. Возврат налога 13 процентов при покупке квартиры распространяется и на дополнительные расходы – отделочные работы. Разумеется, использовать эти расходы для расчета суммы, полагаемой к возмещению, можно лишь при наличии лимита. Несмотря на наличие ограничителя для стоимости имеется вариант, как вернуть 13 процентов, если купили квартиру по цене более. Это доступно, например, супругам, которые оформляют в долевую собственность. После чего они оба имеет законные основания на льготу. Лимит для обоих супругов будет независим.

Подготовительный этап – сбор документов

Процедура того, как вернуть 13 процентов, включает в себя несколько этапов:

- Анализ права на возможность предоставления.

- Изучение списка документов для возврата налога при покупке квартиры.

- Оформление запроса.

- Ожидание одобрения ФНС.

- Получение денежной компенсации.

Проанализировав ситуацию и поняв, что вам полагается налоговый вычет, необходимо приступить к сбору бумаг. Оформление документов для возврата 13% налога от покупки квартиры несколько различается от условий.

Перечень необходимых документов

Обязательные бумаги независимо от способа приобретения недвижимости такие:

Необходимые для возврата налога при покупке квартиры бланки можно скачать, кликнув по ссылкам выше.

Особенные случаи

Для супругов

Если объект приобретен в долевую собственность супругов, то дополняются обязательные бумаги свидетельством о браке и подтверждением расходов каждого.

Квартира куплена до 2014 года

А при недвижимости, купленной до 2014 года, необходимо предоставить подтверждение распределения долей. Это может быть:

Вычет на ребенка

Дополнительные документы при получении вычета на имя несовершеннолетнего ребенка:

- свидетельство о рождении;

- свидетельство о праве собственности на имя ребенка.

Отделочные работы

Если проводились отделочные работы, то нужно предоставить фактическое подтверждение расходов на них. Каждый решает индивидуально, какие документы на возврат 13% необходимо подавать. В случае непредставления обязательного документа ФНС может отказать.

Документы для возврата налога при покупке в кредит дополняются кредитным договором и расчетом ежемесячных выплат. Имеются юридические и процедурные нюансы того, как получить 13% от покупки квартиры в ипотеку, одновременно с банковской комиссией. Так как проценты рассчитываются из суммы денег, потраченных на оплату за год, то на все проценты сразу получить компенсацию нельзя.

Процедура оформления

Существует два алгоритма того, как вернуть 13 процентов, если приобрели квартиру:

- разовая выплата всей суммы через ФНС;

- использование будущей льготы через работодателя.

Разовая выплата 13% через налоговую

В первом варианте лицо, запросившее компенсацию, получает всю полагаемую ему сумму на расчетный счет. Однако есть условие – сумма компенсации не может быть более, чем «подоходный» за предшествующие 3 года, перечисленный гражданином в бюджет. При превышении размера компенсации будет выплачена только часть, а остальные средства перенесутся на следующий год. Порядок возврата подоходного налога по первой методике базируется на принципе «Сначала заплати – потом получи компенсацию».

Алгоритм действий, если выбран путь обращения в ФНС:

- Подготовка документов в начале года, следующего за годом приобретения:

- заполнение декларации 3-НДФЛ;

- запрос в бухгалтерии справки 2-НДФЛ;

- сбор бумаг на сделку и квитанций об оплате;

- написание заявления.

- Подача собранных документов в местный отдел ФНС.

- Ожидание срока рассмотрения запроса.

- Получение средств.

Минус у такой процедуры один – достаточно длительное ожидание. Для проверки документов заявителя дается 3 месяца (в особых случаях могут продлить срок), а для перечисления средств после подтверждения права – месяц. Итого с момента подачи бумаг до момента поступления средств может пройти 4 и более месяца.

Через работодателя

Во втором алгоритме заявителю предоставляется льгота на будущие платежи. Суть льготы в освобождении от уплаты подоходного. Такая процедура возврата налога при покупке квартиры не обязывает предварительно перечислить средства в бюджет. Этот вариант удобен, если сумма уплаченного меньше, чем положенная компенсация.

Альтернативный вариант того, как оформить налоговый вычет при покупке квартиры, — это через работодателя, по методике предоставления льготы. Процедура будет такой:

- Подготовить заявление в ФНС для проверки и подтверждения права.

- Подождать период проверки.

- Получить в подтверждение.

- Направить работодателю:

- подтверждение от ФНС;

- заявление;

- договор;

- подтверждение потраченной суммы.

- Получение льготы в ближайшую зарплату.

Этот требует месяц ожидания рассмотрения заявления-запроса налоговой. После чего в ближайший расчетный период – месяц – гражданин уже пользуется компенсацией.

Минус – при значительной сумме компенсации можно не успеть воспользоваться всем вычетом до конца года. А на следующий период необходимо повторять процедуру подачи запроса и подтверждения права. Автоматически выплаты на следующий период не переносятся.

Отличительная особенность варианта реализации вычета через работодателя – отсутствие необходимости подготавливать и подавать декларацию 3-НДФЛ.

Контрольные сроки

Срок применения налогового вычета в период после 2014 года не лимитирован, то есть, воспользоваться возможностью можно в течение любого года, после того, когда был приобретен объект недвижимости. Нет ограничений и в количестве обращений, но в рамках лимита.

Срок возврата подоходного налога состоит из периода, необходимого для проведения проверки, и времени, которое требуется для перечисления средств на расчетный счет заявителя. Начало исчисления периодов по алгоритму возврата через налоговую – январь следующего года.

Например, срок возмещения при покупке квартиры в 2017 году – лето – осень 2019 года. При использовании же будущей льготы – ближайший месяц после подтверждения. То есть, если запросить выплаты через работодателя, то ожидать конца периода – года, когда была совершена регистрация недвижимости, — не надо.

Остались вопросы по теме Спросите у юриста

viplawyer.ru

Как получить возврат 13 процентов с покупки квартиры

Многим россиянам известен тот факт, что государство возвращает гражданам часть средств, потраченных на покупку жилья. Но зачастую даже те, кто давно отметил новоселье, не торопятся получить положенную им налоговую выплату. Многие просто не имеют понятия, как сделать это правильно и куда обратиться. Кто-то опасается, что у него не получится выстроить схему взаимодействия с государством и разобраться в хитросплетении необходимых документов. Но пренебрегать данной возможностью не стоит, ведь сумма получается немаленькой и помогает сэкономить деньги на обустройство нового жилья и прочие нужды. Налоговое законодательство Российской Федерации подразумевает такой вариант облегчения налогового бремени граждан, как возврат 13 процентов с покупки квартиры.

Но следует понимать, что данная сумма не является «презентом» от государства. Приобретение недвижимости – основание для того, чтобы вернуть налог на уже уплаченные доходы в определённом размере. Ниже мы расскажем, что требуется сделать для оформления возврата с покупки квартиры или комнаты в квартире, коттеджа, жилого дома или земельного участка под строительство, таунхауса или доли в любом из вышеперечисленных объектов, в том числе ещё строящихся.

Возврат 13 процентов с покупки квартиры

Общие правила возврата подоходного налога

Все физические лица, получающие заработную плату либо иные доходы, считаются налогоплательщиками подоходного налога (по-другому его ещё называют НДФЛ – налог на доходы физических лиц). Такие граждане ежемесячно перечисляют в пользу бюджета страны 13% от своей заработной платы – как правило, за них это делает работодатель. Каждый налогоплательщик один раз в жизни имеет право вернуть себе имущественный вычет по НДФЛ, оформив возврат подоходного налога с покупки жилплощади. Как это происходит?

- Вы приобретаете недвижимость, оформляя её в собственность.

- Получаете подтверждение об уплате НДФЛ в текущем налоговом периоде.

- Создаёте и передаёте в налоговую инспекцию декларацию о возврате 13% с покупки недвижимости.

Особые условия государство предоставляет людям, находящимся на заслуженном отдыхе. Данная категория граждан также имеет право на получение имущественного вычета. Учитывая, что пенсионные платежи не облагаются налогом в 13%, пенсионеры могут перенести возврат на предыдущие годы, когда они ещё работали, при условии, что данный сдвиг осуществляется на три года назад и не дальше.

Какие налоги не платят пенсионеры?

Из этой статьи вы узнаете, освобождены ли пенсионеры от налогов, какие существуют послабления по транспортному и земельному налогу для граждан на пенсии и видах социальной помощи государства в этой сфере.

Подчеркнём, данные правила действуют исключительно для резидентов Российской Федерации. Резидентом России считается человек, проживающий на её территории как минимум 183 дня в течение следующих подряд 12 месяцев. Исключением являются кратковременные выезды, не превышающие шести месяцев подряд и связанные с получением медицинской помощи или образования, рабочие поездки с целью добычи углеводородных ресурсов на месторождениях в морях. Отсутствие в стране более года без потери статуса резидента допустимо для:

- Военных, находящихся на службе.

- Сотрудников силовых или властных структур.

- Представителей органов местного самоуправления.

На кого не распространяется право на получение компенсации выплаченного налога?

Возврат налога на имущество недоступен для лиц, которые не являются резидентами России. Данное обстоятельство не освобождает от необходимости платить налоги на доходы, если они работают в компании, ведущей деятельность и зарегистрированной в России. Также государство не подразумевает выплаты гражданам РФ, купившим недвижимость за пределами страны.

Ещё один важный момент – налог возвращается лишь при покупке или строительстве жилой недвижимости. На купленном участке можно построить баню, в которой по факту можно круглый год жить, но официально это не будет считаться недвижимостью жилого сегмента.

На право получения вычета не могут претендовать те, кто купил недвижимость у своих родителей, детей или иных родственников, а также работодателя – тех, кто считается «взаимозависимыми лицами». Данный пункт призван обезопасить государство от выплат мошенникам, пользующихся своими связями для сохранения денег внутри семьи или близкого круга. Не получится возместить свои расходы и в том случае, если заплатил за недвижимость один человек, а её фактическим собственником стал другой – на 13%-процентный возврат не сможет претендовать ни новый владелец, ни лицо, осуществившее финансирование покупки.

Также имеется ограничение и для материнского капитала. Если часть выплаченной стоимости квартиры либо иного жилья была оплачена таким способом, сумма капитала не может фигурировать в выплатах от государства

Получение налогового вычета за жильё, купленное ребёнку

Часто семья приобретает жилплощадь, собственниками которой также являются дети. В ином случае квартира оформляется только на несовершеннолетнего, в качестве «парашюта безопасности» на будущее. В этом случае родители тратят свои собственные средства, а потому имеют право на получение налогового вычета вместо ребёнка. Кратко рассмотрим вероятные ситуации:

Ситуация 1. Родитель покупает жильё, долю в котором имеет ребёнок (дети).

В данном случае взрослый может подать декларацию на возврат налога как со своей доли в жилплощади, так и с доли несовершеннолетнего.

Ситуация 2. Оба супруга имеют доли в квартире, как и ребёнок (дети).

Каждый из супругов или они оба могут увеличить свою долю выплат за счёт «детской». Этот вариант подразумевает присовокупление соответствующего заявления к пакету документов для налоговой. При этом вычет может быть оформлен и на других членов семьи, имеющих право собственности.

Ситуация 3. Ребёнок (дети) является единственным собственником.

Родитель, оплативший недвижимость из своего кармана, имеет полное право на получение налогового вычета.

Важно! Согласие ребёнка не требуется для того, чтобы родители могли оформить на себя возврат налогов. При этом несовершеннолетний не теряет права в будущем получить 13% от стоимости жилья, купленного самостоятельно, по достижении восемнадцати лет. Если же взрослый человек исчерпал своё право на получение выплаты ранее, то он не может получить налоговый возврат за ребёнка.

Выплаты: на какую сумму рассчитывать?

Реальные затраты на покупку жилья, позволяющие оформить имущественный вычет, ограничиваются двумя миллионами рублей (для жилья, купленного до 2008 года – миллионом рублей). Несложно посчитать — максимальная сумма, вернуть которую удастся в свой бюджет, равняется 260 000 рублей. Значение в два миллиона рублей является фиксированным для территории всей России, невзирая на то, что в разных населённых пунктах цены на жильё колоссально колеблются.

В небольшом городе на эти деньги без проблем получится приобрести земельный участок или трёхкомнатную квартиру, в столице же данная сумма для покупки недвижимости является незначительной

Остаток можно использовать в будущем, если стоимость недвижимости не достигает максимальной. Квартира, купленная за 1 300 000 рублей, даёт человеку право позже получить вычет на сумму в 700 000 рублей при покупке другого жилья. Это удобно, к примеру, для приобретения жилья для ребёнка. До момента, пока он не достигнет совершеннолетия, возврат средств за его квартиру может получить родитель. Получение суммы остатка можно перенести на следующий год, если в текущем периоде фактический доход меньше суммы установленного ограничения.

Статья №220 НК РФ говорит, что возвратить налоговый вычет можно не только от стоимости самой недвижимости. В фактические расходы могут включаться:

- Покупка строительных и отделочных материалов.

- Оплата работы мастеров-ремонтников и прочих работ, связанных с отделкой нового жилья.

- Расходы, которые связаны с разработкой смет и проектной документации.

Возмещения средств по вышеперечисленным пунктам ожидать стоит лишь в том случае, когда в договоре приобретения жилплощади указано, что она предоставляется в черновой отделке (незавершённой форме) и непригодна для пребывания до момента окончания ремонта.

Установлен ли срок давности на возврат средств?

Государство не устанавливает ограничений на получение налогового вычета. Единственный нюанс – подоходный налог возвращается не более, чем за три прошедших года. Пример: жилплощадь куплена налогоплательщиком в 2008 году, а подать заявление на возврат он решил только в 2017 году. Согласно букве закона, средства вернутся лишь за период с 2014 по 2016 год. Остаток вычета перенесётся на следующий год и будет продолжаться ежегодно, пока сумма не исчерпается.

Важно! Граждане могут возвращать налог лишь за конкретно установленный период, в котором они стали собственниками недвижимости. Пример: договор о долевой собственности в строящемся доме был заключён в 2013 году (и переданы деньги за жильё), а акт приёма был передан тремя годами спустя (как и вступление в права). Получить вычет при таких обстоятельствах можно, лишь начиная с 2016 года. Соответственно, если вычет не используется полностью, он будет выплачиваться в последующие годы. Но получить выплаты за 2013, 2014 и 2015 года невозможно.

Когда в налоговую следует подавать декларацию?

Бытует мнение, что нужно успеть подать пакет документов, который необходим для получения имущественного налога, до 30 апреля — это неверно. Данное правило распространяется на тех, кому по закону необходимо задекларировать полученную прибыль (с продажи или аренды любого имущества). Декларацию на вычет же можно подавать в любое время в течение всего календарного года, вне зависимости от того, когда было приобретено жильё. Но, возврат будет осуществлён только за прошедший год после его окончания (к примеру, выплаты за 2017 год начнутся только в 2018 году).

Декларацию на вычет же можно подавать в любое время в течение всего календарного года

Список документов для предоставления в налоговую инспекцию

Правильно заполненная декларация на бланке 3-НДФЛ – главный документ, необходимый для того, чтобы государство вернуло вам 13% от стоимости квартиры или иной жилплощади. Разберёмся, как сделать это грамотно и без ошибок, так как отступление от правил может повлечь за собой отказ в предоставлении вычета на имущество.

Налоговый кодекс РФ выдвигает четыре основных требования для таких деклараций:

- 3-НДФЛ должна быть выполнена по форме, утверждённой приказом ФНС России от 24 декабря 2014.

- К декларации нужно приложить документы, подтверждающие факты приобретения и полной оплаты недвижимости, а также то, что налогоплательщик является собственником.

- Подача декларации в целях получения 13%-вычета допустима в течение всего следующего периода (если жильё куплено в 2017 году, предоставить 3-НДФЛ можно до декабря 2018 года).

- Передать документ в налоговую можно, придя туда самостоятельно или отправив официального представителя. Также возможна подача документа через сайт государственных услуг РФ или письмом, содержащим опись всех официальных бумаг, уложенных в конверт. Как правильно произвести опись, расскажем в отдельной статье.

Выбрав последний вариант, нужно озаботиться уведомлением о вручении адресанту – важно зафиксировать этот момент для своевременного получения денег.

Страницы, обязательные для заполнения

Чтобы без проволочек получить 13% с покупки жилплощади, необходимо заполнить минимальную информацию на страницах бланка. Ниже перечислены обязательные поля, в остальных обычно проставляется значение «0».

В первую очередь, для заполнения 3-НДФЛ потребуется информация о коде ОКТМО. Получить информацию о нём можно в Интернете, добавив к аббревиатуре запрос «по адресу». Поисковая система предложит классификаторы, сгруппированные по населённым пунктам, позволяющие быстро обнаружить конкретный код.

Обратите внимание — на написание кода отведено одиннадцать знакомест, если же код включает в себя меньшее количество символов, вместо остальных нужно поставить прочерки.

Таблица 1. Пошаговая инструкция по заполнению бланка 3-НДФЛ

| Страница | Описание |

|---|---|

| Страница 001 | На первой странице нужно указать наименования и количество всех документов или их копий, приложенных к 3-НДФЛ. Здесь же указывается текущий налоговый период и код налоговой инспекции, в которую вы подаёте декларацию (его можно узнать на сайте Федеральной налоговой службы, указав свой адрес). Первая страница также содержит ваши личные данные и код физического лица. |

| Страница 002 | В графе 010 нужно указать, что вы подаёте декларацию с целью возвратить затраченные вами средства из бюджета страны (цели соответствует код «02»). |

| Страница 003 | Свой общий доход за тот год, в котором вами были приобретена недвижимость, нужно указать в графах 010 и 030. В графе 040 обязательно указывается полная стоимость жилья, в графе 080 – общая сумма налога, уплаченная в связи с приобретением. Графа 140 должна содержать информацию о сумме, которая будет подлежать возврату (дублируется из графы 080). Любую сумму, вписанную в бланк 3-НДФЛ, вы должны будете округлить по математическим правилам. Так, число в 717,30 рублей округляется до 717 рублей, а 717,60 рублей уже до 718 рублей. |

| Страница 004 | Данная страница содержит реквизиты, заполняемые следующим образом: |

| Страница 005 | На данной странице вы предоставляете информацию о приобретённой недвижимости (адрес, вид собственности, дату регистрации, долю в праве). Здесь же указывается полная стоимость, которую вы уплатили за жильё и первый год налогового вычета (год, в котором была приобретена недвижимость). Если данные инструкции кажутся вам слишком сложными, вы можете получить консультацию у специалистов. В каждом налоговом отделении есть сотрудники, способные заполнить документы за вас – это будет стоить не слишком больших денег, а вы будете уверены в том, что все данные внесены верно. |

Скачать бланк 3-НДФЛ

Так выглядит бланк по форме «3-НДФЛ»

К заполненной декларации 3-НДФЛ обязательно нужно приложить:

- Документ, удостоверяющий покупку недвижимости (договор о покупке и продаже).

- Справку по форме 2-НДФЛ (по требованию выдадут на работе).

- Свидетельство права на жильё.

- Чеки, квитанции и иные заверенные платежные документы, которыми вы сможете подтвердить, траты на покупку недвижимости и ремонтно-отделочные работы.

- Заявление о желании возвратить налоговый вычет (пишется на имя руководителя налоговой инспекции по месту вашей прописки).

- Если жильё приобретается для несовершеннолетнего, необходимо предоставить его свидетельство о рождении.

- Когда речь идёт о недвижимости, находящейся в собственности супругов, потребуется свидетельство о заключении брака.

Вернуть НДФЛ, если жильё куплено в кредит

В ситуации, когда гражданин привлекает кредитные средства для покупки недвижимости, предусмотрены особые правила. На ипотечное жильё возврат начисляется, исходя не только из его стоимости, но и учитывая проценты банку.

Особенности возврата налога при ипотеке

В данном случае фактические расходы покрываются на сумму, не превышающую трех миллионов российских рублей. Чтобы уладить данный вопрос с налоговой, к указанным выше документам нужно прибавить ещё некоторые официальные бумаги:

- выписки из кредитной организации о передаче средств от продавца покупателю;

- чековые листы по приходным ордерам.

Отметим, что статья №220 НК РФ гласит: «Если размер процентов в периоде выше, чем сумма доходов гражданина, невозмещённые ипотечные проценты переносятся на следующий год». Перенос возможен до полного возмещения всех процентов и окончания договора займа. Важно: вы не сможете скорректировать взносы банку и пересмотреть ипотечные проценты, так как резидент РФ может подать заявление на возврат средств лишь разово.

Подробнее о том, как вернуть проценты по ипотеке через налоговую, расскажем в нашей специальной статье.

Видео — Налоговый вычет по ипотеке

Сроки, в которые государство возвращает деньги

Законом установлен чёткий порядок того, как и когда имущественный возврат окажется в руках у налогоплательщика. Самостоятельно вы можете принять решение о способе получения причитающихся вам средств: в налоговой или по месту работы. Разберёмся, в течение какого времени имущественный залог возвращается к налогоплательщику и поговорим о плюсах и минусах вышеназванных вариантов.

Получение денег в налоговой

После того, как вы принесли стандартный пакет документов, в налоговой будут проверять данные, которые внесённые вами в декларацию З-НДФЛ, и остальные бумаги. На это сотрудникам отведено три месяца. В течение десяти дней после этого вы получите информацию о том, что уплатили налоги в превышенном размере. Тогда вы должны будете посетить учреждение вновь, написав заявление с требованием возвратить вам указанную в декларационной форме сумму.

В документе нужно указать свои банковские реквизиты для перевода. Если у вас их нет, всё, что нужно сделать – открыть счёт в любом виде, который вам удобен (банковская карта, сберкнижка, расчётный счёт). Именно туда «упадут» деньги, положенные вам за весь год, в который совершено приобретение недвижимости.

Плюс: этот вариант понравится тем, кто хочет получить всю сумму единым платежом.

Минус: необходимость заполнять массу документов и ожидать выплаты.

С момента подачи вами заявления до момента получения денег должно пройти не более, чем один календарный месяц

Получение денег по месту работы

Сотрудникам, имеющим желание получать возврат имущественного налога на работе, придётся занести в налоговую перечисленные выше в статье документы, за исключением З-НДФЛ. Последний вызывает наибольшее затруднение у граждан, в данном же случае сбор и подача бумаг пройдут оперативнее и проще. После того, как специалисты инспекции их проверят и подтвердят ваше право на получение выплаты, вы должны забрать этот документ и передать в бухгалтерию. Данное уведомление послужит основанием того, чтобы из зарплаты сотрудника прекратили изъятие 13%, являющихся налогом на доход физического лица.

Когда моменты, связанные с официальными бумагами, будут завершены, вы будете ежемесячно получать на 13% больше до тех пор, пока общая сумма этих выплат не достигнет величины полагающегося налогового вычета. Если нужная сумма не будет выплачена за год, вам будет необходимо вновь посетить налоговую, чтобы повторить процедуру.

Плюс: ежемесячно в вашем распоряжении оказывается свободная сумма денег;

Минус: постоянные визиты в налоговую и передача уведомлений в бухгалтерию.

Подведём итоги

Государство предоставляет возможность вернуть средства разово, поэтому распорядиться ею нужно с умом. Сложной и даже пугающей процедура кажется по началу – разобравшись, любой гражданин сможет справиться с имущественным налогом самостоятельно. В данной статье раскрываются ответы на любые вопросы, которые могут возникнуть у человека, впервые задумавшегося о возврате 13 процентов от покупки недвижимости. Теперь необходимо подготовить необходимые документы, записаться на приём к специалисту налоговой инспекции и решить, каким способом лучше получать деньги.

Вернуть налог с покупки недвижимости – это несложно!

nalog-expert.com

Правовая возможность оформить возврат 13 процентов с покупки квартиры

Юридическая консультация > Недвижимость > Правовая возможность оформить возврат 13 процентов с покупки квартирыЗаконодательная база Российской Федерации предусматривает возможность для каждого гражданина произвести возврат части подоходного налога, уплаченного при покупке жилого помещения. Данное правило относиться и к тем случаям, когда квартира покупалась по ипотечному контракту. Стоит сразу отметить, что данная привилегия, предоставляемая государством, является одноразовой. Это значит, что каждый гражданин может воспользоваться данным правом один раз в жизни.

Пояснение сути процесса возврата 13 процентов от покупки жилья

Не все знают, что можно вернуть 13% от стоимости квартиры при ее покупки

Процедура возврата 13 % от стоимости купленной квартиры более правильно обозначать, как имущественный налоговый вычет от приобретения жилья. Такой процесс исполняется в нескольких случаях. Один из них – это приобретение жилого помещения. Суть механизма имущественного налогового вычета заключается в том, что гражданин делает возврат определенной суммы денежных средств от уплаченных подоходных налогов. То есть забираются собственные деньги. Многие ошибочно считают, что налог на добавленную стоимость ни каким образом не относится к рассматриваемому возврату.

Государство установило лимитный размер такового имущественного вычета. Сумма его составляет 2 млн. рублей. Это означает, что каждый гражданин имеет право забрать из данного лимита 13 процентов. Если посчитать, то это получится не более 260 тыс. рублей. Теперь становится понятно, что если обозначают возврат от купленной квартиры в размере 2 млн. рублей, то эта цифра составляет 260 тыс. рублей. Отдельной статьей прописана возможность возврата 13 процентов от покупаемого жилья по ипотечному соглашению. Здесь максимальная сумма составляет 390 тыс. рублей. Данная цифра имеет отношение только к реальным процентам, но не к той сумме, которое запланировало получить финансовое учреждение от заключенной сделки.

Методы извлечения подоходного налога при покупке квартиры

Есть 2 варианта возврата 13 процентов при приобретении жилого помещения

На практике сделать возврат 13 процентов при приобретении жилого помещения можно двумя методами:

- Метод 1. Суть его заключается в том, что налогоплательщик после подписания ипотечного контракта с кредитором и купли жилья подает в местный орган налоговой инспекции декларативный документ, установленной формы. Еще вместе с ним он представляет установленный нормативными актами перечень документов. После недлительной проверки всех предъявленных бумаг, сотрудниками налоговой инспекции принимается решение об имущественном налоговом исчислении. При положительном вердикте у налогоплательщика просят представить банковские реквизиты счета, куда будет идти перечисление денежных средств.

- Метод 2. Алгоритм его воплощения состоит в том, что после покупки квартиры налогоплательщик получает в местном органе налоговой инспекции специальное уведомление. Данный документ выписывается на имя работодателя, которого извещают о необходимости выполнения возврата денежных средств, идущих на уплату подоходного налога. Одним словом, если до поступления такого уведомления деньги направлялись в бюджет, то теперь эта сумма будет добавляться к заработной плате. Такую процедуру лучше всего начинать выполнять в начале года, так как деньги начнут начисляться с первого рабочего месяца.

Если рассматривать вопрос приоритета между указанными методами, то сразу в глаза бросается, что первый способ оформления возврата подоходного налога на основании купли жилого помещения является самым быстрым. Недостаток – это практически каждодневные походы в налоговую службу и сбор множества документов. Основным преимуществом второго метода является полный контроль над возвращаемыми деньгами. Недостаток его – это медлительность протекания данного процесса, особенно когда официальная заработная плата небольшая.

Гражданские лица, имеющие право на возврат 13 процентного вычета

Как уже отмечалось выше, право произвести возврат 13 процентов с покупки квартиры по факту его приобретения, имеют те граждане, которые данную процедуру выполняют впервые. Кроме того, у налогоплательщика должна быть официальная заработная плата, так как только из нее происходит исчисление требуемых процентов в бюджет нашего государства. Законодательная база Российской Федерации предоставляет возможность выполнять вычет по факту приобретения жилого помещения от любой доходной деятельности граждан. Единственное условие – эти доходы должны облагаться подоходными сборами в размере не меньше 13 процентов. Также оформить вычет налогового сбора при покупке квартиры в нашем государстве могут иностранные граждане, если они имеют официальную работу и проживание. Под процедуру возврата подоходного налога по факту покупки квартиры не попадают следующие категории граждан:

- Пенсионеры, единственным доходом которых является пенсия.

- Частные предприниматели, работающие по специальным налоговым схемам.

- Матери, находящиеся в отпуске по уходу за детьми.

Последняя категория в предоставленном перечне может осуществить данную процедуру сразу же после выхода из декретного отпуска.

Перечень необходимых документов для реализации возврата

Для оформления имущественного налогового вычета нужно подать пакет необходимых документов

На практике существует определенный регламентом список документов необходимых для оформления имущественного налогового вычета при покупке жилья. В него входит:

- Письменное обращение в структурный орган налоговой службы по месту проживания, где указываются все сведения о расчетном счете, куда будут перечисляться возвращаемые денежные средства.

- Свидетельствующий документ о доходах. Он составляется по форме 2 НДФЛ.

- Соглашение купли и продажи жилого помещения. Если квартира покупалась на первичном рынке недвижимости, то необходимо предъявить акт приема и передачи.

- Справка, подтверждающая право владения купленным жилым помещением.

- Контракт с финансовым учреждением на получение ипотечной ссуды, если таковой имеется.

- Платежные документы, подтверждающие факт приобретения жилья

Налоговый кодекс Российской Федерации предусматривает срок рассмотрения перечисленных документов и их проверку в течение 3-х месяцев. Это указано в статье 78 и 88 данного нормативного акта.

Случаи отказа в предоставлении возможности получить возврат 13 процентов

Стоит отметить, что при предъявлении всех необходимых документов, а также при правильном их оформлении и действительности, у сотрудников налоговой инспекции не будет оснований в принятии отрицательного решения по вопросу возвращения подоходного налога. Отказ на произведение рассматриваемой процедуры можно получить в следующих ситуациях:

- Когда квартира приобреталась через третью особу и на его денежные средства.

- Осуществление покупки квартиры производилось работодателем.

- Жилое помещение покупалось за средства государственные финансы, а еще из местного бюджета

Оформление 13 процентного возврата не осуществляется, когда купля продажа проводилась близкими родственниками. Подтверждением этого факта могут являться сведения, указанные в соглашении сделки.

Другие тонкости процедуры получения подоходного налога на основании приобретения квартиры

Средства возвращаются только при соблюдении всех условий

Бывают случаи, когда в планы супружеской пары после покупки одной квартиры входит приобретение другой. Такое действие они хотят произвести с целью улучшения жилищных условий. Исходя из того, что рассматриваемый вид возврата подоходного налога выполняется только один раз, то супруг может получить вычет за одно жилое помещение, а супруга – за другое. В данной ситуации, купленные жилые помещения следует оформлять, как совместную собственность, а не в долевом виде. Здесь надо помнить, что супруг будет оформлять свою декларацию в налоговой инспекции, а супруга свою. Таким образом, семейная чета сможет возвратить в свой семейный бюджет 520 тыс. рублей вместо 260 тыс. рублей.

Чтобы оформить возврат 13 процентов налога на основании покупки жилья неработающему человеку, необходимо взять последние три года из трудового стажа и по ним производить исчисления подоходного налога. Закон предоставляет таким способом пользоваться гражданам один раз за весь период официальной трудовой деятельности.

Как вернуть подоходный налог НДФЛ 13% с покупки жилья? Ответ ищите в видеоматериале:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

juristpomog.com