Особенности уплаты налога на дачный земельный участок

Обладатели дачных участков должны ежегодно платить земельный налог, а также налог на дачный домик и другие постройки.

Такие налоги рассчитываются по определённым правилам, которые зависят от законов конкретного региона или муниципалитета, а также от параметров самого дачного участка и построек на нём.

Кто должен платить налог?

Согласно п. 1 ст. 388 Налогового кодекса РФ, земельный налог необходимо оплачивать следующим категориям дачников:

Согласно п. 1 ст. 388 Налогового кодекса РФ, земельный налог необходимо оплачивать следующим категориям дачников:

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Физические лица, пользующиеся дачными участками, предоставленными таким лицам местными властями в безвозмездное пользование (как срочное, так и бессрочное) не оплачивают земельный налог.

Также не оплачивают земельный налог лица, арендующие дачный участок у местных органов власти, так как арендная плата властям заменяет земельный налог.

Правила расчёта суммы налога

Для того, чтобы рассчитать величину налога, подлежащего оплате, нужно налоговую базу (НБ) по конкретному виду налога умножить на ставку налогообложения (НС), выраженную в процентах, и разделить полученный результат на 100%. Налог = (НБ*НС)/100%.

Налоговым периодом для земель и недвижимости дачных участков считается календарный год.

Налоговая база

При вычислении величины земельного налога на дачный участок за налоговую базу могут приниматься, согласно п. 1 ст. 390 и п. 8 ст. 391 НК РФ, следующие величины:

- Кадастровая стоимость дачного надела;

- Нормативная стоимость дачного надела.

Нормативная цена определяется муниципальными органами власти и зависит от времени владения дачей и её размера, выступает в качестве налоговой базы только для тех дачных наделов, которые не поставлены на кадастровый учёт.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

При нахождении дачного участка на кадастровом учёте за налоговую базу принимается кадастровая стоимость надела на первое января текущего года, а изменения такой стоимости в течение года при расчёте величины налога не учитываются.- Кадастровая стоимость зданий;

- Инвентаризационная стоимость зданий.

Для вычисления размера дачного налога по кадастровой стоимости необходимо, чтобы строения на дачном участке состояли на кадастровом учёте в органах Росреестра. Данную стоимость берётся из сведений ЕГРН на первое января расчётного года, согласно п. 1,2 ст. 402 НК РФ.

Рассчитывать налог на дачный участок по инвентаризационной стоимости можно только до 2020 года, до этого времени все земельные наделы должны быть поставлены на кадастровый учёт.

Если на даче жилой дом вместе с гаражом или иными постройками оформлен как единый комплекс недвижимости, то для такого комплекса полагается вычет в размере одного миллиона рублей. Местные органы власти вправе уменьшить налоговую базу за счёт увеличения данных вычетов.

Нежилые хозяйственные постройки площадью до 50 кв. м. на дачных участках не облагаются налогом, согласно п. 1 ст. 407 НК РФ, а имеющие большую площадь – не имеют налогового вычета, как жилые строения.

участках не облагаются налогом, согласно п. 1 ст. 407 НК РФ, а имеющие большую площадь – не имеют налогового вычета, как жилые строения.

Согласно ст. 404 НК РФ, налоговая база, рассчитываемая по инвентаризационной цене дачной недвижимости, рассчитывается как произведение такой цены на специальный коэффициент-дефлятор. Инвентаризационная стоимость берётся на основании данных, поступивших в налоговые службы до начала марта 2013 года.

Значение коэффициента-дефлятора определяется правительством на каждый год. В 2017 году он равен 1,425.Налоговая ставка

Ставка по земельному налогу не может превышать 0,3% для дачных наделов, согласно п. 1 ст. 394 НК РФ, но может быть уменьшена местными властями для отдельных категорий населения.

Для жилых домов, расположенных в границах дачных наделов, налоговая ставка составляет 0,1%, в соответствии с п. 2 ст. 406 НК РФ.

- Кадастровой стоимости объекта;

- Вида недвижимости;

- Места нахождения недвижимости на карте региона;

- Природной ценности окружающих территорий.

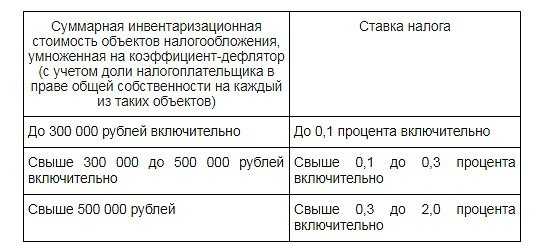

При расчёте налога по инвентаризационной стоимости дачной недвижимости, налоговые ставки устанавливаются органами власти муниципальных и поселковых образований в зависимости от величины налоговой базы следующим образом:

- При налоговой базе до 300 тысяч рублей ставка может быть до 0,1%;

- При налоговой базе от 300 до 500 тысяч рублей ставка может быть в пределах от 0,1% до 0,3%;

- При налоговой базе более 500 тысяч рублей ставка может быть в пределах от 0,3% до 2%.

Если местные органы власти не установили конкретные размеры ставки для расчёта дачного налога по инвентаризационной цене недвижимости, то налоговая ставка устанавливается, согласно п. 6 ст. 406 НК РФ, в размере:

- 0,1% для налоговой базы до 500 тысяч рублей;

- 0,3% для налоговой базы более 500 тысяч рублей.

Процедура оплаты

налогов владелец дачного участка должен производить до начала декабря года, следующего после расчётного. Физические лица уплачивают налог на основании извещения, который направляет таким лицам налоговая служба.

налогов владелец дачного участка должен производить до начала декабря года, следующего после расчётного. Физические лица уплачивают налог на основании извещения, который направляет таким лицам налоговая служба.Если владельцы дач несогласны с рассчитанными сотрудниками налоговой службы размерами налогов, например, из-за неприменения ряда вычетов и льгот, положенных в данном регионе, такие владельцы вправе написать жалобу в прокуратуру или обратиться в суд, приложив к заявлению самостоятельно рассчитанные величины налогов.

В случаях прекращения владения дачным участком до завершения календарного года, уплата налога происходит только за месяцы фактического владения.

Для этого сумма налога, рассчитанная за год, в котором было прекращено владение дачей, делится на 12 месяцев и умножается на число месяцев года, прошедших до прекращения права владения.Важно помнить, что календарный месяц учитывается при расчёте налога в случае, если владение дачным участком было прекращено до 15 числа месяца, согласно п. 7 ст. 396 НК РФ.

Продажа доли в квартире другому собственнику происходит по максимально упрощенной схеме.Некоторые категории населения имеют возможность бесплатно получить землю под ИЖС. Алгоритм вы найдете в нашей статье.

Налоговые льготы

Согласно п. 5 ст. 391 НК РФ, для следующих категорий населения налоговая база по земельному налогу подлежит уменьшению на 10 тысяч рублей:

- Герои СССР и РФ;

- Лица, награждённые орденом Славы;

- Инвалиды 1-й и 2-ой группы;

- Инвалиды с детства;

- Ветераны и инвалиды Отечественной войны;

- Участники боевых действий;

- Ликвидаторы Чернобыльской аварии;

- Участники ядерных испытаний, перенёсшие лучевую болезнь.

Также полностью освобождаются от земельного налога коренные народы Крайнего Севера при условии, что дачные участки используются представителями таких народов для сохранения их традиционного уклада жизни, в соответствии со ст. 395 НК РФ.

Налоговые льготы на дачную недвижимость вправе получать только те лица, которые не используют дачную недвижимость для образования и функционирования небольших предприятий с целью извлечения прибыли, согласно п. 2 ст. 407 НК РФ.Льгота в виде полного освобождения от уплаты налога на дачную недвижимость, вне зависимости от площади такой недвижимости, предоставляется следующим лицам:

- Герои России и СССР;

- Обладатели всех трёх степеней ордена Славы;

- Инвалиды 1-й, 2-ой группы;

- Инвалиды с детства;

- Ветераны ВОВ;

- Ликвидаторы Чернобыльской аварии;

- Профессиональные военные, отслужившие более 20 лет в вооружённых силах РФ;

- Участники ядерных испытаний;

- Члены семей погибших военных;

- Пенсионеры по возрасту;

- Ветераны Афганской войны.

Законодательные органы муниципальных и поселковых образований вправе устанавливать дополнительные льготные категории населения, в частности, во многих регионах многодетные семьи также освобождены от налога на недвижимость.

Если гражданин из льготной категории обладает несколькими дачными участками, то он выбирает один из них, и льгота будет применяться ко всем постройкам выбранного участка.

Важно помнить, что наличие у физического лица нескольких оснований для освобождения от налога не увеличивает число участков со льготным налогообложением, принадлежащих данному лицу.

Важно помнить, что наличие у физического лица нескольких оснований для освобождения от налога не увеличивает число участков со льготным налогообложением, принадлежащих данному лицу.

Итак, дачные земельные участки облагаются земельным и имущественным налогом, база для которого рассчитывается по кадастровой стоимости объектов, а ставка регулируется местным законодательством. При оплате налога по извещению налоговой службы важно проследить, чтобы все федеральные и местные льготы и вычеты были учтены в расчёте дачных налогов.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Автор статьи

Юрист. Практика в сфере недвижимости, тудового права, семейного права, защите прав потребителей.

zakonguru.com

Налоги на дачные участки — описание, требования и рекомендации — OneKu

Содержание статьи:Многие люди мечтают или планируют приобрести собственный дачный участок с уютным домиком и землей, где можно было бы обустроить небольшой огород или площадку для отдыха. Приобретение такого имущества является положительным и запоминающимся событием, однако оно несет не только радость, но и некоторую ответственность. В первую очередь новоиспеченным владельцам необходимо знать, какой налог на дачный участок полагается заплатить. Ведь содержание такового означает, что на собственника дачи возлагается дополнительная финансовая нагрузка.

Что нужно знать?

Вам будет интересно:Как привязать карту к киви-кошельку: инструкция и возможные ошибки

Дачный участок считается недвижимым имуществом. Ввиду этого он, как и прочие подобные объекты, согласно требованиям закона подвергается налогообложению. При этом собственнику дачи придется платить сразу два типа взносов:

- земельный налог;

- налог на имущество физических лиц.

В случае с налогом на землю все довольно просто. В нынешнем году земельный налог дачных участков аналогичен тому, что граждане платили ранее, начиная с 2006 года. Его размер рассчитывается с учетом кадастровой стоимости земельного участка, находящегося в собственности того или иного гражданина.

Вам будет интересно:Как посмотреть задолженность по кредиту бесплатно?

В соответствие с новым положением все, что построено на территории дачного участка для ведения подсобного хозяйства, огородничества, садоводства, а также индивидуальные строения относят к жилым домам (летнюю веранду или кухню, баню, дровницу, отдельно стоящую кладовку и дачный туалет). Со всего этого теперь будут взимать налоги.

Второй налог, который накладывается на имущество физических лиц, не имеет отношения к земельному участку. Распространяется такой налог на постройки на дачных участках. Изначально сумма такого вида налогообложения формировалась за счет инвентаризационной стоимости всех имеющихся построек. Однако в 2015 году были внесены поправки в Налоговый кодекс, теперь налог на собственность граждан высчитывается в зависимости от кадастровой стоимости жилья. Последняя, что следует учесть, сегодня максимально приближена к рыночной.

Кроме того, необходимо отметить, что новый тип расчета налогов вводят постепенно. Таким образом, первые шаги к увеличению размера сборов стали наблюдаться во втором полугодии 2016 года. В полной мере перейти на подсчет налогообложения по кадастровой стоимости государственные органы планируют в 2020 году.

Вам будет интересно:Как выгоднее досрочно гасить ипотеку: методы и полезные советы

Законодательство

Главным законодательным документом, который призван регулировать налогообложение всех видов дачной собственности, является Налоговый кодекс. В нем регламентирован как порядок расчета, так и установление срока выплаты указанных налогов.

Кроме того, стоит отметить, что в данном нормативном акте содержатся положения, которые позволяют создавать некоторые законодательные акты на местном уровне. К примеру, местные власти обладают правом установления собственных размеров льгот и т. п. Это значит, что для каждого региона в некоторых случаях существуют свои размеры налоговых сборов относительно дачных участков. Кроме того, существуют также некоторые подзаконные акты, которые применяются некоторыми исполнительными органами, в частности:

- Министерством финансов.

- Правительством РФ.

- ФНС.

Налоги на дачу

Каждый российский гражданин, который в собственности имеет дачный участок, согласно требованиям закона обязан осуществлять уплату налогов на свое имущество. Периодически необходимо отслеживать соответствующие нормативные акты, поскольку они часто изменяются.

Некоторым изменениям могут подвергаться такие аспекты, как:

- порядок расчета налога;

- получение налоговых вычетов;

- обязательства по выплате налогов, в том числе налог с продажи дачного участка или с его покупки.

Кроме того, меняться может и список категорий граждан, которые могут быть частично либо полностью освобождены от выплаты налога на дачную собственность.

На что обратить внимание?

Независимо от того, какую недвижимость приобретает физическое лицо, что относится и к дачным участкам, ему необходимо регулярно выполнять обязанности по уплате установленных в отношении данного имущества налогов.

При этом необходимо обратить внимание на такие рекомендации:

Документы о необходимости выплаты приходят исключительно тем гражданам, которые зарегистрировали свои дачные владения в Росреестре.

Налог на дачный участок для пенсионеров

Вам будет интересно:Заявление о возврате страховки по кредиту: образец, правила оформления, сроки подачи

Налогообложение земельных наделов в отношении пенсионеров несколько отличается от сборов для прочих физических лиц. Налог за дачный участок пенсионеры платят, пользуясь следующими привилегиями и льготами:

Дачный участок в СНТ

В случае если дача находится в СНТ либо в дачном кооперативе, то пенсионеру нет необходимости заносить ее в Росреестр. Поэтому ждать уведомления от налоговой инспекции на уплату налога на дачный участок не стоит.

Все необходимые взносы в данном случае производятся не в налоговый орган, а в кассу дачных кооперативов или сообществ. Оттуда же денежные средства перераспределяются по всем необходимым инстанциям.

Налоги при продаже или покупке дачи

В случае покупки дачного участка необходимость налогообложения отпадает. Тем не менее из этого правила есть некоторые исключения, например, это касается случаев, когда вместо документа о купле-продаже собственники заключают договор дарения.

Когда стороны сделки родственниками не являются, то одаряемое лицо обязано уплатить НДФЛ. Размер данного налога напрямую зависит от цены подаренной недвижимости.

Если гражданин продает дачный участок, ему необходимо учитывать сразу несколько рекомендаций риелторов:

Следует отметить, что распространяются все установленные сроки налогов на дачные участки на новое имущество, то есть полученное гражданами с начала 2019 года. В остальных случаях действуют прежние нормативные предписания.

Порядок расчета суммы налога

Правильно рассчитать сумму налога на дачный участок можно самостоятельно. Для этого необходимо опираться на размер налоговой ставки. Для каждого субъекта страны она имеет различные размеры, государство же может устанавливать исключительно максимальный размер таких ставок. Для того чтобы узнать размер ставки в своем регионе, следует обратиться в администрацию по месту жительства.

Рассчитать сумму налоговой выплаты можно, умножив налоговую ставку на кадастровую стоимость дачного участка. Ее можно найти в кадастровом паспорте участка. Налог на дом на дачном участке или другую недвижимость рассчитывают с учетом инвентаризационной стоимости, которую можно узнать в БТИ. Это временная мера, поскольку на сегодняшний день идет постепенный плановый переход на расчет налоговых сумм по кадастровой стоимости.

Ставка по налогу на строения на дачном участке устанавливается в районах и городах в рамках действующего законодательства. Ее пределы постоянно изменяются в зависимости от особенностей налоговой базы:

Кто имеет льготы?

В российском законодательстве относительно налогообложения дачных участков отмечены определенные категории граждан, которые частично либо полностью могут быть освобождены от необходимости платить земельный налог. Однако налоги относительно строений, которые находятся на конкретном участке, в рассмотрение данного вопроса не входят. Таким образом, дом, прочие постройки и дачные участки облагаются налогом по разным схемам.

Итак, освобождены от выплаты налога на землю:

- инвалиды 1-й и 2-й групп;

- инвалиды и ветераны войны;

- Герои СССР и РФ, полные кавалеры ордена Славы;

- люди, признанные инвалидами детства;

- граждане с лучевой болезнью, которая приобретена на атомных объектах;

- лица, которые обладают законным право на социальную поддержку вследствие аварии на ЧАЭС.

Кроме этого, власти регионального уровня могут устанавливать некоторые льготы по налогам для лиц пенсионного возраста, полностью освобождая их от необходимости платить земельный налог, но об этом уже было сказано выше. Специалисты рекомендуют узнавать эту информацию в налоговой инспекции по месту регистрации собственника.

Получение налогового вычета

Российское законодательство позволяет гражданам возвращать налоги на дачный участок, однако подобная возможность распространяется исключительно на случаи приобретения недвижимости. Кроме того, человек, желающий воспользоваться подобной привилегией, должен работать по официальному трудовому договору, то есть оплачивать НДФЛ.

Таким образом, возврат налога на дачный участок возможен в следующих случаях:

В таких случаях возможно, что гражданину будет возвращаться налог на дачу. Главное, после продажи участка правильно заполнить декларацию 3-НДФЛ, сдать ее в ИФНС, а также выплатить положенный налог в полном объеме.

Какие документы необходимы для получения вычета?

Здесь рекомендации будут следующими. После сделки гражданин, желающий получить налоговый вычет, должен обратиться в соответствующий налоговый орган и предоставить необходимые бумаги. В их перечень входят:

- справка 2-НДФЛ за год, в котором осуществлялась сделка;

- бумаги, подтверждающие расходы при приобретении дачного участка;

- декларация 3-НДФЛ;

- свидетельство, которое подтверждает право собственности;

- иная документация о приобретении в собственность конкретной недвижимости.

Данный пакет документов позволит получить налоговый вычет и сэкономить часть средств при приобретении дачного участка.

Источник

1ku.ru

Каков размер налога на дачные участки с 2019 года и от чего он зависит

С момента регистрации прав на собственность в Росреестре собственник дачного участка должен выплачивать налог на дачный земельный участок.

Если дачный участок еще не зарегистрирован в Росреестре, его владелец имеет обязательства по уплате налога перед своим дачным сообществом либо кооперативом. Тем не менее, право собственности на участок уже продолжительное время подтверждается именно выпиской из Росреестра, а потому собственник незарегистрированного участка практически не может осуществлять никаких сделок с недвижимостью. Кроме того участок невозможно официально наследовать без регистрации права собственности. Как правильно приватизировать дачу, узнайте из статьи https://realtyinfo.online/2823-kak-oformit-privatizatsiyu-garazha-dachi-v-sobstvennost-spisok-dokumentov-algoritm-shagov.

Стоит отметить: граждане, у которых имеется в собственности дачный участок с расположенными на нем постройками, но на них нет оформленного права собственности, еще могут успеть воспользоваться дачной амнистией, действие которой продлили до 2018 года. Только официально оформленный документ на право собственности дает возможность полноценно распоряжаться своим имуществом.Расчет налоговых выплат в 2019 году

С 2016 года предусмотрен новый алгоритм расчета налоговых выплат на дачный участок и расположенную на нем недвижимость. Теперь размер обязательных налоговых выплат непосредственно зависит от кадастровой стоимости участка и расположенных на нем объектов недвижимости.

Формула расчета размера налоговых выплат для владельцев дачного участка несложная. Общая кадастровая стоимость земли умножается на налоговую ставку, которая действительна в пределах региона. Законодательством установлено, что наибольшая налоговая ставка не может превышать 0,3%.

Налог на постройки, зарегистрированные на дачном участке, составляет 0,1% от их общей стоимости, указанной в кадастровом реестре.

Выплачивать налог на дачный дом в 2019 году, рассчитанный по такому алгоритму, могут только собственники участков и недвижимости, которая числится в кадастровом реестре объектов недвижимости. Как узнать кадастровую стоимость жилья, читайте тут. До 2020 года правительством РФ планируется произвести расчет кадастровой стоимости всех объектов недвижимости в регионах РФ.

Если владельцу земельного участка кажется, что цена на недвижимость, обозначенная в кадастровом реестре, необъективна и размер налога соответственно слишком большой, можно сделать перерасчет кадастровой стоимости недвижимости. В случае, когда оценщик действительно определит, что стоимость дачного участка была ранее завышена представителями кадастровой службы, получить компенсацию за предыдущие налоговые выплаты будет проблематично, но с момента внесения изменений в кадастровый реестр собственник будет выплачивать налог, соответствующий цене участка.

Гражданин может обратиться в комиссию по рассмотрению споров о результатах определения кадастровой стоимости при Росреестре с заявлением о пересмотре результатов определения кадастровой стоимости своей недвижимости. Заявление можно подать в течение пяти лет с момента внесения в государственный кадастр недвижимости результатов определения кадастровой стоимости. Срок рассмотрения заявления – 1 месяц после подачи. Как происходит экспертная оценка недвижимости, описано здесь.

Смотрите в видео, как рассчитать налог на свою недвижимость (в том числе дачу и иные постройки на дачном участке), исходя из ее кадастровой стоимости

Налог при совершении сделок с недвижимостью

Налог на дачный участок в 2019 году оплачивается и при совершении некоторых сделок с недвижимостью. Так уплатить налог придется в случаях:

- Заключения договора дарения на дачный участок. Сторона, которая получает участок в дар, платит налог на доход, размер которого рассчитывается в зависимости от стоимости приобретения.

- Продажи участка. 13% от общей кадастровой стоимости обязан выплатить владелец участка (продавец), если недвижимость находится в его собственности менее 3-5 лет.

Не нужно платить налог на дачный участок при заключении сделки купли-продажи, если участок находится в собственности владельца более 3 лет. Покупатель участка не платит налоговых платежей в случае, если заключается договор купли-продажи.

Льготы на уплату налога на дачный участок

Законодательством РФ предусмотрены определенные льготы для социально незащищенных граждан. В том числе такие льготы распространяются и на налоги на дачные участки с 2016 года. Так все пенсионеры освобождены от необходимости уплаты налогов за одну единицу недвижимости, собственниками которой они являются.

Земельный налог пенсионеры оплачивают на общих основаниях. Получить льготу на уплату налога можно не только на общегосударственном, но и на региональном уровне. Для этого нужно собрать документы, указывающие на то, что собственник имеет право претендовать на льготу и обратиться в органы местного самоуправления, где будет предложено написать соответствующее заявление с просьбой о льготе. О результатах рассмотрения заявления собственнику будет сообщено. Больше о налогах для пенсионеров и какие им не надо платить, узнайте по ссылке https://realtyinfo.online/4391-nalogi-dlya-pensionerov-kakie-ne-nado-platit-kakie-uplachivayutsya-polnostyu-na-kakie-polozheny-lgoty.

В некоторых регионах для всех пенсионеров предусмотрены льготы при оплате земельного налога.

Получение налогового вычета после строительства дома

Налоговый вычет – возвращение государством части потраченных на покупку дома или участка средств. Возможность получить налоговый вычет каждый гражданин РФ может только один раз после оформления права собственности на недвижимость в Росреестре. Общий размер имущественного налогового вычета в 2019 году не может превышать 2 млн. рублей. Налогового вычета при покупке нежилых помещений не предусмотрено.

Дополнительно

Кроме того, лицу, которое желает получить налоговый вычет, нужно еще в ФНС подать заявление о предоставлении налогового вычета, свой паспорт и номер расчетного счета для перечисления вычета.

Чтобы вернуть часть вложенных в приобретение участка средств, нужно обратиться в налоговую службу. Сотрудники налоговой подскажут при каких условиях возможно получение налогового вычета по данному участку. Для получения вычета нужно взять справку о доходах за год, когда был приобретен участок, и иметь договор о купле-продаже, в котором зафиксированы факт приобретения недвижимости и стоимость, уплаченная за участок. Получить налоговый вычет можно в любое время после покупки или продажи участка. Никаких временных ограничений законодательством не предусмотрено.Если у вас остались вопросы по налогам на дачный участок и дом — задавайте их в комментариях к статье

realtyinfo.online

Налог на дачу

Дача – это мечта многих горожан, и отличная возможность отдохнуть за городом тем, у кого она есть. Ее покупка один из приятных и счастливых моментов в жизни каждого. Вместе с приобретением дачи, которая считается тоже недвижимостью, у нас возникает обязательство платить налог на дачу

С 1 января на налог на дачу 2015 в Налоговом кодексе изменились ставки, а также его оценка. Перед собственниками дач встает вопрос сколько они будут платить со своего дачного имущества. Многие объединились в специальные группы в социальных сетях и выясняют все подробности и нюансы этого вопроса.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

Какой налог на дачу необходимо платить?

Если есть недвижимое имущество, а в данном случае это дачный домик, находящийся на участке, платится налог на имущество дачи.

Важно! С 2015 года налогооблагаемая база изменилась. Теперь это уже не инвентаризационная оценка БТИ, а кадастровый расчет стоимости, приближенный к рыночной стоимости. Это влечет за собой значительное увеличение налогового бремени для владельцев.

Закон будет воплощаться в жизнь поэтапно, начиная с середины 2016 года и к 2020 году будет действовать во всех федеральных субъектах России, как только пройдет полная кадастровая оценка объектов.

Налог на дачу физических лиц

Исходя из закона о налогообложения владелец должен платить налог со всего имеющегося у него имущества, начиная от квартиры заканчивая гаражом или даже части какой-либо недвижимости. Значит, налог на дачу физических лиц он обязан платить. Есть категории граждан, имеющих льготы на налог на дачу и освобожденных и не уплачивающих налоги на дачу.

Существуют некоторые особенности уплаты:

Все собственники дач должны уплачивать налоги после получения уведомления из налоговой. К нему прилагается расчет и начисленная сумма. Уведомление придёт только тем дачниками, которые зарегистрированы в Росреестре. Остальная часть будет платить руководителям дачных сообществ и кооперативов.

Важно! Если дачная недвижимость, имеет небольшой домик до 50 м2, тогда налог не платится. Если площадь дачи больше, придётся заплатить налог с разницы. Сюда придётся добавить площади бани, гаража, сараев и хозяйственных построек.

Сделать расчёт налога на дачу можно на основании ставки. Его расчёт ведется исходя из инвентаризационной стоимости, которая устанавливается БТИ. Умножаем эту стоимость на процентную ставку. Со середины 2016 года на кадастровую стоимость. Если недвижимость оценена меньше чем, 300 тысяч рублей, значит ставка будет в размере 0,1 %. Если стоимость 300–500 тысяч, тогда ставка до 0,3%. Более 500 тысяч – 0,3 –2%. Ставка налога на имущество будет устанавливаться в каждом регионе отдельно.

Есть возможность оформить уплату по упрощенной системе. Заполняем собственноручно декларацию, в которой указываем общую жилую площадь дома, находящегося на дачном участке. Этот расчет будет налоговой базой с которой рассчитается налог.

Скачать бланк декларации об объекте недвижимого имущества.

Скачать образец заполнения декларации об объекте недвижимого имущества.

Земельный налог на дачу

Дача – это одновременно и земельный участок и небольшой жилой домик. Значит, если есть во владении земельный участок – платим земельный налог. Земельный налог владельцы начинают платить с момента, когда зарегистрированы его права собственности на участок, значит владение им будет пожизненным с правом наследования. Может быть оформлено бессрочное право пользования. Начисление налога осуществляется местной налоговой на основании документов на право пользования земельным участком. Арендаторы налог на землю не уплачивают. Ставка определяется местными муниципалитетами. У них есть право устанавливать для пенсионеров льготы. Участок обязательно должен быть включён муниципальными органами в земельный кадастр. Стоимость участка определённая другими способами: по цене приобретения, рыночной цене не считается налоговой базой.

Важно! Земельный налог, если пришло уведомление, уплачивается за последние три года, а не с момента его ввода в действие с 2006 года. Если уведомление пришло в 2014 году, значит необходимо заплатить за 2013, 2012, 2011 года.

Налог на дачу для пенсионеров

Налог на землю, его ставки и сроки уплаты устанавливается местными муниципальными органами. Они имеют право установить для пенсионеров льготы. (Более подробно читайте в нашей статье, налог на землю для пенсионеров). При уплате за земельные участки законодатели внесли разъяснения рекомендательного характера для местных властей, какие льготы полагаются пенсионерам. В некоторых регионах учли эти рекомендации и предоставили льготы пожилым людям.

Налог с продажи дачи

Если собственник решил продать своё дачное имущество, тогда у него может возникнуть вопрос. При продаже дачи нужно ли платить налог? Ответ тут однозначный, налог с продажи дачи платиться обязательно.

Важно! Считается, что физическое лицо получило доход, значит платим НДФЛ – 13% для отечественных граждан и 30% для собственников-иностранцев.

Расчёт будет производиться исходя из договорной цены. Налог при продаже дачи менее 3 лет, которая была во владении у хозяина уплачивается обязательно. Если больше, чем три года, тогда налог не взимается. Уплату делает продавец, покупатель ничего не платит. Также придётся оплатить НДФЛ если дачу оформят по договору дарения. В нем лучше указать стоимость земельного участка, чтобы потом налоговые органы не требовали инвентаризационную или кадастровую оценку для базы расчёта. Налог с продажи дачи уплачивается самостоятельно. В случае неуплаты добавляется ещё штраф – 5% от суммы налога.

Если произошла продажа по цене дешевле покупки, тогда необходимо это указать в декларации к которой прилагается копия договора купли-продажи. В этом случае не придётся платить налог.

Если дача продана по цене выше её покупной стоимости, тогда мы тоже приобщаем к декларации подтверждающие документы предыдущей и нынешней купли-продажи. В этом случае платится налог с разницы между двумя суммами.

Возврат налога при покупке дачи

Можно ли вернуть налог с покупки дачи? В законе существует такое понятие как возврат налога. Его действие распространяется в пределах продажи дачных участков.

В каких случаях возможен возврат налога с покупки дачи?

- Если куплен дачный участок, для индивидуального жилищного строительства или когда на нем уже стоит построенный жилой дом.

- Если у дачной постройки нет статуса жилого помещения, тогда налоговый возврат не возможен. Он возможен если купленное имущество оценено общей стоимостью до 1 миллиона рублей.

Собственники дачной недвижимости должны платить налоги, установленные законодательством РФ. Для определённых категорий граждан существуют льготы, есть возможность получить налоговые вычеты. Нет смысла уклоняться от уплаты налогов на дачную недвижимость или участок. А если решили продать дачу не забудьте заполнить декларацию и уплатить НДФЛ.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

o-nedvizhke.ru

Надо ли пенсионерам платить налог на землю с дачных участков

Как известно, в 2017 году налог на земельный участок (ЗУ) должен определяться с учетом кадастровой стоимости (КС) участка.

В большинстве случаев новый налог будет значительно повышен. Поэтому для имеющих дачные участки пенсионеров становится важным вопрос об обязанности оплаты ими такого налога.

Законы

Платность использования земли в РФ определена ЗК (ст. 65). Оценка КС земли, являющейся налоговой базой при определении земельного налога (ЗН), должна производиться в соответствии со ст. 66 этого кодекса.

ЗН устанавливается в соответствии с НК и нормативными актами местных органов власти (ст. 387). Порядок определения величины ЗН и граничные величины налоговых ставок для ЗУ различного назначения приведены в НК (глава 31).

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Кто освобожден от ЗН

В НК перечислен состав организаций и граждан, которые освобождены от ЗН.

К числу освобожденных от ЗН относятся организации инвалидов, религиозные организации, строительные организации в части ЗУ, используемых для дорог, предприятия, связанные с народными промыслами, а также организации – участники особых или свободных экономических зон и другие.

Из числа физических лиц от ЗН освобождаются только лица, относящиеся к коренным народам Севера или Сибири.

Кто может получить налоговую льготу

В НК перечислены граждане, для которых может быть уменьшена налоговая база на сумму в 10000 рублей.

К ним относятся Герои Советского Союза, РФ, кавалеры ордена Славы, инвалиды 1-й и 2-й группы, ветераны и инвалиды ВОВ и боевых действий в различных районах земли.

Эту льготу имеют также граждане, подвергшиеся радиоактивному облучению в Чернобыле, на Семипалатинском полигоне, на заводе «Маяк» и при испытаниях ядерного оружия.Должны ли пенсионеры платить ЗН

На федеральном уровне законов (НК) для пенсионеров, имеющих дачные участки, отсутствуют какие-либо льготы по оплате ЗН.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

ЗН относится к местным налогам. Этот налог полностью идет в местный бюджет. Поскольку это местный налог, то его налоговая ставка (НС) определяется постановлениями местных властей.

Поскольку это местный налог, то его налоговая ставка (НС) определяется постановлениями местных властей.

Эта ставка только не может превышать максимума, установленного в НК. Для земель, используемых для садоводства и дач, она равна 0,3%. В различных районах к ставкам ЗН относятся по-разному. В одних дачники должны платить ЗН по максимуму, то есть 0,3% от КС, а в других – этот налог может быть обнулен.

Например, в Одинцовском районе МО от ЗН освобождены пенсионеры, которые не заняты на работе, а в Павлово-Посадском – одинокие пенсионеры. В Мытищинском районе МО делается льгота по ЗН в 50% для дачников, имеющих ЗУ площадью до 1500 м², а в Королеве – такую же льготу может получить собственник дачного участка в 1200 м².

Жители северной столицы могут не платить ЗН, если площадь ЗУ не превышает 2500 м². В Саратове от ЗН освобождаются владельцы 600 м², если при этом ЗУ не используется для предпринимательства. В Москве никаких местных льгот по оплате ЗН на дачный участок не предусмотрено.

Для оценки правильности величины налога, присланного пенсионеру налоговыми органами, можно произвести самостоятельный расчет. Для этого вначале уточняется кадастровая стоимость дачного участка. С этой целью необходимо зайти на сайт Росрегистра (http://pkk5.rosreestr.ru) и по кадастровому номеру ЗУ уточнить его кадастровую стоимость.

органами, можно произвести самостоятельный расчет. Для этого вначале уточняется кадастровая стоимость дачного участка. С этой целью необходимо зайти на сайт Росрегистра (http://pkk5.rosreestr.ru) и по кадастровому номеру ЗУ уточнить его кадастровую стоимость.

Для уточнения действующей в рассматриваемом районе налоговой ставки необходимо зайти в раздел «Льготы» сайта ФНС (http://nalog.ru/m50/service/tax/). Выбрав территорию расположения дачного участка, вид налога (земельный) и налоговый период (например, 2016 год), проверить наличие местных льгот для данного платежа. При отсутствии льгот берется НС в 0,3%.

Далее ЗН определяется путем умножения НС на налоговую базу (кадастровую стоимость). При этом необходимо учитывать время владения ЗУ в данном налоговом периоде и долю собственности.

Уточнение границ земельного участка проводится квалифицированным специалистом — кадастровым инженером.Как правильно написать заявление на получение земельного участка в собственность? Образец, а также советы по составлению вы найдете здесь.

На материнский капитал можно купить дом и землю. Особенности подробно описаны в нашей статье.

Выводы

НК РФ не предусматривает каких-либо льгот для пенсионеров по выплате налога на землю дачного участка.

В некоторых регионах пенсионеры в соответствии с актами местного законодательства могут иметь льготы по уплате ЗН на дачный участок.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Автор статьи

Юрист. Практика в сфере недвижимости, тудового права, семейного права, защите прав потребителей.

zakonguru.com

Налог на дачные постройки 2018: объекты налогообложения, порядок исчисления и уплаты

Начало 2018 года принесло дачникам и владельцам частных домов неприятные новости: все СМИ заговорили о введение в действие налога на постройки, расположенные на частных наделах. Повсюду начала появляться информация, что теперь владельцам бань, гаражей и даже беседок придется выплачивать большие суммы за содержание имущества.

Но если разобраться в действующих законах, никаких кардинальных изменений налоговых норм, которые вводили бы новые вида налогов, за последние годы не было. Кроме того, правительство установило мораторий на введение в действие новых налогов для населения, который должен продлиться до 2020 года. Поэтому большинство новостей о введение новых законов и форм сбора налогов на самом деле лишь повод для привлечения внимания.

Налог на хозяйственные постройки

Практически во всех новостных изданиях указывается ссылка на Федеральный закон № 401 от 30.11.2016, которым якобы и введены новые требования по уплате налога. На самом же деле этот закона действительно вносит изменения в статью Налогового кодекса, в которой перечислены объекты, подпадающие под налогообложение. Но эти изменения внесли только слово «дом» во вторую часть статьи. Сделано это было по причине активного действия дачной амнистии, в ходе которой на садовых и дачных участках стали возводиться и узакониваться жилые дома. Разумеется, такие объекты должны облагаться налогом, так как ничем не отличаются от частных домов на участках под ИЖС.

Фактически обязанность платить налог за постройки была наложена на граждан еще в 2014 году, когда вносились кардинальные изменения в Налоговый кодекс нашей страны. Законом № 284-ФЗ была введена в действие новая редакция статьи 401, которая устанавливала следующие объекты в качестве объектов для взыскания налогов:

- жилые дома;

- отдельные жилые помещения, к которым относятся комнаты или квартиры;

- обособленные гаража и отдельные парковочные места;

- единый комплекс недвижимости, под которым понимается, например, здание завода с внутренними агрегатами и устройствами;

- незавершенка;

- иные строения, сооружения и здания, к которым как раз и относятся хозяйственные постройки.

Таким образом, обязанность по уплате налога легла на плечи граждан еще в 2014 году. Но почему же об этом заговорили только сейчас? Дело в том, что эти изменения начали действовать только с 2015 года. С этого момента граждане должны были подавать сведения в местную налоговую о том, что на их участке имеются строения, за которые надо платить налоги. Но, конечно, самостоятельно никто этого не делал. Дело даже не в порядочности нашего населения, об этом просто никто не знал и даже не догадывался.

Но причиной активного обсуждения налога на хозяйственные постройки в 2018 кроется в ином. У должностных лиц инспекции есть право начислять неуплаченные налоги за период в три года. Если считать время с момента вступления в действие закона, указанные три года истекают тридцать первого декабря 2018 года. Именно поэтому инспекция забеспокоилась о необходимости собирать налоги.

Поэтому новый закон о налоге на хозпостройки — «рекламная акция» налоговой инспекции, призванная заставить людей быстрее бежать в органы для постановки своих бань и гаражей на учет. Причина проведения такой акции проста — до 2018 налоговой просто не было времени заниматься этим вопросом, а если бы они не подняли и в этом году тему, к руководству службы были бы большие вопросы о профессиональной пригодности.

За какие постройки на дачном участке платить налог

Статья 401 предусматривает список общих объектов, которые облагаются имущественным налогом. Их собственниками могут быть как граждане, так и организации и органы власти любой категории.

Дачникам же придется, как и прежде, платить налог за следующие объекты:

- жилые дома, которые располагаются на участке;

- гаражи и парковочные места, которые признаны недвижимостью;

- за незавершенку;

- за постройки, общая площадь которых не превышает пятьдесят квадратных метров.

Нововведения законодательства, внесенные Федеральным законом № 401 от 30.11.2016, предусматривают расширенное понятие жилых строений на дачном или садовом участке. Внесенные изменения обговаривают, что к категории «жилые дома» в рамках рассмотрения собственности на дачных и садовых участках, относятся теперь не только жилые строения, но и дома. Разница одна между этими понятиями заключается в следующем: жилые строения предназначаются для временного нахождения людей, а дома — для постоянного проживания.

Таким образом, к жилым домам на дачных или садовых участках относятся:

- дачные домики;

- частные дома;

- коттеджи.

Если с незавершенкой и гаражами все понятно, вопросы возникают о строениях хозяйственного назначения. Законодатель адекватно оценил необходимость сбора налогов с такой категории. Справедливо, что если у гражданина на участке несколько огромных теплиц, в которых он выращивает овощи на продажу, за такие постройки ему необходимо платить налог. Иначе чем его теплицы отличаются от той же фермы или завода…

Поэтому можно выделить несколько требований к постройкам, за которые необходимо уплачивать налоги:

- площадь таких сооружений и построек не должна превышать пятьдесят квадратных метров;

- постройка используется в целях ведения бизнеса;

- не установлена льгота на уплату налога.

Возможные льготы

Законодательством предоставлена возможность уменьшения или частичного освобождения от налоговой обязанности для людей, имеющих определенный статус. Конкретный перечень категорий предусмотрен статьей 407 Налогового кодекса, которая также устанавливают общие правила для пользования льготой.

Пунктом пятнадцатым части первой указанной статьи устанавливается льгота и для граждан, которым принадлежат хозпостройки на дачных или садовых землях. Но закон устанавливает определенные условия, при которых возможно получение права на льготу. Главное из них — нельзя автоматически присвоить себе льготу, так как для этого необходимо обратиться с ходатайством в районную налоговую. Только после официального вынесения решения о присвоении льготы, за определенную постройку можно не платить налог.

Кроме того, органы власти устанавливают следующие требования:

- получение льготы возможно только на одну постройку, расположенную на дачном или садовом участке;

- постройка не должна быть больше пятидесяти квадратных метров;

- хозяйственное сооружение или строение не должно использовать в качестве объекта для бизнеса.

Законом установлены формы заявлений на получение льготных условий по уплате налогов, а также порядок заполнения таких заявлений. Такое заявление можно уточнять, но не позже первого ноября того года, в котором была установлена льгота.

Новый налог на дачные постройки 2018: за что платить не придется

Весной 2017 года налоговые органы направляли специальные письма на эту тему, которые подробно рассказывали за какие хозяйственные объекты нужно платить налог, а за какие нет. Но у населения до сих пор нет единого мнения по этому поводу. Несмотря на подробное разъяснение в законе указанного вопроса, на практике встречаются случаи, когда судьба уплаты налога неясна. Например, если теплица является временной, и она устанавливается исключительно на несколько месяцев в году.

Гражданам не придется платить налог за те постройки, в отношении которых налоговой признано действие специальной льготы.

Кроме того, население не будет уплачивать налоги за следующие хозяйственные объекты:

- небольшие теплицы;

- навесы на участках;

- временные постройки;

- строения, которые не имеют фундамента, например, туалет или летний душ;

- простые беседки, качели и другие переносные объекты.

Если говорить простым языком, налог уплачивается только за те строения и объекты, которые возможно зарегистрировать в Росреестре как недвижимость.

Обложение налогом дачных построек

Налог на хозпостройки на дачном или садовом участке по факту является имущественным налогом для граждан, который постоянно приходит за собственную квартиру или дом. Поэтому порядок и способы уплаты налога одинаковы как за квартиру, так и за баню или гараж.

Исчисление налога

Налог может исчисляться двумя способами:

- в зависимости от кадастровой стоимости строения;

- от инвентаризационной стоимости.

Подробный порядок, условия и требования по правильной уплате налога перечислены в статье 406 Налогового кодекса.

Если брать расчет через кадастровую стоимость, за дачные строения придется отдавать не больше 0,1 %. Процентная ставка по расчету через инвентаризационную стоимость указана в таблице.

Законодатель предусмотрел также возможность использования дифференцированных расчетов, которые могут зависеть не только от стоимости, но и от разновидности объектов и места их фактического нахождения.

Для примера рассмотрим следующую ситуацию. Гражданину принадлежит дачный домик, баня и сарай, площадь каждого из строений не превышает пятидесяти квадратных метров. Если не брать во внимание установленные льготы, а за кадастровую стоимость всех объектов взять сумму в двадцать тысяч рублей, гражданину придет имущественный налог на две тысячи рублей.

Порядок уплаты

Налог на дачные постройки считается инспекцией за прошедший годовой период. Оплачивать его нужно в последний день ноября будущего года. Таким образом, за 2017 год налог на хозяйственные постройки и дачные строения необходимо заплатить до тридцатого ноября 2018 года включительно.

Оплата проводится по налоговому уведомлению, которое направляется каждому гражданину по адресу регистрации. В такой бумаге содержится сумма для уплаты, все реквизиты.

bigland.ru

Налоговое бремя. Что на даче нужно регистрировать и кому положены льготы? | Помощь юриста | Дача

За что не платим?

Построили на участке баню. Надо ли её регистрировать и платить за неё налог?

Андрей Кузьмин, Тула

В рамках действия «дачной амнистии» по декларации (с 1 января 2017 г. – с оформлением технического плана) можно зарегистрировать любую капитальную постройку, находящуюся на дачном или садовом участке: как жилой или садовый дом, так и вспомогательное строение – баню, летнюю кухню.

Все зарегистрированные постройки облагаются налогом на имущество физических лиц. Это местный налог, средства от которого сельские и городские поселения направляют на развитие инфраструктуры: дороги местного значения, больницы и пр. Предельные ставки установлены на федеральном уровне Налоговым кодексом, статья 406 (см. табл.).

Налоговым кодексом предусмотрены федеральные льготы – всего 15 льготных категорий. Так, пенсионеры не платят налог на имущество за 1 жилой или садовый дом независимо от площади, а также за 1 хозпостройку, не превышающую 50 м². Также всем гражданам предоставляется налоговый вычет: на 50 м² площади в 1 доме налог не начисляется. Таким образом, если вы владелец жилого дома площадью 70 м² и пенсионер, то полностью освобождаетесь от налога, в то время как любой владелец, не имеющий льгот, будет платить налог только с 20 м².

Не облагаются налогом некапитальные строения – колодцы, заборы, теплицы, навесы, беседки. Если такие объекты по ошибке попали в Реестр неузаконенных домов и строений, то для их исключения достаточно позвонить на «горячую линию» в БТИ (телефон «горячей линии»: +7 (495) 780-17-86) или отправить сообщение на электронную почту ([email protected]).

ПРИМЕР. Площадь среднего дачного дома в Московской области – 100 м², а облагаемая налогом рассчитывается: 100–50 = 50 м². Средний налог на строения – около 3 тыс. руб. в год. Это посильно для работающих граждан.

| Размер налога (% от кадастровой стоимости) | Объект налогообложения |

| 0,1 * | садовые и жилые дома, в том числе незавершённые строительством, гаражи |

| 0,3 | хозяйственные строения, площадь каждого из которых не превышает 50 м²; |

| 0,5 | прочие объекты налогообложения |

* Может быть увеличена максимум до 0,3% представительным органом муниципального образования

Хозяйственные платят меньше

Я пенсионер. На даче ещё лет 10 назад была построена маленькая летняя кухня. В прошлом году мы её зарегистрировали, а осенью получили извещение о том, что за неё придётся заплатить какой-то сумасшедший налог. Разве я не имею права на льготы?

В. М. Трушин, Одинцово

У многих дачников в свидетельствах о регистрации права на недвижимое имущество (с 15 июля 2016 г. – в выписке из ЕГРП) указаны разные наименования построек: летняя кухня, баня, сарай и др. По логике все строения в садоводческих некоммерческих товариществах, не являющиеся жилыми домами, относятся к хозяйственным постройкам и должны облагаться налогом по ставке не более 0,3% от кадастровой стоимости.

За одно хозяйственное строение до 50 м² налог льготники не платят, однако не всегда сведения из Росреестра корректно поступают в налоговую инспекцию, в результате чего эти постройки относят к категории «прочие объекты», по которым независимо от их площади льгот не предусмотрено, а максимальная ставка – 0,5%.

В связи с многочисленными обращениями дачников Министерство финансов РФ подготовило разъяснения о том, что с точки зрения налогообложения все строения, расположенные на земельном участке, предоставленном для садоводства, и не являющиеся жилыми строениями, признаются хозяйственными (в том числе летняя кухня, баня).

Таким образом, если дачники получают налоговое уведомление, в котором баня, летняя кухня или сарай указаны как «прочее строение», необходимо обратиться в налоговую инспекцию с заявлением об отнесении данного строения к хозяйственной постройке и перерасчёте налога по ставке не более 0,3% от кадастровой стоимости (при площади менее 50 м² – на 1 хозпостройку льготным категориям граждан налог начисляться не должен вообще).

aif.ru