Срок сдачи расчета по страховым взносам за 3 квартал 2018 года

НК РФ фиксирует срок сдачи расчета по страховым взносам за 3 квартал 2018 года. Когда сдавать ЕРСВ за 3 квартал 2018 года? По какой форме отчитываться? Переносится ли срок сдачи расчета по страховым взносам за 9 месяцев 2018 года?

Срок сдачи ЕРСВ за 3 кв. 2018 года

Форма ЕРСВ представляет собой сводный отчет, содержащий сведения о величине начисленных страховых взносов. Форма расчета для отчетности по итогам 9 месяцев 2018 года утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Крайние даты подачи расчета регламентируются Налоговым кодексом. Есть два основных правила (п. 7 ст. 431 НК РФ):

- отчет РСВ должен быть представлен в контролирующий орган не позже 30 числа месяца, который следует за отчетным периодом;

- если дата сдачи отчета совпадает с выходным днем, то она передвигается на ближайший рабочий день, следующий за выходным.

Далее приведем таблица со сроками сдачи ЕРСВ в 2018 году:

| Расчет за 2017 год | 30 января 2018 года |

| Расчет за 1 квартал 2018 года | 3 мая 2018 года |

| Расчет за первое полугодие 2018 года | 30 июля 2018 года |

| Расчет за 9 месяцев 2018 года | 30 октября 2018 года |

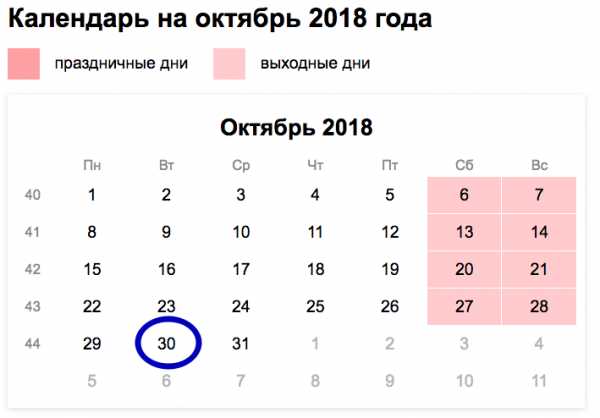

Таким образом, срок сдачи расчета по страховым взносам за 3 квартал выпадает на 30 октября 2018 года.

Крайний срок, в который надо уложиться с отчетом, приходится на рабочий вторник, поэтому дата не переносится.

Способ сдачи отчетности на сроки не влияет, то есть он единый как для электронного расчета, так и для расчета “на бумаге”.

Cрок сдачи нулевого расчета

Если организация вообще не ведет деятельность и платит зарплату, то подайте расчет по страховым взносам за 3 квартал 2018 года с нулевыми начислениями. Аналогичные выводы — в письмах ФНС от 24.03.2017 № 03-15-07/17273 и от 02.04.2018 № ГД-4-11/6190. “Нулевку” нужно сдать даже если в фирме только один генеральный директор-учредитель.

Сроки нулевого расчета по страховым взносам за 3 квартал 2018 года такой же, что и для “обычных” ЕРСВ – не позже 30 числа месяца, следующего за отчётным (расчетным) периодом (п. 7 ст. 431 НК РФ).

РСВ за 3 квартал 2018 года: штрафы и блокировки счетов

Если вовремя не сдать ЕРСВ за 3 кв. 2018 года, то ИФНС может наложить штраф. Минимальный размер – 1000 рублей (ст. 119 НК РФ). Такой штраф выписывают, если компания опоздала только со сдачей ЕРСВ, а обязательные платежи по взносам перечислила вовремя.

Если же организация перечислила взносы с опозданием, штраф составит 5 процентов от неуплаченной суммы за каждый полный и неполный месяц просрочки. Но не больше 30 процентов и не меньше 1000 рублей (письмо ФНС от 30.12.2016 г. № ПА-4-11/25567).

Штраф будут считать по всем трем видам страховых платежей, которые компания перечисляет в налоговую. Поэтому его придется перечислять тремя платежными поручениями на разные КБК (письмо ФНС России от 5 мая 2017 г. № ПА-4-11/8641).

Также в 2018 году налоговики вправе блокировать счета за расчеты по взносам (если их не сдать).

Источник: Блог кадровика

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Расчет по страховым взносам за 3 квартал 2018 года:образец заполнения

Расчет по страховым взносам за 9 месяцев 2018 года — пример заполнения и подробную информацию об этом отчете вы найдете в данном материале. Менялся ли бланк в 3-м квартале 2018 года и где его бесплатно скачать? Как правильно заполнить и на что обратить пристальное внимание? Ответы на эти и другие вопросы — в материале про ЕРСВ за 3 квартал 2018 года.

Кто, в какие сроки и на каком бланке сдает расчет?

Расчет по страхвзносам (РСВ) обязаны сдавать абсолютно все работодатели:

- Компании, их филиалы и обособленные подразделения (если эти обособки самостоятельно исчисляют и уплачивают взносы) «сдаются» в ФНС по месту учета или ведения деятельности (п.7 ст.431 НК РФ).

- Индивидуальные предприниматели и самозанятое население — в инспекцию по месту прописки (регистрации).

Если в отчетном периоде не было начислений, вы обязаны сдать нулевой расчет, оформив обязательные разделы и приложения. Это позволит налоговикам отличить те организации, у которых не было начислений, от тех, кто забыл представить расчет (для предпринимателей подобная обязанность законодательно не установлена).

Крайний срок представления РСВ установлен НК РФ на 30 число месяца, идущего после отчетного квартала. По итогам 9 месяцев 2018 года нужно отчитаться не позднее 30 октября. Это рабочий вторник, а потому переноса сроков на более поздние даты не будет.

В случае представления РСВ на 10 дней позже установленного срока налоговики вправе заблокировать расчетный счет (п. 3.2 ст. 76 НК РФ). Такая же неприятность грозит страхователю, представившему расчет своевременно, но с ошибочными сведениями: налоговики отчет не примут, и он будет считаться несданным.

Бланк РСВ в 3-м квартале не менялся. Расчет по-прежнему подается по форме, утв. Приказом ФНС от 10.10.2016 N ММВ-7/11/551. Рассмотрим, как правильно его заполнить.

Порядок оформления РСВ: общие требования

Отчет состоит из 3-х разделов и 24 листов, в которых отображаются сведения обо всех страхвзносах, кроме «несчастных». Но заполнять нужно лишь те, которые являются обязательными и для которых у вас есть показатели.

Рассмотрим, кто и какие листы должен оформить, подготавливая отчетность за 9 месяцев 2018 года.

| Лист | Обязательно ли заполнять | Кто заполняет |

| Титульный | Да | Все страхователи |

| Лист «Сведения о физлице, не являющемся ИП» | Нет | Только физлица, которые не зарегистрированы в качестве предпринимателей |

| Раздел 1 | Да | Все |

| Приложение 1 | Да | Подразделы 1.1 и 1.2 — заполняют все страхователи, Подразделы 1.3, 1.3.1., 1.3.2, 1.4 оформляются только при наличии выплат взносов по доптарифам |

| Приложение 2 | Да | Все наниматели указывают данные о страхвзносах на случай временной нетрудоспособности и по материнству |

| Приложения 3 и 4 | Нет | Заполняют только те работодатели, которые выплачивали больничные пособия в отчетном периоде |

| Приложение 5 | Нет | Заполняют ИТ-фирмы, которые вправе применять пониженные тарифы |

| Приложение 6 | Нет | Оформляют упрощенцы, которые вправе применять пониженные тарифы согласно пп. 5 п. 1 ст. 427 НК РФ |

| Приложение 7 | Нет | НКО, занятые в деятельности, поименованной в пп. 7 п. 1 ст. 427 НК РФ, которая позволяет уплачивать взносы по сниженным тарифам |

| Приложение 8 | Нет | Оформляют бизнесмены на патенте, за исключением тех, кто работает в общепите, рознице или сдает недвижимость в аренду |

| Приложение 9 | Нет | Предназначен для тех работодателей, которые выплачивают доходы иностранцам и/или временно пребывающим на территории РФ лицам |

| Приложение 10 | Нет | Оформляется только в отношении выплат студентам, работающим в студотрядах по договору ГПХ или трудовому |

| Раздел 2 и приложение 1 | Нет | Только главы КФХ в отношении взносов за себя и членов хозяйства |

| Раздел 3 | Да | Работодатели фиксируют перс. сведения по всем наемным лицам |

Порядок заполнения титульного листа

Основные поля титульника включают в себя «стандартные» сведения страхователе:

- Название.

- ИНН/КПП.

Обособленные подразделения, самостоятельно выплачивающие доходы работникам, указывают свой КПП.

- Номер корректировки (001, 002 и т. д.). Для первичного расчета в этом поле ставим 000.

- Код отчетного периода — 33 для 9-тимесячного отчета.

- Код ФНС, куда представляется расчет.

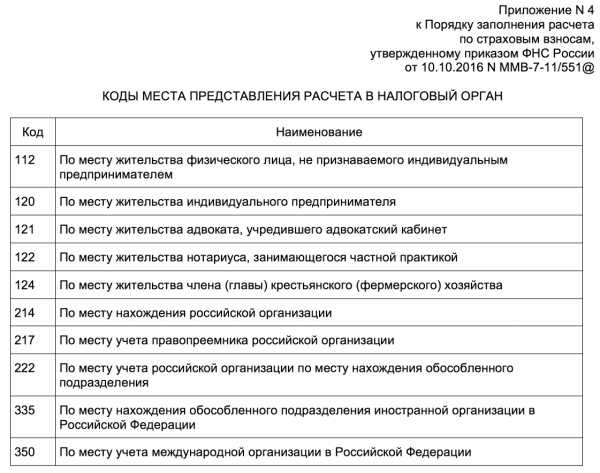

- В поле «по месту нахождения» зафиксируйте код, соответствующий тому, куда сдается расчет. Поможет в этом наша таблица:

- Код по ОКВЭД.

- ФИО лица, подписывающего отчет и дату подписания.

- Поле «заполняется работником налогового органа» оставьте пустым.

Как заполнить раздел 1 и обязательные приложения к нему

Начинать заполнение расчета следует с приложения 1 к разделу 1, посвященному взносам в ПФР. Оно состоит из подразделов:

- обязательных к заполнению — 1.1 и 1.2;

- заполняемых при наличии показателей (начисления взносов по доптарифам) — 1.3 и 1.4.

Подраздел 1.1 приложения 1 к разделу 1

Рассмотрим построчный алгоритм заполнения данных.

| Строка | Что указывать |

| 010 | Количество застрахованных лиц — всего с начала года и в помесячной разбивке за последний квартал |

| 020 | Число сотрудников, которым начислялись страхвзносы |

| 021 | Количество работников, доход которых превышает предельную базу |

| 030 | Сумму доходов сотрудников, на которые начисляются страхвзносы, с начала года, за 3 месяца и в помесячной разбивке. Не забудьте исключить необлагаемые выплаты, например, по договору аренды |

| 040 | Величину необлагаемых страхвзносами доходов, например, компенсации или больничные пособия. Полный перечень таких доходов см. в ст. 422 НК РФ |

| 050 | Разницу между стр. 030 и 040 |

| 051 | Сумму, превышающую предельную базу для расчета взносов |

| 060 | Рассчитанную сумму страхвзносов (умножив данные стр. 050 на 22%) |

| 061, 062 | Разбивку величины исчисленных взносов, рассчитанных с сумм, не превышающих предельную базу и превышающих ее |

Подраздел 1.2 приложения 1 к разделу 1

Подраздел 1.2 заполните аналогичным образом, но только в отношении взносов на медстрахование. Подраздел обязателен к заполнению, даже если вы применяете пониженный тариф, равный 0%.

Приложение 2 к разделу 1

Здесь рассчитываются взносы на соцстрахование. При этом в стр. 001 внесите соответствующий код:

- 1 — если вы работаете в регионе проведения пилотного проекта ФСС, т. е. если Соцстрах оплачивает больничные пособия напрямую струдникам;

- 2 — если вы рассчитываете и оплачиваете пособия самостоятельно, а с Фондом рассчитываетесь путем взаимозачета.

Строки 010-050 заполните соответствующими сведениями из подраздела 1.1. Строки 051-054 заполняйте только в случае, если относитесь к перечисленным в них организациям.

Для заполнения строки 060 умножьте значения стр. 050 на тариф 2,9%. В стр. 070 укажите величину издержек на выплату пособий, а в стр. 080 — суммы, возмещенные Соцстрахом. Данные строки заполняют только те страхователи, которые указали значение «2» в стр. 001.

Если ваша фирма не участвует в пилотном проекте, то сумму взносов можно уменьшить на величину пособий. Эти показатели зафиксируйте в стр. 090.

Показатели стр. 090 всегда положительны, даже если отчисления в фонд превысили сумму исчисленных страхвзносов. Если программа автоматом заполнит строку с минусовыми показателями, это будет считаться ошибкой и придется уточнять расчет (письмо ФНС от 23.08.2017 № БС-4-11/16751).

Чтобы указать отрицательные значения, поставьте в поле «признак» стр. 090 значение «2». Если сумма взносов подлежит уплате, зафиксируйте код «1».

Раздел 1

Теперь можно заполнить раздел 1. В нем приводится код ОКТМО согласно территориальному месту учета вашей компании, а также коды бюджетной классификации (КБК) для исчисленных сумм страхвзносов. КБК состоят из 20 знаков, и их следует проверять особенно тщательно. Ведь в случае сдачи расчета с некорректными кодами платежи и начисления окажутся на разных лицевых счетах. При этом в базе налоговиков появится переплата по одной карточке и недоимка по другой, что грозит начислением пеней. Чтобы внести корректировки, придется сдавать уточненку.

Проверьте коды по каждому виду страхвзносов:

- пенсионное страхование (ОПС) — 182 1 02 02010 06 1010 160;

- медстрахование (ОМС) — 182 1 02 02101 08 1013 160;

- соцстрахование (ОСС) — 182 1 02 02090 07 1010 160.

В данном разделе также укажите величину взносов по видам страхования за 9 месяцев 2018 года и в разбивке по месяцам. Проверьте, чтобы в стр. 110-123 автоматически не перенеслись отрицательные значения.

Алгоритм заполнения раздела 3

Здесь следует отобразить индивидуальные сведения на каждого работника:

- ФИО;

- СНИЛС;

- ИНН;

- день, месяц и год рождения;

- код страны гражданства, для россиян — 643;

- пол;

- реквизиты удостоверяющего личность работника документа.

В стр. 160-180 укажите значение «1», если работник застрахован в системе обязательного страхования, или «2», если не застрахован.

Укажите значение «1» даже если начисляете страхвзносы по тарифу 0%, т. к. сотрудники застрахованы в страховой системе.

В стр. 190 запишите номер месяца. В 3-м квартале это июль — 07, август — 08, сентябрь — 09.

В стр. 200 укажите код застрахованного лица, выбрав его из приложения 8 к порядку заполнения расчета. Для наемных работников это значение «НР».

В стр. 210-240 зафиксируйте суммы доходов, начисленных сотруднику, и величину страхвзносов на ОПС.

Если вы пересчитывали выплаты работникам за предыдущие периоды, все перерасчеты отразите в уточненном расчете. Если вы покажете их в текущем расчете и в раздел 3 попадут отрицательные значения, то специалисты пенсионного фонда не смогут разнести сведения на индивидуальные счета физлиц и налоговики потребуют сдавать уточненный расчет.

Скачать образец заполнения РСВ можно здесь.

Как проверить отчет

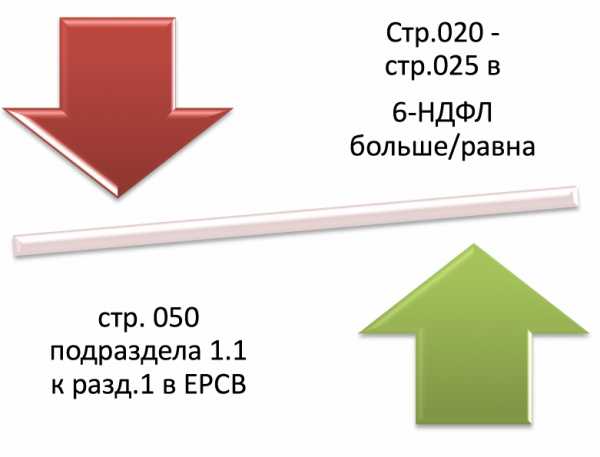

Перед отправкой в ФНС сверьте РСВ с формой 6-НДФЛ. Налоговики во время проведения камеральной проверки сделают то же самое. И если значения не сойдутся, они запросят пояснения о причинах расхождений.

Для самоконтроля сверьте величину доходов, исключив дивиденды, в 6-НДФЛ с показателями стр. 050 подраздела 1.1 к разделу 1 формы РСВ. Согласно разъяснениям налоговиков, база, облагаемая НДФЛ должна превышать или быть равной базе, облагаемой страхвзносами. Формула, на которую ориентируются налоговики, приведена в контрольных соотношениях (КС) утв. письмом ФНС от 29.12.2017 № ГД-4-11/27043

Если КС не сходятся, налоговики могут решить, что база в 6-НДФЛ занижена и налог уплачен не полностью.

Но бывают ситуации, когда подоходный налог и взносы признаются в разных отчетных периодах, например, если выплата переходящая.

Поясним на примере.

Работнику выплатили отпускные в понедельник 1 октября, а начислили их в пятницу — 28 сентября. Сумму отпускных следует включить в стр. 050 подраздела 1.1 раздела 1 формы РСВ за 9 месяцев 2018 года (п. 1 ст. 424 НК РФ).

В свою очередь, датой получения дохода в виде отпускных в целях исчисления НДФЛ признается день выплаты (пп. 1 п. 1 ст. 223 НК РФ). Т. к. налог удержан уже в 4-м квартале, сумма отпускных попадет в годовой 6-НДФЛ.

Если у вас возникла подобная ситуация и налоговики запрашивают пояснения, напишите письмо, что ошибки нет, т. к. выплата для взносов признана в 3-м квартале, а для НДФЛ — в 4-м.

Аналогичная ситуация складывается с выплатой праздничных, годовых и квартальных премий. Взносы рассчитываются в день начисления премии, при этом дата выплаты не имеет значения (письмо Минфина от 20.06.2017 № 03-15-06/38515).

А вот для НДФЛ датой удержания налога с премий (кроме месячных) считается день выплаты работнику (письмо ФНС от 06.10.2017 № ГД-4-11/20217). Следовательно, если премия назначена в 3-м квартале, а выплачена в 4-м, то она попадет в отчетах в разные периоды.

По-другому обстоит дело с месячной премией. Ее признают доходом для НДФЛ в последний день месяца (п. 2 ст. 223 НК РФ). Поэтому даже если она выплачена в 4 квартале, ее следует зафиксировать в РСВ и 6-НДФЛ за 9 месяцев.

Переходящими признаются и выплаты «физикам» по договору ГПХ. Для взносов важна дата начисления вознаграждения, а для НДФЛ — день выплаты. Они могут приходиться на разные отчетные периоды, следовательно, и отражаться в разных отчетах.

Разница также может возникнуть из-за разных подходов к исчислению НДФЛ и взносов.

Например:

| Вид дохода | НДФЛ | Взносы |

| Денежные подарки | НДФЛ рассчитывается с сумм, превышающих 4 тыс. руб. (п. 28 ст. 217 НК РФ) | Подарки для целей исчисления страхвзносов не считаются доходом вне зависимости от суммы и в РСВ не отражаются (письмо Минфина от 20.01.2017 № 03-15-06/2437) |

| Компенсация за задержку заработной платы | Не облагается НДФЛ (п. 3 ст. 217 НК РФ) | Взносы безопаснее начислить: на этом настаивают чиновники (письмо Минфина от 21.03.2017 № 03-15-06/16239) |

Если налоговики будут задавать вопросы, в поясняющем письме распишите перечень выплат, с которых по-разному считались взносы и подоходный налог. Чтобы исключить возможные претензии, рекомендуем дать развернутое обоснование со ссылками на письма чиновников и нормы НК РФ.

В каком виде сдать РСВ

Отчет может быть представлен на бумаге страхователями, списочный состав которых за прошлый год не превышает 24 работников включительно. Все наниматели с большим списочным составом обязаны отчитываться электронно по телекоммуникационным каналам связи. За нарушение данного требования страхователя ждет штраф за неправильный способ подачи расчета — 200 руб. (ст. 119.1 НК РФ).

Что делать, если налоговики нашли ошибки в РСВ?

Приняв расчет, контролеры приступают к камеральной проверке. Если в расчете обнаружены ошибки, страхователю направляется уведомление. В течение 10 рабочих дней с момента получения этого уведомления нужно исправить ошибки (п. 7 ст. 431 НК РФ).

Если вы не успеете исправить расчет вовремя, датой сдачи будет считаться день представления исправленной формы. А это грозит штрафом, минимальная величина которого составит 1 тыс. руб. (п. 1 ст. 119 НК РФ).

Итоги

РСВ за 9 месяцев 2018 года следует представить не позднее 30 октября на бланке, утвержденном налоговой службой. Если у вас не было выплат и начислений в отчетном периоде, следует сдать пустой расчет, указав нулевые значения в обязательных к представлению листах.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

| Наименование | Периодичность и сроки сдачи |

|---|---|

| Декларация по НДС |

Декларация по НДС сдается в электронном виде по итогам каждого квартала, в 2018 году сроки сдачи следующие:

Категории налогоплательщиков, которые могут отчитываться на бумаге, перечислены в п. 5 ст. 174 НК РФ. Уплата осуществляется равными частями в течение 3 месяцев, следующих за отчетным кварталом. Отправляйте платежи до 25 числа каждого месяца, следующего за отчетным периодом. Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. |

| Декларация по налогу на прибыль |

Декларацию представляют по итогам каждого квартала. Порядок, сроки предоставления декларации и уплаты авансовых платежей и налога указаны в ст. 287 и 289 НК РФ. Выручка и расходы в декларации по налогу на прибыль показываются нарастающим итогом с начала отчетного года. Сроки сдачи:

Если налогоплательщик делает авансовые платежи ежемесячно, то декларация предоставляется ежемесячно в течение 28 дней после завершения месяца (в соответствии с п. 2 ст. 289 и 287 НК РФ). Декларацию можно представлять в бумажном виде, если среднесписочная численность сотрудников для вновь созданных организаций не превышает 100 человек (п.3 ст.80 НК РФ). Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. |

| Сведения о среднесписочной численности |

До 22 января 2018 года в ФНС необходимо представить сведения о среднесписочной численности работников. Форма сдается один раз в год. Штраф за опоздание — 200 рублей для организации и 300-500 рублей для должностных лиц, а также — шанс лишиться статуса субъекта малого предпринимательства, исключение из реестра СМП и утрата связанных с этим льгот. |

| Форма 4-ФСС |

Все ООО и ИП с сотрудниками в штате должны отчитываться в ФСС по итогам квартала, полугодия, 9 месяцев и года. Если число работников превышает 25, то отчет сдается в электронном виде. Данное правило действует для реорганизованных, а также вновь созданных организаций. Сроки для предоставления отчетности в ФСС в 2018 году:

Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. |

| Подтверждение основного вида деятельности в ФСС |

Каждый год страхователь в соответствии с Приказом Минздравсоцразвития РФ от 31.01.2016 г. должен подтверждать свой вид деятельности. Для этого в ФСС необходимо до 15 апреля (а в 2018 году — до 16 апреля) представить:

|

| Единый расчет по страховым взносам в ФНС |

Все ООО и ИП с сотрудниками должны отчитываться в ФНС по страховым взносам по итогам первого квартала, первого полугодия, 9 месяцев, календарного года. Если среднесписочная численность новой или реорганизованной компании превышает 25 человек, то отчетность сдается в электронном виде. Сроки сдачи отчетности по взносам ООО и ИП на ОСНО в 2018 году:

Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. |

| Декларация по налогу на имущество ООО |

Порядок и сроки уплаты налога, а также авансовых платежей в соответствии со статьей 383 НК РФ устанавливаются субъектами РФ. По итогам 1 квартала, полугодия и 9 месяцев следует подавать налоговые расчеты, а по итогам года — декларацию. За 2017 год декларацию нужно сдать до 30.03.2018. Если субъекты РФ могут отменить предоставление налоговых расчетов, то годовую декларацию по налогу на имущество обязаны сдавать все предприятия, имеющие на своем балансе основные средства. Сроки предоставления расчетов по налогу на имущество в 2018 году:

Декларация предоставляется только в электронном виде, если численность работников организации превышает 100 человек. Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. |

| Декларация по транспортному налогу |

Декларацию по транспортному налогу предоставляют организации, которые имеют зарегистрированные транспортные средства. Предоставляется она один раз в год. Порядок и сроки уплаты устанавливаются законами субъектов РФ, однако дата уплаты налога не может быть установлена позднее 1 февраля. Также как и декларация по налогу на имущество, декларация по транспортному налогу должна предоставляться в электронном виде, если численность сотрудников более 100 человек. Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. Кроме того, должностному лицу могут вынести предупреждение или наложить штраф 300-500 рублей. |

| Декларация по земельному налогу |

Предприятия, которые имеют на своем балансе земельные участки, признанные объектами налогообложения, должны предоставлять раз в год декларацию и уплачивать соответствующий налог (ст. 388 НК РФ). Порядок и сроки уплаты земельного налога и авансовых платежей устанавливаются нормативными актами органов муниципального образования. Срок уплаты должен быть установлен При численности работников более 100 человек декларация предоставляется только в электронном виде. Штраф за несвоевременную сдачу — 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30% от суммы. Кроме того, должностному лицу могут вынести предупреждение или наложить штраф 300-500 рублей. |

| Отчетность по НДФЛ: 2-НДФЛ и 6-НДФЛ |

Отчет 6-НДФЛ о доходах физических лиц сдается ежеквартально в следующие сроки:

6-НДФЛ сдается в только электронном виде, если численность сотрудников компании превышает 25 человек. Штраф за опоздание — 1000 рублей за каждый месяц. Штраф за ошибки в справке — 500 рублей. Если вы сдадите корректирующую справку до того, как ошибки обнаружит инспекция, штрафа не будет. |

|

Справка 2-НДФЛ сдается раз в год в ФНС. За 2017 год ее нужно сдать до 2 апреля 2018 года. 2-НДФЛ может предоставляться в бумажном виде, если численность работников компании не превышает 25 человек. Штраф за опоздание — 200 рублей за каждую не представленную вовремя справку. Штраф за ошибки в справке — 500 рублей. Если вы сдадите корректирующую справку до того, как ошибки обнаружит инспекция, штрафа не будет. |

|

| Бухгалтерская отчетность |

ООО сдают в ФНС и в Росстат годовую бухгалтерскую отчетность: баланс, отчет о прибылях и убытках и приложения к ним. Для малых предприятий разрешается сдача отчетности в упрощенном виде. Бухгалтерская отчетность за 2017 год должна быть сдана до 2 апреля 2018 года. Представляться она может в электронном и в бумажном виде. Штраф за опоздание — 200 рублей за каждый документ, не представленный в ФНС, и 3 000 — 5 000 рублей за непредставление отчетности в Росстат. Также возможен штраф для должностных лиц 300 — 500 рублей. |

| Отчет СЗВ-М |

Организации и ИП с работниками сдают ежемесячный отчет в ПФР, чтобы помочь государству зафиксировать работающих пенсионеров. Отчет сдается в течение 15 дней после отчетного месяца:

Штраф за опоздание или искажение данных — 500 рублей за каждого работника. |

| Отчет СЗВ-Стаж |

Новый отчет СЗВ-Стаж сдается раз в году. На основании этой отчетности Пенсионный фонд узнает о периодах работы, начисленных и уплаченных за эти периоды взносах. В 2018 году эту форму сдают до 1 марта. Штраф за опоздание или искажение данных — 500 рублей за каждого работника. |

www.b-kontur.ru

Сроки сдачи отчетности и уплаты налогов за 3 квартал 2018 г. (за 9 месяцев)

Налоговым кодексом РФ установлены сроки подачи налоговой отчетности (деклараций, авансовых расчетов), а также сроки уплаты налогов для каждого налога.

Срок сдачи единой упрощенной декларации за 3 квартал (9 месяцев) 2018 года.

— не позднее 22 октября 2018г.

Право сдать единую (упрощенную) налоговую декларацию имеют те организации и предприниматели, у которых в течение отчетного (налогового) периода одновременно:

- не было движения денежных средств на расчетных счетах и в кассе;

- не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

Сроки сдачи отчетности и уплаты налогов при применении УСН за 3 квартал (9 месяцев) 2018г.

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 октября 2018г. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость). А предприниматели-упрощенцы освобождены и от НДФЛ (в части доходов по «упрощенной» деятельности).

Иные налоги уплачиваются «упрощенцами» в обычном порядке в соответствии с законодательством о налогах и сборах.

Сроки сдачи отчетности плательщиками ЕНВД, сроки уплаты ЕНВД за 3 квартал 2018г.

Срок представления декларации по ЕНВД за 3 квартал 2018г.: не позднее 22 октября 2018г.

Срок уплаты налога ЕНВД за 3 квартал 2018 г.: не позднее 25 октября 2018г. (ст. 346.32, «НК РФ (ч.2)» от 05.08.2000 N 117-ФЗ)

Сроки сдачи декларации по НДС, сроки уплаты НДС за 3 квартал 2018г.

Налогоплательщики (налоговые агенты) должны сдать налоговую декларацию по НДС не позднее 25-го октября 2018г.

Сроки уплаты НДС за 3 квартал 2018г.: 25 октября, 26 ноября, 25 декабря (по 1/3 от суммы налога, начисленного за 3 квартал).

Сроки сдачи отчетности по налогу на прибыль, сроки уплаты налога на прибыль за 3 квартал (9 месяцев) 2018г.

Налогоплательщики, для которых отчетным периодом является квартал, должны сдать налоговую декларацию за 3 квартал не позднее 29 октября 2018г. (Из-за выходных срок переносится).

Ежеквартальный авансовый платеж по налогу на прибыль за 3 квартал нужно уплатить не позднее 29 октября 2018г.

Если средний квартальный доход налогоплательщика превысил 15 млн. рублей, платить авансы необходимо ежемесячно (п. 3 ст. 286, ст. 287 НК РФ).

Ежемесячные авансовые платежи, подлежащие уплате в течение квартала, следует уплачивать не позднее 28 числа каждого месяца квартала.

Налогоплательщики, рассчитывающие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют налоговые декларации и уплачивают авансовые платежи не позднее 28 дней после отчетного месяца. А именно: 28 августа (за период январь-июль 2018г.), 28 сентября (за период январь-август), 29 октября (за период январь – сентябрь).

Декларацию по налогу на прибыль можно сдавать в бумажном виде, пока среднесписочная численность работников не превышает 100 человек (п. 3 ст. 80 НК РФ).

Сроки сдачи отчетности по налогу на имущество, сроки уплаты авансовых платежей по налогу на имущество за 3 квартал (9 месяцев) 2018 года.

Порядок и сроки уплаты налога на имущество (авансовых платежей) устанавливаются законами субъектов Российской Федерации.

Для организаций законом Санкт-Петербурга установлен срок уплаты авансовых платежей по налогу на имущество за 3 квартал (9 месяцев) 2018 года

– не позднее 30 октября 2018г.

(Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации (ст.383 НК РФ))

Срок сдачи отчета по налогу на имущество (налогового расчета по авансовым платежам) тот же — 30 октября 2018г.

(Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. (ст.386 НК РФ))

Сроки сдачи расчета сумм налога на доходы физических лиц, исчисленных и уплаченных налоговым агентом (Форма 6 НДФЛ) за 3 квартал (9 месяцев) 2018 года.

Организации и индивидуальные предприниматели, являющиеся налоговыми агентами по НДФЛ, представляют Расчет 6 НДФЛ за 3 квартал 2018 года не позднее 31 октября 2018г.

Сроки уплаты земельного налога за 3 квартал 2018г.

Сроки установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е., срок уплаты авансового платежа по земельному налогу за 3 квартал в Санкт-Петербурге (для ООО) – не позднее 31 октября 2018г.

Налоговая декларация представляется налогоплательщиками-организациями раз в год, по итогам года.

Сроки уплаты транспортного налога (авансовых платежей) за 3 квартал 2018г.

Сроки устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 3 квартал 2018г. – не позднее 31 октября 2018г.

Налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за отчетным периодом (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53).

Налоговая декларация представляется организациями раз в год, по итогам года.

Сроки сдачи отчетности по акцизам, сроки уплаты акцизов.

Авансовый платеж акциза уплачивается не позднее 15 числа текущего налогового периода (месяца).

Налогоплательщики, уплатившие авансовый платеж акциза представляют в налоговый орган документы, подтверждающие уплату авансового платежа.

Уплата акциза за истекший налоговый период (месяц) производится в срок до 25 числа следующего месяца. Налоговая декларация представляется в этот же срок.

vbuh.spb.ru

|

Дата в 2018 г. |

Обязанность |

Кто должен сделать |

Пояснение |

|

1-е октября |

Уплатить НДФЛ |

Работодатели – юрлица и предприниматели, которые платили отпускные и больничные в сентябре 2018 г. |

Перечислить НДФЛ с сентябрьских отпускных и больничных Сэкономьте время на подготовку документа: Используйте онлайн-сервисы, которые позволяют: Проверить КБК Заполнить платежку |

|

Отказаться от уплаты НДС |

Юрлица и предприниматели на общем налоговом режиме |

Подать заявление на отказ от льготы по НДС по пункту 3 статьи 149 НК РФ. Воспользуйтесь формой и образцом, которые отвечают всем требованиям законодательства: |

|

|

15-е октября |

Уплатить взносы на пенсионное, медицинское и социальное страхование |

Юрлица и ИП, от которых физлица получили в сентябре 2018 г. вознаграждения:

|

Уплатить в ФНС взносы за сентябрь 2018 г. Экономьте рабочее время. Готовая платежка по взносам: Используйте онлайн-сервисы, которые позволяют: Проверить КБК Заполнить платежку онлайн |

|

Уплатить аванс по НДФЛ |

Не имеющие наемных сотрудников предприниматели, нотариусы, медиаторы, адвокаты, арбитражные управляющие, патентные поверенные и иные частнопрактикующие лица |

Перечислить авансовый платеж за июль – сентябрь 2018 г. по уведомлению из налоговой инспекции |

|

|

19-е октября |

Внести плату за вред природе |

Организации и ИП, предпринимательство которых в России вредит природе, кроме:

|

Перечислить платеж за 3 квартал 2018 г. Используйте онлайн-сервисы, которые позволяют: Проверить КБКЗаполнить платежку |

|

22-е октября |

Сообщить в налоговую о численности персонала |

Юрлица, реорганизованные в сентябре 2018 г, у которых работают физлица по трудовым и ГП договорам |

Отправить в налоговую инспекцию сообщение по форме из приказа от 29.03.07 № ММ-3-25/174@ |

|

Сдать единый отчет за 9 месяцев |

Юрлица и предприниматели, у которых в 2018 г. не было:

|

Направить в ФНС единую декларацию. Наш онлайн-сервис заполнит ее автоматически: Составить декларацию онлайн |

|

|

Сдать журнал учета счетов- |

Неплательщики НДС — комиссионеры, поверенные, агенты по договорам с плательщиками НДС |

Сдать в налоговую инспекцию в виде файла по ТКС журнал учета счетов-фактур с операциями за 3 квартал 2018 г. Заполнить журнал онлайн |

|

|

Сдать ЕНВД-декларацию |

Юрлица и предприниматели – плательщики ЕНВД |

Сдать декларацию за 3 квартал 2018 г. Для правильно заполнения: или Заполнить декларацию онлайн |

|

|

25-е октября |

Сдать декларацию по НДС |

|

Сдать декларацию за 3 квартал 2018 г. Составить декларацию НДС |

|

Уплатить НДС |

Перечислить 1/3 от суммы платежа за 3 квартал 2018 г. Проверить КБК Заполнить платежку |

||

|

Уплатить ЕНВД |

Юрлица и предприниматели, которые платят ЕНВД |

Перечислить платеж за 3 квартал 2018 г. Проверить КБКЗаполнить платежку |

|

|

Уплатить аванс по УСН |

Юрлица и предприниматели, которые применяют УСН |

Перечислить аванс по УСН за 9 месяцев 2018 г. Готовая платежка: Проверить КБК

Заполнить платежку |

|

|

29-е октября |

Уплатить аванс по «прибыльному» налогу |

Юрлица на ОСН, перечисляющие налог ежемесячно по прибыли прошлого квартала |

Перечислить первый аванс за 9 месяцев 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежку |

|

Сдать декларацию по «прибыльному» налогу |

Юрлица на ОСН, перечисляющие платежи поквартально |

Сдать декларацию за 3 квартал 2018 г. Составить декларацию |

|

|

Уплатить аванс по «прибыльному» налогу |

Перечислить аванс по прибыли за 3 квартал 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежк |

||

|

Сдать декларацию по «прибыльному» налогу |

Юрлица на ОСН, перечисляющие платежи ежемесячно по прибыли фактической |

Сдать декларацию за сентябрь 2018 г. Составить декларацию |

|

|

Уплатить аванс по «прибыльному» налогу |

Перечислить аванс по прибыли за сентябрь 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежку |

||

|

30-е октября |

Сдать расчет по страховым взносам |

|

Сдать РСВ за 9 месяцев 2018 г. Составить РСВ |

|

Сдать авансовый расчет по налогу на имущество |

Юрлица, у которых есть облагаемое имущество |

Сдать расчет авансового платежа за 9 месяцев 2018 г. Составить расчет |

|

|

31-е октября |

Уплатить НДФЛ |

Работодатели – юрлица и предприниматели, которые платили отпускные и больничные в октябре 2018 г. |

Перечислить НДФЛ с октябрьских отпускных и больничных

Проверить КБК

Заполнить платежку |

|

Сдать 6-НДФЛ |

Юрлица и предприниматели, которые выдали в 2018 г. вознаграждения физлицам:

|

Сдать расчет 6-НДФЛ за 9 месяцев 2018 г.

Составить 6-НДФЛ |

|

|

15-е ноября |

Уплатить взносы на пенсионное, медицинское и социальное страхование |

Юрлица и ИП, от которых физлица получили в октябре 2018 г. вознаграждения:

|

Уплатить в ФНС взносы за октябрь 2018 г. Готовая платежка по взносам: Проверить КБК Заполнить платежку |

|

20 ноября |

Сообщить в налоговую о численности персонала |

Юрлица, реорганизованные в октябре 2018 г, у которых работают физлица по трудовым и ГП договорам |

Отправить в налоговую инспекцию сообщение по форме из приказа от 29.03.07 № ММ-3-25/174@ |

|

26-е ноября |

Уплатить НДС |

|

Перечислить 1/3 от суммы платежа за 3 квартал 2018 г. Проверить КБК Заполнить платежку |

|

28-е ноября |

Уплатить аванс по «прибыльному» налогу |

Юрлица на ОСН, перечисляющие платежи ежемесячно по прибыли прошлого квартала |

Перечислить второй аванс за 9 месяцев 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежку |

|

Сдать декларацию по «прибыльному» налогу |

Юрлица на ОСН, перечисляющие платежи ежемесячно по прибыли фактической |

Сдать декларацию за октябрь 2018 г.

Составить декларацию |

|

|

Уплатить аванс по «прибыльному» налогу |

Перечислить аванс по прибыли за октябрь 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежку |

||

|

30-е ноября |

Уплатить НДФЛ |

Работодатели – юрлица и предприниматели, которые платили отпускные и больничные в ноябре 2018 г. |

Перечислить налог с октябрьских отпускных и больничных Проверить КБКЗаполнить платежку |

|

17-е декабря |

Уплатить взносы на пенсионное, медицинское и социальное страхование |

Юрлица и ИП, от которых физлица получили в октябре 2018 г. вознаграждения:

|

Уплатить в ФНС взносы за ноябрь 2018 г. Проверить КБК Заполнить платежку |

|

20-е декабря |

Сообщить в налоговую о численности персонала |

Юрлица, реорганизованные в ноябре 2018 г, у которых работают физлица по трудовым и ГП договорам |

Отправить в налоговую инспекцию сообщение по форме из приказа от 29.03.07 № ММ-3-25/174@ |

|

25-е декабря |

Уплатить НДС |

|

Перечислить 1/3 от суммы платежа за 3 квартал 2018 г. Проверить КБК Заполнить платежку |

|

28 декабря |

Уплатить аванс по «прибыльному» налогу |

Юрлица на ОСН, перечисляющие платежи ежемесячно по прибыли прошлого квартала |

Перечислить третий аванс за 9 месяцев 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежку |

|

Сдать декларацию по «прибыльному» налогу |

Фирмы на общей системе налогообложения, перечитсляющие платежи помесячно по фактической прибыли |

Сдать декларацию за ноябрь 2018 г. Составить декларацию |

|

|

Уплатить аванс по «прибыльному» налогу |

Перечислить аванс по прибыли за ноябрь 2018 г. Готовое платежное поручение: Проверить КБК Заполнить платежку |

www.buhsoft.ru

Срок сдачи расчета по страховым взносам за 3 квартал 2018 года (за 9 месяцев)

Отчитаться по взносам за 3 квартал 2018 года нужно в октябре. В статье — таблица по сроку сдачи расчета по страховым взносам в ФНС и в ФСС. Есть актуальные бланки и заполненные расчеты ЕРСВ и 4-ФСС.

Читайте в статье:

Единый расчет по страховым взносам в ФНС (ЕРСВ)

Сдавать ЕРСВ, чтобы отчитаться в налоговую, обязаны организации и предприниматели — работодатели и заказчики, выдавшие вознаграждения физлицам – сотрудникам и исполнителям по ГП договорам. Кроме того, по форме ЕРСВ отчитываются главы фермерских крестьянских хозяйств.

Форма ЕРСВ из приказа от 10.10.16 № ММВ-7-11/551 применяется с отчетности за первый квартал 2017 г. Действующий образец ЕРСВ за 3 квартал 2018 года — в окне ниже. Его можно скачать.

Электронный расчет ЕРСВ обязаны сдавать юрлица и предприниматели, у которых среднее списочное количество сотрудников за 2017 год составило более 25 человек. При средней численности персонала 25 человек и менее можно отчитаться в налоговую на бумаге.

Расчет по страховым взносам 4-ФСС

Сдавать 4 ФСС, чтобы отчитаться в фонд соцстраха, должны юрлица и предприниматели, которые выдали денежные и неденежные вознаграждения физлицам:

- Сотрудникам по трудовым договорам;

- Исполнителям по ГП договорам, если в них установлены платежи по взносам «на травматизм»;

- ИП, которые добровольно перечисляют страховые взносы «на травматизм» за себя.

Действующий образец 4 ФСС за 3 квартал 2018 года — в окне ниже. Его можно скачать. Сейчас применяется бланк, введенный с отчета за первый квартал 2017 года приказом № 381 от 26.09.16.

Электронный расчет 4-ФСС обязаны сдавать юрлица и предприниматели, у которых среднее списочное количество сотрудников за 2017 год составило более 25 человек. При средней численности персонала 25 человек и менее можно отчитаться в фонд соцстраха на бумаге.

Расчеты по страховым взносам 2018: сроки сдачи по общим правилам

Отчетность по пенсионным, социальным и медицинским платежам в налоговую сдают к 30-му числу месяца, следующего после отчетного периода независимо от того, в какой форме представлена отчетность – на бумаге или электронно. Как и по иной налоговой отчетности, по ЕРСВ применяется правило НК РФ о переносе крайней даты, приходящейся на нерабочий день, на следующий на ним рабочий день.

Пример

По общему правилу сдать ЕРСВ за 1 квартал следует не позднее 30 апреля. Однако в 2018 г. 30 апреля – нерабочий день, поэтому крайняя дата по отчету сдвигается на следующий ближайший рабочий день – 3 мая.

Отчетность в фонд соцстраха сдают в зависимости от формы отчета:

- на бумаге – к 20-му числу месяца, следующего после отчетного периода;

- в электронном виде – к 25-му числу месяца, следующего после отчетного периода.

Расчет по страховым взносам: сроки сдачи по датам в таблице

Даты подачи отчетов ЕРСВ и 4-ФСС за 3 квартал 2018 года смотрите в таблице 1.

Таблица 1. Расчеты по страховым взносам 2018 сроки сдачи

|

Крайний срок в 2018 году |

Платеж |

Форма отчетности |

Кто сдает |

|

22 января |

Взносы в ФСС «на травматизм» |

4-ФСС на бумаге за 2017 г.

Подготовить 4-ФСС

Заполнить платежку |

Юрлица и предприниматели- работодатели и заказчики, выдавшие вознаграждения физлицам:

|

|

25 января |

4-ФСС электронная за 2017 г. |

||

|

29 января |

Взносы в ФНС на пенсионное и медицинское страхование |

Расчет по страховым взносам (ЕРСВ) за 2017 г.

|

Главы крестьянских фермерских хозяйств |

|

30 января |

Взносы в ФНС на пенсионное, социальное и медицинское страхование |

ЕРСВ за 2017 г.

Подготовить ЕРСВ

Готовая платежка по взносам:

Заполнить платежку |

Юрлица и предприниматели — работодатели и заказчики, выдавшие вознаграждения физлицам – сотрудникам и исполнителям |

|

20 апреля |

Взносы в ФСС «на травматизм» |

4-ФСС на бумаге за 1 квартал 2018 г.

Подготовить 4-ФСС

Заполнить платежку |

Юрлица и предприниматели- работодатели и заказчики, выдавшие вознаграждения физлицам:

|

|

25 апреля |

4-ФСС электронная за 1 квартал 2018 г. |

||

|

3 мая |

Взносы в ФНС на пенсионное, социальное и медицинское страхование |

ЕРСВ за 1 квартал 2018 г.

Подготовить ЕРСВ

Готовая платежка по взносам:

Заполнить платежку |

Юрлица и предприниматели — работодатели и заказчики, выдавшие вознаграждения физлицам – сотрудникам и исполнителям |

|

20 июля |

Взносы в ФСС «на травматизм» |

4-ФСС на бумаге за полугодие 2018 г.

Подготовить 4-ФСС

Заполнить платежку |

Юрлица и предприниматели- работодатели и заказчики, выдавшие вознаграждения физлицам:

|

|

25 июля |

4-ФСС электронная за полугодие 2018 г. |

||

|

30 июля |

Взносы в ФНС на пенсионное, социальное и медицинское страхование |

Расчет по страховым взносам (ЕРСВ) за полугодие 2018 г.

Подготовить ЕРСВ

Готовая платежка по взносам:

Заполнить платежку |

Юрлица и предприниматели — работодатели и заказчики, выдавшие вознаграждения физлицам – сотрудникам и исполнителям |

|

22 октября |

Взносы в ФСС «на травматизм» |

4-ФСС на бумаге за девять месяцев 2018 г.

Подготовить 4-ФСС

Заполнить платежку |

Юрлица и предприниматели- работодатели и заказчики, выдавшие вознаграждения физлицам:

|

|

25 октября |

4-ФСС электронная за девять месяцев 2018 г. |

||

|

30 октября |

Взносы в ФНС на пенсионное, социальное и медицинское страхование |

Расчет по страховым взносам (ЕРСВ) за девять месяцев 2018 г.

Подготовить ЕРСВ

Готовая платежка по взносам:

Заполнить платежку |

Юрлица и предприниматели — работодатели и заказчики, выдавшие вознаграждения физлицам – сотрудникам и исполнителям |

Санкции за нарушение срока сдачи расчета по страховым взносам за 3 квартал 2018 года

Если не сдать отчетность по взносам — в налоговую или в фонд соцстраха, то юрлицу, предпринимателю и их ответственным сотрудникам грозят штрафы. О санкциях к фирмам за просрочку по отчетности в ФНС и в ФСС читайте в таблице 2.

Таблица 2. Нарушение срока сдачи расчета по страховым взносам за 3 квартал 2018 года

|

Форма отчетности |

Санкция |

|

Расчет ЕРСВ |

|

|

Расчет 4-ФСС |

5% от долга по взносам «на травматизм» |

www.buhsoft.ru

Сроки сдачи расчета по страховым взносам в 2018 году

Какие сроки сдачи расчета по страховым взносам в 2018 году? Какие даты переноса? Какая ответственность за опоздание? Приведем таблицу с точными и крайними сроками сдачи единого расчета по страховым взносам в 2018 году по новой форме. Также см. “Образец РСВ за 2 квартал 2018 года“.

В 2018 году – новая форма расчета

Чиновники из ФНС разработали новую форму расчета по страховым взносам. Новый бланк опубликован на Едином портале для размещения проектов НПА. Но если быть точнее, то проектом предполагает утвердить новую редакцию формы расчета по страховым взносам, а не новый бланк.

Что касается изменений, то, например, в обновленной форме нет приложения, включающего сведения о применении пониженного тарифа, установленного на период до 2018 года. В приложении 2 «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» появились новые поля.

Также изменения затронули, к примеру, в раздел 3, необходимый для персонифицированных сведений физически лиц. В нем появился новый реквизит «Тип корректировки». Бухгалтеры будут, как в СЗВ-М, ставить в нем отметку о том, какую форму сдают: исходную, корректирующую или отменяющую. В порядке заполнения указали, что в расчете не должно быть цифр с минусами. А в приложение 2 к разделу 1 добавили поле «Код тарифа плательщика». Изменения коснулись и других приложений расчета.

Однако проектом предусмотрено, что новый приказ вступит в силу с 1 января 2018 года и будет применяться, начиная с представления расчета по страховым взносам за первый квартал 2018 года.

Сроки сдачи расчетов по страховым взносам в 2018 году: таблица

Расчет сдавайте не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если срок выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день.

Такие правила установлены пунктом 7 статьи 431, пунктом 7 статьи 6.1 Налогового кодекса РФ.

Отчетный период для расчета по страховым взносам – I квартал, полугодие, девять месяцев. Расчетный период – календарный год. Это предусмотрено статьей 423 Налогового кодекса РФ.

Далее приведем таблицу со сроками сдачи в ИФНС расчетов по страховым взносам в 2018 году. В таблице приводятся крайние даты, не позднее которых расчет должен быть сдан:

| Отчетный период | Срок сдачи |

| Расчет за 2017 год | 30 января 2018 года |

| Расчет за 1 квартал 2018 года | 3 мая 2018 года |

| Расчет за первое полугодие 2018 года | 30 июля 2018 года |

| Расчет за 9 месяцев 2018 года | 30 октября 2018 года |

Главы крестьянских (фермерских) хозяйств без наемных работников сдают расчет раз в год до 30 января календарного года, который следует за истекшим расчетным периодом. Следовательно, не позднее 30 января 2018 года они сдают расчет за 2017 год.

Способ сдачи в 2018 году

Организации и ИП в 2018 году подают расчет в ИФНС по месту учета. Способ подачи зависит от среднесписочной численности сотрудников за предыдущий отчетный (расчетный) период:

- 25 человек и меньше – в электронном виде или на бумаге;

- больше 25 человек – строго в электронном виде.

Об этом сказано в пункте 10 статьи 431 Налогового кодекса РФ.

Если нарушить сроки

Что будет если в 2018 году нарушить сроки сдачи расчетов по страховым взносам?

За несвоевременную сдачу расчета налоговая инспекция может оштрафовать организацию или предпринимателя. Размер штрафа составляет 5 процентов от взносов, которые надо уплатить (доплатить) на основании данного расчета. При расчете штрафа из этой суммы инспекторы вычтут взносы, которые вы перечислили в бюджет в срок.

5-процентный штраф начислят за каждый месяц просрочки, включая день подачи расчета. За полный месяц посчитают, даже если срок был 2-го числа месяца, а расчет вы сдали 15-го.

Общая величина штрафа не может быть больше 30 процентов от суммы взносов и меньше 1000 руб. Например, если взносы по расчету организация полностью уплатила в срок, установленный для сдачи расчета, то штраф за опоздание составит 1000 руб. Такой штраф будет, даже если вы нарушали срок уплаты взносов, утвержденный пунктом 3 статьи 430 Налогового кодекса РФ. То есть по итогам месяцев отчетного периода перечисляли взносы позднее, чем 15-го числа следующего месяца. Это нарушение на штраф за опоздание с расчетом не влияет.

Если не успеваете сдать отчет по взносам в 2018 году – лучше погасить недоимку. Тогда за опоздание с отчетом налоговики выпишут минимальный штраф.

Например, расчет по страховым взносам за 2017 год вы подаете не позднее 30 января 2018. Если опоздаете хоть на один день, чиновники оштрафуют на 5 процентов от взносов за 2017 год, которые вы не успели заплатить к 30 января, за каждый полный и неполный месяц просрочки. А если задолженности по взносам у вас нет, налоговики начислят минимальный штраф — 1000 руб. (п. 1 ст. 119 НК).

Пример: Организация к 15 января 2018 года не заплатила страховые взносы за декабрь. Долг составил 100 000 руб. 29 января бухгалтер понял, что не успеет вовремя сдать отчет по взносам за 2017 год. Если к 30 января компания погасит долг по взносам, штраф за несданный отчет составит 1000 руб. При непогашенной недоимке налоговики оштрафуют на 5000 руб. (100 000 руб. × 5%).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com