Налоги на имущество физических лиц в 2018 году для пенсионеров

Что облагается налогом на имущество? Налогообложение распространяется на следующие объекты:

- дома, находящиеся в частной собственности;

- гаражи;

- квартиры;

- комнаты в общежитиях.

Федеральные льготники Существуют категории людей, имеющих право пользоваться льготами. Сбор не взимается со следующих граждан:

- ветеранов труда;

- Героев России;

- право на льготу имеют нетрудоспособные граждане с 1 или 2 группой инвалидности.

Льготный режим налогообложения не распространяется на вторую квартиру. Чтобы рассчитать налог на имущество физических лиц для пенсионеров необходимо учитывать вычеты.Как рассчитать налог на имущество физических лиц? Льготы пенсионерам не касаются зданий, которые используются для получения прибыли. Налогообложение пенсионеров осуществляется с определенными ограничениями.

Налог на имущество физ лиц в 2018 году изменения свежие москве пенсионеры

Главная Финансы Налоги Одним из источников доходной части бюджета страны является налог на имущество. С 2018 года предусмотрен поэтапный переход к расчету размера причитающихся налоговых выплат, исходя из высокой кадастровой (близкой к рыночной) стоимости недвижимости. Такая методика расчета значительно увеличивает сумму начислений, поэтому для граждан пожилого возраста актуальным считается вопрос – платит ли пенсионер налог на имущество в 2018 году или ему полагается налоговая льгота на имеющуюся собственность.

Должны ли пенсионеры платить налог на имущество в 2018 году Порядок освобождения от уплаты имущественного налога не изменен в следующем году. Не претерпел изменения перечень категорий граждан, которым законодательными актами предусмотрена льгота по налоговым выплатам.

Налог на имущество с физических лиц 2018 года пенсионерам

ВниманиеТак как же дела обстоят с взиманием налогов с пенсионеров? В 2018 году система льгот, применяемая к пенсионерам в сфере налогов, изменений не претерпела. Действуют все те же положения налогового законодательства. Налоги на имущество Налог на имущество – это налог федерального значения, т.е.

отчисления производятся сразу в государственный бюджет. Пенсионеры, независимо от того, трудоустроены они или нет, освобождены от данного вида налога в полном объеме.

Платят ли пенсионеры налог на имущество в 2018 году

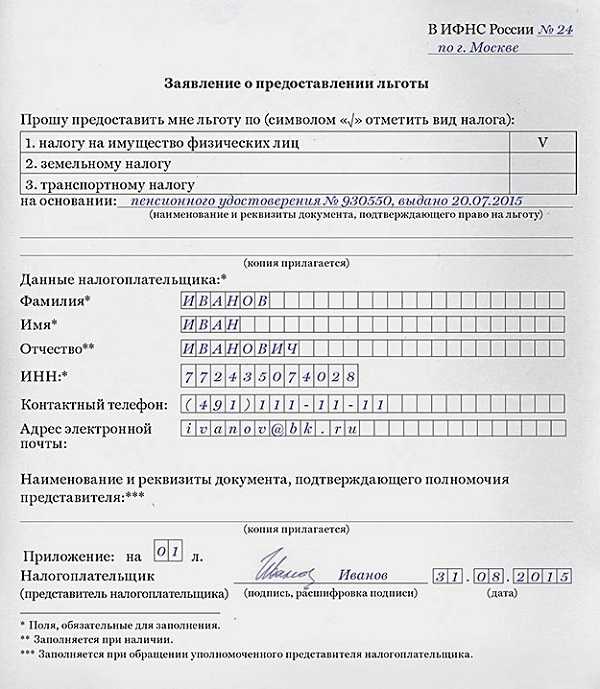

Также необходимо составить заявление, которое выполняется на бланке, разработанном самой ФНС. Этот документ можно напечатать на компьютере либо написать от руки. В нем необходимо привести следующую информацию:

- имя, отчество и фамилию составителя;

- данные адресата обращения, которым является начальник этого подразделения ФМС;

- номер ИНН;

- паспортные данные обращающегося лица, включая серию и номер его документа, информацию об отделе милиции и дату, когда он был получен;

- номер телефона составителя;

- его адрес регистрации;

Вслед за всеми этими данными идет основная часть заявления, которая включает указание на все объекты, которыми владеет написавший, также указывается, что он имеет право не платить налог полностью или частично за те или иные объекты.

Налоги для пенсионеров в 2018 году

ВажноЧто нужно сделать для того чтобы получить льготу по налогу на имущество Что такое налог на имущество и кто его должен платить Дорогие читатели! В статьях описаны лишь типовые (шаблонные) ситуации и способы их решений. Стоит учитывать, что каждый случай уникален, и для решения отдельного вопроса, требуется индивидуальный подход. Чтобы узнать, как действовать именно в Вашем случае, рекомендуем воспользоваться бесплатной консультацией по номеру 8 (499) 394-44-93 или напишите нам через форму для обращений.

Налог на имущество является местным налогом (регулируется как действующим налоговым кодексом, так и локальными актами, действующими на территории муниципального образования). Налог на имущество зачисляется в местный бюджет, поэтому льготы по его уплате регулируются также налоговым кодексом и местными локальными актами.

Налог на имущество физических лиц для пенсионеров

Российские пенсионеры, что ни для кого не секрет, по-прежнему живут в среднем достаточно бедно. Хорошие пенсии, сравнимые с заработками “трудяг”, получают или очень заслуженные люди, или глубоко старые и больные, которым положены многочисленные надбавки. В целом же пожилые россияне с трудом проживают месяц от пенсии до пенсии, а многие и вовсе получают копейки в сумме прожиточного минимума.

Налоги для пенсионеров: какие не надо платить в 2018 году

Ее возвращают после полного оформления собственности. После оформления гражданином пенсии при отсутствии заявления налоговики продолжают проводить имущественные начисления и их нужно платить. За несвоевременное внесение платежей или их отсутствие налагается штраф.

- при посещении государственного учреждения;

- путем почтового уведомления;

- с помощью электронного сервиса на сайте ФНС РФ.

Законодательством не закреплены требования к оформлению документа.

Округа: Ямало-Ненецкий, Чукотский. На текущий период 25 субъектов РФ не сменили форму исчисления налога на имущество. Налог на имущество физических лиц Транспортный сбор НК статьей 357 назвал плательщиков транспортных взносов — это лица, на которых автотранспорт зарегистрирован. Преференций относительно получателей пенсионного обеспечения ФЗ не предусмотрел.

Исключение составили:

- спецавтомобили, оборудованные под потребности инвалидов;

- авто до 100 л.с., приобретенные через органы соцзащиты.

Владельцы таких автомобилей освобождены от взносов. Налоговые льготы 💸 пенсионерам в 2018 году в москве То есть, для жителей регионов, перешедших на новый порядок с 2020 года, полная сумма будет установлена с 2025 года. Регионы имеют право самостоятельно определить момент перехода для населения.

Управляющие органы регионов на своем уровне решают, освободить пенсионеров от уплаты земельных налогов или нет, либо установить им скидку. Несмотря на местное регулирование налогообложения на землю, на федеральном уровне все же закреплены те категории граждан, которым должна предоставляться льгота:

- народы Севера, использующие землю для сохранения традиционного образа жизни;

- коренные жители Сибири и Дальнего Востока.

Про пенсионеров речи не идет. Устанавливать для них налоговый сбор на землю или нет – полномочия региональных властей. Необходимо читать нормативную базу, действующую в конкретном регионе. Налоги на транспорт Налоги на транспорт также устанавливают на региональном уровне. В Санкт-Петербурге, к примеру, пенсионер за находящийся в его собственности один легковой автомобиль налог не платит.

Налоги на имущество физических лиц в 2018 году для пенсионеров льготы

От налогообложения освобождаются следующие объекты:

- Жилой дом

- Жилое помещение 9квартира или комната

- Гараж или иное строение

- Здание сооружение или объект незавершенного строительства

Однако есть некоторые исключения. Так имущество, кадастровая стоимость которого превышает 300 миллионов рублей, не освобождается от налогообложения, а также не освобождается от налогообложения имущество, используемое в предпринимательской деятельности. Поэтому для предоставления налоговой льготы необходимо соблюдение следующих условий: 1.

Имущество находиться в собственности у плательщика налога 2. Плательщик налога является пенсионером в соответствии с действующим законодательством 3. Имущество, являющееся объектом налогообложения не используется в предпринимательской деятельности.

Налоги на имущество физических лиц в 2018 году для пенсионеров

Налоговая база может рассчитываться исходя из кадастровой стоимости имущества либо исходя из инвентаризационной стоимости имущества подлежащего налогообложению. Порядок и сроки уплаты налога на имущество в 2018 году Дело в том, что в соответствии с законом налог на имущество физических лиц исчисляется непосредственно самим налоговым органом. Сумма налога, а также порядок и сроки его уплаты фиксируются в налоговом уведомлении, вручаемом налогоплательщику лично.

Направление налогового уведомления осуществляется в срок не позднее 30 дней до наступления срока платежа. В налоговом уведомлении указываются сумма налога, подлежащая уплате, объект налогообложения, налоговая база, а также срок уплаты налога.

Применение налоговых вычетов на второй объект Скидка в размере до 50% от начисленных имущественных выплат может применяться ко второму объекту недвижимости при выполнении требований к нему (наличие права собственности, использование для жилья, стоимость ниже 300000000 рублей). При расчете имущественных платежей пенсионерам из общей жилой площади вычитается ее часть в таких размерах:

- 10 кв. м для комнаты;

- 20 кв. м для квартиры;

- 50 кв. м для частного дома.

Как получить освобождение по налогу на имущество в 2018 году Законодательством предусмотрено, что воспользоваться правом освобождения от уплаты имущественных начислений могут пенсионеры в заявительном порядке. Граждане, оформившие пенсию раньше и уже владеющие льготой, автоматически продолжают пользоваться этим правом в последующих периодах.

plusbuh.ru

Льготы на налог на имущество физических лиц в 2018 году

Имущественный налог является обязательным к оплате всеми без исключения физическими лицами на территории России.

Одновременно с этим, некоторые категории граждан оставляют за собой право рассчитывать на освобождение от налогообложения либо частичную скидку.

По этой причине целесообразно рассмотреть вопрос о предоставлении льгот подробней в 2018 году.

Основные моменты

Согласно налоговому законодательству РФ, имущественное налогообложение относится к местному налогу.

При этом он устанавливается Налоговым Кодексом РФ и различными нормативно-правовыми актами местных органов исполнительной власти — в соответствии со статьей 399 НК РФ.Из этого следует, что льготы по имущественному налогу на физических лиц определяется федеральным и региональным законодательством.

Законодательная база (статья 407)

Основным нормативно-правовым актом, который регулирует порядок предоставления льгот на имущественный налог физических лиц принято считать статью 407 НК РФ.

Именно в ней подробно рассмотрены такие вопросы, как:

- порядок предоставления льготы;

- перечислен перечень льготных категорий граждан и так далее.

Прежде чем обратиться в налоговый орган по вопросу оформления привилегий, рекомендуется ознакомиться с указанным нормативно-правовым документом с целью исключения вероятности возникновения различного недопонимания.

Виды налоговых скидок

В зависимости от категории льготников, разновидности льгот на налог на имущество физических лиц могут различаться между собой. По этой причине рассмотрим их подробней для отдельных категорий физлиц.

Для пенсионеров

Граждане, которые являются официально пенсионерами, оставляют за собой юридическое право рассчитывать на такие разновидности льгот, как:

| Имущественная | В данном случае она применима для комнат, квартир, жилых домов и иных объектов недвижимости, включая хозяйственные сооружения |

| Привилегии по земельному налогообложению | В данном случае вопрос регулируется местным законодательством |

| Скидка по транспортному налогу | В зависимости от мощности двигателя и региональных норм может быть предоставлено полное либо частичное освобождение |

| Вычет во время покупки объекта недвижимости в случае, если граждане преклонного возраста оплатили налог в казну государства по ставке в 13% (имеется в виду НДФЛ) | Это означает, что нужно иметь официальный доход. Помимо этого предусмотрена возможность перенести вычет на предыдущие годы |

Следует обращать внимание на то, что имущественные привилегии пенсионерам могут быть предоставлены только на один из имеющихся объектов недвижимости.

При наличии в праве собственности нескольких объектов, то установленное налоговое послабление допускается только по отношению к одному из них.

Для инвалидов

В случае наличия у граждан инвалидности, то предусматривается возможность использовать такие разновидности льгот, как:

| Полное освобождение от имущественного налога | В случае наличия инвалидности первой либо второй группы то она была присвоена еще в детском возрасте |

| Снижение налоговой базы на необлагаемый размер в 10 тысяч рублей | В случае уплаты налога на земельный участок, который находится на территории населенных пунктов федерального значения. К таковым принято относить Москву, Санкт-Петербург и Севастополь |

| Снижение начисленной суммы транспортного налога | — |

| Вычет в сумме 3 тысяч рублей каждый месяц | В случае приобретения инвалидности по причине аварии на Чернобыльской АЭС, аварии на “Маяке”, ранения во время выполнения военного долга (распространяется на военнослужащих), а также в детстве либо же в случае с инвалидами ВОВ, уволенные на основании физических ограничений |

Следует заметить, что инвалиды 1 и 2 группы недееспособности оставляют за собой право снизить налоговую базу на сумму в 10 тысяч рублей.

При этом нужно помнить, что особенности уплаты транспортного налога подробно закреплены за нормами регионального законодательства.

К примеру, в Москве льгота предусматривается инвалидам, которые управляют автомобилями либо иными транспортными средствами с мощностью двигателя до 200 лошадиных сил.

В случае с Санкт-Петербургом, то мощность автомобиля не должна превышать 150 лошадиных сил.

Для ветеранов боевых действий

Налоговым Кодексом и иными федеральными нормативно-правовыми актами для ветеранов ВОВ и боевых действий (уволенных из воинских частей по состоянию здоровья или по иным причинам) в частности, предусмотрены такие разновидности льгот, как:

- полное освобождение от оплаты начисленного имущественного налога;

- право на оформление налогового вычета в установленном размере;

- снижение налоговой базы по транспортному налогообложению;

- скидка на размер земельного налога.

Снижение налоговой базы по вопросу земельного налогообложения допускается только в том случае, если земля не применяется для предпринимательской деятельности. В подобной ситуации не облагаемый размер достигает 10 тысяч рублей.

С целью оформления положенных льгот возникает необходимость предоставить подтверждающую право собственности документацию, а также иные бумаги, способные подтвердить статус налогоплательщика.

В случае с транспортным налогообложением, то нормами федерального законодательства они не установлены.

По этой причине необходимо отталкиваться от регионального законодательства с учетом мощности двигателе на имеющемся в праве собственности транспортном средстве.

Применяемая ставка

Согласно с нормами налогового законодательства ставка может варьироваться от 0,1 до 2%. При этом она распределяется следующим образом:

| 2% распространяется на объекты недвижимости | Которая используется в коммерческом назначении, а также обладает кадастровой себестоимостью от 300 миллионов рублей |

| 0,1% установлен для гаражных строений | ЕНК (имеется в виду Единые недвижимые комплексы), а также для объектов незавершенного строительства, машиномест и иных помещений жилой направленности |

| 0,5% распространяется на все иные объекты | При этом на данный показатель оказывает существенное воздействие суммарная оценочная стоимость имущества в конкретном регионе. Местные органы самоуправления оставляют за собой право свести установленный процент к нулю либо же наоборот, увеличить |

Первые 4 года непосредственные налогоплательщики могут ожидать, что налоговый орган пойдет им на уступки.

В случае подтверждения повышения прежнего размера налога, то есть все основания для использования специально разработанного понижающего коэффициента.

По поводу особых экономических зон

В случае с особыми экономическими зонами, ситуация складывается для льготников аналогичным образом, как и в прошлых ситуациях, но если говорить о юридических лицах, но нужно знать некоторые особенности.

По отношению к имущественному налогу федеральное законодательство предусматривает привилегии в форме освобождения от начисления налога на определенный период (на основании норм статьи 381 Налогового Кодекса РФ), и одновременного снижения налоговой ставки в соответствии с правилами статьи 385.1 НК РФ.

Из этого следует, что от налогообложения имущества, могут рассчитывать даже компании по отношению к имуществу, которое берется во внимание на балансе организации.

В данном случае правило распространяется непосредственно на резидентов экономических зон, сформированного либо приобретенного имущества с целью ведения предпринимательской деятельности в регионе ОЭЗ.

Правило действует в течении последующих 5 лет с момента постановки на налоговый учет конкретного имущества — на основании норм статьи 381 НК РФ.

Одновременно с этим, на основании разработанных норм, которые описаны в статье 385.1 Налогового Кодекса РФ, имущественный налог компаний, сформированный либо же приобретенный в пределах реализации инвестиционного проекта, в течении первых 6 календарных лет с периода включения предприятия в соответствующий реестр резидентов по ставке в размере 0%.

В течении 6-летнего периода налоговая ставка по рассматриваемому типу имущественного налога по отношению к таким разновидностям имущества, будет показывать показатель, установленный нормативно-правовыми актами Калининградской области и сниженную вдвое.Подобного рода послабления не относятся к себестоимости объектов имущества, которое было сформировано либо куплено с целью реализации инвестиционных проектов, применяемых на различных производствах.

Когда они начинают действовать

Итак, когда именно физические лица оставляют за собой право потребовать освобождения от необходимости уплачивать рассматриваемый налог? Согласно нормам законодательства — в любое удобное для себя время.

Граждане, у которых есть юридическое право для обращения в ФНС по вопросу оформления привилегии, могут подать соответствующий запрос в течении того периода, когда они посчитают нужным.

Во многом это связано с тем, что льгота предоставляется на основании сформированного соответствующего заявления. Несмотря на это, о некоторых немаловажных ограничениях все-таки нужно знать.

В частности, с целью оформления льготы в нынешнем году, возникает необходимость подать соответствующий запрос до 1 ноября включительно.

Видео: на что обратить внимание

В случае игнорирования установленного периода льгота будет выделена только в следующем отчетном году.

В завершении можно сказать — предоставление налоговых льгот несет за собой необходимости в соблюдении законодательных норм, о которых было рассмотрено в статье. В случае их игнорирования есть вероятность получения отказа в своих намерениях.

zanalogami.ru

Льготы по налогу на имущество в 2018 году

Имущественные налоги взимаются в Российской Федерации со всех субъектов права, будь-то физические или юридические лица.

Они рассчитываются от стоимости имущества, и обязательны для перечисления в бюджет государства, но при этом у некоторых категорий есть право на послабления в отношении данного сбора.

Законодательство в этой сфере изменялось несколько раз, и на данный момент действуют дополнительные льготы и новые правила исчисления самого сбора.

Законные основания

В законах Российской Федерации прописаны конкретные послабления и преференции, предоставляемые гражданам и организациям, действующим на территории государства.

Изменять законодательство начали еще с 2014 года, и тогда было затронуто только налогообложение организаций, и частных лиц новый порядок не затронул, но в 2018 году смена затронула сам расчет налога, и вследствие этого размер сбора значительно увеличился.

Вся информация как касательно государственного сбора, так и льгот, положенных по его уплате, содержится в Налоговом кодексе, и отличие заключается только в используемых статьях:

| Статья | Содержание |

| 407 | Здесь оговаривается, какие существуют послабления при уплате сбора на имущество физических лиц, а также перечень категорий налогоплательщиков, имеющих право на данную преференцию. Кроме того, указаны и данные о том, какой является форма заявления на льготу и порядок заполнения этого документа, причем они утверждены на федеральном уровне |

| 381 | Эта статья говорит о том же, что и статья 407, но только для юридических лиц и индивидуальных предпринимателей. Описывается, какое имущество этих субъектов права подлежит льготному налогообложению и как они могут воспользоваться данными преференциями |

| 218 | В этой статье оговариваются полагающиеся определенным категориям вычеты из уплачиваемых сумм, которые можно получить по закону |

Кто вправе получить привилегию

Основные требования касаются физических лиц, поскольку именно они различаются по категориям и к ним предъявляются особые условия. К организациям таких условий не предъявляется, и для них достаточно иметь статус юридического лица, хотя некоторые условия могут выдвигаться к имуществу.

Среди физлиц следует отметить следующих людей, имеющих право на льготу:

- владельцы особого статуса, предоставленного за заслуги перед государством, в том числе это Герои СССР и РФ;

- инвалиды 1-2 групп, а также получившие такой статус с детства;

- служившие или проживавшие в местностях ведения боевых действий;

- пострадавшие при техногенных катастрофах, в том числе и ядерных;

- сотрудники государственной безопасности или внутренних дел;

- получатели военной пенсии, которые оформили содержание по причине возраста, состояния здоровья, но также сюда относятся и члены семьи погибших военнослужащих, получающие содержание из-за потери кормильца;

- деятели культуры и искусства, которые используют имущество для творческих целей и соответствующим образом его оборудовали;

- льготы по налогу на имущество для пенсионеров в 2018 году также предоставляются.

Процедура оформления

Методика оформления преференций различается как для юридических, так и физических лиц, и обращаться для этого следует в налоговую инспекцию.

Потребуется не только предоставить удостоверение личности, но и подтвердить льготу, а для организаций потребуется в любом случае заполнить декларацию на имущество, которая будет базой для расчетов.

Также есть и региональные льготы, которые устанавливаются местными властями, и при этом они дополняют федеральные послабления.

Для организаций

Для оформления льготы, нужно подать заявление в ФНС, где будет указано имущество, в отношении которого требуется преференция, и на основании этого и иных документов принимается решение о том, предоставлять организации льготу или нет.

Кроме того, обязательно подтверждается классификация имущества и прочие подтверждения льготного статуса. Основываться расчет сбора будет на среднегодовой стоимости имущества и амортизации.

После того, как документацию проверят специалисты, юридическому лицу будет предоставлена запрашиваемая льгота. Но обязательно нужно подавать декларацию по имуществу, но указывать нулевые показатели.

Для физических лиц

От граждан, которые имеют статус физлиц, требуется написать в налоговую заявление с краткой просьбой предоставить преференцию и описать документы, дающие такое право.

Данную бумагу вполне можно подать как лично, так и послать письмом, но в любом случае необходимо будет предоставить документы о статусе человека, а также имуществе, на которое планируется получить скидку.

Необходимо соблюсти сроки оформления, а если период рассмотрения затянулся, а конечные сроки оплаты истекают, следует внести средства, поскольку в ином случае человеку зачтется неуплата. Но полагается льгота не только не недвижимость, но и машиноместа.

Фото: в каких случаях не избежать уплаты налога на имущество

Необходимые документы

Для физлиц перечень необходимых бумаг ограничивается небольшим набором, среди которого фигурируют:

- заявление на предоставление льготы;

- паспорт, копия всех страниц, в заявлении указываются серия и номер;

- основание для предоставления преференции, это может быть пенсионное удостоверение, документ об инвалидности и прочие;

- документы о праве собственности на оговариваемое имущество;

- техпаспорт или кадастровый документ объекта, даже если это участок, выделенный для садоводства.

Для юридических лиц требуются немного другие бумаги, но суть остается той же — доказать возможность получить преференцию и подтвердить статус имущества. Бланк заявления можно скачать здесь.

Таким образом, нужно подавать в ФНС:

- свидетельство о праве собственности;

- выписка из ЕГРН, при проведении сделки;

- документ о классификации имущества, который также подтверждает право на льготу;

- подтверждение использования собственности для профессиональной деятельности.

Образец заполнения заявления можно использовать следующий:

Фото: образец заявления о предоставлении льготы

Как ее применить

Есть условие относительно того, что если недвижимость недостроена, то и получить на нее преференцию не представляется возможным, поскольку в перечне Налогового кодекса такое имущество не числится.

Также нельзя будет получить данное послабление на имущество, кадастровая цена которого больше, чем 300 миллионов рублей, а также физические лица имеют право только на снижение или отмену налога только в отношении одного объекта собственности.

Чтобы получить данное снижение, необходимо подать в ФНС декларацию в установленные сроки, и далее специалисты проверят пакет бумаг, и если полагается только на один объект имущества, то следует в заявлении указать, на какой именно желательно оформить. После получения уведомления об удовлетворении запроса можно начинать пользоваться преференцией.Немного другой порядок пользования вычетом, тогда человек может выбирать, получит ли он деньги единоразово, либо с его заработной платы перестает удерживаться НДФЛ на протяжении срока, которого хватит для возврата всего вычета, рассчитанного с учетом ставки этого сбора 13%.

Перечень дополнительных уступков

Налог на имущество как физических, так и юридических лиц, является местным налогом и устанавливается он региональными властями, а федеральные нормы только оговаривают основы данного взимания.

Поэтому они отличаются в зависимости от субъекта федерации, в котором находится налогоплательщик и зарегистрирована собственность. Москва таких преференций вообще не имеет, но на федеральном уровне, а

Моссовет принял соответствующее решение, в котором сказано об определенных льготах, которые могут получить москвичи и организации. В Волгограде отмена сбора применяется для многодетных семей, если родители и дети проживают вместе, а некоторые регионы вовсе не имеют практически никаких послаблений.

Поэтому прежде всего необходимо обратиться в ФНС, чтобы узнать о действующих на данный момент возможностях избежать оплаты государственного сбора и изменилось ли законодательство в этой сфере.

К тому же, именно в этом учреждении смогут подсказать, какие бумаги потребуются для оформления льготы, и в каком порядке необходимо как запрашивать, так и использовать ее.

Когда начинает действовать льгота

Сама преференция начинает работать с того месяца, когда появилось на нее право, и есть нюанс, связанный с тем, что не имеет значения дата появления права. В качестве примера можно привести возникновение права на скидку 25 апреля, и именно с апреля не нужно уплачивать сбор.

И даже при появлении такой возможности в середине года следует платить налоговые суммы только за тот период, когда подобного права не существовало. Если было посчитано, что за весь год налог на квартиру нужно уплатить в размере 2930 рублей, при этом право на послабление возникло 27 ноября.

В этом случае платить понадобится до ноября включительно, а это 10 месяцев. Следовательно, разделив сумму за весь год на 12 месяцев и умножив на 10, можно получить точный размер того, сколько нужно будет оплатить сбора с учетом льготы за период.Если на протяжении длительного времени за льготой попросту не обращались, то есть вариант получить ее задним числом. Налог пересчитается и переплату по нему вернут, но сделать это можно только за прошедшие три года.

Если это право появилось в 2001 году, но за ней обратились в 2018 году, то возврат будет сделан за 2017, 2016 и 2015 года, и за периоды, возникшие ранее, сделать этого уже нельзя. Для возврата нужно будет написать сначала заявку на льготу, а потом на возврат переплаченного имущественного сбора.

В Налоговом кодексе Российской Федерации говорится о том, что некоторые категории граждан могут получить скидку на налоги по имуществу, причем действует это как для физических, так и для юридических лиц.

Объекты, на которые предоставляется льгота также немного различаются, как и перечни документов для разных сторон. В итоге можно будет не платить сбор, но только когда уведомление подтвердило эту возможность, и плательщик подал все декларации.

Видео: последние изменения в данном вопросе

lgotywiki.ru

кому они положены и порядок получения

Опубликовал: admin в Пенсии 05.11.2018 431 Просмотров

В России, в соответствии с законодательством, граждане определенных категорий могут получить налоговые льготы по отношению к частному имуществу физлиц.

Начисление налога идет в зависимости от кадастровой, а не инвентаризационной стоимости имущества.

Описание данного налога, а также полагающихся в связи с его уплатой льгот, можно найти в Федеральном законе № 2003-1 «О налогах на имущество физических лиц» (9.12.1991), который к настоящему времени включает уже ряд поправок и изменений. Также достаточно подробно необходимая собственникам информация содержится в Налоговом Кодексе РФ (статьи 399-409): о плательщиках, объектах налогообложения, налоговых ставках, льготах, порядке определения налога на имущество и его уплаты и т.д.

Налог на имущество рассчитывается физическим лицам в инспекции по месту нахождения находящихся в собственности объектов, после чего владельцу высылается налоговое уведомление, в котором указана сумма и данные расчета налога.

Сейчас собственники получают налоговое уведомление единой формы, в котором отражаются данные по транспортному, земельному налогам и налогу на имущество физических лиц.

В строке, соответствующей налогу на имущество, можно увидеть данные о годе расчета, облагаемом имуществе и его месте расположения, размере налоговой базы, ставке, доли в праве, льготах и итоговой сумме налога. Сведения об имеющемся у граждан имуществе содержатся в органах Росреестра.

Данный вид налога действует в отношении следующего имущества: квартиры или комнаты, дома, гаража, дачи, а также иных зданий. Налог рассчитывается и на долевую собственность с участием вышеперечисленных объектов.

До 2016 года в налоговой базой для того, чтобы рассчитать физлицам налог на их имущество, служила инвентаризационная стоимость облагаемых объектов по состоянию на начало (1 января) каждого года. Узнать инвентаризационную стоимость имущества за период до 1 января 2013 года можно в отделениях БТИ (выдается соответствующая справка). Узнать задолженность по оплате налога поможет информация, представленная на сайте ФНС России.

До 2016 года в налоговой базой для того, чтобы рассчитать физлицам налог на их имущество, служила инвентаризационная стоимость облагаемых объектов по состоянию на начало (1 января) каждого года. Узнать инвентаризационную стоимость имущества за период до 1 января 2013 года можно в отделениях БТИ (выдается соответствующая справка). Узнать задолженность по оплате налога поможет информация, представленная на сайте ФНС России.

В некоторых случаях происходит перерасчет налога на имущество граждан за предыдущие годы в сторону увеличения суммы. Связано это с увеличением инвентаризационной стоимости объектов недвижимости и несвоевременной подачей необходимых сведений из БТИ. Следует учесть, что перерасчет разрешается не более, чем за три года.

Если необходимо рассчитать налог в отношении долевой собственности, то берется каждая соразмерная его доля у определенного гражданина (определяется путем произведения инвентаризационной стоимости объекта на соответствующую долю). Налог по общей совместной собственности делится на всех собственников одинаковыми частями.

Нередки ситуации, когда граждане не были извещены о необходимости уплаты налога государственными органами вовремя с помощью соответствующих уведомлений. Тогда они обязаны произвести уплату не более чем за три года, предшествующих получению уведомления из налоговой. За излишне уплаченный налог собственникам может быть осуществлен возврат средств в установленном порядке.

В то же время ставки не могут быть выше тех пределов, которые установлены на федеральном уровне. Интернет-сайт ФНС позволит ознакомиться с местными налоговыми ставками более подробно при обращении к соответствующему разделу.

На определение ставки налога рассматриваемого вида влияют такие факторы, как инвентаризационная стоимость и само количество принадлежащих одному собственнику объектов. В последнем случае при расчете исходят из суммарной стоимости имущества.

Чтобы определить применяемую к конкретному имущественному объекту или объектам налоговую ставку, необходимо узнать их суммарную инвентаризационную стоимость, которая также будет умножена на коэффициент-дефлятор, который равен 1,425.

На 2018 год к исчислению налога на имущество был применен понижающий коэффициент 0,4 за исключением объектов недвижимости, относящихся к сфере торговли, общественного питания и бытового обслуживания.

Начиная с 2015 года в некоторых субъектах РФ данный налог граждан рассчитывается по кадастровой стоимости объектов. Постепенно до 2019 года планируется рассчитывать налоговую базу исходя из кадастровой стоимости уже во всех без исключения регионах. Узнать данную величину можно в органах и на сайте Росреестра. Также допустимо оспорить размер стоимости имущества, если собственник с ним не согласен.

Если налог рассчитывается по кадастровой стоимости, то предусматриваются следующие налоговые вычеты в отношении различных жилых объектов: комнаты – на 10 кв.м.; квартиры – на 20 кв.м.; дома – на 50 кв. м.

Кроме того, органы власти таких городов, как Москва, Санкт-Петербург и Севастополь вправе увеличить размеры налоговых вычетов.

При отрицательном значении налоговой базы она принимается равной нулю для удобства начисления сумм, которые необходимо будет выплатить гражданам для соблюдения налогового законодательства.

Налог на имущество по кадастровой стоимости предполагает трехуровневую ставку:

Налог на имущество по кадастровой стоимости предполагает трехуровневую ставку:

- 0,1% – касаемо жилых домов и иных помещений для проживания, гаражей, машино-мест, а также объектов, которые еще не достроены;

- 0,5% – для всех других объектов;

- 2% – для элитной дорогой недвижимости, кадастровая цена которой составляет более 300 млн рублей, а также торговых центров.

При этом региональные власти могут снизить ставку до 0 или повысить ее до 0,3%.

Во избежание резкого скачка налогового бремени в регионах до 2019 года будет применено правило, согласно которому налог будет расти ежегодно не больше, чем на 20%, после чего такой коэффициент будет отменен.

Налог на имущество подлежит начислению гражданам каждый год и основанием для определенных значений служат данные о стоимости недвижимости с учетом коэффициента, который назван дефлятором для учета инфляционных тенденций в экономике. Уплата налога должна быть произведена не позднее 1 декабря года, который последует за годом исчисления налога.

За несвоевременную уплату могут быть начислены пени на сумму недоимки. За неуплату налога гражданин может быть оштрафован, подвергнуться конфискации имущества, а также в некоторых случаях – привлечен к уголовной ответственности.

Период, за который платится налог на имущество, определяется со времени его приобретения:

Период, за который платится налог на имущество, определяется со времени его приобретения:

- Если объект находился в собственности целый год, то этот же период и берется за основу.

- В случае владения имуществом менее года, налог платится с месяца регистрации права собственности.

- При получении наследства – с месяца его открытия.

- Если объект недвижимости был недавно возведен, то налог необходимо начинать платить с начала года, который отсчитывают за годом постройки.

- В случае продажи, разрушения или уничтожения имущества взимание налога прекращается с начала месяца, в котором имущество уже владельцу не принадлежит или перестало существовать.

Освобождение от уплаты налога полагается следующим категориям граждан:

- Героям Советского Союза и РФ, обладателям ордена Славы трех степеней;

- гражданам, имеющим I и II группы инвалидности;

- гражданам – инвалидам с детства;

- участникам ВОВ и других боевых действий;

- лицам вольнонаемного состава СА, ВМФ, органов внутренних дел и госбезопасности, занимавшим штатные должности;

- лицам, которые обладают правом получения социальной поддержки в соответствии с рядом законов, направленных на защиту граждан от радиационного воздействия;

- военнослужащим и другим гражданам, которые были уволены после 20 и более лет военной службы по возрасту, состоянию здоровья, а также в связи мероприятиями по штату;

- лицам, участвовавшим в составе подразделений особого риска в ядерных испытаниях и ликвидациях аварий;

- членам семей военнослужащих, которые потеряли кормильца;

- пенсионерам, а также мужчинам и женщинам старше соответственно 60 и 55 лет, которые получают ежемесячное пожизненное содержание;

- гражданам, служившим в Афганистане и других странах;

- лицам, которые пострадали или стали инвалидами в результате ядерных испытаний;

- родителям и женам (мужьям) военнослужащих и госслужащих, погибших в ходе исполнения служебных обязанностей;

- лицам, которые осуществляют профессиональную творческую деятельность, если они используют специально оборудованные помещения, сооружения, творческие мастерские и т.п., на период такого их использования;

- гражданам, у которых есть хозпостройки площадью не более 50 кв. м на земельных участках, предназначенных для садоводово-огороднических хозяйств или ИЖС.

Объектами льготного налогообложения могут выступать:

- квартира или комната в квартире;

- дом;

- специальные помещения или сооружения, использующиеся для творческих видов деятельности;

- хозяйственное строение или сооружение, площадью менее 50 кв. м на земельных участках для личного подсобного, дачного хозяйства, огородничества, садоводства или ИЖС;

- гаражное помещение или машино-место.

Льготы предоставляются на всю сумму налога, которым облагается объект, находящийся в собственности. Также он не должен использоваться владельцем в предпринимательской деятельности.

Чтобы реализовать свое право на налоговую льготу в отношении личного имущества, следует предоставить в любой налоговый орган следующие документы: соответствующее заявление, паспорт, пенсионное удостоверение, правоустанавливающие документы на имущество, технический или кадастровый паспорт объекта.

Чтобы реализовать свое право на налоговую льготу в отношении личного имущества, следует предоставить в любой налоговый орган следующие документы: соответствующее заявление, паспорт, пенсионное удостоверение, правоустанавливающие документы на имущество, технический или кадастровый паспорт объекта.

Однако, если заявление на получение льготы было оформлено гражданином до 31 декабря 2014 года, подавать документы повторно не нужно. Если гражданин не смог вовремя воспользоваться своим правом на льготы, то он вправе обратиться в налоговую с просьбой о пересчете размера налога и возврате излишне уплаченных денежных средств (не более чем за три года).

Если у гражданина, которому положены налоговые льготы, имеются несколько объектов налогообложения, то льготы предоставляются в отношении объекта одного вида на выбор. До 1 ноября года, который будет являться налоговым периодом применения льготы, льготники предоставляют уведомление о выбранных объектах налогообложения для назначения льготы по налогу на имущество физлиц. Если соответствующее уведомление не будет предоставлено в срок, налоговая льгота будет назначена в отношении одного объекта каждого вида, по которому сумма налога будет максимальной.

В Налоговом кодексе предусмотрен ряд льгот для пенсионеров. Данная категория граждан может получить льготы (освобождение от уплаты налога) касательно следующих объектов налогообложения:

- квартиры или комнаты в квартире;

- дома;

- гаражного помещения;

- хозяйственного строения;

- творческой мастерской, галереи, музея, библиотеки и т.д.

Право на льготу дается пенсионерам в отношении одного из объектов по каждой категории, к примеру, если в собственности гражданина наличествуют квартира, дача и гараж, то он полностью освобождается от уплаты налога на имущество физ. лиц. Если же гражданин имеет два дома, то в отношении одного из них на выбор ему придется уплатить налог.

Однако существуют случаи, когда пенсионеры обязаны платить налоги государству:

- Если стоимость объекта недвижимости превысит 300 млн. рублей;

- Имущество, по которому могла бы быть налоговая льгота, используется в предпринимательской деятельности.

В отношении земельных участков льготы по уплате налога для пенсионеров устанавливаются властями каждого отдельно взятого региона, для получения подробной информации необходимо обратиться в территориальное отделение ФНС.

Местные власти также вправе определять дополнительные категории граждан-льготников, к примеру, многодетные семьи.

Актуальные изменения в начислении налога на имущество представлены в следующем видеосюжете:

organoid.ru

Льготы по налогу на имущество пенсионерам в 2018 году

Пенсионеры относятся к одной из наиболее уязвимых групп населения России, поэтому государство всячески поддерживает пожилых граждан, предоставляя им скидки и льготы. Вышедшие на пенсию жители РФ могут рассчитывать на полное освобождение от уплаты налога на один объект недвижимости (по своему выбору), а также частичную компенсацию на погашение затрат по другим.

Кому предоставляется льгота?

Воспользоваться специальным предложением и не платить налоги за квартиру, комнату или дом могут все категории граждан, которые вышли на пенсию в 2018 году. К ним относятся и пенсионеры по старости, и представители отдельных категорий, которым полагаются досрочные пенсионные отчисления за выслугу лет. В данную категорию включены учителя, военные, шахтеры и др.

При этом пенсионеры всегда могут рассчитывать на компенсацию в размере до 50% от стоимости налоговых взносов на другое имущество, находящееся у них в собственности. Это могут быть гаражи или жилые помещения, главное, чтобы у граждан были документы, подтверждающие право собственности на данный объект недвижимости.

Единственный случай, когда скидки по налогу на жилье в размере полного или частичного освобождения от уплаты налогов не предоставляются, это если стоимость помещения, принадлежавшего пенсионеру, превышает 300 млн. рублей. Это единичные случаи, которые очень редко встречаются среди 0,1% населения. Да и владельцам столь дорогой недвижимости не стоит опасаться за свое материальное положение.

Как изменился размер льготы за последние 3 года?

Как сообщают аналитики, в 2018 году размеры льготы по налогу на имущество для пенсионеров, возможно, будут увеличены в ряде регионов страны. Однако это решение будет выноситься на собрании Правительства РФ, и для его реализации необходимо, что регионы не имели финансовых проблем, а Налоговая служба не предъявляла существенных экономических претензий к гражданам по задержке уплаты налоговых отчислений.

Согласно установленным правилам, граждане обязаны вносить платежи в адрес ФНС не позднее 1 октября текущего года. Квитанции с суммой к оплате (а также пени, если плательщик не погашал налоги за предыдущие периоды) приходят минимум за 30 дней до наступления срока оплаты, что дает гражданам 1 месяц на поход в банки и другие финансовые компании для оплаты документа.

Подсчет стоимости производится самим налоговым органом. Клиенту не требуется постоянно напоминать, какое имущество находится в его собственности. Инспекторы ФНС самостоятельно произведут расчеты и пришлют готовый платежный документ со всеми реквизитами для оплаты.

В квитанции обязательно указывается ФИО владельца имущества, адрес оплачиваемого объекта, реквизиты уполномоченного налогового органа по месту регистрации недвижимости и период оплаты. Большинство современных квитанций оснащены двумерным штрих-кодом, что значительно упрощает процесс оплаты для пенсионеров. Они могут вносить платежи удаленно, через онлайн-банки или терминалы. Рекомендуется сохранять чек в течение 3-х лет после совершения платежа.

Какой размер льготы в 2018 году

В 2018 пенсионеры также будут освобождены от уплаты налогов на 1 объект имущества. Дополнительно они могут воспользоваться скидкой до 50% при внесении платежей за другой объект недвижимости.

Таким образом, получается двойная выгода для граждан, которые достигли пенсионного возраста: за одну квартиру они могут вообще не платить налоги, а за дом (или таунхаус) внести только 50% от размера полной стоимости в квитанции.

При этом самостоятельными подсчетами заниматься не нужно: ФНС РФ пришлет уже готовые квитанции с рассчитанной суммой к погашению. Исключение составляют случаи, когда расчет произведен неверно или указан ошибочный адрес для внесения платежей. В таких случаях рекомендуется обратиться в Налоговую службу по адресу регистрации объекта недвижимости и попросить произвести расчеты по верным адресам и коэффициентам.

Как получить льготу в 2018 году

Чтобы воспользоваться скидкой, необязательно приходить в ФНС и заполнять заявление. Сейчас в обязанности налоговых инспекторов входят расчеты налоговых взносов для граждан. Вся информация о наличии имущества у конкретного лица пенсионного возраста поступает в Налоговую службу из Росреестра, данные обрабатываются специалистами.

К 1 сентября текущего периода все пенсионеры будут обеспечены квитанциями по оплате объекта недвижимости (при условии, если в наличии несколько квартир или домов).

Если у пенсионера в собственности находится только 1 объект недвижимости, он полностью освобождается от уплаты налогов на имущество. Приходить и подтверждать это право в государственных органах не требуется.

Последние новости

Данные за 2016 год свидетельствуют о том, что льготы пенсионерам по налогу на имущество будут действовать и в 2018 году. При этом возможно увеличение скидки на последующие объекты недвижимости.

В настоящее время граждане, которые вышли на пенсию, могут не платить налоговые взносы на имущество за 1 объект в размере 100%, и частично погашать налоги за вторую квартиру (или другую недвижимость) со скидкой до 50%.

infinica.ru

Льготы и вычеты по налогу на имущество физических лиц в 2018 году

Согласно установленному законодательству, некоторые категории населения имеют право на льготы при уплате различного рода налогов. Это же касается и налога на имущество. Кроме этого, чтобы узнать, кому и что положено, лучше всего изучить Налоговый Кодекс Российской Федерации. Согласно последним данным, в 2018 году налог на имущество все же вырос, несмотря на недовольство населения.

Определение понятия

С 2017 года будет происходить наполнение казны посредством вычитания налога с недвижимого имущества, в том числе и граждан. При этом использоваться для вычитания размера налога будет кадастровая стоимость, которая не редко является завышенной и превышает в разы инвентаризационную.

Кадастровая стоимость является неточным значением и превышает рыночную, кроме этого раз в 5 лет ее необходимо обновлять, так как изменяются экономические показатели. Чтобы не сильно перегружать финансово семьи, было принято постановление, что размер налога не сразу будет применяться в полном объеме, а постепенно в течение 5 лет по 20% ежегодно произойдет прибавление.

Важно! Под обложение налогом попадают все жилые и хозяйственные помещения на территории двора свыше 50 кв. метров.

При этом плата за квадратные метры будет выполняться только за те, которые свыше необходимой нормы для проживания согласно государственным законам.

Данный вид налога предназначен для любого вида недвижимого имущества:

- дома;

- квартиры;

- комнаты;

- гаража;

- дачи и прочих недвижимых объектов.

Кроме этого, налогом облагается и долевая собственность любого вида.

Кому положены льготы

Освобождение от уплаты налога вправе получить следующие категории населения:

- герои СССР и РФ, владельцы орденов Славы 3 степеней;

- инвалиды 1 и 2 группы;

- инвалиды детства;

- участники ВОВ, прочих боевых действий, служившие в Афганистане и прочих горячих точках;

- служащие в органах внутренних дел, госбезопасности, находящиеся на должностях штата;

- лица, располагающие правом на социальную поддержку в результате перенесенного радиоактивного воздействия;

- военнослужащие, уволенные в запас после 20-летней службы;

- лица, участвовавшие в ликвидации опасных аварийных ситуаций на радиоактивных объектах и мирные граждане, пострадавшие из-за возникновения техногенных аварий на подобных объектах;

- родственники военнослужащих, погибших при исполнении обязанностей;

- пенсионеры и граждане пенсионного возраста с пожизненным государственным обеспечением;

- лица, занимающиеся профессиональной творческой деятельностью, и вынужденные для этого снимать помещение;

- граждане, имеющие хозяйственные строения на участке земли не более 50 кв. метров.

Льготы предоставляются на всю сумму налога, при этом жилье не должно использоваться в целях предпринимательства.

Дополнительно семьи, воспитывающие от 3-х детей, могут воспользоваться следующими преимуществами:

- получение вычетов на детей;

- понижение транспортного сбора и земельного налога;

- уменьшений объема сбора, если организовано семьей сельское хозяйство.

Если налогоплательщик инвалид, тогда он сможет воспользоваться дополнительно следующими преимуществами:

- ежемесячный налоговый вычет до 3 000 рублей;

- скидка по транспортному налогу;

- особые условия выплаты налога на землю

Важно! Пенсионеры в 2018 году и последующих налоговых периодах выплачивают от размера налога только 6,7%, но при этом они могут не получить льготу, если имущество стоит свыше 300 млн. рублей.

В отношении земельного налога — льготные категории определяются на региональном уровне.

С какого имущества платится налог в 2018 году?

Напомним, что согласно налоговой системе, одни суммы, полученные от налогов, направляются в федеральный бюджет, другие – в госказну. Что же касается именно налога на имущество, то все деньги идут напрямую в бюджеты субъектов страны. До 2015 года данный вид налога оплачивали исключительно те, кто являлся собственником имущества. Однако после этого года налог на имущество платят даже те, кто имеет право собственности на имущество, которое, собственно, и попадает под данный вид налога.

Для более подробного ознакомления эксперты рекомендуют изучить статью 401 Налогового Кодекса России. Именно там есть перечень имущества, которое попадает под налогообложение:

- квартиры, дома и прочие помещения, официально признанные жилыми;

- единые комплексы недвижимости;

- жилые объекты недвижимости в стадии строительства;

- места для парковки;

- прочее имущество, в том числе хозяйственные постройки.

Если говорить проще, то в случае, когда фермер владеет большим количеством сараев, свинарников и прочих строений подобного рода, то ему заранее следует подумать об оформлении льгот на имущественный налог.

Что такое льготы на имущество?

Многих людей, владеющих имуществом, интересует вопрос, кто же имеет право на льготы по данному налогу. Как сказано в статье 407 Налогового Кодекса России, льготы могут быть предоставлены на такие виды имущества:

- мастерская и студия;

- библиотеки и музеи;

- здания до 50 м², которые используются в качестве подсобных помещений для различного рода хозяйств.

Как говорилось ранее о льготах для фермеров, выходит, что строения до 50 м², которыми он владеет, автоматически попадают под льготы. Однако стоит отметить, что данная льгота – это прерогатива каждого субъекта России. Что же касается налогов на жилье для москвичей, то они следующие:

- если квартира имеет цену до 10 млн руб – сумма налога составит 0,1%;

- если жилье или другое имущество имеет цену до 20 млн руб., то размер налога будет 0,15%;

- при кадастровой стоимости до 50 млн руб. сумма налога составит 0,2%;

- если цена имущества более 300 млн руб., то придется уплатить 2% налога.

Размер налогового вычета в 2018 году

Если у владельца имущества нет возможности получить льготу по данному налогу, то стоит обратить внимание на статью 403 Налогового Кодекса России. Здесь указано, что всем собственникам недвижимости положен налоговый вычет. Естественно, все будет зависеть от того, каким имуществом владеет налогоплательщик. В законе прописано 3 типа жилья:

- граждане, владеющие комнатами, смогут не оплачивать 10 м², а только остаточную площадь. Попросту говоря, если человек владеет комнатой 18 м², то оплатит налог он только на 8 м²;

- если человек владеет отдельной квартирой, то налоговый вычет можно получить на 20 м². Если квартира 40 м², то оплачивать налог нужно только за половину жилья;

- владельцы частных домов смогут рассчитывать на то, что под налог попадает на 50 м² меньше жилья. В случае, когда площадь дома 200 м², то налогом облагается только 150 м²;

- владельцам целых комплексов недвижимости положен налоговый вычет в 1 млн руб. Эта сумма является фиксированной.

Материал подготовлен на основе информации «Инфо-Всем» и открытых источников специально для сайта info-vsem.ru Автор: Анна Абрикосова.

Поделиться ссылкой:

info-vsem.ru

Льготы по налогам для физических лиц в 2018 году

Бюджеты разных стран, в том числе и России, пополняются за счет многочисленных налогов и сборов. Физические лица тоже отчисляют часть денег из своих доходов в казну всех уровней. Наряду с этим определенные категории граждан могут иметь прерогативы при налогообложении – оплачивать частично либо полностью освобождаться от взносов. Получить такого рода преференции можно лишь при наличии определенных условий и оснований.

Что такое налоговые льготы для физических лиц

По законодательству налоговые преференции можно разделить на несколько групп:

- для физических лиц;

- для организаций и предприятий;

- социального характера;

- экономического значения;

- направленные на стимулирование экспорта.

Объектом налогообложения физических лиц принято считать доходы, коими являются заработная плата, дивиденды, подарки и пр., и имущество как движимое, так и недвижимое. Налогоплательщиками, имеющими право на получение льгот по налогам для физических лиц в 2018 году, признаются:

- Граждане РФ вне зависимости от возраста, которые находятся на территории страны не менее 183 дней на протяжении 12 месяцев.

- Нерезиденты – иностранцы, которые ведут свою деятельность на территории России.

Налогоплательщики могут быть освобождены от взимания определенных налоговых сборов полностью либо оплачивать их не полностью. Для получения оговоренных законодательно льгот по налогам для физических лиц в 2018 году необходимо документальное подтверждение того, что человек действительно относится к той категории, которая обладает теми или иными преференциями.

Виды льгот

В России все льготы, касающиеся вопроса налогообложения физических лиц, можно разделить на три основных уровня в порядке очередности:

- Федеральные. Они зафиксированы в НК и имеют юридическую силу на территории всего государства и не могут быть отменены на региональных или местных уровнях.

- Региональные. Имеют свое действие на территории определенного региона и могут устанавливаться на федеральном уровне и региональными властями.

- Местные. Устанавливаются руководством муниципалитетов и действуют на территории только того муниципального образования, где находится собственность налогоплательщика.

Все граждане страны выплачивают государству НДФЛ в размере 13%. Согласно законодательству определенные люди в силу своего социального или профессионального статуса имеют возможность получать налоговый вычет. Это сумма денег, с которой не берется НДФЛ. Выделяют четыре основных вычета, каждый из которых регулируется отдельной статьей Налогового кодекса.

Право на стандартный вычет доступно определенным категориям граждан вне зависимости от величины получаемого ими дохода:

- Родители (опекуны), воспитывающих родных или усыновленных детей. За первого и второго ребенка не подлежащая налогообложению сумма составляет 1400 р. За третьего и последующего она увеличивается до 3000 р. Если ребенок является инвалидом, то родные родители имеют право получить вычет в размере 12 000 р., а усыновители и опекуны – 6 000 р.

- Участники и ликвидаторы аварий техногенного характера, инвалиды и участники Великой Отечественной войны, инвалиды-военнослужащие получают налоговый вычет в размере 3000 р.

- Лица, имеющие звание Героя, ребенок-инвалид и люди с ограниченными возможностями 1, 2 группы вправе претендовать на налоговый вычет в размере 500 р.

Льгота по социальным налогам для физических лиц в 2018 году действует на определенную сумму, которая была затрачена человеком при определенных жизненных обстоятельствах. Это не должно быть связано с профессиональной деятельностью, поэтому сюда относят затраты на:

- обучение;

- лечение;

- благотворительность;

- пенсионные накопления.

В 2018 имущественный вычет касается всех физических лиц, которые:

- получили прибыль от продажи недвижимости;

- потратили собственные или привлеченные в виде банковского кредита деньги для улучшения своих жилищных условий.

Профессиональные вычеты имеют фиксированный размер или зависят от полученной прибыли. Получить льготу вправе:

- предприниматели, работающие по гражданско-правовым договорам;

- юристы, ведущие частную практику;

- работники творческих профессий, получающие гонорары по линии авторского права.

Нормативно-правовая база

Льготы по налогам физических лиц в 2018 году регулируются целым перечнем нормативных и правовых актов. Они издаются на разных уровнях – от федерального до местного и могут охватывать как целые группы населения, так и людей избранных профессий или социального статуса. Главным документом, к которому обращаются все без исключения, является Налоговый кодекс РФ. Дополнительно следует упомянуть и о других законах:

- Закон №436-ФЗ от 28.12.2017 (регулирует проведение амнистии для физлиц по задолженности перед налоговыми органами).

- Закон № 3061-1 от 18.06.1992 (преференции ликвидаторам последствий взрыва на Чернобыльской АЭС).

- Закон № 175-ФЗ от 26.11.1998 (вопросы, связанные с ликвидацией аварии на производственном объединении «Маяк»).

- Закон № 2-ФЗ от 10.01.2002 (социальные гарантии пострадавшим в результате ядерных испытаний в Семипалатинске).

Кто имеет право на налоговые льготы в 2018 году

Преференции в виде отмены налогового сбора либо уплаты его части зависят от социального статуса либо профессии гражданина:

- Лица, которым присвоено звание Героя Советского Союза и/или России.

- Инвалиды с детства.

- Инвалиды 1 и 2 групп.

- Многодетные семьи, в которых воспитывается трое и более детей.

- Граждане, пострадавшие во время ядерных и других техногенных катастроф.

- Участники войн и боевых действий, которые проходили на территории СССР и РФ.

- Кавалеры ордена Славы.

- Военнослужащие, имеющие выслугу лет более 20 и уволенные в запас в связи с достижением граничного возраста, из-за заболевания или по причине организационно-штабных мероприятий.

- Лица, которые принимали участие в испытаниях ядерного оружия.

- Пенсионеры.

- Члены семей военнослужащих (родители, дети, супруги) по причине потери кормильца.

- Участники боевых действий на территории иностранных государств, при направлении в эти зоны для несения службы.

- Творческие деятели касательно студий, мастерских и других помещений, предназначенных для трудовой деятельности.

- Физические лица по отношению к имеющимся у них строений площадью до 50 кв. м, предназначенных для ведения подсобного хозяйства, садоводства и т.п.

Ветераны боевых действий и ВОВ, герои России и Советского Союза

Для ветеранов боевых действий (Чечня, Афганистан и пр.), граждан, которым было присвоено звание Героя, предусмотрен ряд преференций в сфере налогообложения. Основными из них можно назвать:

- Не платит налог на имущество человек, владеющий одним однотипным видом собственности (одна квартира, дом, гараж, дачный домик).

- Предоставление вычета, если человек продолжает трудиться. Для военнослужащих и ветеранов боевых действий он составляет 3000 р., а для Героев СССР и РФ – 500 р.

- Послабление по земельному налогу. Гражданам предоставляется льгота в размере 10000 р. – сумма, с которой не взимается налоговый сбор. Если по кадастровой оценке стоимость участка выше – денежный сбор начисляется только на сумму, превышающую это значение.

- Пошлина на транспортные средства. На федеральном уровне не существуют никаких правовых актов, которые бы освобождали от уплаты пошлины. В некоторых же субъектах Федерации местными властями приняты постановления, которые дают возможность не платить транспортный налог, но в каждом регионе есть свои ограничения касательно технических характеристик машины.

Инвалиды

Люди, получившие инвалидность вследствие трудовой деятельности, по состоянию здоровья и по прочим причинам, и инвалиды с детства тоже имеют ряд льгот в области налогообложения:

- Имущественный. Граждане с ограниченными возможностями освобождаются от уплаты налога на недвижимость, но только при условии, что она оформлена на них. Это касается квартиры, дома, гаража, комнаты, дачи.

- Земельный. Они касаются лишь инвалидов с присвоенной 1 или 2 группой недееспособности, причем для последней категории инвалидность должна быть установлена до 2003 г. Суть льготы по земельному налогу для физических лиц, являющихся инвалидами, заключается в том, что они освобождаются от взноса, если кадастровая стоимость надела не превышает 10 тыс. р. В противном случае пошлина насчитывается лишь на излишек.

- Транспортный. Нетрудоспособные граждане 1 и 2 группы могут освобождаться от транспортного налога полностью или частично, но такие преференции они получают лишь на региональном уровне, поэтому этот вопрос лежит на плечах местных властей.

- Подоходный. В 2018 г. физические лица, получившие инвалидность и продолжающие работать, имеют право получить вычет в размере 500 р. Если же инвалидность была получена вследствие военных действий, техногенных катастроф или человек является инвалидом с детства, сумма увеличивается до 3 000.

Пенсионеры

Люди, вышедшие на заслуженный отдых, являются особо незащищенными, поскольку пенсионные выплаты имеют небольшой размер за редким исключением. В НК точно указано, от каких налогов освобождены пенсионеры в 2018 г. На федеральном уровне обозначено лишь несколько направлений, согласно которым граждане преклонного возраста могут рассчитывать на льготы:

- Полное освобождение от уплаты сбора в ФНС, если кадастровая стоимость надела не превышает 10 тыс. р.

- Вычет в размере 500 р. на все доходы, с которых необходимо уплачивать НДФЛ. Если пенсионер является инвалидом или ветераном военных действий, ликвидатором техногенных катастроф – сумма равняется 3000 р.

- Освобождение от уплаты налога на недвижимость, если в собственности пенсионер имеет только один равнозначный объект.

На региональном уровне дополнительно для людей, достигших пенсионного возраста, могут существовать дополнительные налоговые послабления. Одним из ярких примеров является пошлина на транспортные средства, величина которого зависит не только от субъекта, в котором зарегистрирован гражданин, но и от вида транспортного средства, его мощности и прочих характеристик.

Родители, опекуны и усыновители детей

Граждане, которые воспитывают детей и являются их родителями, опекунами либо усыновителями, имеют некоторые послабления. Они касаются налогового вычета:

- За первого и второго ребенка сумма НВ составляет 1400 р., на 3 и последующих детей – 3000 р.

- За родного ребенка-инвалида – 12 000 р.

- Если один или несколько детей-инвалидов были усыновлены или находятся под опекунством – сумма снижается до 6 000 на каждого ребенка.

- При платном лечении несовершеннолетнего опекуны, родители или усыновители имеют право вернуть 13% от уплаченной суммы.

- Предоставляется возможность вернуть 13% от суммы, потраченной на обучение ребенка на очной форме, при условии, что эти средства были использованы не из материнского капитала.

- Вычет в двойном размере НДФЛ предоставляется единственному родителю, если в свидетельстве о рождении ребенка второй родитель не указан либо же он умер или пропал без вести.

Многодетные семьи

Также льготы по налогам для физических лиц в 2018 году распространяются и на семьи, в которых воспитываются трое и более несовершеннолетних. Самый распространенный вариант, который касается всех без исключения – это налоговый вычет. Он зависит от количества детей и составляет на:

- первого ребенка – 1 400 р.;

- второго – 1 400 р.;

- третьего – 3 000 р.;

- последующих – 3 000 р.;

- усыновленного или родного ребенка-инвалида – 12 000 р.;

- на опекаемого или приемного ребенка инвалида – 6 000 р.

На региональном уровне льготы (размер преференций индивидуальный для каждого субъекта) могут распространяться на такие налоги, как:

- земельный;

- имущественный;

- транспортный и пр.

Льготы по налогу на имущество физических лиц

Решение вопроса о предоставлении привилегии определенным категориям граждан относится исключительно к местным властям. С 2015 исчисление величины взноса в некоторых субъектах РФ происходит на основании кадастровой стоимость объекта, причем до 2019 планируется перейти на такую методику повсеместно. Согласно данной системе предусмотрен определенный налоговый вычет в зависимости от площади помещения. Исключение составляют Москва, Санкт-Петербург и Севастополь, где местные власти имеют право увеличить размер НВ. Для всех же остальных регионов расчет производится так:

- комнаты – исходя из стоимости 10 кв. м;

- квартиры – 20 кв. м.;

- дома – 50 кв. м.

Кто освобожден от уплаты

Согласно НК РФ определенные категории граждан имеют право не уплачивать имущественный налог. К ним относятся:

- пенсионеры;

- инвалиды с детства и нетрудоспособные граждане с 1 или 2 степенью инвалидности;

- Герои СССР и России;

- участники и ветераны боевых действий;

- лица, пострадавшие от радиоактивного излучения;

- военные, отдавшие службе в органах Министерства обороны более 20 лет;

- сотрудники органов УИС;

- родители, вдовы и вдовцы военнообязанных, погибших во время выполнения служебных обязанностей;

- люди, которые имеют постройки, использующиеся для ведения подсобного хозяйства (дачи), если их площадь не превышает 50 кв. м.;

- граждане, занимающиеся творческим трудом, если помещения необходимы для работы.

Объекты льготного налогообложения

Распространяются льготы по имущественному налогу на физических лиц в 2018 году при условии, что в собственности находится лишь один однотипный объект недвижимости. Другим важным условием является то, что он должен находится в собственности человека, имеющего право на предоставление преференции. Само же имущество не используется для ведения предпринимательской деятельности. К объектам льготного налогообложения относят:

- комната в жилом помещении;

- квартира;

- отдельно стоящий дом;

- сооружения/помещения, использование которых предназначено для ведения творческих видов деятельности;

- хозяйственные постройки, дачные домики и подобного типа строения, если их площадь не превышает 50 кв. м.

Земельный налог

Вопросы, связанные с налогообложением земельных участков, находятся в ведении федеральных и местных властей. Полностью освобождаются от уплаты взносов в казну жители малочисленных народов, которые ведут на своих землях традиционный уклад жизни. Руководители фермерских хозяйств освобождаются от уплаты взносов на протяжении первых 5 лет со дня регистрации сельскохозяйственного производства.

Для других же граждан устанавливается налогонеоблагаемая сумма, равная 10 тыс. р. Это означает, что если кадастровая стоимость участка меньше этой суммы, платеж в ФНС осуществлять нет нужды. Ко льготным категориям населения относятся:

- пенсионеры;

- ветераны боевых действий;

- ликвидаторы и лица, пострадавшие вследствие техногенных катастроф;

- инвалиды 1 и 2 групп, если недееспособность была поставлена до 2004 г.;

- инвалиды с детства;

- Герои России и СССР.

Льготное налогообложение транспортных средств

Некоторые владельцы транспортных средств могут не платить транспортный налог. Такая преференция действует не во всех регионах России – власти на местах сами решают, кто платит взносы, а кто от них освобождается. Связано это с дефицитом средств в местных бюджетах и случаях, когда дорогостоящие транспортные средства все чаще регистрировались на пенсионеров с целью избежать налогообложения.

Какие ТС не облагаются налогом

Не подлежат налогообложению вне зависимости от места регистрации транспортные средства таких видов:

- Автомобили, зарегистрированные на человека, являющегося инвалидом, но при условии, что их мощность не превышает 100 лошадиных сил.

- Спецтехника.

- Лодки весельные.

- Транспортные средства, которые числятся в угоне и на это имеется подтверждение уполномоченных органов.

- Моторные лодки, если их мощность менее 5 лошадиных сил.

- Морские и речные суда.

Региональные и местные преференции

Нормы, определяющие величину налогообложения, устанавливаются на федеральном и местных уровнях. Преференции федерального уровня зависят от типа транспортного средства и его мощности. На местном же уровне величина льготы по транспортному налогу для физических лиц в 2018 году зависит от категории, к которой относится гражданин. Список зависит непосредственно от каждого конкретного региона, но, как правило, к льготникам относят:

- пенсионеров;

- многодетные семьи;

- малоимущих граждан;

- участников боевых действий;

- малолетних узников концлагерей и прочих мест принудительного заключения;

- инвалидов и пр.

Льготы по налогу на доходы физических лиц

Граждане, которые официально трудоустроены и у которых из заработной платы вычитается НДФЛ по ставке 13%, имеют право получить вычет, если определенное законодательством обстоятельство соответствует их социальному статусу или занимаемой должности. Выделяют 4 группы вычетов:

- стандартные;

- имущественные;

- профессиональные;

- социальные.

Физлица, которые работают неофициально и не платят НДФЛ, претендовать на такую привилегию не могут. Пенсионеры, которые, выйдя на заслуженный отдых, прекратили трудовую деятельность, имеют право получить лишь имущественный вычет с возможностью перенесения остатка по нему на три года, предшествующие дате обращения. Если же они продолжают работать, то вправе претендовать на все виды вычетов.

Налоговый вычет на детей

Льготы по налогам для физических лиц в 2018 году полагаются гражданам, воспитывающим детей до 18 лет. Это относится к налоговому вычету (с алиментов НВ не предоставляется). Если же ребенок получает образование по очной форме, возраст предоставления послабления увеличивается до 24 лет. Претендовать на привилегию могут не только кровные родители, но и усыновители, попечители, при условии, что ребенок находится на их полном содержании. Необлагаемая сумма зависит от нескольких обстоятельств и равна:

- 1 400 р. – за первого и второго ребенка;

- 3 000 р. – за третьего и последующих детей;

- 12 000 р. – за родного или усыновленного ребенка-инвалида;

- 6 000 р. – за ребенка-инвалида, если он находится на попечении.

Расходы на обучение

При платном обучении гражданам предоставляется преференция в виде возврата части уплаченных средств. Документы на возврат подаются в тот же год, когда была произведена оплата и пройдено обучение в образовательном заведении. Если учеба носит долговременный характер, а оплата вносится ежегодно, документы на возврат подаются после каждого денежного взноса. Претендовать на возмещение средств могут лишь официально трудоустроенные резиденты РФ, которые уплачивают НДФЛ по ставке 13%. Дополнительное требование – оплата за обучение должна быть произведена за:

- себя;

- супруга/супругу;

- детей;

- братьев/сестер.

Возврат за лечение

Одним из видов социального вычета является возврат денежных средств, потраченных на лечение, операции либо приобретение лекарственных средств. Максимум, на что можно рассчитывать в 2018, составляет 15 600 р. Для получения части затраченных средств необходимо, чтобы:

- Оказанные медуслуги или лекарственные средства числились в списке, утвержденном согласно Постановлению № 201 от 19.03.2001 г.

- Оплата была произведена за себя лично либо близких родственников (дети, родители, супруги).

- Лечение происходило в лицензированном медицинском учреждении.

Имущественный при покупке квартиры

Льготы при покупке жилья (в том числе и долевого) предусмотрены, если гражданин официально трудоустроен и из его заработка происходят отчисления НДФЛ. Подавать декларации о доходах в Государственную налоговую инспекцию вы вправе только за текущий или максимум за три предыдущих года. Получить вычет можно за:

- Строительство собственного дома.

- Покупку дома, квартиры, комнаты.

- Ремонтные работы, при условии, что сохранены все чеки.

Для расчета суммы денежных средств, которые подлежат возврату, важным условием считается дата приобретения собственных квадратных метров. Если жилье было куплено или построено до 1.01.2014, то вычет предоставляется один раз в размере 13% от стоимости жилья. После этой даты величина вычета установлена на отметке 260 000 р. Это означает, что ежегодно человек может возвращать уплаченный им НДФЛ, пока не исчерпает положенную сумму.

Налоговый по процентам по ипотеке

Льготы по налогам для физических лиц в 2018 году предусмотрены, если жилищный вопрос решался с привлечением заемных средств. Получить вычет по процентам, уплаченным за ипотечную ссуду, можно, если деньги были направлены на улучшение жилищных условий. Максимальная сумма рассчитывается исходя из 3 млн р. Это значит, что максимум, на который можно рассчитывать, составляет 390 тыс. (3 000 000 х 13%). Сумма возвращается разово или дробно на протяжении нескольких лет, но не более тех денег, которые были перечислены в ФНС.

Воспользоваться привилегией могут резиденты РФ, которые:

- Устроены официально.

- Уплачивают ежемесячно НДФЛ в размере 13%.

При продаже квартиры

Получить вычет при продаже квартиры разрешается с каждого проданного объекта недвижимости, но не чаще 1 раза в год. Воспользоваться прерогативой могут лишь те лица, которые работают и выплачивают НДФЛ в размере 13%. Сумма возврата зависит от количества времени, на протяжении которого квартира находилась у человека в собственности. Отсчет ведется от момента оформления ее в собственность – получения свидетельства о регистрации права на жилье:

- Если жилье находилось в собственности менее 3 лет, максимум, на что может претендовать ее владелец при продаже – вычет с 1 млн р. Со всей оставшейся суммы придется уплатить НДФЛ.

- Если же человек владел собственностью более 3 лет и продал ее – уплачивать взносы в ФНС не придется.

Как оформить налоговые льготы в 2018 году

Воспользоваться или нет правом на льготы, каждый гражданин решает самостоятельно. Это означает, что перерасчет и возврат уплаченных средств осуществляется по заявительному принципу, а не в обязательном порядке. Получить деньги можно:

- По основному месту работы. Вычет будет применяться ежемесячно при начислении заработной платы.

- В инспекции при подаче ежегодной декларации (форма 3-НДФЛ).

Перечень необходимых документов

Получить льготы по налогам для физических лиц в 2018 году можно после предоставления определенных документов. Справка по форме 2-НДФЛ подается работодателем в налоговую самостоятельно до 1 апреля. С 2018 г. осуществлена корректировка законодательства, согласно которой предоставлять пакет бумаг касательно собственности не нужно. Гражданин должен предоставить лишь:

- Письменное заявление с личной подписью, где будут содержаться основания для освобождения от уплаты или снижения величины взноса.

- Паспорт или свидетельство о рождении (если вопрос снижения налоговой нагрузки касается несовершеннолетних).

- ИНН.

- Документ, свидетельствующий о принадлежности к определенной группе населения (удостоверение пенсионера, ветерана, инвалида и пр.).

Видео

sovets.net