На какую карту можно получать пенсию

За последние несколько лет финансовый мир и современные технологии сделали практически неограниченным и мгновенным перевод денег в любую точку планеты. Стало намного проще расплачиваться банковскими карточками в магазинах, супермаркетах, в онлайн-магазинах, на автозаправках или в парикмахерских, которые стали вполне привычным атрибутом современного человека. Чего не скажешь о наших представителях старшего поколения, которые привыкли получать свою пенсию непосредственно из рук почтальона (почтовых работников) в виде столь привычных и надежных, как им кажется, бумажных купюр.

Но технический прогресс добрался и до самой консервативной части общества, и многие пенсионеры постепенно перестали бояться банковских карточек. Если верить данным Росстата, порядка 30% российских пенсионеров получают регулярно свои пенсии и другие социальные выплаты на банковские карты.

В этой статье будет рассказано не только о том, в чем достоинства и недостатки получения пенсии на банковскую карту, но и о том, на какую карту можно получать пенсию, какой банк лучше всего для этого подойдет, о том, какие дополнительные преимущества можно получить, используя банковские карты для получения пенсии.

Зачем нужна банковская карта пенсионеру

Прежде чем приступить к окончательному выбору того, какую карту, какого именно банка следует приобрести для получения пенсии, необходимо иметь представление о том, какого типа кары существуют и что нужно принять в расчет.

Карты, выпускаемые банками, бывают двух основных типов — кредитные и дебетовые.

Кредитные карты дают ее владельцу возможность получать кредит, если, например, не хватает денег на текущем балансе карты для покупки или оплаты чего-либо.

Здесь надо отметить, что есть немало банков, которые стараются предложить всеми правдами и неправдами именно этот тип карты. И нередко бывает так, что человек, мало разбирающийся в этих банковских нюансах, особенно представители старшего поколения, оказывается перед фактом, что ему нужно оплачивать кредит, о котором он даже не подозревал.

По дебетовым картам, в отличие от кредитных банковских карт, пенсионер может совершать только приходные и расходные операции

Кроме этих двух основных моментов, также неплохо иметь в виду, что по многим банковским картам, в том числе и пенсионным, многими банками предусмотрена такая опция, как кешбэк. По сути, это является бонусной программой банка, когда при израсходовании определенной суммы средств, часть от потраченной суммы возвращается владельцу карты. Такой кешбэк может доходить в относительном выражении до 30% (у разных банков). Правда, такой возврат денег определяется некоторыми условиями, например:

- покупка товаров на сумму не ниже определенного лимита;

- израсходование средств в определенные периоды месяца, квартала;

- покупка товаров или пользование услугами в определенной банком сети магазинов или организаций.

Условия кешбэка, как правило, должны быть четко оговорены при получении карточки и прописаны в подписываемом договоре на оказание банковских услуг.

Таким образом, при выборе того, на какую карту лучше получать пенсию, следует определиться, нужен ли пенсионеру кредит или нет. Как правило, для пенсионеров предпочтительнее дебетовые карты, так как любой кредит – это, прежде всего, проценты. Зачем человеку, получающему пенсию, пусть даже относительно большую, переплачивать за взятые в долг деньги?

Другими не менее важными моментами, сопутствующие выбору банковской карты для получения пенсии, являются факторы, прямо или косвенно влияющие на то, насколько удобно пенсионеру будет пользоваться картой того или иного банка.

При выборе банка, в котором планируется получить банковскую карточку, нужно принимать в расчет, прежде всего, такие факторы, как:

- Количество, удобство расположения банкоматов выбранного банка. Не всегда и не везде пенсионер даже в крупном городе, может расплатиться карточкой и на каком-нибудь местном овощном рынке потребуются наличные деньги. Конечно, можно воспользоваться услугами других банкоматов, принадлежащим другим банкам, но зачем пенсионеру переплачивать за снятие наличных в другом банке лишние 5, а то и 10%.

- Удобство оплаты за коммунальные услуги. Многие коммунальные организации, управляющие компании переходят постепенно на прием безналичных платежей за услуги ЖКХ. Обычно эти компании стараются сотрудничать с одним крупным банком, расположенным в данном городе или местности. Поэтому, выбирая банк, в котором предполагается иметь карточный счет, также будет вполне разумным принять в расчет то, с какими карточками и из каких банков работают местные коммунальные организации.

- Насколько распространен в местных магазинах или компаниях прием безналичных платежей, в том числе и с помощью банковских карт. Если в городе или поселке большинство магазинов и даже лавок работает с карточками, то, конечно, намного удобней будет расплачиваться с помощью банковской карточки, чем носить с собой наличные деньги и довольно тяжелую мелочь в виде металлических денег.

Еще одним фактором, который может быть принят во внимание, — это насколько часто пользуется пенсионер безналичными расчетами. Нередко банковские карты, по которым получаются пенсии, используются только для снятия наличных. В этом случае пенсионеру будет в принципе неважно, в каком банке открыть карточный счет. Все те опции, которые предусмотрены банками, могут не иметь для него решающего значения.

Банковская карта для получения пенсии – выбираем лучшее

В настоящий момент в России существует порядка 1300 кредитных организаций, банков, которые выпускают свои банковские карты, в том числе, ориентированные на социальную группу пенсионеров. Условно, все эти банки, с точки зрения удобства пользования карточными счетами для пенсионеров, можно разделить на три группы.

Первая группа или банки первого эшелона. В эту группу банков входят кредитные организации, имеющие федеральное значение и их услугами охвачены все регионы страны. В число таких банков входят:

- ПАО «Сбербанк». Этот банк еще с советских времен занимает лидирующее значение в банковской системе страны и в его почти 100000 отделениях можно оформить любую банковскую карту. Для пенсионных карт, которые выпускается этим банком, предусмотрена опция, когда на остаток средств на карте начисляется процент – 3.5% годовых. Выплата этих процентов происходит ежеквартально и присоединяется к общей сумме, находящейся на карте.

- ВТБ 24 (с 2018 года ВТБ), второй по значимости и охвату клиентской базы банк страны. Для пенсионеров предусмотрено начисление процента на остаток средств на карте в размере до 10% годовых. Также для пенсионеров предусмотрена бесплатная рассылка СМС-оповещений по приходным и расходным операциям на карточном счете.

- ПАО «Россельхозбанк». Этот банк, который фактически полностью контролируется государством, предлагает пенсионерам опцию начисления процента на остаток денег на карте в размере 7% годовых (начисление и выплата процентов производится ежеквартально). Также имеется опция по бесплатному СМС-оповещению. Срок действия такой карты — 3 года.

Все эти банки отличаются той особенностью, что именно с ними предпочитают работать большинство официальных учреждений страны, включая и предприятия коммунального хозяйства, аптеки. Кроме этого, все эти банки начали работать с картой МИР, по которой в ближайшем будущем будут полностью совершаться все финансовые операции пенсионеров и всех тех, кто получает зарплату в государственных или муниципальных организациях (бюджетные организации).

Все эти карты можно оформить онлайн. Достаточно перейти на сайт банка, выбрать нужную вам карту и перейти к оформлению.

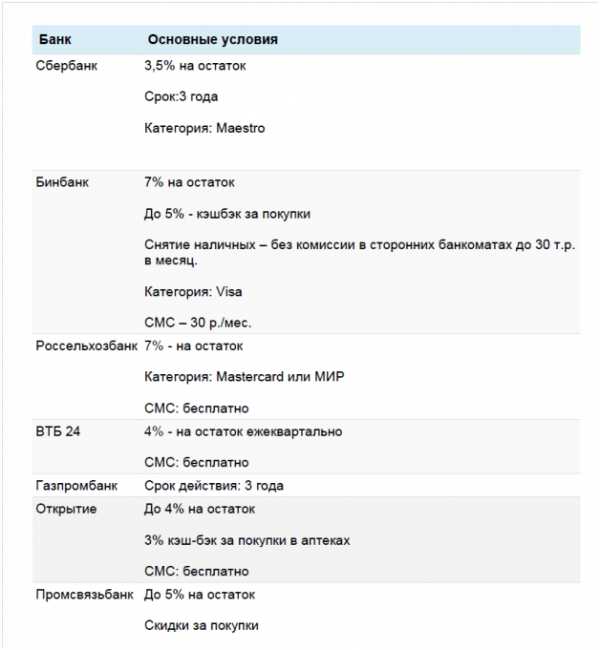

Сравнительные характеристики условий по пенсионным банковским картам.

Вторая группа банков. В эту группу входит большинство российских частных (коммерческих банков). Среди банков этой группы оптимальные условия для пенсионеров предоставляют такие кредитные организации, как, например:

- ПАО « Бинбанк». В этом банке имеются следующие опции для пенсионеров. Срок действия карты – 3 года. Карты выпускаются как международного стандарта Visa, так и отечественные карты «МИР». Начисление бонуса на остаток на карте — в размере не менее 7% годовых (начисляется и выплачивается раз в квартал). Размер возврата средств за покупки (кешбэк) – 5% от общей суммы покупки. Предусмотрено отсутствие комиссии за снятие наличных при максимальном лимите снимаемой сумы не более 30 000 рублей (за один раз).

Некоторые условия предоставления карты в Бинбанке

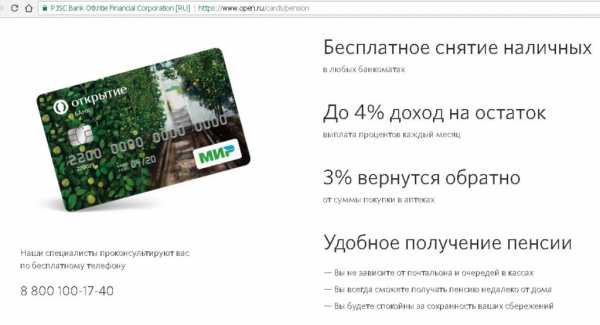

- ПАО КБ «Открытие». Этот банк предлагает следующие пенсионные программы – кешбэк 5% на покупки в месяц и 3% возмещения расходов, связанных с приобретением лекарственных средств в аптеках. Здесь нужно сделать оговорку, что под аптеками понимаются те, которые являются муниципальными или работающие по государственным программам льготного лекарственного обеспечения граждан. Процент начисления бонуса на остаток денежных средств на карте – 4% (начисляется ежеквартально). Также предусмотрен бесплатный сервис СМС-оповещений, что экономит 70 рублей в месяц.

Третья группа. В третью группу входят все остальные банки, которые имеют либо свои специальные программы по обслуживанию карточных счетов пенсионеров, в том числе и особых категорий (такие группы, как военные пенсионеры или ветераны ВОВ), либо ограничены каким-то регионом. Из этой довольно обширной группы банков можно отметить такие банки, как:

- ПАО «Ак Барс». Для пенсионеров предусмотрена «Карта долголетия». В число опций входят такие: бесплатное СМС-обслуживание, кэшбек 0.5% . Хорошая опция — можно бесплатно снимать наличные в любых банкоматах Республики Татарстан. Процент начисления на остаток денежных средств на карте — 6%, который начисляется и выплачивается ежеквартально.

- Банк «Уралсиб». Начисление процента на остаток средств на карте — 7.5% годовых, что сопоставимо с банковским срочным депозитом. Бесплатное обслуживание карты (экономия — 300 рублей в год).

- ПАО «Совкомбанк». При перечислении пенсии на карточный счет (имеет название «Мой доход») клиент получает статус «Почетный клиент» и дается кешбэк на покупки, в том числе и в аптеках, не менее 6.5% в месяц. На остаток денег на карте начисляется бонус в размере 6% годовых – выплачивается ежеквартально.

- ПАО «Банк Тинькофф». Несмотря на то что это полноценный интернет-банк, без каких-либо офисов в стране, все же и у него имеются привлекательные условия, в том числе и для пенсионеров. Начисление процентов на остаток счета на карте – 8.5% в годовом выражении (начисление производится – ежеквартально). Кешбэк начисляется ежемесячно, если сумма покупок не менее 3000 рублей в месяц, но правда, не более 300 000 рублей. Бесплатное СМС-оповещение, а также обслуживание карты для всех категорий пенсионеров.

Приведенные примеры банков, которые больше всего подходят для получения денег пенсионерами, естественно, не ограничиваются этим списком. Тем не менее, даже этого перечня наиболее популярных среди пенсионеров банков, вполне достаточно, чтобы выбрать подходящий вариант практически любому пенсионеру, где бы он ни проживал в России.

Здесь также нужно иметь в виду такой момент, что региональные отделения Пенсионного фонда очень часто рекомендуют пенсионерам открыть карточный счет в том или ином банке. Однако такие рекомендации не являются обязательными, что прямо указано на сайте самого ПФР. И пенсионер вправе выбрать тот банк, который наиболее для него удобен как с точки зрения обслуживания карточного счета, так и совершения различных финансовых операций.

И в качестве заключения следует подсказать, что для того, чтобы сделать оптимальный выбор того банка, через который пенсионер будет получать свою пенсию и оплачивать различные услуги, то неплохим вариантом будет получение дополнительной информации о банковских продуктах. Эту информацию можно получить из разных источников (включая и сайты самих банков), но не следует пренебрегать такими ресурсами, как www.banki.ru. Здесь, кроме детальной информации по банковским картам и условиям обслуживания, можно посмотреть отзывы многочисленных клиентов, которые помогут сделать свой правильный выбор того, в каком банке получать свою пенсию.

znatokdeneg.ru

Карта для получения пенсии? Какую выбрать?

Сегодня многие компании используют карты для начисления зарплаты своим сотрудникам. Это довольно удобно, экономно, быстро и, главное, безопасно. Госструктуры также перечисляют на карты различные пособия, пенсии, выплаты соц.характера. Это также позволяет сокращать очереди в кассах и ускорить процесс начисления и выплаты. Сложнее всего стало привыкнуть к картам людям более старшего поколения, которые собираются или уже вышли на пенсию. Они привыкли работать только с наличными средствами, а насмотревшись и наслушавшись различных шоу и вовсе не доверяют карточным продуктам, предпочитая копить деньги и расплачиваться «по-старинке».

Многие из пенсионеров достаточно «продвинутые» и пользуются не только картами, но и интернет-банком, совершают платежи или покупки онлайн. Пенсионный фонд уже давно предлагает пенсионерам перечислять пенсию на карту, но некоторые бабушки и дедушки все еще ходят за пенсией на почту или ждут, пока им принесут домой. Однако, от наличности и Пенсионный Фонд по-тихоньку отходит и переводит пенсии только на карты. Получить пенсионную карту можно в банке. Лидером, конечно же, является Сбербанк. Также карты для пенсии можно встретить в Россельхозбанке, ВТБ, Бинбанке и др.

Пенсия на карту.

Вот уже несколько лет ПФР активно переводит пенсионеров на получение пенсии по картам. Это снижает расходы на перевоз денег и зарплаты персоналу, занимающемуся выплатами. Для этого Фонд заключил договоры с банками о перечислении пенсий на карты. Условия зачисления пенсий в разных банках отличаются. Так, в Сбере придется относить самостоятельно заявление на перечисление пенсии в Фонд, а в Бинбанке заявление передается автоматически, и клиенту не нужно бегать туда-сюда.

Вот уже несколько лет ПФР активно переводит пенсионеров на получение пенсии по картам. Это снижает расходы на перевоз денег и зарплаты персоналу, занимающемуся выплатами. Для этого Фонд заключил договоры с банками о перечислении пенсий на карты. Условия зачисления пенсий в разных банках отличаются. Так, в Сбере придется относить самостоятельно заявление на перечисление пенсии в Фонд, а в Бинбанке заявление передается автоматически, и клиенту не нужно бегать туда-сюда.

При выборе банка для получения пенсии клиент руководствуется некоторыми условиями:

- Удобное месторасположение, чтобы было недалеко ходить и можно было оплачивать всевозможные услуги, например, ЖКХ.

- Выгодные условия по карте. Условия также различаются между банками. Так, Сбербанк предлагает 3,5% дохода на остаток с зачислением процентов раз в квартал, а в Бинбанке клиенты получают 7% годовых на остаток по карте раз в месяц. Некоторые банки для привлечения пенсионеров на обслуживание предлагают дополнительные опции по карте, например, скидки при оплате картой в аптеках и проч.

- Наличие банкоматов. Пенсионерам важно, чтобы поблизости были банкоматы для снятия наличности. По этому критерию выигрывает, несомненно, Сбербанк. Именно у него самая развитая сеть банкоматов. Для своих клиентов Бинбанк разрешил снимать наличные без комиссии в любом банкомате любого банка с лимитом не более 30 т.р. в месяц.

Читайте также: Почему могут не дать дебетовую карту?

Как зачислять пенсию на карту?

Процесс довольно простой. Для этого нужно:

- Выбрать банк с подходящими условиями.

- Оформить пенсионную карту.

- Заполнить заявление на перечисление пенсии на эту карту.

- Отнести реквизиты в ПФР.

Некоторые банки предлагают своим клиентам просто заказать карту и заполнить заявление, а все остальные заботы по отправке заявления в ПФР берут на себя. Именно так делает Бинбанк или Газпромбанк. Клиенту достаточно заказать карту, прийти за ее получением и ожидать зачисление пенсии.

Специальные пенсионные карты.

Многие банки запустили специальный карточный тариф «Пенсионный». Он отличается от стандартных тарифных планов. Обычно он подразумевает выпуск бесплатной карты с условием целевых зачислений (пенсии). Кроме этого, на карту может начисляться доход на остаток, кэш-бэк за покупки, различные бонусы и скидки. Такие карты выпускаются только при предъявлении пенсионного удостоверения (если человек вышел на льготную пенсию) или при достижении пенсионного возраста (55 лет – у женщин и 60 лет – у мужчин). Карты имеют все необходимые атрибуты для снятия наличных и оплаты покупок. Обычно они выпускаются на базе МПС Visa или Mastercard Classic. Сбербанк выпускает карты низшей категории Electron или Maestro.

Пенсионные карты можно заказать в следующих банках:

| Банк | Основные условия |

|---|---|

| Сбербанк | 3,5% на остаток Срок:3 года Категория: Maestro

|

| Бинбанк | 7% на остаток До 5% — кэш-бэк за покупки Снятие наличных – без комиссии в сторонних банкоматах до 30 т.р. в месяц. Категория: Visa СМС – 30 р./мес. |

| Россельхозбанк | 7% — на остаток Категория: Mastercard или МИР СМС: бесплатно |

| ВТБ 24 | 4% — на остаток ежеквартально СМС: бесплатно |

| Газпромбанк | Срок действия: 3 года |

| Открытие | До 4% на остаток 3% кэш-бэк за покупки в аптеках СМС: бесплатно |

| Промсвязьбанк | До 5% на остаток Скидки за покупки |

Читайте также: Золотая доходная карта ЛОКО-Банка

Получать пенсию можно и на обычные карты. Они не обязательно должны быть пенсионными. В ПФР достаточно предоставить реквизиты, по которым будет перечисляться пенсия. Это может быть текущий счет, книжка, пополняемый вклад или зарплатная карта. В процессе получения пенсии можно менять банки. Для этого нужно написать новое заявление о перечислении пенсии в новый банк. Мы рекомендуем использовать карту Тинькофф, по ней хороший процент начисления на остаток.

Дебетовая карта Тинькофф Блек

- до 6% на остаток по карте при сумме до 300 тыс.

- Бесплатное снятие во всех банкоматах от 3 тыс.

- Переводы с карты на карту до 20 тыс. каждый мес. бесплатно

- Кешбек при покупке 1%-5%(на некоторые категории)

- Получение с доставкой на дом в течение недели

- Обязательно сделайте покупку для проверки работы карты

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

На какую карту можно получать пенсию: выбор банка, условий

Пенсионер имеет право получать пенсионные выплаты на любую банковскую карту, но до 2020 г. все выплаты будут переведены на платежную систему «Мир». Выгодные условия предлагают финансовые организации, сотрудничающие с ПФР: Сбербанк, «Бинбанк», «Почта Банк», Россельхозбанк, «Связь-банк», банк «Открытие». Оформляется пластиковый продукт непосредственно в банковском отделении, заявление о переводе пенсии можно подать в ПФ, МФЦ или на сайте ПФР.

При оформлении пенсионных выплат пенсионер должен указать способ доставки пенсии. Если с услугами Почты России и других организаций, доставляющих деньги, вопросов практически не возникает, то выбор пластика многих ставит в тупик. Не зная, какой платежный продукт выбрать, некоторые пенсионеры вовсе отказываются от этого удобного и выгодного варианта. Поэтому попытаемся разобраться, какие преимущества дает пенсионеру перечисление пенсионных выплат на пластик, на какую карту можно получать пенсию и как ее оформить.

Чем удобна пенсионная карта

По данным Росстата, более 30% пенсионеров получают страховые пенсии и другие социальные выплаты именно на банковские карточки, и ежегодно их количество увеличивается.

Рис. 1. Многие пенсионеры уже оценили преимущество дистанционных платежей

Кроме того, что пенсионер, обладающий банковской картой, всегда своевременно получает пенсионные выплаты без необходимости посещать почтовое отделение или ожидания почтальона, он получает ряд бонусов и выгод:

- Можно практически полностью отказаться от расчетов наличкой – рассчитываться в магазинах легко пластиком, оплачивать коммунальные платежи – через онлайн-банкинг.

- Снимать деньги в размере, необходимом на текущий момент, что исключает вероятность потери, кражи наличности.

- На неизрасходованный остаток денег на карточке финансовые организации начисляют проценты, что является пусть и невысокой, но прибавкой к пенсии.

- Пользоваться бонусными предложениями.

- Получать скидки, кэшбэк при оплате покупок карточкой.

Многие организации предоставляют пенсионерам выгодные условия обслуживания, в том числе отсутствие оплаты за оформление, пользование, перевыпуск пластика, снятие наличности и перевод денег.

К недостаткам можно отнести невозможность оформить карточку в валюте и невысокую категорию самих карт типа «Классик», «Маэстро», «Стандарт».

На какую карту можно получать пенсию

Пенсионер как физическое лицо имеет право оформить любую карточку: дебетовую, кредитную, золотую, платиновую, льготную. Но для получения выплат из ПФР или социальных платежей пенсионерам лучше оформлять пенсионные банковские карты.

Согласно ФЗ–№ 161 «О национальной платежной системе» от 27.06.2011, предусмотрен поэтапный перевод всех получателей бюджетных средств на карты «МИР».

Это не значит, что все пенсионеры – владельцы платежных карточек Mastercard или VISA обязаны в срочном порядке переоформлять пластик. Но по окончании срока действия банковского продукта придется оформить для получения пенсии карточку «МИР».

Рис. 2. Карты национальной платежной системы

Пенсионеры, впервые оформляющие пенсию, могут получать выплаты только на карты, поддерживающие национальную платежную систему.

До 1 июля 2020 г. все социальные пособия и пенсии по линии пенсионного фонда будут выплачиваться исключительно на карты «МИР».

До окончания действия имеющейся карты до 1 июля 2020 г. пенсионера не имеют право без его согласия перевести на другую платежную систему.

С какими банками работает Пенсионный фонд Российской Федерации

Ежегодно Центробанк публикует списки финансовых организаций, которым ПФР передает средства в управление. То есть, с этими банками заключен договор на перечисление пенсий, и пенсионер может не беспокоиться о сохранности пенсии.

Таблица 1. Финансовые учреждения, имеющие право на перевод пенсий в 2018 г.

| «Азиатско-Тихоокеанский банк» | «ОТП Банк» | Банк «Россия» |

| «Альфа банк» | Банк «Пересвет» | «Росэксимбанк» |

| Банк «Санкт-Петербург» | «Почта банк» | Сбербанк России |

| «Бинбанк» | «Промсвязьбанк» | «Связь-банк» |

| «БМ-Банк» | «Райффайзенбанк» | «Северный морской путь» |

| «Всероссийский банк развития регионов» | «Росбанк» | «Совкомбанк» |

| ВТБ | «Росевробанк» | ФК «Открытие» |

| «Газпромбанк» | Россельхозбанк | «Фондсервисбанк» |

| «Московский кредитный банк» | «Российский национальный коммерческий банк» | «Юникредит банк» |

| «Новикомбанк» |

Требования к таким учреждениям установлены Постановлением Правительства № 761 от 13.12.2006 . До заключения контракта проводится оценка их деятельности по основным требованиям и дополнительным критериям для финансовых учреждений.

В каком банке лучше получать пенсию

Пенсионные программы предлагают многие финансовые учреждения, большинство из них имеют договора с ПФР о зачислении пенсий на карточки.

Рис. 3. Близость банкоматов – важный фактор при выборе банка

Выбирая, в какие банки можно перечислять пенсию, необходимо учитывать не только наличие такого договора, но и другие условия:

- Близость отделения к дому. Многие пенсионеры не доверяют онлайн-банкингам и по старинке оплачивают ЖКХ через кассы. Имеет значение расположение банковского отделения и для оперативного решения возникших вопросов по поводу обслуживания, переоформления, потери или кражи карты.

- Наличие банкоматов. Возможность снять наличность – один из определяющих критериев для пенсионеров. Нецелесообразно платить проценты за снятие денег с чужих банкоматов или ограничиваться лимитом на снятие, если размер пенсии превышает предусмотренные условиями обслуживания границы.

- Условия по карте. Желательно учитывать, какой процент и с какой периодичностью начисляется на остаток, существуют ли льготные программы, бонусные предложения, скидки, дополнительные опции.

Справка! Независимо от выбранного банка, пенсионные карты «МИР» оформляются и обслуживаются абсолютно бесплатно.

Выгодные банковские предложения для пенсионеров

Среди многочисленных предложений можно выделить наиболее выгодные для пенсионеров.

Рис. 4. У пенсионеров богатый выбор банковских предложений, но органичен одной платежной системой

Таблица 2. Рейтинг пенсионных карт

| Сбербанк | «Бинбанк» | «Почта Банк» | Россельхозбанк | |

| Карта | Пенсионная | Пенсионная | Тарифный План «Пенсионный» | Пенсионная |

| Платежная система | «МИР» | «МИР» | «МИР» | «Мир»/ «Мир Классическая» |

| % на остаток | 3,5% | 4% | 4–6% | 4–6% |

| Обслуживание | 0 руб. | |||

| Cashback | Нет | Нет | 3% | На товары по программе «Урожай» |

| Бонусы | 0,5% по программе «Спасибо» | Нет | Нет | 1,5 – за 100 руб. трат на товары из каталога |

| Особенности | Бесплатно: обслуживание, выпуск, снятие наличных в банкоматах Сбербанка | Оплата ЖКХ без комиссии | Выпуск именного пластика 300 руб. | Бесплатно: СМС-информирование |

Таблица 2. Продолжение

| «Связь-Банк» | ВТБ | «Открытие» | ||

| Карта | Пенсионная | Пенсионная Мультикарта | Пенсионная/ «Мир Классическая» | |

| Платежная система | «МИР»/ «Классическая» | «Премиальная» | «МИР» | «МИР» |

| % на остаток | 5% | До 8,5% | 3,5–4% | |

| Обслуживание | 0 руб. | |||

| Cashback | Нет | Нет | 3% на покупки в аптеках | |

| Бонусы | Нет | 1 балл за каждые 100 руб. | 1–4% | Нет |

| Особенности | Льготное получение наличных у партнеров организации | Бесплатное СМС-информирование, льготное снятие наличных у партнеров организации | Бесплатно выпуск и обслуживание, СМС-информирование, снятие наличных в любых банкоматах | |

Карты «МИР» только начинают приобретать выгодные привилегии и привлекательные функции. Поэтому высока вероятность, что в ближайшем будущем пенсионные карточки будут не только бесплатными в части обслуживания, но и более выгодными.

Как оформить карточку и перевести на нее пенсию

Для оформления карточки необходимо обратиться в любое отделение выбранного банка и предъявить:

- паспорт;

- СНИЛС;

- пенсионное удостоверение.

Заявление на оформление пластика заполняется непосредственно в банковском отделении.

Изготовление пластика занимает от 2 до 14 дней. О готовности карточки пенсионер уведомляется СМС-сообщением, после чего можно получить пластик по предъявлению паспорта.

Важно! При получении пластика запросите распечатку с банковскими реквизитами, которые понадобятся для оформления перевода пенсии на карту.

Для перевода пенсии на банковскую карточку необходимо уведомить ПФР путем:

- Подачи заявления в территориальное отделение.

- Оформления выплаты в многофункциональном центре.

- Заполнения электронного заявления на сайте ПФР в «Личном кабинете гражданина».

Скачать заявление на выбор способа доставки пенсии.

Некоторые финансовые организации, например Сбербанк, предлагают оформить заявление на перевод пенсии непосредственно при получении пенсионной карточки.

Пенсионные выплаты начнут приходить на пластик на следующий месяц после оформления заявления об изменении способа доставки.

Подробно о переходе на систему «МИР» и замене пенсионных карточек в видеоролике:

yakapitalist.ru

Через какой банк можно получать пенсию кроме Cбербанка

Все социальные выплаты, включая пенсию, сейчас производятся только на пластиковые карты. Если ранее человек вообще не имел никакой карты и получал зарплату по-старинке наличными, то при выходе на пенсию его заставят выпустить пластиковую карту. При наличии карты или сберегательного счета, можно отдать их реквизиты в ПФР вместе с подачей документов на пенсию. Правда, если до пенсии была зарплатная карта, но зарплата на нее уже поступать не будет, то карта может стать платной. Пенсионные же карты все бесплатные в обслуживании. Из платных услуг к ним обычно подключают СМС-уведомления.

Некоторые люди неверно считают, что пенсию можно получать только на счета госбанка, такого как Сбербанк. Пенсионные карты эмитирует практически каждый коммерческий банк. Чтобы привлечь пенсионеров на обслуживание, банки предлагают интересные условия, такие как начисление на остаток, бонусы за покупки, снятие без комиссии в других банкоматах и пр.

В Сбербанке подобных «плюшек» нет. С июля 2018 года по указу Президента пенсия должна зачисляться на карты российской платежной системы «МИР». Это делается для того, чтобы при введении санкций со стороны американских платежных систем Виза и Мастеркард социальные слои населения не пострадали и спокойно пользовались своими картами и деньгами. Таким образом, выпустить пенсионную карту можно не только в Сбербанке, но и в любом другом банковском учреждении. Для этого стоит лишь уточнить условия выпуска данной карточки и какие дополнительные выгоды она может дать.

Через какой банк можно получать пенсию, кроме Сбербанка?

Перевести пенсию можно почти в любой банк, который занимается выпуском пенсионных карт. В большинстве своем пенсионные карты бесплатные в обслуживании. Например, Бинбанк выпускает бесплатные пенсионные карты с начислением 5% на остаток по счету и кэш-бэком до 5% от покупок, а также снятием наличных денег без комиссии в любом банкомате. Подобные «плюшки» имеет ВТБ, Альфа Банк, Почта Банк, Акбарс, Россельхозбанк и проч.

Почему же так много пенсионеров, которые получают пенсионные карты Сбербанка? Это связано с тем, что при подаче документов на пенсию в самом Пенсионном Фонде сидят сотрудники Сбербанка и предлагают оформить пенсионную карту здесь и сейчас. Многих это устраивает, поскольку не нужно бегать в банк и оформлять карту. Сбербанк имеет огромную базу зарплатных клиентов, отслеживает их по возрасту. При достижении клиентом пенсионного возраста ему звонят и предлагают оформить пенсионную карту, которая в любом случае ему будет нужна. Карта является социальной и бесплатной.

Читайте также: Вклады банка Русславбанк для физических лиц. Условия и калькулятор депозитов

Некоторые пенсионеры предпочитают получать дополнительные преимуществ от хранения денежных средств на карте и ищут более выгодный вариант, поскольку в Сбербанке ставки низкие.

Таким образом, получать пенсию на карту именно Сбербанка необязательно. Пенсионную карту можно оформить в любом другом банке, если условия там более выгодные.

Как начать получать пенсию через другой банк?

Если пенсия уже начисляться на карту Сбербанка, то всегда можно перевести ее в другой банк. Уведомлять об этом Сбербанк не требуется. Для перевода пенсии нужно:

Если пенсия уже начисляться на карту Сбербанка, то всегда можно перевести ее в другой банк. Уведомлять об этом Сбербанк не требуется. Для перевода пенсии нужно:

- Определиться с подходящим для себя банком.

- Изучить условия по пенсионным картам.

- Выпустить пенсионную карту.

- Написать заявление на перевод пенсии через новый банк. Часто банки самостоятельно передают эти заявления в ПФР и клиенту не нужно туда идти. Если банк не передает заявление в ПФР, то нужно будет лично прийти в ПФР, написать заявление на перевод пенсии и отдать реквизиты нового банка.

- Получить готовую карту и начать получать пенсию на нее

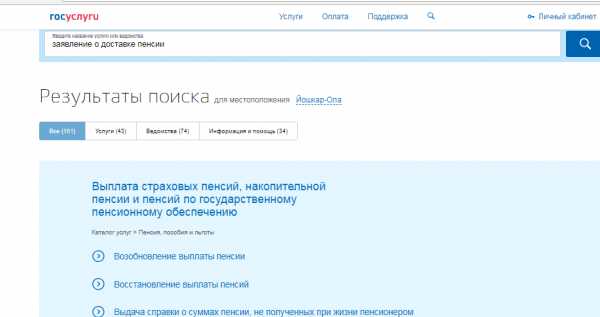

Старая пенсионная карта будет продолжать действовать, хотя и пенсия на нее уже поступать не будет. По необходимости ее можно закрыть. Как видно, перевести пенсию в другой банк просто. С появлением сайта Госуслуги уже можно не писать заявление на перечисление пенсии. Это можно сделать в электронном виде прямо на сайте Госуслуги.  Для этого нужно:

Для этого нужно:

- Авторизоваться на портале.

- Подтвердить свои учетные данные, что учетная запись стала подтвержденной. Все способы авторизации есть в подсказках на Госуслугах. Самый простой способ, если есть карта Сбербанка и Сбербанк Онлайн, сделать это оттуда.

- Набрать в поиске каталога услуг «Заявление о доставке пенсии».

- Выбрать пункт «Восстановление выплаты пенсии»

- Нажать кнопку «Подать заявление». Далее в заявлении при необходимости можно подкорректировать данные и нажать «Отправить заявление». После обработки статус заявления должен высветиться «Отправлено в ПФР».

На что пенсионеру нужно обратить внимание при выборе банка?

Чтобы выбрать подходящий и надежный банк, всегда стоит изучить все условия. При выборе банка можно придерживаться нескольких советов:

- Надежность. По-старинке пенсионеры считают, что госбанки – это самые надежные банки, поскольку их курирует государство. На самом деле деньги вкладчика и клиента застрахованы в любом банке до 1,4 млн.р., будь то частный или государственный банк (при условии, что банк входит в систему страхования).

- Местоположение. Учитывая, что суммы пенсий не такие уж и большие, можно выбрать банк по дополнительным условиям. Например, отделение этого банка находится около дома, где проживает пенсионер. Ему будет удобно обслуживаться в этом отделении и не нужно куда-то далеко ездить. Здесь можно столкнуться с тем, что если это отделение закроют, то придется искать новое. А если банк мелкий, то офисов у него мало.

- Условия по карте. Стандартная пенсионная социальная карта бывает самой простой, без привилегий. Она имеет небольшие лимиты на снятие, минимальный процент на остаток, что для некоторых пенсионеров неинтересно. В этом случае можно подобрать для себя более выгодный вариант с начислением процентов на остаток и начислением бонусов (кэш-бэка) за покупки.

- Снятие без комиссии в любых банкоматах. Это, пожалуй, одно из важных преимуществ пенсионной карты. Банкоматы своего банка иногда бывает сложно найти, а деньги нужно снять срочно. Возможность снимать с карты в любом банкомате без комиссии в этом случае будет очень кстати.

- Преимущества в обслуживании. Имея пенсионную карту, клиент может получать в банке дополнительные преимущества, например, сниженный процент на кредитование, бонус к процентной ставке по вкладу, льготные кредитные карты и пр.

- Сотрудники банка. Этот факт многие упускают из вида, выбирая только банк, а не обслуживание. Часто клиенты обслуживаются в том банке, где им приветливо улыбаются, помогают решать проблему. Пожилому человеку, как никому другому, нужно больше внимания. Бывает так, что банк крупный и известный, а персонал неприветливый, обслуживает строго по шаблону.

Читайте также: Как платить кредит, если у банка отозвали лицензию?

Таким образом, взвесив все «за» и «против» можно подобрать для себя подходящий банк для получения пенсии.

Выбор эксперта – в какой банк обратиться пенсионеру?

Выбирать банк стоит надежный, удобный, предлагающий интересные условия по пенсионным картам. Если что-то не будет устраивать, банк всегда можно поменять. Новоиспеченному пенсионеру стоит выбрать тот банк, где ему удобнее всего обслуживаться. К старости здоровье уже не такое крепкое и ездить обслуживаться на другой конец города становится неудобным.

Выбирать банк стоит надежный, удобный, предлагающий интересные условия по пенсионным картам. Если что-то не будет устраивать, банк всегда можно поменять. Новоиспеченному пенсионеру стоит выбрать тот банк, где ему удобнее всего обслуживаться. К старости здоровье уже не такое крепкое и ездить обслуживаться на другой конец города становится неудобным.

Если пенсионер хочет получать дополнительные преимущества от использования карты, то стоит выбрать банк, который предлагает выгодные условия.

В любом случае, на каком бы банке не остановился выбор, стоит завести социальную пенсионную карту Сбербанка. Через нее можно проводить все коммунальные платежи любого поставщика, налоги, пошлины, сборы и пр. Оплата проводится по штрих-коду или QR-коду, что очень удобно. В коммерческих банках не везде можно оплачивать коммунальные услуги, а если и есть такая возможность, то оплата бывает либо с комиссией, либо с заполнением полных реквизитов.. Это дает Сбербанку преимущество перед другими банками.

А вот хранить сбережения здесь невыгодно. Начисления на остаток почти нет, а если и есть, то оно мизерное. Если хотите карту, на которой будет начисление на остаток — рекомендуем карту Тинькофф Black.

Дебетовая карта Тинькофф Блек

- до 6% на остаток по карте при сумме до 300 тыс.

- Бесплатное снятие во всех банкоматах от 3 тыс.

- Переводы с карты на карту до 20 тыс. каждый мес. бесплатно

- Кешбек при покупке 1%-5%(на некоторые категории)

- Получение с доставкой на дом в течение недели

- Обязательно сделайте покупку для проверки работы карты

Она выпускается дистанционно и позволяет бесплатно снимать деньги в любом банкомате. Тинькофф имеет удобный интернет банк, множество точек бесплатного пополнения карты. Банк позволят отправлять до 20 тыс. путем перевода с карты на карту каждый месяц абсолютно бесплатно.

Для пенсионера это хороший шанс получить дополнительный доход.

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

какую карту выбрать пенсионеру, топ банков

В наши дни некоторые пенсионеры оказываются продвинутее молодежи. Особенно в сфере распоряжения финансами. Жизненный опыт накладывает свои штрихи – возможно, оно и к лучшему. Сегодня хотелось бы кратко посмотреть на банковские пенсионные карты – карты, которые будут удобны для пользования пенсионерами, выгодными для получения пенсии, надежными в обслуживании. В обзоре будет достаточно много карт, так что не будем задерживаться.

Сбербанк

Куда в наше время без главного банка страны. Большинство предприятий работают именно с ним, так и пенсии стали переводить именно сюда – на государственный банк. Тем более сейчас Сбербанк для пенсионеров предлагает свои карты Мир:

Все и без того понятно по картинке выше. Есть процент на остаток, обслуживание бесплатно – что может быть лучше? Да и вообще – можно ли переводить свою пенсию в другие банки?

Оказывается, можно! Да и процедура эта не такая уж и тяжелая. Чаще всего заявление на перевод можно подписать непосредственно в отделении банка. А мы пока уйдем от классики, и поищем в других банках интересные карточки.

Помните, что перечисление пенсий на карту Сбербанка – это чуть ли не стандартная процедура в нашей стране. Почти всегда ее выдают автоматически в вашей бухгалтерии.

Совкомбанк

Видели же рекламу Совкомбанка – кто еще так старается для пенсионеров?! В основном они продвигают свои кредиты, но дебетовые карты для пенсионеров у них тоже имеются в рукавах. Давайте посмотрим на их условия.

- Быстрая выдача. Пришли, сказали, для чего вам нужна карта, написали заявление. Получили. Обычно открывается вклад «Мой доход» с привязанной картой.

- Бесплатное обслуживание, мобильный банк и 5,5% на остаток. Что лучше? Вы получаете статус «Почетного клиента» при переводе пенсии в этот банк.

- Съем денег в любых банкоматах без комиссии. У того же Сбера, комиссию дерут почти везде.

- Надежный банк – не просто громкое название, но и неплохая история у банка.

- Кэшбэк за ЖКХ – 5%. Оплатили через карту – получите вознаграждение «на шоколадку».

ВТБ 24

Условия как обычно – бесплатное обслуживание, высокий процент на остаток, съем в банкоматах без комиссий, а подпись ниже про Банки.ру говорит и без того о многом. Один из интереснейших вариантов для пенсионера.

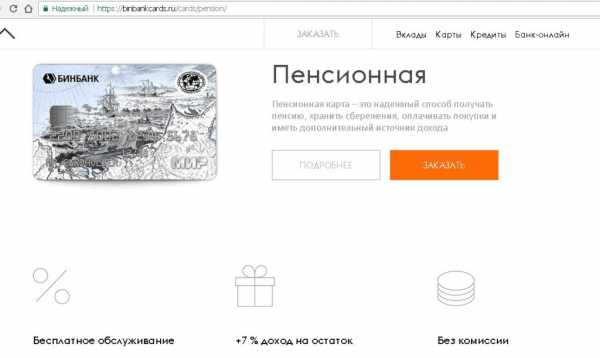

Бинбанк

- Карту пенсионера можно заказать прямо через сайт. Платежная система – МИР. Пенсию получать будете спокойно.

- Выпуск, обслуживание, мобильный банк – бесплатно.

- Процент на остаток – 7% годовых с ежедневным расчетом.

- Снятие до 30 000 рублей в месяц в ЛЮБЫХ банкоматах – без комиссии. Остальную сумму через банкоматы Бинбанка.

- По карте есть кэшбэк с выбором любимой категории (5%). На остальные категории – 1%.

Банк «Финансовая Корпорация Открытие»

- Бесплатный выпуск и обслуживание.

- Снятие в банкоматах – без комиссии.

- Плавающий процент на остаток – 0-4% в зависимости от остатка. Не сильная сторона пенсионной карты «Открытие», вдаваться в подробности не будем. Просто как факт – у этой карты для пенсионеров тоже имеется процент.

- Кэшбэк на аптеки – немного, но как приятный бонус (около 3%).

Транскапиталбанк

- И снова быстрый выпуск, возможность неименной карты и именной. Выше во многих банках тоже были такие моменты. Но лучше выпустить и дождаться полноценную именную.

- Бесплатное обслуживание, снятие до 200 000 рублей в любых банкоматах – без комиссии.

- Процент на остаток. До 200 000 – 7%, на сумму свыше – 4%. Вот как ни крути, но даже так выгоднее чем в Сбербанке.

- Есть система лояльности – за каждую покупку дают баллы.

В какие банки можно переводить пенсию?

Во все банки выше – можно переводить пенсию. В банки ниже – уточняйте, информация регулярно обновляется за всем не успеешь. При этом нужно понимать, что и среди неозвученных банков есть те, на которые можно свободно перевести свою пенсию. Знаете такой банк или являетесь его представителем – напишите комментарий к статье, а мы его обязательно добавим сюда.

ТОП карт России

Понимаем ваши надежды, но составить какой-то ТОП пенсионных карт России будет просто невозможно. Рекомендации для личного составления рейтинга мы даем ниже в этой же статье. Условия регулярно меняются, в разных регионах карты различаются, да и потребности у всех не одинаковы. Так что можете в комментариях написать свой рейтинг, для всех же остальных прямая дорога в Сбербанк. По нашему мнению, это действительно ТОП банк страны.

Альфа банк

А вот у Альфа Банка ничего официального для пенсионеров мы не нашли. Точнее нашли, но это больше коммерческий ход – Альфа предлагает для пенсионеров кредитную карту.

Все условия для интересующихся показаны выше, мы же пропустим этот обзор.

Россельхозбанк

К сожалению, мы не нашли информацию по специализированным пенсионным картам у Россельхозбанка. Если у вас есть эти данные – сообщите в комментариях. Мы обязательно добавим, читатели активно интересуются.

Тинькофф Банк

Если очень коротко, специализированных карт для пенсионеров в Тинькофф Банке пока нет. Да и вряд ли ожидается, ведь целевая аудитория и векторы развития банка направлены немного в другую сторону. Хотя кто его знает как повернется в ближайшем будущем.

Как оформить?

Как писали выше, для оформления карта и перевода на нее пенсию вам понадобятся:

- Паспорт.

- СНИЛС.

- Пенсионное удостоверение.

Некоторым банкам этого достаточно, и они тут же составляют заявление на перевод пенсии. В некоторых же банках нужен будет поход в ПФР. Уточняйте эту информацию непосредственно в выбранном банке.

Ищем сами лучшую карту

Уважаемые пенсионеры, карты выше – это далеко не все возможные варианты. Сколько банков – столько и решений. Если вы хотите грамотно вложить свои деньги, и у вас есть свободное время, рекомендуем самостоятельно подойти к поиску самой лучшей карты. Делать нужно примерно так:

- В зависимости от своего города через справочник подобрать существующие у вас банки. Во всех городах и регионах списки банков могут различаться, так что универсальным решением будет, пожалуй, только Сбербанк. Но как мы убедились выше – это не всегда самое выгодное решение.

- Просматриваем сайты выбранных банков. Сначала ищем специальные решения для пенсионеров – можно искать и через поиск по запросу «НазваниеБанка пенсионная карта». Если же в банке нет специальной карты – все равно позвоните туда, возможно для вас и подберут решение.

- Опираемся на известность банка. Если название вам знакомо, видели в рекламе – отлично. Если банк малоизвестен или вообще слышите впервые – лучше обойти стороной.

- Подбираете выгодные условия. Обслуживание то везде будет бесплатным, поэтому нам нужны максимальные годовые проценты, кэшбэк, системы бонусов, съем и переводы без комиссий. Можете даже сравнительную табличку составить. Задача – сделать не просто карту для получения, но и для накопления средств. Некий аналог накопительной пенсии.

После этих шагов вы уже будете первым экспертом в городе по пенсионным карточкам и сможете сами консультировать любых других людей. А вот после этого, если вы уже обзавелись опытом, пожалуйста, оставьте нам комментарий ниже. Ведь другие читатели прежде всего опираются и на мнение обычных людей, их интересные истории, положительный и негативный опыт. И помните, на крайний случай всегда есть Сбербанк, который ненамного хуже других популярных банков.

Загрузка…pensioved.ru

Пластиковая пенсионная карта какого банка лучше всего?

Сегодня банки предлагают большой выбор социальных карт. На них можно хранить стипендии, пособия, пенсии, перечислять проценты по депозитам. Нужно только разобрать в предлагаемых условиях, чтобы выбрать лучший банк для обслуживания.

Социальная карта

Данный банковский продукт изначально предназначен для получения и хранения различных социальных выплат: стипендий, пенсий, пособий. Но сегодня функции этого платежного инструмента выходят за рамки стандартных. Пенсионная банковская карта заменяет ее держателю полис ОМС, проездной документ и платежный инструмент. Размещение фотографий на оборотной стороне пластика говорит о том, что в ближайшее время он заменит пенсионное удостоверение граждан.

Оформление

Пенсионная карта выпускается по письменному заявлению клиента, который предоставил паспорт и пенсионное удостоверение. Обычно в таких программах используются дешевые карты – Electron, Cirrus, Maestro. Выпуск и обслуживание пластика бесплатное. Срок действия карты — 3 года. Получить пенсионную карту можно сразу в отделении после заключения договора. Это не именной пластик, так что долго ждать его выпуска не придется. Услуги СМС-информирования и интернет-банкинг подключаются бесплатно. Через интернет-банкинг совершаются любые платежи: от пополнения телефона до оплаты штрафов и коммунальных услуг.

В некоторых случаях пенсионная банковская карта используется в качестве счета, на который перечисляются кредитные средства. Но не все банки предоставляют овердрафты по таким платежным инструментам. Обслуживание социальных карт обычно доверяется крупным финансовым учреждениям. Их доход в данном секторе может составлять несколько процентов от выручки. Но основная причина, по которой банки стремятся обслуживать социальные проекты, заключается в том, что данное направление приносит небольшой, но стабильный доход, повышает доверие регуляторов к финансовому учреждению.

За снятие средств в «родных» банкоматах комиссия не взимается. Но существуют внутренние лимиты кредитных учреждений. Например, в Сбербанке суточное ограничение составляет 50 тыс. руб. За снятие со счета большей суммы придется заплатить 0,5%.

Пенсионные карты банков разгружают сотрудников, сокращают расходы на обслуживание клиентов, выпуск сберкнижек и увеличивают обороты на счетах за счет обслуживания социального «пластика».

Как выбрать банк?

Зачисление средств на счет осуществляется без комиссии. Но это правило распространяется только на социальные выплаты. За перевод средств между физическими лицам уже будет взиматься комиссия. Эти условия одинаковы во всех банках. Поэтому при выборе финансового посредника следует ориентироваться на другие критерии.

Во-первых, к счету, на который перечисляется социальная выплата, должна быть открыта карта. Иначе для получения пенсии придется простаивать в очереди в отделении банка. С такой же проблемой сталкиваются люди, которые получают выплаты через Почту России.

Во-вторых, большое значение имеет возможность оформления дополнительных карт к счету. Если пенсионная карта используется в качестве «общего котла», то доступ к средствам должен быть у всех членов семьи. В таком случае одной карточки будет мало.

В третьих, следует заранее поинтересоваться количеством банкоматов в городе. Нет смысла оформлять платежный инструмент в крупном банке, если в вашем городе нет банкоматов данного кредитного учреждения или его партнеров. Безналичная оплата товаров в любом случае будет бесплатной. А вот за снятие средств придется заплатить комиссию.

Если социальная выплата сразу не тратится, а накапливается на счете, то имеет смысл поинтересоваться размером процентной ставки на остаток средств. Большинство банков предоставляют данную услугу. Но при условии фиксирования определенной суммы на счете минимум в течение месяца.

Условия Сбербанка

Пенсионная карта Сбербанка дает возможность держателям получать дополнительные 3,5% на остаток собственных средств. По желанию клиента можно оформить дополнительный пластик за 150 рублей и заплатить еще столько же за годовое обслуживание. В случае блокировки ПИН-кода или потери карты придется заплатить 30 руб.

Вход в интернет-банкинг без предварительного подключения СМС-информирования невозможен. Пароль для авторизации и совершения всех сделок отправляется в виде СМС-сообщения. После регистрации при первом входе в систему нужно изменить пароль. После этого можно управлять счетом, к которому подключена пенсионная карта. Начисление процентов осуществляется на остаток собственных средств на счете по ставке 3,5% годовых. Выплата осуществляется 1 раз в год.

Социальные пенсионные карты имеют два серьезных недостатка. Они действуют только в банкоматах сторонних учреждений. То есть выехать за границу с таким платежным инструментом не получится.

Пакеты обслуживания

Пенсионная карта Сбербанка может обслуживаться по одному из таких тарифных планов: «Полный» и «Экономный». В первом случае каждая операция должна быть подтверждена одноразовым паролем, который будет приходить в виде СМС-сообщения на указанный номер телефона. В нем же будет указана вся информация о движении средств на счете. Ежемесячная абонплата составляет 30 руб. Пакет «Экономный» не предусматривает информирования клиентов о совершенных операциях, но сообщения с 3D-кодом, необходимым для подтверждения операций, поступать будут.

«Банк Москвы»

Кроме Сбербанка социальный «пластик» выпускают еще несколько учреждений в стране. Пенсионная карта в «Банке Москвы» оформляется 10 дней. С помощью Visa Electron можно участвовать в аукционных программах на товары, медобслуживание, получать льготы на проезд в метро, наземном транспорте и на ж\д.

Пенсионеры могут не брать медицинский полис при посещении больницы. Все их данные уже вбиты в карту. Держатели пластика могут получить кредит в виде овердрафта на 2,5 месяца в максимальном объеме 98% от средней суммы пенсии и погашать его со всех поступающих выплат.

«Россельхозбанк»

Данное кредитное учреждение выдает бесплатно карту категории MasterCard Country сразу при посещении отделения. На остаток средств на счете начисляется 7% годовых. Снимать денежные средства можно через банкоматы «Промсвязьбанка» и «Альфа-банка». О зачислении сумм на счет держатель информируется в виде СМС-сообщения.

В рамках пакета «Пенсионный» предусмотрен выпуск до восьми дополнительных карт локальной платежной системы или MasterCard Worldwide. Участниками программы могут стать граждане РФ, которые получают пенсию или любые другие социальные выплаты. Счет открывается в российских рублях.

«АКТИВ БАНК»

Пенсионная карта данного учреждения может использоваться для получения выплат из (не) государственного ПФР. На остаток сбережений будет ежемесячно начисляться 5%. Информацию о поступлении средств на счет держатели получают в виде СМС-уведомлений. Стоимость данной услуги составляет 30 руб. в месяц. Распоряжаться средствами можно круглосуточно, оплачивая товары в торговых точках и через интернет. Снимать наличные без комиссии можно только в «родных» банкоматах.

Другие предложения на рынке

Пенсионная карта «Ханты-Мансийского банка» дает возможность держателям накапливать дополнительно на остаток средств 4% годовых. Прямо через банкоматы можно оплачивать коммунальные и телекоммуникационные услуги, налоги.

Держатели социального пластика «ПриватБанка» получают на остаток счета, который превышает 3 млн. руб., 7% годовых, но за снятие средств через кассу нужно платить 1%. Оформить карту можно только в отделении по предъявлению паспорта, пенсионного удостоверения и справки из органа соцзащиты.

Вывод

Самую лучшую пенсионную карту каждый человек подбирает под себя. Количество обслуживающих банков на рынке невелико, но условия у каждого практически одинаковы. Открытие, обслуживание счета, зачисление соцвыплат всегда осуществляются бесплатно. А вот за оперативное информирование обо всех движениях по счету, подключение дополнительных карт придется платить комиссию.

fb.ru

как ее оформить и выбрать банк

Многие пенсионеры постоянно предпочитают пользоваться специальными пенсионными картами, выпускаемыми многочисленными банковскими учреждениями. Пенсионеры считаются достойными и платежеспособными клиентами, поэтому для них предлагаются действительно интересные предложения.

Они дают возможность пользоваться разнообразными уникальными услугами банков. Так как выпускается множество разных карт для пенсионеров, у людей возникают сложности с выбором оптимального варианта.

Поэтому желательно предварительно изучить особенности каждой разновидности, после чего выбрать наилучший вариант.

Плюсы получения пенсии на карту банка

Пенсия может передаваться пенсионеру разными способами. Ее может приносить почтальон или она может выдаваться наличными средствами в почтовых отделениях.

Важно! Все больше пенсионеров предпочитают пользоваться для получения пенсии инструментами банка, так как это сопровождается возможностью применения многочисленных дополнительных преимуществ.

К плюсам получения денег таким способом относится:

- не надо стоять в очереди в банке или отделении почты;

- деньги могут сниматься в любое время после их перечисления;

- обеспечивается эффективная защита от воровства, так как у пенсионера могут вовсе отсутствовать наличные деньги, а деньги на счету защищены паролем;

- некоторые банки предлагают возможность начислять проценты ежемесячно на остаток денег;

- можно пользоваться разными бонусами, предоставляемыми банковскими организациями.

Обязаны ли пенсионеры переходить на карты системы МИР? Подробнее в этом видео:

Для пенсионеров, предпочитающих пользоваться всеми инновациями и современными благами, неоспоримым плюсом считается возможность применять онлайн-банкинг, с помощью которого можно оплачивать разные услуги или покупки через интернет.

Правила оформления перечисления пенсии на банковскую карту

Если пенсионер принимает решение относительно того, чтобы деньги переводились на карту, он должен выполнить определенные действия для этого:

- выбирается банк, для чего надо оценить предложения разных банковских учреждений, чтобы перевести средства в действительно подходящее учреждение;

- составляется заявление, с которым надо прийти в отделение банка;

- дополнительно подготавливается паспорт и пенсионное удостоверение;

- производится оформление карты, после чего пенсионер получает ее реквизиты;

- в отделение ПФ надо написать заявление, на основании которого пенсия будет переводиться на конкретную карту, причем к этому документу прикладывается бумага из банка, на которой имеются реквизиты счета.

Деньги начнут перечисляться со следующего месяца после подачи заявления в ПФ.

Как выбрать банк

Многие банки предлагают возможность пенсионерам пользоваться соответствующими инструментами.

При выборе организации учитываются определенные рекомендации:

- оценивается срок работы предприятия;

- изучаются все возможности и преимущества конкретной карточки;

- желательно почитать отзывы пользователей в интернете;

- оптимальным считается изучение имеющихся рейтингов.

Какие вклады банки предлагают пенсионерам? Смотрите тут.

Только после грамотного выбора банка можно начинать переоформлять перечисление пенсии на этот банковский продукт. Практически каждый современный банк предлагает такой вариант.

При этом желательно оценить плюсы и минусы сотрудничества с каждой банковской организацией.

Условия пенсионной карты Бинбанка.

Условия пенсионной карты Бинбанка.Важно! Наиболее часто пенсионеры предпочитают обращаться только в крупные учреждения, поэтому популярностью пользуется Сбербанк и Райффайзенбанк, ВТБ24 или некоторые другие организации.

Особенности карты Хоум Кредита «Космос»

Эта дебетовая карта считается наиболее выгодной из всех существующих вариантов за счет своих уникальных условий.

К плюсам ее оформления относится:

- бесплатное обслуживание первый год, а в последующие годы достаточно только, чтобы на счету всегда находилось не меньше 10 тыс. руб., чтобы не перечислять банку какие-либо комиссии;

- за использование карты при покупке разных товаров начисляются бонусы, за счет которых снижается стоимость разных продуктов, что важно для каждого пенсионера;

- на остаток средств начинается 7,5%, что считается достаточно существенной ставкой, поэтому имеется возможность даже зарабатывать неплохой доход;

- в любом банкомате можно без комиссии снимать наличные до 5 раз в месяц.

Может ли пенсионер получить ипотеку и что для этого потребуется? Пошаговая инструкция здесь.

Важно! Банк Хоум Кредит является участником системы страхования, поэтому можно не волноваться за свои деньги, если учреждение будет объявлено банкротом.

Нюансы оформления в Тинькофф банке

Карты для пенсионеров в этом учреждении появились относительно недавно, но при этом стали быстро популярными за счет многих плюсов:

- бесплатное обслуживание;

- начисление на остаток средств 6%, но для этого ежемесячно надо покупать разные товары с помощью карты на сумму от 3 тыс. руб.;

- снимать деньги можно бесплатно в любом банкомате от 3 тыс. руб., но ежемесячный лимит равен 150 тыс. руб.;

- можно переводить деньги бесплатно в другие банки;

- выпускаются дополнительные карты без необходимости платить за это какие-либо средства.

Банк подписал специальное соглашение с ПФ, на основании которого пенсионеры могут пользоваться этими инструментами совершенно бесплатно.

Перечисление денег в Почта банка

Предлагаются интересные и уникальные условия для пенсионеров:

- бесплатное обслуживание;

- начисление на остаток 4,5%, если остается меньше 100 тыс. руб., а если имеется большая сумма, то начисляется 7%;

- для держателей предлагаются выгодные условия кредитования.

Получать деньги наличными можно в разных банках группы ВТБ.

Плюсы и минусы банковских карт. Смотрите видео:

МИР в Россельхозбанке

В этом банке можно заказать виртуальную карту, а также МИР или MasterCard. К плюсам сотрудничества с этим банком относится бесплатный выпуск банковского инструмента в течение нескольких минут.

На остаток начисляется 7%, а также можно подключить смс-уведомление. Без комиссии можно снимать деньги не только в банкоматах Россельхозбанка, но и Промсвязьбанка, Райффайзенбанка или некоторых других организаций.

ВТБ Банк Москвы

Это учреждение предлагает карту с бесплатным обслуживанием и уведомлением через смс-сообщения. Можно без комиссии оплачивать коммунальные или другие услуги через банкоматы. На остаток начисляется 4%.

Что предлагает Бинбанк

К плюсам этого банковского инструмента относится:

- бесплатное обслуживание;

- начисление дохода на остаток в размере 7%;

- возврат от покупок может достигать 5%;

- безналичным способом через интернет можно оплачивать разные покупки.

Особенности Социальной пенсионной карты от Сбербанка — читайте по ссылке.

Снять деньги можно не только в банкоматах Бинбанка без комиссии, но и в банкоматах МДМ Банка и некоторых других организаций.

Сбербанк

Многие пенсионеры предпочитают пользоваться именно этим банковским инструментом. Он прост в оформлении, предлагается недорогое обслуживание, а также можно бесплатно оплачивать разные услуги или покупки в интернете. Каждые 3 месяца начисляются проценты на остаток.

Что предлагает ВТБ24 для пенсионеров?Заключение

Таким образом, существует для пенсионеров множество банковских предложений по получению карты, на которую будет начисляться пенсия.

Каждый вариант имеет свои особенности и плюсы, поэтому предварительно следует изучить все особенности сотрудничества. В результате можно рассчитывать на прекрасные условия получения пенсии.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: Предыдущая статьяСколько стоит обслуживание пенсионной карты СбербанкаСледующая статьяПлюсы и правила оформления пенсионной карты МИР от Сбербанкаphg.ru