Куда платить страховые взносы в 2018 году

При перечислении страховых взносов и формировании платежных поручений нужно быть предельно внимательными, чтобы денежные средства были направлены по корректным реквизитам. В этом случае не возникнет необходимости разбираться с ИФНС по поводу недошедших денег, повторно направлять финансы и платить пени и штрафы за просрочку перечислений по страхвзносам.

Кто и в какой срок должен платить страхвзносы в 2018 г.

Обязанность по расчету и перечислению взносов возложена на организации и ИП при наличии наемных сотрудников, а также на ИП за себя. Кроме того, страхвзносы должны оплачивать нотариусы, патентные поверенные, адвокаты и оценщики. Конкретный перечень таких плательщиков содержится в ст. 419 НК РФ.

Страховые взносы следует перечислить не позже 15-го числа месяца, следующего за месяцем исчисления взносов. Если срок перечисления приходится на праздничные или выходные, то взносы необходимо заплатить не позже следующего рабочего дня.

Куда направлять страхвзносы в 2018 г.

Начиная с 2017 г., администрирование страховых взносов передано в ФНС, а потому именно туда нужно направлять такого рода перечисления. Данный момент касается взносов на пенсионное, медицинское и социальное страхование кроме взносов «на травматизм», которые, как и раньше, должны перечисляться в ФСС.

Важно! Согласно п. 11 ст. 431 НК РФ страхвзносы необходимо направлять по месту нахождения либо головного офиса компании, либо ее обособленного подразделения.

Платить соответствующие взносы в ИФНС по месту регистрации должны компании всех организационно-правовых форм, а также индивидуальные предприниматели за себя и своих сотрудников. Порядок перечисления взносов не зависит также от налогообложения, используемого хозяйствующими субъектами. Кроме того, если ИП решил платить за себя добровольные социальные взносы, они должны перечисляться в ФСС, о чем указано в п. 5 ст. 4.5 Федерального закона «Об обязательном социальном страховании…» от 29.12.2006 г. № 255-ФЗ.

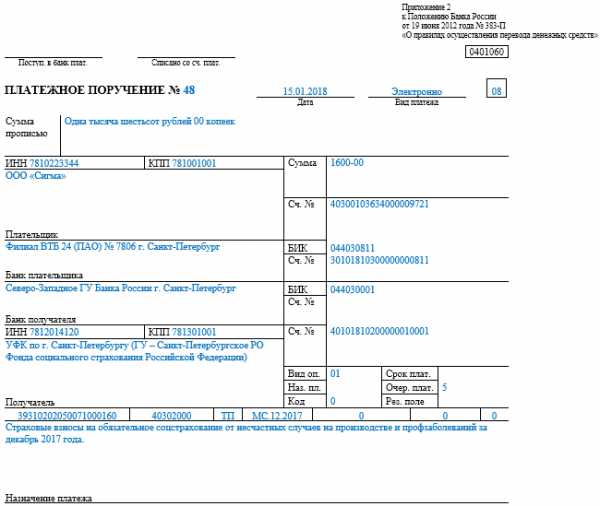

Как заполнить платежное поручение на перечисление страховых взносов в 2018 г.

Платежные поручения по страховым взносам оформляются так же, как и при перечислении налоговых платежей, и при этом нужно учесть:

- в графе «статус плательщика» проставляется код 01;

- в графе «получатель платежа» нужно указать номер налоговой инспекции по месту регистрации;

- в графе 106 в качестве основания платежа ставится двузначный код платежа;

- в графе 107 проставляется налоговый период;

- в графах 108 и 109 указываются номер и дата требования об уплате страховых взносов, если оно получено из ИФНС и является основанием для перечисления денежных средств.

Важный момент — указание правильного КБК

Особо важный момент — внесенные корректных КБК для уплаты страховых взносов, поскольку ошибки в этой графе приведут к неправильному направлению или возврату денежных средств.

Основные КБК по страховым взносам за сотрудников представлены в следующей таблице:

Платеж | КБК | ||

| ОПС | ОМС | ФСС | |

| Взнос | 18210202010061010160 | 18210202101081013160 | 18210202090071010160 |

| Пеня | 18210202010062110160 | 18210202101082013160 | 18210202090072110160 |

| Штраф | 18210202010063010160 | 18210202101083013160 | 18210202090073010160 |

Более подробную информацию по различным КБК по страховым взносам читайте в этом материале.

Особые правила перечисления страховых взносов ИП за себя

Предприниматели обязаны перечислять взносы на ОПС и ОМС в налоговую инспекцию по месту жительства, а добровольные взносы на социальное страхование в территориальный отдел ФСС по месту учета. При этом в налоговую инспекцию нужно перечислять все взносы вне зависимости от того, за какой период они исчислены. Разделение на периоды до 2017 года и после 2017 года осуществляется на основании использования конкретных КБК.

За периоды после 2017 года необходимо использовать следующие КБК:

Платеж | КБК | |

| ОПС | ОМС | |

| Взносы в фиксированном размере | 18210202140061110160 | 18210202103081013160 |

| Взносы в размере 1% с суммы дохода свыше 300 тыс. руб. | – | |

| Пеня | 18210202140062110160 | 18210202103082013160 |

| Штраф | 18210202140063010160 | 18210202103083013160 |

Более подробную информацию по КБК по страховым взносам ИП за себя можно получить из этой статьи.

Что касается сроков уплаты страховых взносов ИП за себя в пределах дохода 300 тыс. руб., то крайний день — 31 декабря этого же года. Если этот день выпадает на праздничный или выходной, перечислять денежные средства необходимо в следующий первый рабочий день. При этом данную сумму можно заплатить разовым платежом или с разделением его на несколько частей (вплоть до 1 месяца). Взносы в размере 1% с суммы превышения дохода в 300 тыс. руб. нужно заплатить не позднее 1 июля следующего года.

При прекращении деятельности предпринимателем взносы необходимо перечислить не позднее 15 дней с момента регистрации закрытия ИП.

Образцы заполнения платежных поручений при перечислении взносов в 2018 г.

Более подробно о заполнении платежных поручений смотрите в статье «Образец платежного поручения по страховым взносам в 2018 году«. В ней представлены образцы заполнения платежек по разным видам страхования.

В видео-материале представлена информация об особенностях заполнения платежного поручения:

glavbuhx.ru

Какие взносы платить в ИФНС в 2018 году

Начиная с отчетности за 2018 год, налоговые органы начали контролировать начисление и уплату страховых взносов. В статье работодатели получат ответы на вопросы: какие платежи и куда платить.

Платежи, начисленные на выплаты и иные вознаграждения в пользу физических лиц, перечисляются в следующем порядке:

|

№ |

Платежи |

Получатель |

КБК |

|

1 |

На обязательное пенсионное страхование |

ИФНС |

182 1 02 02010 06 1010 160 |

|

2 |

На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

ИФНС |

182 1 02 02090 07 1010 160 |

|

3 |

На обязательное медицинское страхование |

ИФНС |

182 1 02 02101 08 1013 160 |

|

4 |

На обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее — НС и ПЗ) |

|

393 1 02 02050 07 1000 160 |

Важно! По каждому перечисленному в таблице платежу составляется отдельное платежное поручение (п. 6 ст. 431 НК РФ).

В какую ИФНС платить страховые взносы

Начиная с 1 января 2018 года страховые взносы, за исключением платежей от НС и ПЗ, перечисляются в следующие налоговые инспекции:

- ИП — по месту жительства;

- юридические лица — по месту нахождения.

Обособленные подразделения

Обособленные подразделения, которые наделены правом начислять и выплачивать заработную плату работникам, обязаны уплачивать страховые взносы, а также сдавать расчеты по месту нахождения обособленного подразделения. Одновременно головная организация сдает расчеты по страховым взносам (п. 11 ст. 431 НК РФ).

При наличии у организации обособленных подразделений, расположенных за пределами территории РФ, уплата платежей и представление расчетов происходят по месту нахождения головной организации (п. 14 ст. 431 НК РФ).

Обособленные подразделения обязаны сообщить в налоговый орган о том, что наделены полномочиями на выплату вознаграждений в пользу физических лиц (или лишены таких полномочий), в течение одного месяца со дня принятия такого решения (пп. 7 п. 3.4 ст. 23 НК РФ).

Сроки оплаты

Суммы страховых и платежи от НС и ПЗ, начисленные на вознаграждения физическим лицам, перечисляется в срок не позднее 15-го числа месяца, следующего за расчетным (п.3 ст. 431 НК РФ и п. 4 ст. 22 ).

Предприниматели, не осуществляющие выплаты физ.лицам, перечисляют денежные средства в соответствии с п. 2 ст. 432 НК РФ, а именно:

- до 31 декабря текущего года с общей величины полученного за год дохода, не превышающего 300 000 руб.;

- до 01 апреля следующего года с суммы дохода, превышающего 300 000 руб.

Если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

ppt.ru

Страховые взносы передали в ФНС в 2018 году

Содержание статьи

Куда и как перечислять страховые взносы в 2018 году

С 1 января вступил в силу Федерального закона от 03.07.2016 N 243-ФЗ. Он дополнил НК РФ новой главой 34 quot;Страховые взносы в РФquot; и передал функции по администрированию страховых взносов ФНС России. Но переданы были не все взносы. Частично предприятия продолжат перечислять страховые взносы в 2018 году в Фонд соцстраха.

Куда перечислять страховые взносы в 2018 году

В2018 году работодатели будут уплачивать страховые взносы в налоговую инспекцию. В ФНС уплачиваются следующие виды взносов:

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на обязательное медицинское страхование;

- на обязательное пенсионное страхование;

- дополнительные пенсионные взносы.

Фонд социального страхования в 2018 году продолжит администрировать взносы по страхованию от несчастных случаев на производстве и профессиональных заболеваний. Обратите внимание — данные взносы будут перечислятся именно в ФСС, а не в налоговую.

Расчетным периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года. Исчисление и уплата взносов производится ежемесячно. Взносы исчисляются с начала расчетного периода до окончания соответствующего календарного месяца. Сумма страховых взносов, подлежащая перечислению, исчисляется в рублях и копейках.

Взносы должны уплачиваться не позднее 15-го числа календарного месяца, следующего за месяцем, в котором произведены выплаты в пользу работников предприятия. Таким образом, сроки уплаты остались прежними.

Сроки перечисления страховых взносов в 2018 году

По исчисленным и уплаченным взносам придется отчитываться в налоговую инспекцию. Расчет по страховым взносам должен представляться ежеквартально не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом. Форма отчета утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/511. Первый отчет в 2018 году (за 1 квартал) необходимо представить не позднее 2 мая, поскольку крайний срок выпадает на субботу 30 апреля и переносится на понедельник.

Если в расчете сведения о совокупной сумме страховых взносов не соответствуют указанной в данном расчете сумме исчисленных страховых взносов по каждому застрахованному физическому лицу, такой расчет считается непредставленным. Об этом работодателю сообщат не позднее дня, следующего за днем представления расчета.

В пятидневный срок со дня получения указанного уведомления работодатель обязан будет представить расчет, в котором устранено указанное несоответствие. В таком случае датой представления такого расчета считается дата представления первоначального расчета. Расчет не будет считаться просроченным.

В Фонд социального страхования страхователи продолжат представлять расчеты 4-ФСС. Но уже по новой форме — Расчет по начисленным и уплаченным страховым взносам по обязательному социальному страхованию от несчастных случаев на производствеhellip;. Форма 4-ФСС была обновлена в соответствии с Приказом ФСС от 26.09. 2016 г. № 381.

Данный расчет необходимо будет сдавать в ФСС на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом, а в электронной форме — не позднее 25-го числа.

Перечисление страховых взносов в 2018 году

Стоит так же разобраться и с тем как перечислять страховые взносы в налоговую инспекцию. С 2018 года изменились КБК для уплаты страховых взносов. При этом не изменились только коды бюджетной классификации для взносов на травматизм. Все прочие КБК государственных внебюджетных фондов уже закрыты и уплата взносов по ним не осуществляется. Платежи пройдут только по новым кодам. Они утверждены Приказом Минфина РФ от 07.12.2016 № 230н.

Соответственно, и платежные поручения на уплату взносов также будут формироваться с учетом новых реквизитов. В полях ИНН и КПП получателя средств следует указывать значения налоговой инспекции, осуществляющей администрирование платежа. В поле Получатель указывается сокращенное наименование органа Федерального казначейства и сокращенное наименование налоговой инспекции.

В поле 101 платежного поручения указываются следующие статусы:

Что касается КБК, то первые три знака, обозначающие код главного администратора доходов бюджетов, теперь будут иметь значение 182 . То есть, КБК ФНС России. Таким образом, для оплаты страховых взносов в 2018 году надо уточнить новые КБК и не запутаться при заполнении статусов в платежных поручениях.

Необходимо отметить, что неверное обозначение в платежках статуса страхователя не повлечет для работодателя каких либо негативных последствий.

ФНС России в Письме от 03.02.2017 № ЗН-4-1/[email protected] пояснила, что если платеж был отражен в ведомости невыясненных поступлений из-за неверного указания реквизита статус, налоговики самостоятельно проведут работу по его уточнению.

Штрафы за неуплату страховых взносов

Положения НК РФ предусматривают для страхователей сразу несколько видов ответственности. В соответствии со ст. 122 НК РФ неуплата или неполная уплата сумм страховых взносов в результате занижения налоговой базы повлечет взыскание штрафа в размере 20% от неуплаченной суммы.

Умышленное занижение базы по страховым взносам повлечет наложение штрафа в размере 40% от суммы задолженности.

Статья 119 НК РФ устанавливает ответственность страхователей за непредставление в установленный срок расчета по страховым взносам. Данное нарушение повлечет взыскание штрафа в размере 5% от неуплаченной суммы взносов за каждый месяц. При этом штраф не может превышать 30% указанной суммы.

Страхователи также могут быть оштрафованы и по статье 122 НК РФ за непредставление документов по страховым взносам. Штраф составит 200 рублей за каждый непредставленный документ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

ЕССС с 2018 года

В рамках реформы действующей системы страховых взносов, с 2018 года правительство может объединить все налоги на труд в рамках ЕССС. Администрирование взносов будет передано в ФНС, что положительно отразится на собираемости налогов. Кроме того, власти продолжают обсуждать варианты изменения налоговой нагрузки на зарплату.

Реформа страховых взносов: возможный запуск ЕССС с 2018 года

Реформа страховых взносов позволит улучшить платежную дисциплину, подчеркивают чиновники. Администрирование платежей будет передано в ФНС, которая обеспечит распределение средств между фондами. С этой целью будет создан отдельный КБК, что зафиксировано в дорожной карте налоговой реформы. Кроме того, налоговики получат возможность взимать задолженность по страховым взносам за предыдущие периоды. Также представители налоговой смогут осуществлять выборочные проверки.

В рамках действующей системы предприниматели осуществляют платежи в ПФР и ФСС. При этом на каждый взнос приходится заполнять отдельные платежки (для каждого взноса предусмотрен отдельный КБК). Переход на ЕССС с 1 января 2018 года позволит представителям бизнеса платить страховые взносы общей суммой.

В качестве компенсатора может выступить отмена предельной базы для начисления взносов в ПФР. В результате работодателям придется платить взносы от общей суммы зарплаты, что увеличит налоговые поступления. Ранее представители Минфина озвучивали данную инициативу, однако депутаты Госдумы отказались поддерживать эту идею. Законодатели не планируют увеличивать налоговую нагрузку на бизнес в ближайшей перспективе.

Другой альтернативой может стать увеличение ставки НДС. Данный маневр станет положительным фактором для отечественных экспортеров, которые смогут улучшить свои конкурентные позиции.

Помимо заполнения одной платежки, переход на ЕССС с 2018 года позволит упростить отчетность перед контролирующими органами. Достаточно будет подать единый отчет в ИФНС, что существенно упростит процесс подготовки отчетности. Однако часть персонализированных отчетов придется представлять в соответствующие фонды.

Возможный переход на единый социальный страховой сбор в 2018 году связан с экономическими факторами, отмечают эксперты. Власти рассчитывают сократить дефицит бюджета, который сформировался за период кризиса.

Причины реформы

Действующая система социального страхования остается несбалансированной, подчеркивают эксперты. До кризиса правительство могло использовать сверхдоходы от экспорта энергоносителей для финансирования существующих расходов. После падения цен на «черное золото» чиновники столкнулись с бюджетными проблемами, что потребовало существенных преобразований.

Еще одним последствием экономического кризиса стало ухудшение платежной дисциплины. Финансовое положение многих компаний значительно ухудшилось, что привело к росту задолженности по страховым взносам. При этом у ПФР и ФСС отсутствовали инструменты для эффективного контроля над плательщиками.

Концентрация всех сборов в ФНС позволит повысить собираемость взносов, подчеркивают власти. Данная мера снизит существующий дефицит ПФР и ФСС, однако не решит всех проблем системы социального обеспечения. Многое будет зависеть от суммарной ставки взносов, которую придется платить работодателям.

Общая нагрузка на зарплату в РФ достигает 30% (22% пенсионные взносы, 2,9% социальное страхование и 5,1% медицинское страхование). При этом правительству предстоит решить следующую дилемму:

- В рамках действующей системы годовой дефицит бюджета ПФР превышает 200 млрд руб. Кроме того, без повышения отчислений в ФОМС власти не смогут осуществить обещанное повышение зарплат медицинским работникам, что зафиксировано в майских указах президента.

- Отечественная экономика нуждается в дополнительных драйверах роста. В том числе растет необходимость в наращивании инвестиций, для чего потребуется снизить налоговую нагрузку.

В такой ситуации внедрение единого социального страхового взноса с 2018 года будет оправданным только при условии суммарного снижения нагрузки. Представители бизнеса еще не полностью восстановились после экономического кризиса. Большинство компаний не смогут увеличить платежи по страховым взносам.

Альтернативным способом для сокращения существующих дисбалансов может стать борьба с теневым сектором экономики. Выплата зарплат «в конвертах» приводит к огромным потерям для бюджета. При этом масштабы серых зарплат достигают внушительных размеров. Снижение налоговой нагрузки станет мощным сигналом для легализации доходов, что позволит сохранить бюджетные поступления.

Масштабная налоговая реформа, подготовленная экономическим блоком правительства, предполагает переход на ЕССС со следующего года. Власти еще не определили окончательный формат преобразований. Администрирование взносов будет передано в ФНС, что позволит повысить собираемость платежей и решить проблемы с накопившейся задолженностью.

Наиболее спорным вопросом остается изменение суммарной налоговой нагрузки на зарплаты. Власти допускают снижение страховых взносов, если будут соответствующие компенсаторы.

Смотрите видео о расчете и оплате ЕССС в 2017 году:

Администрирование страховых взносов передано ФНС

Опубликовал: admin в ФНС 20.02.2018 Комментарии к записи Администрирование страховых взносов передано ФНС отключены 22 Просмотров

Михаил Мишустин рассказал об администрировании страховых взносов

Сегодня глава ФНС России Михаил Мишустин выступил на парламентских слушаниях, посвященным основным направлениям бюджетной и налоговой политики на 2017 год.

Как сообщает пресс-служба ФНС России, глава ФНС представил депутатам Госдумы предварительные итоги работы налоговых органов за 2016 год. Несмотря на сложные экономические условия, рост налоговых поступлений сейчас составляет около 1% по сравнению с предыдущим годом. Кроме того, Михаил Мишустин отметил, что повысилось доверие к налоговикам – за 9 месяцев 2016 года количество споров с бизнесом сократилось на 20%, а количество судебных дел снизилось в три раза.

«В то же время наряду с созданием комфортных условий для добросовестных налогоплательщиков необходим комплекс мер прямого запрета злоупотреблениям в сфере налогообложения. Это должно стать реальным правовым механизмом, препятствием использования «фирм-однодневок» и способствовать улучшению конкурентной среды», — сообщил он.

Сейчас ФНС занята подготовкой к администрированию НДС с электронных услуг, предоставляемых иностранными компаниями российским пользователям. С 1 января 2017 года начинает действовать новый порядок. Уже сейчас в тестовом режиме доступен сервис «НДС-офис» иностранной компании, в ближайшее время будет запущен Личный кабинет.

Основной вопрос, интересующий бизнес, это то, что с 1 января 2017 года ФНС приступит к администрированию страховых взносов. По словам главы ведомства, в сфере объединения администрирования налоговых и таможенных платежей акцент сделан на усилении межведомственного обмена информацией при проведении контрольных мероприятий, интеграции модулей налоговых и таможенных рисков и создании систем «прослеживаемости» товаров на территории ЕАЭС. В 2016 году в России запущен пилотный проект по маркировке меховых изделий. С 2017 года планируется поэтапное внедрение онлайн касс, который позволяет вывести контрольную работу налоговых органов на новый уровень.

По словам Михаила Мишустина, важно создать единый механизм администрирования фискальных платежей и обеспечить поступление доходов в бюджет, не повышая налоги.

Администрирование страховых взносов передано ФНС

Михаил Мишустин рассказал об администрировании страховых взносов

Сегодня глава ФНС России Михаил Мишустин выступил на парламентских слушаниях, посвященным основным направлениям бюджетной и налоговой политики на 2017 год.

Как сообщает пресс-служба ФНС России, глава ФНС представил депутатам Госдумы предварительные итоги работы налоговых органов за 2016 год. Несмотря на сложные экономические условия, рост налоговых поступлений сейчас составляет около 1% по сравнению с предыдущим годом. Кроме того, Михаил Мишустин отметил, что повысилось доверие к налоговикам – за 9 месяцев 2016 года количество споров с бизнесом сократилось на 20%, а количество судебных дел снизилось в три раза.

«В то же время наряду с созданием комфортных условий для добросовестных налогоплательщиков необходим комплекс мер прямого запрета злоупотреблениям в сфере налогообложения. Это должно стать реальным правовым механизмом, препятствием использования «фирм-однодневок» и способствовать улучшению конкурентной среды», — сообщил он.

Сейчас ФНС занята подготовкой к администрированию НДС с электронных услуг, предоставляемых иностранными компаниями российским пользователям. С 1 января 2017 года начинает действовать новый порядок. Уже сейчас в тестовом режиме доступен сервис «НДС-офис» иностранной компании, в ближайшее время будет запущен Личный кабинет.

Основной вопрос, интересующий бизнес, это то, что с 1 января 2017 года ФНС приступит к администрированию страховых взносов. По словам главы ведомства, в сфере объединения администрирования налоговых и таможенных платежей акцент сделан на усилении межведомственного обмена информацией при проведении контрольных мероприятий, интеграции модулей налоговых и таможенных рисков и создании систем «прослеживаемости» товаров на территории ЕАЭС. В 2016 году в России запущен пилотный проект по маркировке меховых изделий. С 2017 года планируется поэтапное внедрение онлайн касс, который позволяет вывести контрольную работу налоговых органов на новый уровень.

По словам Михаила Мишустина, важно создать единый механизм администрирования фискальных платежей и обеспечить поступление доходов в бюджет, не повышая налоги.

СМИ: РСПП и ФНПР предлагают передать администрирование страховых взносов к ФНС в 2018 г.

С соответствующей просьбой руководители РСПП и ФНПР обратились к властям, пишет «Коммерсантъ»

МОСКВА, 5 апреля. /ТАСС/. Российский союз промышленников и предпринимателей (РСПП) и Федерация независимых профсоюзов России (ФНПР) обратились к властям с предложением сдвинуть на полтора года — на середину 2018 года — передачу администрирования страховых взносов от Пенсионного фонда России (ПФР) к Федеральной налоговой службе. Об этом сообщает газета «Коммерсантъ» со ссылкой на текст документа, который подписали глава РСПП Александр Шохин и председатель ФНПР Михаил Шмаков.

При передаче сбора взносов в ведение ФНС «возникает ряд рисков как в отношении работников, так и работодателей», считают авторы обращения.

Силуанов: ФНС с 2017 г. должна в полном объеме администрировать страховые взносы

Путин: предприниматели и налоговые службы смогли выстроить нормальное взаимодействие

Источник: Минфин согласен на снижение общей ставки социальных взносов

В частности, РСПП и ФНПР говорят об уже имеющемся негативном опыте разделения финансового и информационных потоков, существовавшего в период действия единого социального налога. Также, по их мнению, требует отдельного урегулирования планируемый переход от зачетного принципа сбора взносов в Фонд социального страхования к прямым страховым выплатам.

Наконец, реформа администрирования потребует дополнительных финансовых и временных затрат компаний, органов власти и внебюджетных фондов. Авторы письма отмечают, что «с учетом сложившейся в экономике ситуации отвлечение в этот период сил и средств еще больше осложнит условия работы как для компаний, так и для государственных структур».

Из-за всех этих обстоятельств, считают авторы письма, срок передачи администрирования взносов необходимо отложить на полтора года — до 1 июля 2018 года: это позволит «минимизировать риски потерь данных о застрахованных, сохранить страховой характер социальной защиты работников, снизить административную нагрузку на работодателей, а финансовую — на бюджет».

Статья написана по материалам сайтов: digivi-cctv.ru, 2018god.net, season-mir.ru, u69.ru, tass.ru.

«

Отличная статья 0

gor-experts.ru

Куда платить страховые взносы в 2018 году

В 2018 году стала действовать гл. 34 Налогового кодекса РФ. Теперь именно налоговая служба контролирует страховые взносы различного характера (пенсионные накопления, ОМС, страхование в случае потери работоспособности, а также по беременности и родам). В связи с этим многие страхователи еще не до конца разобрались с нюансом, куда платить страховые взносы в 2018 году, какие внесены изменения в процедуру и прочие тонкости.

Главной особенностью нововведения считается, что большинство взносов по страхованию необходимо оплачивать в налоговую службу, а не в пенсионный фонд ФСС, как ранее. Однако, осталась категория, как например, «травматизм», которая и в 2018 году предполагает отчисления в Фонд соцстрахования. Таким образом, хоть и произошло некоторое слияние по месту оплаты взносов, но оно не стало единым для всех.

Страхователям следует помнить также, что перед приемом на работу необходимо выяснить у соискателя наличие медицинской страховки. Если ее нет, соответственно, будет проблематично оформить сотрудника официально, а в последующем могут возникнуть проблемы с отчислением страховых взносов.

Однако, если полис ОМС отсутствует, но человек не может его предъявить из-за утери или иной причины, но по факту застрахован, то руководителю рекомендуется самостоятельно выяснить его данные. Но это не является обязательным решением.

Кто является плательщиком

Непосредственным плательщиком страховых взносов считается страхователь. К ним относятся организации и предприниматели, выплачивающие своим сотрудникам вознаграждение, с которого необходимо осуществлять выплату страховых взносов. Кроме этого, к страхователям относятся предприниматели, у которых нет подчиненных (ИП без штата сотрудников, частные юристы и т.д.). В таком случае уплата взносов происходит непосредственно за себя.

Ответственность за отчисления страховых взносов за своих сотрудников возлагается на работодателя. Так было ранее и остается по-прежнему в 2018 году. Если деятельность организации не предполагает наличие сотрудников или у них нет социального страхования, то работодатель производит взносы только за самого себя.

С 1 января 2018 года контролируемым органом страховых взносов стала налоговая служба. Она проводит мониторинг как ранее зарегистрированных страхователей, которые подавали сведения в Пенсионный фонд или Фонд социального страхования, так и новых, которые зарегистрировались в качестве страхователя только в этом году. Налоговая служба передает полученные сведения от работодателей самостоятельно в соответствующие органы, а также производит контроль и учет этих данных, сверяя с реальным количеством работающих сотрудников в компании страхователя.

Для нескольких категорий страхователей ввелись изменения постановки на учет в ИФНС или при снятии оттуда:

| Международная компания | Страхователь должен зарегистрироваться в службе ФНС по заявлению. |

| Физическое лицо | По заявлению в налоговую службу по месту прописки или постоянного проживания. |

| Оценщики | Ставятся на учет по заявлению того органа, который осуществляет непосредственный контроль за их деятельностью. |

Таким образом, при регистрации новой организации, открытии ИП или просто найме сотрудников необходимо сопоставить предполагаемую деятельность и уточнить порядок регистрации в качестве страхователя. Существующие компании автоматически получают статус страхователя, вне зависимости от введенных изменений в 2018 году, т.е. регистрироваться в налоговой службе заново не требуется.

Изменения в законодательстве

Нововведения на законодательном уровне уплаты страховых взносов коснулись в первую очередь смены контролирующего органа. Теперь этим занимается налоговая служба, которая далее самостоятельно направляет данные в соответствующие инстанции.

Попав под контроль специальной главы Налогового кодекса РФ, процедура уплаты страховых взносов предполагает четкое соблюдения правил этого ведомства, а именно заполнение формы подачи отчетности и реквизитов по предлагаемому образцу.

Также можно наблюдать следующие изменения незначительного характера:

- разница регистрации страхователя в зависимости от рода деятельности;

- смена реквизитов для оплаты;

- индивидуальные изменения для предпринимателей и физических лиц.

Изменения не коснулись пункта «травматизм», который по-прежнему вынесен отдельной графой, а перечисления страховых взносов по данному виду нетрудоспособности следует направлять в Фонд социального страхования, как и ранее.

С 2018 года приняты важные изменения по фиксированным взносам для ИП в ПФР, теперь и предпринимателям без работников также нужно будет оплатить до 31 декабря.Список новых КБК по страховым медицинским взносам в 2018 году вы можете увидеть далее.

Тарифы и сроки

Несмотря на сменившийся контролируемый орган уплаты страховых взносов, сроки подачи не изменились. Отчетность, как и прежде, подается ежеквартально или ежемесячно в зависимости от разновидности взносов.

Тарифы на 2018 год остались также прежними:

| 22% | Пенсионные взносы. |

| 1% | Медстрахование. |

| 9% | Уплата страховых взносов по нетрудоспособности, беременности и родам. |

Учитывая, что налоговая служба взяла на себя контроль уплаты страховых взносов, остальные страховые взносы также претерпели изменения и отражены в таблице:

| Форма отчетности | Категории | Основание | Контролирующий орган | Сроки 2018 год |

| Общая отчетность по страховым взносам | Пенсионные, медицинские, временной нетрудоспособности, по беременности и родам | Приказ ФНС от 10 октября 2018 года | Федеральная налоговая служба |

|

| СЗВ-М | Данные о сотрудниках, работающие по трудовому или иному договору | Постановление правительства РФ от 1 апреля 2018 года | Пенсионный фонд РФ | 15 число каждого месяца, следующее за отчетным периодом |

| Данные о стаже | Общее количество отработанных лет | Утверждение отсутствует | Пенсионный фонд РФ | 1 марта 2018 года, поскольку ранее данная форма не заполнялась |

| 4-ФСС | Травматизм | Приказ ФСС от 19 октября 2018 года | ФСС | 20 число, следующее за отчетным периодом для бумажного вида отчетности; 25 число, следующее за отчетным периодом для электронного вида |

Исходя из перечисленных данных, видно, что некоторые формы являются нововведением и начинают действовать только с 2018 года, поэтому о результатах и удобстве такой реформы говорить крайне рано.

Куда платить страховые взносы в 2018 году

В 2018 году страховые взносы подразумевают подачу отчетности в налоговую службу, однако не для всех категорий страхования. Подразумевается, что самые распространенные уплаты были объединены для удобства и комфорта самих страхователей, поскольку подача отчетности в одну службу облегчит деятельность бухгалтерам.

На самом деле сменились только реквизиты, а необходимость в вычислении процентов отдельно на каждую категорию осталась. К примеру, форма отчетности предполагает заполнение всех граф в прежнем виде с учетом вычета процентов на каждого сотрудника. Облегчением возможно станет только место отправки отчетности, поскольку им стала налоговая служба, объединившая в себе большинство видов страховых взносов.

На основе этого, исключается ошибка, куда платить страховые взносы в 2018 году, поскольку все они предназначены только для налоговой службы. Исключением является травматизм, оставшийся по-прежнему под контролем Фонда социального страхования.

Обособленные подразделения

Обособленными подразделениями считаются организации, которые находятся в составе основной компании, но при этом занимающиеся как отдельной деятельностью, так и той же направленности.

В таком случае подобные подразделения не занимаются выплатами страховых взносов и не имеют полномочий осуществления подачи отчетности в контролирующие органы. Всем этим процессом занимается основное руководство, которому и предоставляют в свою очередь сведения обособленные подразделения.

Исключением можно считать обособленное подразделение со своим собственным балансом. Проще говоря, организация внутри другой организации, но занимающаяся абсолютной другой деятельностью, обладающая иными реквизитами и т.д.

Данные по страховым взносам подаются раздельно – индивидуально основной компанией и индивидуально обособленным подразделением с отдельным балансом. Такая процедура намного проще для обеих сторон, поскольку не подразумевает пересечение данных различной направленности.

На травматизм

Нововведения не коснулись категории «травматизм», поэтому страховые взносы в этой области по-прежнему следует направлять в Фонд социального страхования. Номер КБК также остался неизменным – 39310202050071000160, как и все остальные реквизиты. Сделано это по причине того, что категория непосредственно связана со здоровьем и жизнь работником и напрямую относится к социальному страхованию. Именно поэтому страховые взносы по травматизму следует направлять в ФСС.

Кроме обязательным страховых взносов, связанных с травматизмом, существуют добровольные. Подобные выплаты не подразумевают обязательного характера и основываются только на индивидуальном решении работодателя.

Подобную процедуру соблюдают многие индивидуальные предприниматели, а также руководители крупных организаций, поскольку суммы страховки часто не хватает на лечение и восстановление здоровья пострадавших. Непосредственная сумма добровольных взносов может быть любого значения, в зависимости от полученной травмы и на усмотрение руководителя.

Реквизиты для добровольных страховых взносов практически такие же, кроме КБК – 39311706020076000180.

Новый бланк РСВ-1 за 2018 год имеет специфические особенности заполнения. Для их досконального понимания необходимо ознакомиться с установленными сроками сдачи.Чтобы придерживаться правильного заполнения формы АДВ-2, читайте нашу статью.

Здесь вы найдете ответ на вопрос, кто платит страховые взносы на травматизм.

buhuchetpro.ru

Куда платить взносы в пенсионный фонд за 2018 год

Куда платящим страховые взносы в 2017-2018 годах перечислять такие платежи? Ответ очевиден: как и раньше — в соцстрах по месту регистрации страхователя, которым может оказаться и его обособленное подразделение. По каким реквизитам перечислять взносы, регулируемые НК РФ В отношении того, куда перечислять страховые взносы в 2017-2018 годах и как оформлять платежные документы, ФНС, получившая взносы под контроль, дала немало разъяснений. Основные вопросы, к которым относились эти разъяснения:

- КБК для уплаты на границе 2016-2017 годов;

- КБК для взносов-2017, ставших полноценным бюджетным платежом;

- статус плательщика в платежном документе.

«Граничные» взносы (т. е. начисленные в 2016 году, а уплаченные в 2017 году), оплачивают, указывая в платежном документе особые (промежуточные) КБК.

Фиксированные платежи ип в 2018 году за себя

С 1 января применяется новый порядок исчисления и уплаты сборов, потому что фиксированный платёж в Пенсионный фонд в 2018 году для ИП теперь не будет зависеть от МРОТ (а эти изменения вызваны в первую очередь ростом минимальной зарплаты). С подачи президента Государственная Дума стремится снизить размеры выплат, введя фиксированную сумму отчислений. Это касается только платежей на себя, для сотрудников всё остаётся по-прежнему.

Оплату взносов следует теперь производить в ФНС. Контроль над исполнением обязательств по начислению и уплате возложено на Федеральное налоговое управление, а все статьи, эти вопросы регулирующие, содержатся отныне в Налоговом кодексе. Содержание

- Фиксированный платёж «на себя» для предпринимателей 2018

- Подсчёт доходов, превышающих 300 т.

Фиксированный платёж в пенсионный фонд в 2018 году для ип

НК РФ). Сроки оплаты Суммы страховых и платежи от НС и ПЗ, начисленные на вознаграждения физическим лицам, перечисляется в срок не позднее 15-го числа месяца, следующего за расчетным (п.3 ст. 431 НК РФ и п. 4 ст. 22 ). Предприниматели, не осуществляющие выплаты физ.лицам, перечисляют денежные средства в соответствии с п. 2 ст. 432 НК РФ, а именно:

- до 31 декабря текущего года с общей величины полученного за год дохода, не превышающего 300 000 руб.;

- до 01 апреля следующего года с суммы дохода, превышающего 300 000 руб.

Если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Фиксированный платеж ип-2018

Пример квитанции для квартального платежа на обязательное пенсионное страхование: 2. Пример квитанции для квартального платежа на обязательное медицинское страхование: Печатаем эти квитанции, и идем платить в любое отделение “Сбербанка” (или в любой другой банк, где принимают такие платежи). Квитанции об оплате и чеки нужно обязательно сохранить! Важно: Лучше не затягивать со сроками оплаты обязательных взносов «за себя» до 31 декабря, так как деньги могут просто “зависнуть” в недрах банка.

Такое бывает. Лучше сделать это как минимум, за 10 дней до истечения срока. А как сформировать квитанцию на оплату 1% от суммы, превышающей 300 000 рублей в год? Действительно, те ИП, у которых в 2018 г. годовой доход составит БОЛЕЕЕ чем 300 000 рублей, обязаны еще заплатить 1%, от суммы, превышающей 300 000 рублей.

При этом, вне зависимости от того, кто является администратором взносов, крайняя дата срока, попавшая на выходной, переносится на наступающий за этим выходным будний день (п. 7 ст. 6.1 НК РФ, п. 4 ст. 22 закона 125-ФЗ). Итоги С 2017 года большая часть страховых взносов перешла под контроль ФНС и начала регулироваться положениями НК РФ. Платежные документы по таким взносам стали оформляться так же, как и по налоговым платежам.

Получателем в них стала указываться ИФНС, появились новые КБК, изменился статус плательщика. Возникла обязанность платить взносы не только по месту нахождения налогоплательщика, но и по месту размещения его обособленных структур. Вместе с тем сохранился вид взносов («несчастные»), которые по-прежнему регулирует соцстрах.

Изменений в платежах по ним не произошло.

Куда платить страховые взносы в пфр в 2018 году для ип

Куда платят страховые взносы в 2017-2018 годах? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц. Платежные документы, как и раньше, оформляются раздельно в отношении оплаты, предназначенной для каждого из фондов, но в соответствии с требованиями, действительными для налоговых платежей. В то же время есть взносы, которых не коснулись изменения-2017.

Это так называемые «несчастные» взносы, связанные со страхованием по профессиональному травматизму. Они по-прежнему подчиняются нормам закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ, и их куратором остался ФСС.

Как заполнить квитанции на обязательные страховые взносы ип в 2018 году?

Это решение было вынесено Конституционным судом России (принято постановление от 30.11.2016 № 27-П) и не может быть обжаловано.ИП, чьи облагаемые базы были установлены решениями суда (по УСН, где «доход минус расход», и общая система) могут вернуть излишне уплаченные взносы. Сроки обязательных платежей в фонды 2018 Первое, что следует отметить – с 01.01.2018 г. все платежи производятся в ФНС, а не непосредственно в фонды, как было до этого. КБК, естественно, тоже изменились, поэтому нужно быть внимательнее при уплате! Взносы можно внести в бюджет единовременно, одной суммой, главное – не позднее 31 декабря 2018 года.

Удобнее же платить поквартально, разбив на 4 равных платежа:

- 1 квартал 2018 г. – с 1 января по 31 марта 2018 года;

- 2 квартал 2018 г. – с 1 апреля по 30 июня 2018 года;

- 3 квартал 2018 г.

Куда платить страховые взносы в 2017-2018 годах?

Чтобы не повторяться, отправляю Вас прочитать более подробную статью про взносы ИП “за себя” в 2018 году: https://dmitry-robionek.ru/calendar/pro-vznosy-ip-2018.html Нас же сейчас больше интересует другой вопрос: где взять квитанцию на оплату этого 1%? Еще раз напомню, что этот платеж необходимо совершить строго до 1 июля 2019 года. (по итогам 2018 года, разумеется). Так вот. В отличие от 2016 года, отдельного КБК для оплаты 1% не предусмотрено. Это означает, что когда настанет пора платить этот 1%, то Вам нужно будет сформировать точно такую-же квитанцию, как и для оплаты взносов на обязательное пенсионное страхование.

То есть, при оформлении квитанции на оплату 1%, указываете КБК 18210202140061110160 (но не исключено, что этот КБК изменится. Поэтому, следите за новостями и своевременно обновляйте свои бухгалтерские программы).

- Взносы в ПФР “за себя” (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5840 рублей

Если будете поквартально, то суммы будут такими:

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

Понятно, что если ИП работал неполный год, то придется пересчитать взносы самостоятельно, с учетом даты открытия (или закрытия ИП). А не за полный год платить взносы. И опять жмем на кнопку “Далее”. В поле “Код ИФНС” вводим код налоговой инспекции. Пусть наш ИП живет в гор.

Инфо

Иваново, а код его налоговой инспекции 3702 (см. скриншот ниже). Разумеется, Вы введете код своей налоговой инспекции. Если не знаете код своей налоговой инспекции, то обратите внимание на подсказку справа (см.

на рисунке выше).

Куда платить взносы в пенсионный фонд за 2018 год

Помните, что отчитываться по взносам в 2018 году нужно тоже в налоговую инспекцию. Для этого разработана новая единая форма расчета по страховым взносам (КНД 1151111). Она сдается ежеквартально нарастающим итогом в срок не позже 30 числа месяца после отчетного периода.

Средняя численность работников более 25 человек обязывает страхователей сдавать расчет электронно через спецканалы связи, при меньшей численности можно подать расчет на бумаге. Бумажная отчетность может подаваться как лично, так и через представителя плательщика страховых взносов – это лицо, уполномоченное на это страхователем, и имеющее соответствующе оформленную доверенность. Также можно направить отчет в инспекцию почтой. По «травматизму» в ФСС ежеквартально сдается обновленная форма 4-ФСС, в которой теперь указываются показатели только в части «травматических» взносов.

Начиная с отчетности за 2018 год, налоговые органы начали контролировать начисление и уплату страховых взносов. В статье работодатели получат ответы на вопросы: какие платежи и куда платить. Платежи, начисленные на выплаты и иные вознаграждения в пользу физических лиц, перечисляются в следующем порядке: № Платежи Получатель КБК 1 На обязательное пенсионное страхование ИФНС 182 1 02 02010 06 1010 160 2 На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством ИФНС 182 1 02 02090 07 1010 160 3 На обязательное медицинское страхование ИФНС 182 1 02 02101 08 1013 160 4 На обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее — НС и ПЗ) ФСС РФ 393 1 02 02050 07 1000 160 Важно! По каждому перечисленному в таблице платежу составляется отдельное платежное поручение (п.

6 ст. 431 НК РФ).

- 4 квартал 2018 г. – с 1 октября и до 31 декабря 2018.

Удобство дробных платежей в небольшой разовой сумме оплаты, а также это практикуют предприниматели, делающие налоговые вычеты. Срок оплаты 1% с суммы, превышающей общий доход свыше суммы 300 тыс. руб. – до 1 июля 2019 года. Если доход превысил обозначенную сумму уже в 2018, то можно начинать платить сразу, а по итогам года внести недостающую разницу.

Если предприниматель в течение года только зарегистрировался в качестве оного, либо, напротив, снялся с регистрации и утратил статус ИП, то взносы ИП за себя в 2018 году осуществляются только за количество отработанных месяцев. Например: предприниматель зарегистрировал своё дело 1 июля 2018 года. На конец года он делает расчёт: ОПС – 26545 : 12 х 6 = 13272.50 ОМС – 5840 : 12 х 6 = 2920.00 Аналогично рассчитывается взнос по дням, если был отработан неполный месяц.

vip-real-estate.ru

Страховые взносы в ФФОМС в 2018 году

Страховые взносы на обязательное медицинское страхование в 2018 году необходимо перечислять не в ПФР как ранее, а в ИФНС. Взносы на обязательное медицинское страхование ИП уплачивает за себя в фиксированном размере, и при наличии наемных работников с зарплаты наемных работников.

Взносы на обязательное медицинское страхование с доходов, которые превышают 300 000 рублей, не рассчитываются и к уплате не подлежат, в отличие от взносов на обязательное пенсионное страхование.

Формула расчета страховых взносов в ФФОМС в 2017 году была следующая:

(МРОТ на начало года X Тариф страховых взносов (5,1%) X 12).

Напомним, что на 2017 год МРОТ установлен в размере 7500 рублей (Федеральный закон статья 1 Федерального закона от 02.06.2016 № 164-ФЗ).

Федеральным законом от 28.12.2017 N 421-ФЗ, МРОТ с 1 января 2018 года составляет 9 489 рублей в месяц. При таком МРОТ размер фиксированных взносов для ИП в 2018 году на медицинское страхование составил бы:

- 9489 х 5,1% х 12 месяцев = 5807, 27 рублей

Однако в последствии Правительство РФ решило довести МРОТ до прожиточного минимума. Это значит, что страховые взносы ИП, если не отвязать их от МРОТ, значительно вырастут, тем самым увеличив материальную нагрузку на индивидуальных предпринимателей. Поэтому было принято решение не опираться на федеральный МРОТ при расчете страховых взносов, а индексировать размер фиксированных взносов исходя из уровня инфляции.

Поэтому на 2018 год для ИП размер фиксированных взносов на обязательное медицинское страхование составит 5840 рублей, это конечно больше на 1250 рублей больше чем в 2017 году, но если бы расчет производился с учетом роста МРОТ, то размер взносов увеличивался еще более значительно. Если в 2018 году МРОТ составил 75% от прожиточного минимума, то с января 2019 года по планам президента должен быть повышен до 100% прожиточного минимума, определенного на второй квартал 2018 года.

Уже определены размеры взносов на медицинское страхование для ИП:

- на 2019 г. – 6 884 руб.;

- на 2020 г. – 8 426 руб.

Фиксированные взносы на 2018 год (полный отчетный период)

|

Взнос |

Тариф |

КБК на 2018 год |

За 1 месяц |

За год |

|

ФФОМС |

5,1% |

182 1 02 02103 08 1013 160 |

486,67 |

5840 |

За полный календарный год (независимо от размера дохода ИП) в ФФОМС вносится фиксированный платеж 5840 рублей.

Не забывайте, что согласно статьи 430 НК РФ, как только физическое лицо приобрело статус ИП, на него возложена обязанность уплачивать страховые взносы. За себя ИП обязан уплачивать страховые взносы вне зависимости от того, ведет он деятельность, получает он доход, или нет.

Фиксированные взносы в 2018 году при неполном отчетном периоде

В случае если индивидуальный предприниматель работает не полный отчетный период (к примеру, ИП Иванов был зарегистрирован 15.02.2018), то сумма страховых взносов на обязательное медицинское страхование со дня регистрации и до конца года составляет 5110,30 рублей (486,67 х 10 мес. + (486,67 / 28×14).

Расчет размера взносов производится с даты регистрации ИП.

Срок уплаты фиксированных платежей в ФФОМС — до 31 декабря года (за который уплачиваются взносы).

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

Комментарии

Добавить комментарий

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.tbis.ru

Куда платить взносы на травматизм в 2018 году — реквизиты

Взносы на травматизм в 2018 году — реквизиты по ним вы найдете в нашем материале — по-прежнему перечисляются в Фонд соцстрахования. Рассмотрим, что особенного в процедуре уплаты этих начислений.

Порядок оплаты взносов на травматизм в 2018 году

Платежное поручение в ФСС: образец заполнения платежки

Итоги

Порядок оплаты взносов на травматизм в 2018 году

Куда платить взносы на травматизм в 2018 году и каковы реквизиты этого платежа? В 2017 году «несчастные» взносы остались единственным социальным платежом, перечисляемым на реквизиты неналогового органа, и это положение сохраняется для 2018 года. Их по-прежнему направляют непосредственно на счета Фонда соцстрахования и при определении суммы и сроков уплаты используют всё те же правила, излагаемые в законе «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Обязанность исчислять эти взносы закреплена за работодателями (п. 1 ст. 20.1 закона № 125-ФЗ). Базой для их расчета служат выплаты, начисленные в пользу работников, но ряд этих выплат освобождается от налогообложения (ст. 20.2 закона № 125-ФЗ). Тарифы, применяемые к базе, зависят от того, какую деятельность ведет работодатель (класса его профессионального риска), и могут использоваться с учетом скидки (п. 1 ст. 22 закона № 125-ФЗ).

О величине действующих тарифов читайте в материале «Тарифы взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний зависят от вида экономической деятельности».

Платить взносы требуется по итогам начислений за прошедший месяц не позже 15-го числа идущего за ним месяца (п. 4 ст. 22 закона № 125-ФЗ). Если этот день оказывается выходным, то окончание срока уплаты сдвигается вперед на первый рабочий день.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяКаковы конкретные реквизиты для оплаты травматизма в 2018 году и где можно увидеть образец заполнения платежки по травматизму в 2018 году? Ответы на эти вопросы вы не только найдете в разделе ниже, но и будете иметь возможность посмотреть образец платежки на травматизм в 2018 году.

Платежное поручение в ФСС: образец заполнения платежки

Поскольку смены получателя платежа в 2017 году для «несчастных» взносов не произошло, не изменились и реквизиты. То есть платеж следует по-прежнему направлять на счет того регионального органа соцстраха, в котором зарегистрирован страхователь, указывая в платежном документе его ИНН, КПП и реквизиты соответствующего казначейства.

Кроме того, в платежку обязательно нужно внести коды:

- КБК — он при уплате взноса принимает единственно возможное значение 39310202050071000160;

- статуса плательщика — для этих взносов он остался соответствующим цифрам 08;

- ОКТМО — согласно месту нахождения страхователя.

Образец платежного поручения по травматизму в 2018 году, доступный для скачивания, смотрите на нашем сайте.

Скачать образец

О том, что зашифровано в КБК, читайте в статье «КБК страховых взносов от несчастных случаев в 2017 году».

Итоги

Взносы на травматизм в 2018 году, как и в 2017-м, остаются единственным платежом, перечисляемым во внебюджетный фонд. Реквизиты для оформления платежного документа по нему не изменились.

nalog-nalog.ru