Обязательное пенсионное страхование

С 1 января 2019 года вступил в силу новый порядок смены страховщика по обязательному пенсионному страхованию (ОПС), которым может являться или Пенсионный фонд Российской Федерации (ПФР), или негосударственный пенсионный фонд (НПФ).

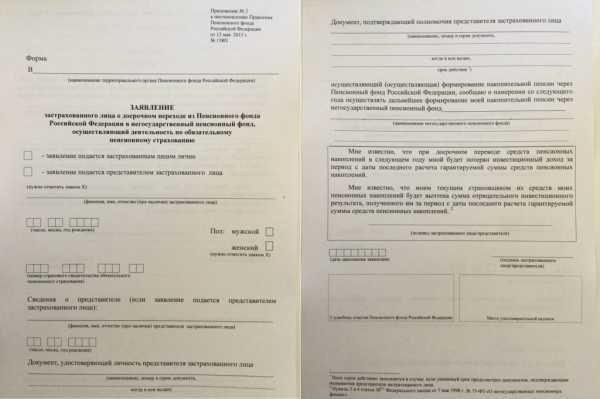

Теперь граждане могут подать заявление о смене страховщика только через Единый портал государственных и муниципальных услуг (ЕПГУ) либо в ПФР лично или через представителя с нотариальной доверенностью. Аналогичная процедура действует и при подаче уведомления об отказе от смены страховщика.

Для перевода пенсионных накоплений из ПФР в НПФ либо из одного НПФ в другой по-прежнему необходимо будет заключить с выбранным фондом договор об ОПС.

Заявление на переход нужно подать не позднее 1 декабря. До 31 декабря будет действовать «период охлаждения», во время которого можно передумать и остаться в прежнем фонде или выбрать другой. Для этого необходимо будет подать уведомление об отказе от смены страховщика или о его замене.

Следует отметить, что при подаче застрахованным лицом в ПФР в течение одного года более одного заявления о переходе без предварительной подачи уведомлений об отказе от смены страховщика ПФР откажет в удовлетворении второго и последующих заявлений.

Закон предусматривает обязательное информирование гражданина о размере теряемого инвестиционного дохода, учтенного на его счете, при подаче заявления о смене страховщика через ЕПГУ или непосредственно в ПФР.

Информацию о своих заявлениях и уведомлениях, дате и способе их подачи, вынесенном решении можно будет найти на Портале госуслуг. Уведомления, поступившие в ПФР в бумажном виде, сотрудники учреждения самостоятельно зарегистрируют на портале, и они будут отображаться в личном кабинете. При этом сохранится возможность получить указанные сведения лично в территориальном отделении ПФР или выбранного НПФ.

Кроме того, ПФР в течение одного рабочего дня с даты получения заявления или уведомления относительно смены страховщика будет направлять данный документ всем заинтересованным негосударственным пенсионным фондам (от которого и к которому гражданин переходит) через систему межведомственного электронного взаимодействия.

Изменения в законодательстве призваны устранить практику незаконного перевода пенсионных накоплений в негосударственные пенсионные фонды с использованием подложных документов и дать гражданам новые информационные возможности, которые помогут принимать более взвешенные решения при выборе или смене способа инвестирования своих пенсионных накоплений.

npfsberbanka.ru

перевод накопительной части пенсии в Сбербанке

Накопительная пенсия является неотъемлемой частью пенсии по старости, полагающейся всем гражданам, имеющим официальное трудоустройство. Поскольку на накопительную пенсию не распространяется индексация, данный финансовый резерв увеличивается лишь за счет его грамотного инвестирования. В связи с этим перед гражданином встает закономерный вопрос о том, на каком ПФ остановить свой выбор для того, чтобы сохранить и приумножить свои отчисления. Среди наиболее популярных организаций особое место занимает НПФ Сбербанк. Сегодня мы поговорим о том, каковы основные особенности накопительной пенсии и стоит ли держать ее в Сбербанке.

Сбербанк пенсия

Что такое накопительная пенсия

Содержание статьи

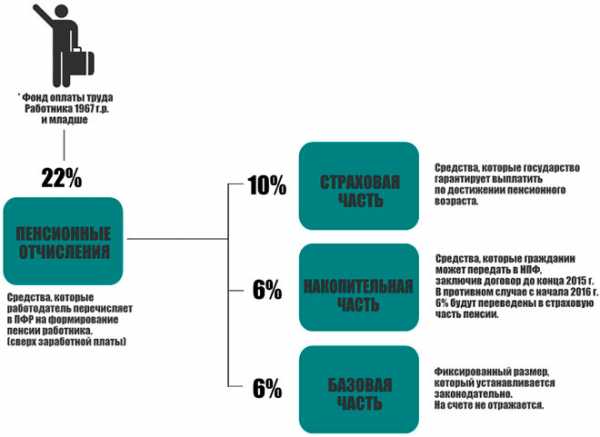

Перед тем, как переходить к детальному рассмотрению сбербанка, остановимся более подробно на том, что собой представляет накопительная пенсия. Данный тип выплат имеется у всех сотрудников, которые имеют официальное трудоустройство. Накопительная пенсия постоянно увеличивается по мере внесения работодателем страховых взносов, которые представляют собой долю от ежемесячной зарплаты сотрудника, приравненную к 22%.

Особенности формирования накопительной пенсии

По стандартному сценарию эти двадцать два процента перемещаются в Пенсионный фонд, где ложатся в основу будущей пенсии сотрудника. ПФР является основным страховщиком, с которым имеют дело большинство граждан – основным, но не единственным. Существует также ряд негосударственных пенсионных фондов (НПФ), в которых человек может хранить свою страховую пенсию. И если ранее 22% делились между страховой и трудовой пенсиями, то на данный момент (в связи с принятым мораторием) эти доли исчезли, а все проценты, выплачиваемые руководством, стали направляться исключительно на страховую пенсию.

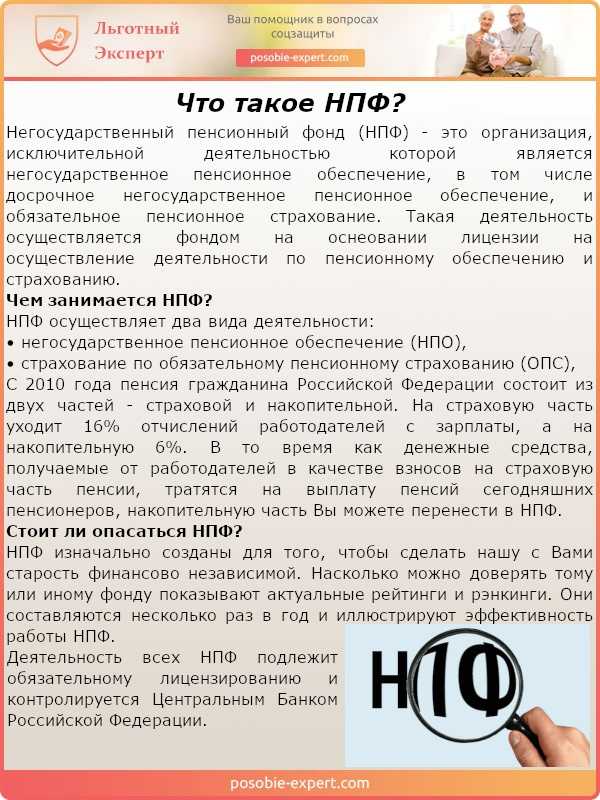

О том, как функционирует негосударственный пенсионный фонд и в чем его отличия от государственного ПФ можно прочесть ниже.

Что такое НПФ

Вплоть до 2015 года выбор пенсионного обеспечения осуществлялся самим сотрудником – он мог перераспределить указанные проценты на страховую и накопительную пенсии одновременно, а мог заниматься увеличением страховой пенсии. Если государство примет решение о снятии моратория, то данные ограничения будут сняты.

У каждого сотрудника, работающего по трудовому договору, существует специальная «ячейка», в которую направляются накопления под названием «пенсионный счет застрахованного лица». Узнать о ее состоянии можно при личном посещении Пенсионного фонда или же при помощи личного кабинета, который следует завести на официальном сайте ПФР.

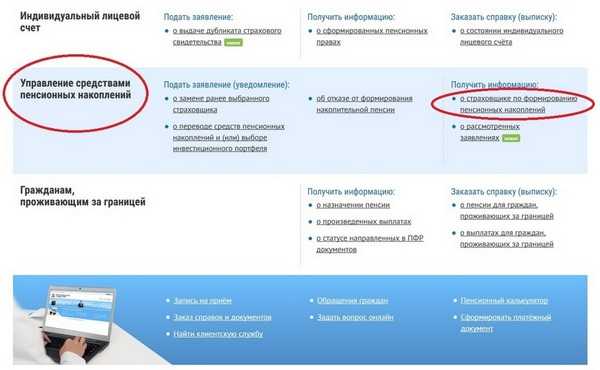

Схема по информированию застрахованных лиц о состоянии индивидуального лицевого счета в ПФР

Кому может быть предоставлена НП

Воспользоваться накопительной пенсией в будущей смогут несколько категорий граждан:

- граждане, родившиеся в шестьдесят седьмом году и ранее. У этих сотрудников накопительная пенсия сформировалась благодаря перечисляемыми работодателями страховыми взносами, направленными в пенсионные фонды во временной промежуток с 2002 по 2014 год;

- работники (родившиеся с 1953 по 1966 года) и работницы (родившиеся с 1957 по 1966 года), чье руководство осуществляло отчисления с зарплаты в период с 2002 по 2004 года. Временные ограничения объясняются изменениями в законе – уже в 2005 году взносы перестали формировать накопительный сегмент пенсии;

- граждане, принимавшие участие в программе «Государственное софинансирование пенсии»;

- держатели сертификатов на маткапитал, которые перечислили (частично или полностью) его средства на образование накопительной пенсии.

Накопительная часть пенсии выплачивается держателям сертификата на маткапитал, распорядившимся средствами соответствующим образом

Как можно получить накопительную пенсию

Существует целая система, с помощью которой сотрудник после окончания трудовой деятельности, имеет право распоряжаться своими накоплениями. Всего насчитывается три основных способа, с помощью которых пенсионер может обналичить положенные ему денежные суммы.

Таблица 1. Варианты получения накопительной пенсии

| Тип выплат | Детали получения |

|---|---|

| Единовременные выплаты | Право на ЕДВ получают те категории работников, чья накопительная часть трудовой пенсии приравнивается к пяти процентам (от общей суммы трудовой пенсии) |

| Срочные пенсионные выплаты | Пенсионер способен самостоятельно устанавливать продолжительность данных выплат, однако и государство предъявляет одно главное требование – величина временного промежутка должна быть не меньше десяти лет. Право на такие выплаты имеют граждане, участвовавшие в программах софинансирования пенсии, а также держатели сертификатов на маткапитал, вложившие его в пенсионные накопления |

| Выплаты накопительного сегмента трудовой пенсии по старости | Назначаются тем гражданам, которые выполнили все условия для назначения трудовой пенсии (причем выплаты полагаются как людям, ушедшим на пенсию в обычном порядке, так и досрочникам). НП предполагает пожизненные условия ее получения |

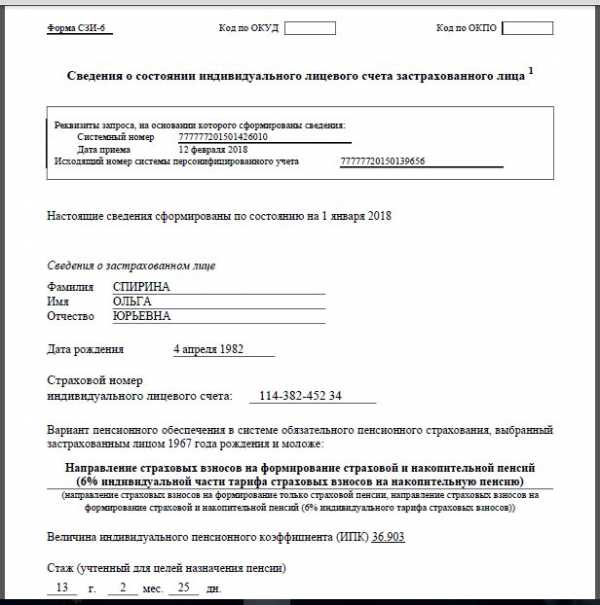

Как можно увидеть сумму накопительной пенсии

Многие граждане, выплачивающие страховые взносы, хотели бы иметь возможность контролировать размеры своей накопительной пенсии. Согласно законодательству, все люди, имеющие соответствующую страховку, имеют полное право на получение информации о текущем состоянии их лицевого счета. Для того, чтобы получить данные сведения гражданину потребуется воспользоваться формой СЗИ-6, заполненный образец которой можно увидеть ниже.

СЗИ-6

Получить такую форму застрахованное лицо может несколькими способами:

- через обращение в районное отделение Пенсионного фонда или в Многофункциональный центр. Для того, чтобы сотрудники предоставили гражданину доступ к информации, потребуется предоставить паспорт и СНИЛС;

- через pfrf.ru. На сайте существует специальный раздел под названием «Личный кабинет застрахованного лица». В том случае, если вы еще не завели такой кабинет, имейте ввиду, что сделать это можно только с помощью предварительной регистрации на портале госуслуг;

Одним из основных способов получения информации о состоянии лицевого счета является запрос через сайт ПФР

- через Почту России. Гражданин может отправить заявление на получение формы в виде письма. Для того, чтобы сотрудники ПФР могли одобрить данную заявку, ее потребуется подкрепить уже указанным удостоверением личности и СНИЛСом.

Целесообразно ли оформлять накопительную пенсию

Вопрос о том, есть ли смысл в накопительном сегменте пенсионных выплат долгие годы остается дискуссионным. В конечном итоге, каждый застрахованный человек предпочитает давать на него собственный ответ – исходя из индивидуальной финансовой ситуации и жизненных обстоятельств. В этой же главе мы попробуем коротко осветить преимущества и недостатки пенсии, образованной за счет страховых отчислений из зарплаты.

Преимущества

Разбирая преимущества накопительной пенсии, пройдемся по основным:

- при умелом обращении, накопительная пенсия будет возрастать быстрее страховой. Единственный способ, посредством которого увеличивается НП – это процентная ставка, которая предоставляется на условиях определенного негосударственного (на выбор гражданина) пенсионного фонда. Соответственно, колебания НП будут напрямую зависеть от выбранной организации– существуют фонды с большими процентными ставками (и, соответственно, большими рисками) и наоборот;

Рост накопительной части пенсии зависит от степени выгодности инвестиций

- накопительный сегмент пенсии может передаваться по наследству. Часто случается так, что застрахованное лицо не успевает распорядится всеми средствами НП – в таком случае оставшиеся денежные суммы не сгорают. На них могут предъявить свои права родственники усопшего – супруга, дети и так далее. Однако и в наследовании существуют свои ограничения – к примеру, НП запрещается передавать третьим лицам;

- застрахованное лицо имеет право распоряжаться накопительной пенсией так, как посчитает нужным. В отношении распоряжения суммами НП, гражданина ничто не сдерживает – в любой момент он может поменять пенсионный фонд, передать денежные суммы государству или забрать их в негосударственную организацию. Соответсвенно, даже если вы ошибетесь с выбором фонда, вы можете исправить ситуацию, чтобы не терпеть убытки.

При желании, застрахованное лицо может переместить накопительную часть пенсии из ПФР в НПФ и наоборот

Недостатки

Те минусы накопительной пенсии, о которых мы будем говорить далее сложно отнести непосредственно к минусам – скорее, это набор особенностей, который может вызывать затруднения у людей, имеющих отдаленные представления о функционировании пенсии. Итак, к недостаткам контролирования накопительной части пенсии можно отнести следующие:

- неминуемые риски. Поскольку НП во многом зависит от удачного или неудачного инвестирования, вкладчик может понести значительные убытки. Однако даже при необдуманном выборе организации застрахованное лицо не сможет потерять всю пенсию и, тем более, уйти в минус, поскольку государство охраняет те взносы, которые пошли на образование НП;

Инвестиции всегда сопровождающая рисками — и накопительная пенсия не исключение

- отсутствие индексации. В отличии от страховой пенсии, накопительная не возрастает за счет ежегодных индексаций и нечувствительна к уровню инфляции. Изменения ее размеров не происходят автоматически и находятся в руках самого гражданина;

- наличие накопительного сегмента пенсии уменьшает количество начисляемых баллов, необходимых для страховой пенсии. Как нам уже известно, на НП уходит 6% страховых взносов (еще 6% изымаются государством для того, чтобы обеспечить минимальную пенсию гражданам РФ), соответственно на страховую пенсию остается всего 10%. То есть, даже при очень достойном уровне зарплаты количество баллов не сможет превысить шести (в то время как при отсутствии НП оно может достигать десяти).

22% пенсионных отчислений делятся на три группы

Если говорить в общем, то сотрудники пенсионных фондов советуют начать собирать информацию об организациях, занимающихся хранением НП как можно раньше. Поскольку накопительная пенсия растет постепенно, большое значение играет временной фактор. Чем дольше эти денежные суммы будут находится в организации с подходящими для вас условиями, тем большие суммы вы сможете получить в итоге.

Как сформировать накопительную пенсию

Теперь, когда мы узнали о том, что из себя представляет накопительная пенсия и каковы особенностями обращения с данным финансовым резервом, перейдем к конкретике. Для того, чтобы получить контроль над накопительным сегментом пенсии необходимо осуществить несколько шагов.

Шаг 1. Выберите негосударственный пенсионный фонд, который наиболее точно соответствует вашим потребностям. Существуют специальные рейтинги НПФ, которые помогают гражданам определится с выбором. Среди наиболее популярных и надежных НПФ можно отметить ГАЗФОНД, ВТБ НПФ АО, Сбербанка НПФ АО и так далее. Помимо степени надежности в данный рейтингах также указываются общие объемы накоплений, среднегодовую доходность и долю рынка. Следует заметить, что подозрительно высокие процентные ставки являются скорее настораживающим критерием, потому ориентироваться исключительно на данный критерий не рекомендуется.

Список НПФ

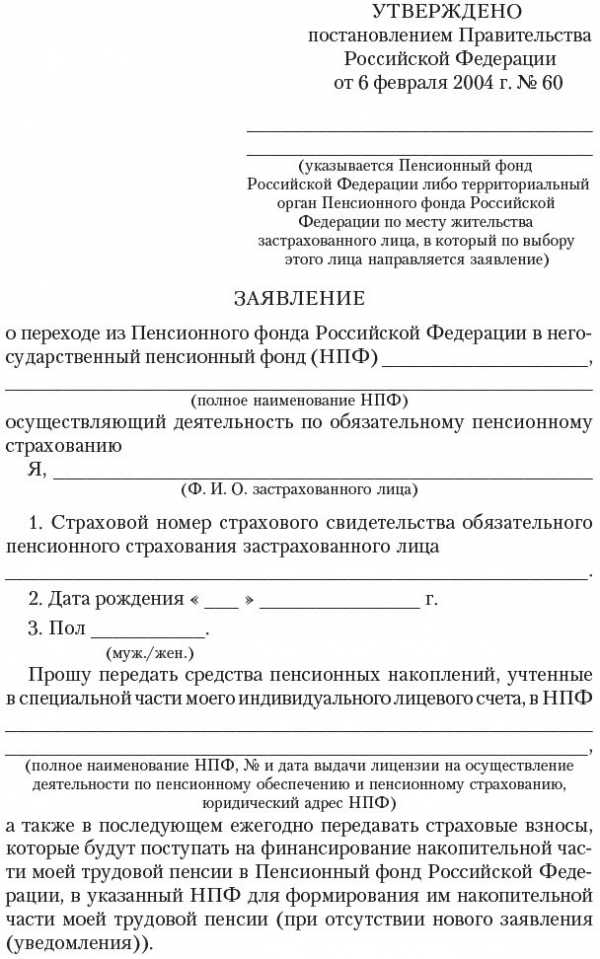

Шаг 2. Оформите заявление в местный департамент ПФР, которое позволит осуществить перевод денежных сумм в выбранный НПФ. Как и прочие заявки, направляемые в Пенсионный фонд, эта бумага предполагает несколько способов доставки:

- личный визит в отделение;

- личное посещение МФЦ;

- отправка письма Почтой России;

- отправка заявки в цифровом формате через сайт ПФР.

Заявление о переходе из ПФР в НПФ

Помимо человека, имеющего страховку, отправить данное заявление может как его законный представитель, так и сам работодатель (в таком случае от сотрудника потребуется передать заявление руководству). Для того, чтобы заявление было одобрено сотрудниками ПФР, его необходимо подкрепить паспортом и СНИЛСом.

Шаг 3. Заключите с выбранным НПФ договор, оговаривающий обязательное пенсионное страхование во всех деталях. У данного договора существует одна ключевая особенность – он вступает в силу только с начала следующего года при условии перевода денежных сумм не позднее марта текущего года. Дело в том, что НПФ требуется определенное время, чтобы зарегистрировать очередной лицевой счет и проинвестировать НП.

Заявление о переходе из одного НПФ в другой

Как уже говорилось, ничто не помешает вкладчику впоследствии изъять из выбранного НПФ свои средства и переместить их в другую организацию на более выгодных для застрахованного лица условиях. Для этого потребуется вновь направить заявление в ПФР и заключить договор уже с новым негосударственным фондом на новых основаниях.

НПФ Сбербанк

Несмотря на то, что периодически можно услышать критические отзывы по отношению к Сбербанку, на данный момент этот банк является одной из самых широко распространенных и стабильных организаций в России. Негосударственный пенсионный фонд Сбербанка был создан более двадцати лет назад и в 2019 году его клиентская база насчитывает более четырех миллионов человек.

Перевод пенсионных накоплений в Сбербанк

Для того, чтобы осуществить перевод накоплений в Сбербанк следует проделать все те действия, о которых мы говорили в предыдущей главе. От вкладчика потребуется написать соответствующее заявление в ПФР, заключить договор с НПФ (в одном из офисов Сбербанка) и предъявить паспорт и СНИЛС.

НПФ Сбербанк работает с 1995 года

Для того, чтобы фонд смог заключить договор на законных основаниях, гражданину будет необходимо предоставить расписку, подтверждающую факт того, что заявление было рассмотрено и одобрено работниками ПФР. У каждой такой расписки имеется специальный номер, который можно ввести как на сайте Сбербанка (в личном кабинете), так и сообщить по телефону.

Справка. При желании перейти из другого НПФ в НПФ Сбербанка нет необходимости расторгать договор с предыдущей организацией. Все, что потребуется от гражданина – это расписка от ПФР и необходимые документы для заключения договора со Сбербанком.

Для того, чтобы заключить договор с НПФ Сбербанк (как и с другими НПФ) понадобятся паспорт и СНИЛС

Как получить информацию о пенсионных накоплениях

На сегодняшний день получить информацию о страховщике и о состоянии своего лицевого счета можно несколькими альтернативными способами:

- с помощью Пенсионного фонда. ПФР предоставляет справки, в которых гражданин сможет найти детальную информацию о состоянии своего счета. Совершить эту несложную процедуру можно в районном отделении ПФР по месту жительства или прописки;

- с помощью Единого портала госуслуг. При отсутствии желания стоять в очередях Пенсионного фонда можно сэкономить время, воспользовавшись интернетом. Однако для того, чтобы получить данную информацию через госуслуги потребуется воспользоваться личным кабинетом, в отсутствии которого вы не сможете получить электронную выписку;

Проверка пенсионных накоплений через портал Госуслуг

- с помощью НПФ Сбербанка. Запросить информацию о состоянии счета можно и самом офисе фонда. Каждый клиент НПФ Сбербанка имеет право на получение подобной выписки на бесплатной основе единожды в год. Однако данный способ не всегда является самым удобным, поскольку на один город может приходится всего один офис.

Характеристики Сбербанка

Как уже говорилось, за свою продолжительную историю существования Сбербанк получал неоднозначные отзывы от своих клиентов. Несмотря на все возможные нарекания, обозначим два основных преимущества сбербанка, имеющих больше значение для вкладчиков:

- надежность. Поскольку денежные суммы, находящиеся на счетах Сбербанка застрахованы, за их исчезновение несет ответственность государство. Потому при инвестировании пенсионных накоплений в данную организацию можно не переживать за их утрату – даже при закрытии самой организации денежные суммы будут возвращены агентством по страхованию вкладов;

- стабильность. НПФ Сбербанка является настоящим пионером среди подобных организаций на территории России. Проработав с клиентами более двадцати лет, этот фонд не пришел в упадок и продолжает развиваться, привлекая новых вкладчиков.

Сбербанк доказал свою стабильность посредством многолетней работы с клиентами

Конечно, как и у всякой организации, у НПФ Сбербанка имеются свои очевидные недостатки. Среди особенностей работы, которые могут смутить вкладчиков данной организации, можно отметить следующие:

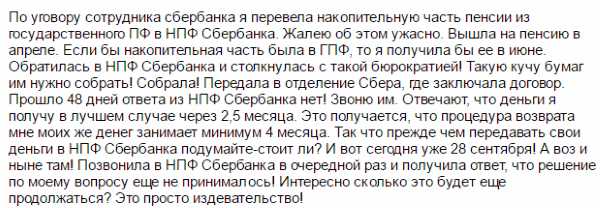

- несвоевременные выплаты. Сбербанк достаточно часто задерживает выплаты отчислений своим вкладчикам. По разной информации, задержка может занимать разные временные промежутки – от нескольких недель до нескольких месяцев;

- бюрократизация. При работе с различной документацией Сбербанк позволяет себе не торопиться, доверяя перепроверку бумаг сразу нескольким инстанциям, за счет чего решение различных вопросов значительно замедляется. В результате страдают сами вкладчики, подолгу не получающие обещанных денежных сумм;

- ориентировка на агрессивную политику по привлечению вкладчиков. Несколько раз Сбербанк был пойман на распространении заведомо ложной информации для того, чтобы сагитировать как можно большее количество граждан стать клиентами данной организации. Один из таких случаев связан с попыткой заверить потенциальных клиентов в обнулении пенсионных начислений при условии их перехода в распределительный сегмент.

В связи с бюрократическими проволочками клиенты Сбербанка периодически сталкиваются с задержками выплат

Видео: Стоит ли переводить накопительную пенсию из ПФР в НПФ Сбербанк

Заключение

В конечном итоге, потенциальным вкладчикам важно помнить о том, что какой бы фонд они не выбрали, важно постоянно контролировать происходящие со счетами перемены. Какой бы стабильной процентная ставка не была на словах, на практике могут происходить самые разные вещи. Также важно помнить, что возможные задержки при выплате отчислений являются неприятной, но частой чертой Пенсионных Фондов. При должной внимательности гражданин сможет сохранить свою накопительную пенсию и приумножить ее.

posobie-expert.com

Сбербанк Пенсионный фонд — процедура перевода пенсии, размер и периодичность взносов, показатели

Инфляция, экономический кризис, рост безработицы заставляют граждан искать новые источники доходов. Хочется, чтобы к старости размер пенсии позволял жить спокойно, не считая копейки. Для людей, заботящихся о будущем, функционирует негосударственный пенсионный фонд (далее – НПФ) Сбербанка. Чтобы выгодно вложить средства и получать после прекращения рабочей деятельности хорошую прибавку к госдотациям, нужно ознакомиться с показателями надежности структуры, привлекающей инвестиции физических лиц, узнать условия открытия индивидуальных счетов.

Что такое негосударственный пенсионный фонд Сбербанка

Организация была открыта 17.03.1995. согласно положениям Указа президента Российской Федерации от 16.09.1992 г. № 1077 «О негосударственных пенсионных фондах». С тех пор она действует согласно положениям законодательства. Компания считается одной из самых крупных в России по числу активов и количеству привлеченных вкладчиков. Учредил данную структуру ПАО «Сбербанк России».

Негосударственный пенсионный фонд Сбербанка России, в условиях внутреннего экономического кризиса, демонстрирует рост финансовых показателей. Компания целенаправленно увеличивает активы. Произошедшая в 2015 г. реструктуризация корпорации превратила ее в закрытое акционерное общество НПФ Сбербанка Российской Федерации (далее – НПФ СБ РФ). Организация ведет деятельность по нескольким направлениям, предоставляя широкий спектр услуг лицам, желающим преумножить сбережения.

Виды и направления деятельности

Негосударственный фонд Сбербанка осуществляет работу согласно нормам законодательства Российской Федерации. Деятельность организации ведется по таким направлениям:

- Переводы и распоряжение накопительными отчислениями граждан в рамках программы обязательного пенсионного страхования (далее – ОПС). Россияне могут увеличить свои сбережения, перечислив их из государственного Пенсионного фонда Российской Федерации (далее – ПФ РФ) в ПФ СБ РФ.

- Привлечение средств населения по программам негосударственного обеспечения россиян, желающих получать в старости высокий доход. Компания предлагает несколько проектов размещения инвестиций физических лиц с высоким уровнем прибыли.

- Корпоративное пенсионное обеспечение. Пенсионный фонд Сбербанка России предоставляет юридическим лицам социальные программы для работников на выгодных условиях.

Показатели и эффективность

Корпорация регулярно публикует основные показатели своей работы. Результаты деятельности НПФ за 2018-2019 гг. следующие:

- Рейтинг надежности. Данный показатель вычисляется независимыми экспертами, принимающими во внимание количество активов, доходность от инвестиций, число привлеченных клиентов НПФ. Оценочная шкала представляет сочетание букв латинского алфавита, начиная с одной A. Национальное агентство «Эксперт РА» регулярно присваивает коммерческой структуре ПФ СБ РФ наивысший рейтинг AAA, означающий высокую степень надежности ЗАО и стабильный прогноз его дальнейшей работы.

- Доходность вложений. Итоги работы в 2017 г. НПФ СБ РФ показали, что данный показатель по привлеченным сбережениям по ОПС составляет 8,34%, а по программам негосударственного обеспечения пенсионеров – 8,16%. Доходность инвестиций выше, чем текущий уровень инфляции и стандартные процентные ставки по банковским депозитам.

- Активы и клиентская база. Согласно опубликованной отчетности, число чистых активов организации к концу 2017 г. составило 16,9 млрд р., что в два раза выше аналогичных показателей конца 2016 г. Число физлиц, размещающих деньги по ОПС, увеличилось до 6,8 млн человек, по проектам негосударственного предоставления пенсий – до 1,5 млн человек.

Пенсионные накопления в Сбербанке

До создания НПФ единственным источником денежных средств у пожилых людей были перечисления государственной некоммерческой организации, ПФ РФ. Законодательство предоставляет россиянам право самостоятельно формировать свой доход после ухода на покой. Негосударственная пенсия складывается из взносов, которые гражданин выплачивал в течение оговоренного периода НПФ СБ РФ. Компания инвестирует средства в высокодоходные проекты. Капиталовложения вкладчиков со временем увеличиваются.

С помощью ПФ СБ РФ гражданин может сохранить привычный образ жизни. Воспользовавшись одной из программ корпорации, без бюрократических проволочек можно получать ежемесячно высокий доход, который станет существенным подспорьем к государственной пенсии. Преимуществом сотрудничества с данной компанией является высокая прибыльность инвестиций.

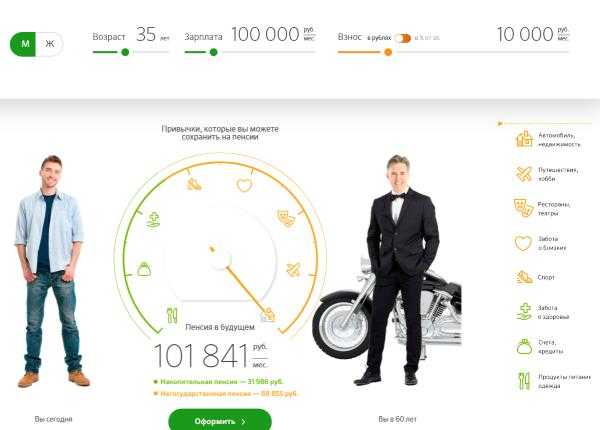

Размер и периодичность взносов

Величина вложений и степень регулярности взносов зависит от вида индивидуальной программы, предлагаемой НПФ. Клиент самостоятельно определяет объем перечислений и то, как часто он будет вносить на счет деньги. НПФ СБ РФ предлагает три программы, рассчитанные на пользователей с разным уровнем дохода. Подсчитать примерный размер будущих дотаций можно на официальном сайте организации, воспользовавшись специальным калькулятором.

Инвестиционный доход

Невзирая на то, что НПФ СБ РФ является одной из самых надежных компаний на финансовом рынке, с высокими показателями доходности, вкладчик, сотрудничающий с фирмой, должен отдавать отчет, что величина прибыли напрямую зависит от успешности инвестиций структуры. На официальной странице фонда можно увидеть, как компания распределяет поступающие деньги физических лиц. Успешное сотрудничество фирмы с государством, топливно-энергетическим сектором промышленности помогает планомерно преумножать вложения граждан.

Налоговый вычет по НДФЛ от суммы вложений

Отдельным преимуществом размещения сбережений в Сбербанк – Пенсионный Негосударственный Фонд является возможность получения налогового вычета при внесении средств на счет. Он составляет 13% от взноса и распространяется на сумму, не превышающую 15,6 т. р. за расчетный период (год). Чтобы вернуть выплаченный сбор, нужно подать заявление в местное отделение налоговой инспекции.

Индивидуальный пенсионный план

Будущие пенсионеры могут сформировать дополнительный источник прибыли, выбрав собственный индивидуальный пенсионный план (далее – ИПП), который предлагает Сбербанк – Пенсионный Фонд. Можно самостоятельно подобрать программу, по которой будут переводиться взносы, установить их размер и периодичность отчислений. Заключить договор с ПФ СБ РФ просто – можно посетить офис фирмы или отправиться в одно из отделений банка. Люди, ценящие время, пользуются возможность открыть вкладной счет удаленно, зайдя на официальную страницу компании и авторизовавшись в Личном кабинете.

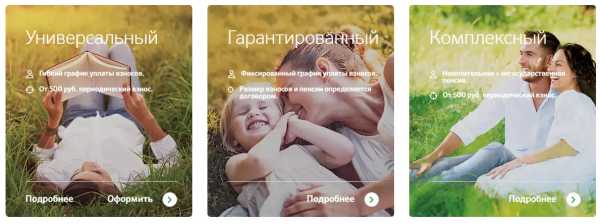

Сбербанк – Пенсионный Фонд предлагает предварительно рассчитать примерную величину будущих дотаций, воспользовавшись специальным калькулятором на сайте. От клиента требуется ввести данные о возрасте, стаже, месячном заработке, максимальной величине предполагаемых взносах. Исходя из этих сведений, программа автоматически рассчитывает примерный размер будущих дотаций. Сбербанк – Пенсионный Фонд предлагает пользователям на выбор три индивидуальных плана:

- «Универсальный»;

- «Комплексный»;

- «Гарантированный».

Сравнить условия трех программ можно в нижеприведенной таблице:

Наименование плана | Размер аванса, тысяч рублей | Величина последующих вложений, тысяч рублей | Периодичность выплат | Период времени, по истечении которого можно пользоваться регулярным пособием |

Универсальный | от 1,5 | от 0,5 | клиент выбирает самостоятельно | от 5 лет |

Комплексный | от 1,0 | от 0,5 | подбирается индивидуально | от 5 лет |

Гарантированный | такой же, как при последующих платежах | оговаривается контрактом, исходя из величины желаемого пособия | фиксируется соглашением о переводе денег | от 10 лет |

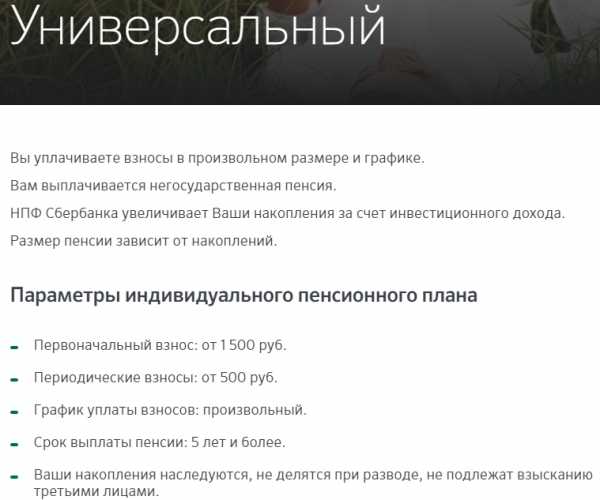

Универсальный

Используя данный вариант вложений в Сбербанк – Пенсионный Фонд, гражданин произвольно подбирает размер платежей и порядок их перечисления. После истечения срока, оговоренного договором, клиенту выплачивается пособие. Размер негосударственных дотаций зависит от того, сколько денег скопилось на счету. На всю сумму финансов начисляются дивиденды, величина которых зависит от успешности инвестиционных вложений ПФ СБ РФ. Заключать договор могут работающие россияне или пенсионеры, желающие обеспечить безбедное существование в будущем.

Гарантированный

Согласно условиям данного вида плана, вкладчик совместно с сотрудниками ПФ СБ РФ загодя рассчитывает величину желаемой пенсии и срок, по прошествии которого будут осуществляться выплаты. В контракте оговаривается величина взносов, регулярность перечислений. Нарушать график платежей нельзя. Величина дивидендов зависит от суммы инвестиционных накоплений. Контракт со Сбербанк – Пенсионный Негосударственный Фонд дает работающим гражданам возможность увеличить доход после ухода на заслуженный отдых.

Комплексный

Параметры этого индивидуального плана предусматривают перевод накопительной пенсии гражданина в ПФ СБ РФ и оформление контракта на начисление пособия. По истечении оговоренного срока гражданин получает два вида дотаций – накопительные и негосударственные. На каждый вид пенсии начисляются проценты. Величина выплачиваемого пособия зависит от размера вложений на счету. Оформить договор могут граждане, имеющие сбережения, начисленные работодателем до заморозки накопительной части пенсий в 2014 г.

Как и где оформить

Существует несколько вариантов оформления индивидуального плана в НПФ СБ РФ. Осуществление перевода накопительной части пособия в негосударственную корпорацию СБ РФ не составляет труда. Будущие пенсионеры могут открыть вкладной счет через следующие организации:

- любое отделение СБ РФ;

- близлежащий офис НПФ СБ РФ;

- официальную страницу фирмы, с авторизацией в Личном кабинете.

Офис НПФ Сбербанка

При наличии в городе офиса Сбербанк – Пенсионный Негосударственный Фонд процедура открытия ИПП и перечисления денег осуществляется просто. Для перевода накопительной части пособия нужно составить заявку в ПФ РФ и отнести ее в местное отделение организации. После принятия положительного решения о переводе средств в НПФ СБ РФ нужно действовать в такой последовательности:

- Лично посетить отделение корпорации, имея при себе паспорт и СНИЛС.

- Подобрать совместно с сотрудником компании самый выгодный план.

- Разработать график платежей, установить величину взносов.

- Составить и подписать документ.

Онлайн на официальном сайте

Граждане, экономящие время, могут заключить договор о перечислении финансов и формировании будущей пенсии на официальной странице организации. Для этого нужно действовать по такому алгоритму:

- Зайти на сайт организации.

- Пройти процедуру регистрации в Личном кабинете.

- Подобрать самый выгодный ИПП.

- Сформировать бланк договора, заполнив нужную форму.

- Оформить заявление о перечислении средств.

- Отправить деньги и отслеживать их накопление на счете.

Отделение Сбербанка

Если нет возможности использовать дистанционный доступ или по месту жительства гражданина нет отделения НПФ, то можно отправиться в близлежащий офис СБ РФ. Квалифицированные сотрудники помогут выбрать оптимальный ИПП, подходящий график перечисления денег и величину платежей. Для оформления контракта потребуется такой же набор документов, как при посещении офиса НПФ СБ РФ. Процедура заключения соглашения аналогична протоколу, принятому в фонде.

Личный кабинет НПФ Сбербанк

Гражданин, зарегистрировавшийся в Личном кабинете ПФ СБ РФ, при входе на страницу получает доступ к разнообразным операциям. Клиент может пользоваться следующими функциями сервиса:

- контролировать сбережения по выбранному ИПП;

- перечислять деньги согласно заключенному контракту;

- подключить автоплатеж по взносам, настроив нужные параметры;

- создавать официальные бумаги, требуемые для взаимодействия с компанией;

- отправлять заявления, отслеживать их статус;

- подключить опцию СМС-уведомлений.

Как получить доступ

Чтобы оформить договорную документацию по открытию ИПП и перечислению накопительной части дотаций, пользователю требуется зарегистрироваться на сайте компании и получить доступ в Личный кабинет. Для этого нужно предпринять следующие шаги:

- Авторизоваться в сервисе, внеся личные данные в регистрационную форму, указать адрес актуальной электронной почты.

- Зайти на свой почтовый ящик, перейти по пришедшей ссылке для подтверждения авторизации.

- Войти в Личный кабинет, используя уникальные логин и пароль.

Можно ли перевести накопительную часть пенсии в Сбербанк

Отчисления на будущую пенсию формируются работодателем, который переводит в ПФ РФ 22% от фонда заработной платы. Эта сумма делилась на две части – страховую (16%) и накопительную (6%). Работник вправе был самостоятельно выбирать управляющую организацию для преумножения накоплений. После принятия в 2014г. законодательного постановления о заморозке 6%-ой части отчислений, 22% взносов уходят на страховую часть.

Если у работника есть накопительные взносы, то их можно перевести в ПФ СБ РФ, чтобы увеличить капиталы с учетом текущей инфляции. Для этого нужно заключить контракт по ИПП «Комплексный» и отправить заявку в государственный ПФ РФ о переводе денег. Накопительная и негосударственная пенсии будут преумножаться за счет получения фондом инвестиционного дохода, превышающего текущий уровень инфляции.

Наследование и правопреемственность пенсионных накоплений в НПФ

В контракте, заключаемом с организацией, оговаривается, что третьи лица не могут претендовать на получение сбережений вкладчика. Если клиент умрет, то накопления с учетом начисляемых ежегодно дивидендов получают правопреемники и наследники, согласно предъявленной подтверждающей документации. При разводе сбережения не считаются совместно нажитым имуществом и не подлежат разделу с бывшим супругом (супругой).

Досрочное расторжение договора с негосударственным пенсионным фондом Сбербанка России

Контракты, заключаемые физлицами с коммерческой структурой по всем вариантам ИПП, предусматривают вариант преждевременного расторжения соглашения и перечисление денег клиенту до истечения срока, оговоренного договором. Финансы выдаются на следующих условиях:

- если клиент истребует деньги через 2 года после заключения договора, то получает 100% перечисленных взносов и 50% от полученного за этот период дохода от инвестиций;

- если пользователь запрашивает средства через 5 лет после заключения контракта по ИПП, то получает 100% взносов и 100% прибыли от инвестиций.

Видео

sovets24.ru

НПФ Сбербанка — Негосударственный Пенсионный Фонд — отзывы

НПФ Сбербанка, с момента образования организации в 1995 году, уверенно занимает лидирующие позиции в этом сегменте, входит в десятку топовых Пенсионных фондов.

Это стало возможным, во многом, благодаря широкому представительству фонда в многочисленных офисах Сбербанка по всей стране.

Пенсионный фонд Сбербанка, обеспечивая максимальная надежность вкладов (по версии Национального рейтингового агентства — в группе ААА, Эксперт РА — А++) предлагает гражданам широкий выбор корпоративных и индивидуальных пенсионных программ:

- Обязательное пенсионное страхование.

- Индивидуальные пенсионные планы на базе договоров негосударственного пенсионного обеспечения.

- Корпоративные пенсионные программы для юридических лиц.

Порог входа для частных лиц — всего от 1500 рублей. Периодические взносы — от 500 рублей.

НПФ Сбербанка ежегодно увеличивает ваши накопления за счет инвестиционного дохода.

Можете вернуть 13% от ваших вложений при оформлении социального налогового вычета.

Достоинства: позволяет значительно увеличить размер вашей будущей пенсии. Постепенно можно накопить на вполне приличную пенсию, даже больше зарплаты.

Недостатки: нет стабильного дохода от инвестирования, бюрократия.

Мнение читателя: Анна. Москва. На государство надежды нет. Работодатель платит в серую. О себе приходится заботиться самостоятельно. Выбрала Универсальный план, пополняю по несколько тысяч в месяц. Какие ещё есть варианты собрать себе на пенсию — депозиты, но там другой механизм выплат, недвижимость, чтобы в старости сдавать — мне пока не по карману. Остаётся НПФ, а тут уж самый надёжный, это Сбербанковский, всё же самый крупный банк страны.

Как перейти в НПФ Сбербанк?

- Для подписания договора ОПС, клиент должен посетить одно из отделений банка. При себе нужно иметь паспорт и СНИЛС.

- Заполнить заявление установленного образца. Подписать договор ОПС, в котором стоит указать наследников.

- Заполнить заявление в ПФР о переходе в НПФ до 31 декабря текущего года. Чаще всего сотрудники НПФ самостоятельно передают заполненный бланк в ПФР. Накопления переходят в НПФ в срок до 31 марта следующего года.

Можно ли перейти по телефону?

Перевод пенсионных накоплений возможен только при личном визите и предъявлении документов (паспорт и СНИЛС), по телефону переход не осуществляется.

Доходность

| Год | Доходность, % |

| 2009 | 32,2 |

| 2010 | 9,2 |

| 2011 | 0 |

| 2012 | 7,3 |

| 2013 | 6,7 |

| 2014 | 2,6 |

| 2015 | 10,7 |

| 2016 | 11,7 |

У них на сайте есть калькулятор. Допустим, мужчина в 35 лет с белой зарплатой в 100 000 рублей хочет обеспечить себе не меньшую пенсию, по калькулятору он должен откладывать по 10 тыс. рублей в месяц, тогда его пенсия будет состоять из:

- Накопительная пенсия — 31 986 руб.

- Негосударственная пенсия — 69 855 руб.

Сколько всего буде уплачено? 60 лет (пенсионный возраст) — 35 лет = 25. 25*12*10000=3 000 000.

Сравним с банковским депозитом. 25 лет = 5 вкладов по 5 лет (сейчас банки редко предлагают программы на бОльшие сроки). Ставка 11%. Вкладываем 10 000, ежемесячно добавляем по 10 тысяч, проценты капитализируются.

За 5 лет сумма довложений 590 000 рублей, Начисленные проценты 202 385 рублей, Сумма вклада с процентами — 802 385 рублей. Умножим на 5 — получим более 4х миллионов.

Сколько лет будет выплачиваться пенсия от НПФ? От 5 лет и более.

Договор — здесь: http://www.npfsberbanka.ru/upload/docs/Dogovor_NPO_Oferta.pdf

Мнение читателя (лексика сохранена): Егор. Щербинка. Мне 38 и я совсем не понимаю как будет выплачиваться пенсия. Государство откровенно за..ло своими недореформами, схемами, формулами. Правда же, нормальному человеку не понять, никто из моих друзей не понимает, как будут платить пенсию. Ещё и эти заморозки какой-то части. Вечная нехватка денег у пенсионного фонда, который ютится по городам в далеко не бедных помещениях и персонала там полно. Для себя с пенсией решил: 3 темы:

- Дети — главная надежда, вкладываемся в их образование, кружки, книги и т.д.

- НПФ Сбербанка — просто заключил договор и перевожу по 5 тысяч каждый месяц. Должно быть около 25 тысяч каждый месяц дополнительной пенсии.

- Купили в ипотеку однокомнатную квартиру, сделали ремонт, сдаём, через 9 лет закончится ипотека, будем сдавать и в старости, это хороший доход.

Надеюсь, этим свою старость обеспечили.

Это интересно: у фонда есть роботы-консультанты адаптированные под пенсионную тематику, способные проводить консультации клиентов, рассказывать обо всех пенсионных продуктах, отвечать на вопросы и многое другое.

Личный кабинет

Официальный сайт фонда http://www.npfsberbanka.ru — там можно посмотреть программы, попробовать вышеозначенный калькулятор.

После заключения договора у вас появится доступ в личный кабинет https://lk.npfsb.ru

Там вы сможете отслеживать статистику по своим накоплениям, инвестиционный доход, и прочие данные.

Телефон горячей линии: 8 800 555 00 41

Отзывы о НПФ Сбербанка

На сервисах отзывов много жалоб на бюрократию и затягивание сроков по выдаче денег.

Пример отзыва типичного недовольного клиента этого фонда.

Очень много жалоб на некомпетентность и отношение сотрудников.

Впрочем, много и позитивных отзывов.

В основном хвалят надёжность.

kudavlozitdengi.adne.info

Накопительная часть пенсии в Сбербанке: какой процент?

Рассмотрение вопроса о накопительной части пенсии в Сбербанке и начисляемых на нее процентах будет корректнее начать с важного уточнения. Сами банки не имеют права заниматься деятельностью, связанной с пенсионными накоплениями.

Кто назначает и выплачивает пенсию?

Эти функции возложены на государственный пенсионный фонд России и негосударственные фонды (НПФ), прошедшие необходимую регистрацию и получившие лицензию. Детальную информацию об НПФ страны вы получите на этой странице

В стране действует не один десяток таких компаний. Их деятельность регулируется и контролируется государством. НПФ Сбербанка, созданный в 1995 году, имеет единственного учредителя — Сбербанк России, и функционирует на базе филиалов банка. Это делает его доступным во всех уголках страны.

На какие условия стоит обратить внимание:

- Гарантии надежности, предлагаемые клиенту,

- Обязательное заключение договора лично с лицом, желающим застраховаться,

- Пенсионные выплаты производятся исключительно владельцам накоплений,

- Процентные ставки индивидуальны, они рассчитываются, исходя из условий страхового договора,

- Для юридических лиц разрабатываются особые предложения.

Как оформляется переход?

В этой процедуре нет ничего сложного, однако, если вы впервые столкнулись с такой необходимостью, то у вас могут возникнуть определенные вопросы. Мы составили пошаговую инструкцию, которая поможет вам в этом:

- Нужно обратиться в ближайший офис НПФ Сбербанка (посмотреть можно на официальном сайте npfsberbanka.ru) или же в любое из банковских отделений этой компании,

- Вам нужно при себе обязательно иметь паспорт гражданина РФ и СНИЛС,

- При помощи операциониста необходимо заполнить заявление на получение услуги ОПС,

- Заключите договор, получите реквизиты своего счета,

- Далее обращаетесь в ПФР, где вы также пишите заявление о том, что хотите перевести 6% от ваших накоплений на счет в другой фонд, укажите название и реквизиты,

- Далее стоит дождаться одобрения и сообщения о том, что ваша заявка принята. Деньги будут перечисляться на указанный вами лицевой счет

При желании, вы можете дополнительно обратиться в офис вашего НПФ для того, чтобы получить Социальную карточку. Она позволяет получать информацию о состоянии счета при помощи банкомата, смс и Личного банка, распоряжаться пенсией, хранить её на счету и получать дополнительный доход в размере 3,5% на остаток.

Плюсы перевода накопительной части пенсии в Сбербанк

Доверяя свои накопления этой организации, вы доверяете ее и крупнейшему банку нашей страны. Для получения доходов Фонд придерживается сбалансированной политики. Он делает все возможное, чтобы не просто сохранить, а максимально приумножить накопления, избегая при этом рисковых размещений средств.

Как это достигается?

Все средства и инвестируются, и размещаются через четыре лицензированные управляющие компании:

- ЗАО «Регион ЭсМ»

- ТКБ БНП Париба Инвестмент Партнерс

- ООО УК «Пенсионные накопления»

- ООО «Управляющая компания Капиталъ».

Более половины пенсионных накоплений размещаются в корпоративные облигации. Около пятой части вложены в депозиты. В меньших долях — в субфедеральные и муниципальные, акции, федеральные займы и другие инструменты.

Если рассматривать по отраслям, то вложения производятся в промышленности:

- топливную,

- энергетическую,

- пищевую,

- металлургическую,

- горнодобывающую и другие.

Каковы преимущества негосударственного пенсионного фонда перед ПФР?

Чтобы разобраться в этом вопросе, нужно понять основную суть различия между ПФР и НПФ. В первом случае пенсионер не может ни на что повлиять, он получает ровно столько, сколько он сам или его работодатель отчислял за годы его работы. При этом выплаты идут только из страховой части, а накопительная, как правило, «замораживается», для экономии бюджета.

Во втором же случае, пенсионер может оказывать влияние на размер своего дохода за счет перевода накопительной части в различные негосударственные организации, имеющие лицензию на осуществление подобной деятельности.

В этом и заключается основное преимущество — ваши средства можно использовать как вклад, который будет приносить дополнительную прибыль, увеличивая тем самым, размер вашей будущей пенсии.

Какая предлагается доходность?

Если говорить непосредственно о фонде Сбербанка, то здесь предлагается доходность в размере 9,4%, которая превышает прибыльность ПФР, а также размера инфляции. Подробнее можно прочесть на этой странице

Приведем результаты инвестирования за последние 7 лет (отчет за 2019 год еще не сформирован):

Как видим из приведенных данных, проценты по накопительной части пенсии в Сбербанке не имеет постоянной величины, но их положительное значение гарантировано. Если вы хотите получить дополнительную консультацию, позвоните по телефону 8 800 555 00 41, отследить состояние своего счета можно в Личном кабинете lk.npfsb.ru

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

kreditorpro.ru

Индивидуальный пенсионный план Сбербанка

Каждому клиенту ПАО Сбербанк предлагается оформить индивидуальный пенсионный план Сбербанка. Он позволяет помимо накопительной пенсии дополнительно получать негосударственную пенсию.

Доход, самостоятельно организованный сегодня, по завершении карьеры даст возможность сохранить достойный образ жизни и отдыхать максимально комфортно.

Преимущества индивидуального пенсионного плана

Пенсионный план, предложенный Сбербанком, позволяет легко сформировать дополнительный доход. Он обладает рядом преимуществ:

- Периодичность и размер взносов вы определяете самостоятельно.

- Негосударственный пенсионный фонд Сбербанка каждый год увеличивает ваши накопления, благодаря инвестиционному доходу.

- Оформив социальный налоговый вычет в рамках действующего законодательства, вы можете вернуть 13% от вложений.

Стоит ли оформлять индивидуальный пенсионный план Сбербанка и какие выбрать условия

Виды индивидуального пенсионного плана

Сбербанк предлагает оформить один из трех видов индивидуального пенсионного плана:

- Универсальный,

- Гарантированный,

- Комплексный.

Официальный сайт программы НПФ Сбербанка —

Доступ к «Личному кабинету» осуществляется при следующих условиях:1) договор об обязательном пенсионном страховании (договор негосударственного пенсионного обеспечения) вступил в силу;

2) открыт пенсионный счет накопительной части трудовой пенсии в соответствии со Страховыми правилами и/или открыт пенсионный счет негосударственного пенсионного обеспечения в соответствии с Пенсионными правилами;

3) наличие Согласия на автоматизированную обработку персональных данных.Индивидуальный пенсионный план личный кабинет: lk npfsb ru

Универсальный индивидуальный пенсионный план Сбербанка

Размер негосударственной пенсии, которую будет получать клиент в будущем, зависит от накоплений. Индивидуальный универсальный план Сбербанка предусматривает следующие условия:

- Минимальный размер первоначального взноса составляет 1,5 тысячи рублей.

- Минимальный размер периодических взносов – 500 рублей.

- Составляется произвольный график, по которому будут совершаться взносы.

- Период выплаты пенсии – от 5 лет.

- Предусмотрено наследование пенсионных накоплений правопреемнику участника программы.

- Накопления не могут быть разделены в случае развода или взысканы третьими лицами.

При досрочном возврате накоплений в рамках действия универсального пенсионного плана работает схема:

- Спустя 2 года участия в программе клиент получает всю сумму уплаченных взносов и 50% от инвестиционного дохода;

- Спустя 5 лет – весь объем уплаченных взносов и начисленного инвестиционного дохода.

Клиент Сбербанка имеет право на возмещение уплаченного подоходного налога, который на сегодняшний день составляет 13% от общей суммы взносов. Максимальная сумма возврата в год – 15,6 тысяч рублей.

Для оформления универсального плана заявителю понадобится лишь паспорт гражданина РФ. Стать участником программы можно удобным для клиента способом:

- Обратившись в ближайшее отделение Сбербанка;

- Посетив офис НПФ кредитного учреждения;

- Заполнив анкету-заявление на сайте банка.

Горячая линия НПФ ПАО Сбербанк: 8 800 555 00 41

По телефону Вы сможете задать все интересующие Вас вопросы, и решить стоит ли того данное предложение.

Гарантированный пенсионный план

Согласно условиям гарантированного плана, размер желаемой пенсии указывается в договоре. Исходя из ожидаемой суммы и рассчитывается размер взносов, а также составляется график регулярных платежей.

Для этого вида плана действуют такие условия:

- Сумма первоначального взноса равна платежу, который клиент будет вносить регулярно.

- Размер периодических взносов фиксирован и отражается в договоре.

- График, согласно которому будут осуществляться платежи, составляется заблаговременно и оговаривается в договоре.

- Минимальный срок выплаты пенсии составляет 10 лет.

- Накопленная пенсия наследуется правопреемниками, однако не может быть разделена в случае расторжения брака или же арестована третьими лицами.

При досрочном расторжении договора клиент получает:

- Спустя 2 года – всю сумму взносов и 50% от полученного инвестиционного дохода;

- Спустя 5 лет – весь объем платежей и инвестиционного дохода.

Гарантированный план также предусматривает возможность возврата подоходного налога. Его размер составляет 13% от суммы накоплений и не может превышать 15,6 тысячи рублей в год.

Чтобы принять участие в проекте Сбербанка, заявителю необходимо обратиться в офис НПФ кредитного учреждения. Для оформления плана достаточно иметь при себе только паспорт гражданина РФ.

Комплексный пенсионный план

Комплексный пенсионный план предусматривает выполнение клиентом следующих условий:

- Перевод накопительной пенсии в НПФ Сбербанка;

- Оформление негосударственной пенсии в рамках индивидуального пенсионного плана.

В договоре указано, что взносы осуществляются в произвольном размере по гибкому графику.

Комплексный план содержит такие положения:

- Минимальный первоначальный взнос составляет 1 тысячу рублей;

- Минимальный периодический взнос – 500 рублей.

- Составляется гибкий, удобный для клиента график платежей.

- Пенсия выплачивается пять и более лет.

- Накопления могут быть унаследованы.

- Сумма взносов и инвестиционного дохода не может быть разделена при разводе клиента и не подлежит взысканию в судебном порядке.

Участник программы может потребовать от Сбербанка досрочного возврата накоплений. В этом случае действуют такие условия:

- Через 2 года возвращается весь объем взносов и ½ часть инвестиционного дохода;

- Через 5 лет – весь объем платежей и полученного инвестиционного дохода.

Клиент может вернуть подоходный налог от суммы взносов, который составляет 13%. Максимальная сумма налогового вычета в год не должна превышать 15,6 тысячи рублей.

Оформить комплексный пенсионный план можно, обратившись либо в офис НПФ Сбербанка, либо в отделение учреждения. При себе необходимо иметь российский паспорт и страховой номер лицевого счета (в системе обязательного пенсионного страхования).

Порядок уплаты пенсионных взносов

>Пенсионные взносы осуществляются клиентом в размерах, указанных в договоре, заключенном в рамках индивидуального плана. Для внесения платежей участник программы может выбрать любой удобный способ:

- Воспользоваться официальным интернет-порталом Фонда и банковской картой;

- Провести платеж с помощью мобильного приложения или сервиса «Сбербанк. Онлайн»;

- Внести необходимую сумму через банкомат или терминал Сбербанка;

- Обратиться в отделение банка или офис;

- Перечислить средства через бухгалтерию своего предприятия, предоставив туда соответствующее заявление.

Реквизиты для получения пенсионных взносов можно уточнить на официальном сайте банка.

Как оформить налоговый вычет

Участник индивидуального пенсионного плана может воспользоваться предусмотренным законом социальным налоговым вычетом. Сумма взносов, с которой можно получить вычет, составляет 120 тысяч рублей в год.

Для возвращения подоходного налога клиенту с соответствующим пакетом документов необходимо обратиться в налоговую инспекцию и в свою бухгалтерию по месту работы.

Чтобы получить налоговый вычет, понадобятся такие документы:

- Заявление в свободной форме на возмещение налога;

- Налоговая декларация;

- Копия договора с негосударственным ПФ;

- Копии паспорта и ИНН;

- Копии квитанций или других платежных документов, которые подтверждают уплату взносов.

Как осуществляется выплата негосударственной пенсии

Пенсия, накопленная по индивидуальным программам Сбербанка, выплачивается каждый месяц. Если же минимальный размер пенсии, установленный Фондом, превышает ежемесячную пенсию, то она может выплачиваться один раз в три или шесть месяцев.

Участник программы после назначения пенсии получает специальную «пенсионную книжку» в виде пластикового носителя. Выплаты по желанию клиента могут осуществляться либо на счет, открытый в Сбербанке, либо на счет любого другого банковского учреждения РФ.

creditvsbervbanke.ru

перевод пенсии на карту, накопительная часть пенсии в Сбербанке

Негосударственный пенсионный фонд Сбербанка является крупнейшим в нашей стране и существует уже более 20 лет. Данный НПФ обещает больший рост накопительной пенсионной части, нежели он происходит в системе государственного пенсионного фонда.

Какие услуги предоставляет фонд

НПФ Сбербанка предоставляет следующие услуги:

1. Негосударственное пенсионное обеспечение граждан.

2. Инвестирование накопленных средств в счет последующих пенсионных выплат.

3. Выплата пожизненных, разовых или периодических пособий.

4. Софинансирование накоплений по государственным программам.

Фонду присвоены самые высокие оценки национальным рейтинговым агентством. Еще к 2013году клиентами Сбербанковского НПФ стали более миллиона человека, а к концу 2015г. эта цифра перевалила за 2.000.000. Доходность от вложенных в фонд средств составила 52% за последние 4 года, или в среднем 13% годовых. Гораздо выше процента по банковским вкладам и уж точно привлекательней тех процентов, которые индексируются в государственном пенсионном фонде.

Структура пенсионных накоплений

Разберемся подробнее в том, какая часть пенсии будет финансироваться за счет НПФ и можно ли вообще в случае выбора негосударственного пенсионного фонда остаться без пенсии.

В пенсию включены две составляющие:

1. Базовая часть пенсии, которая будет получена гражданином при любом раскладе событий.

2. Страховая часть, которая формируется из ежемесячных отчислений с подоходного налога. Именно эту накопительную часть можно перевести в НПФ.

Таким образом, вообще остаться без пенсии невозможно, существует лишь минимальная вероятность потери ее аккумулируемой части. Однако, чем выше процент индексирования накопительной части пенсионного обеспечения, тем выше уровень будущей пенсии. Именно поэтому порядка 25% граждан нашей страны сделали выбор именно в пользу негосударственных пенсионных фондов.

Как оформить пенсионные накопления в НПФ Сбербанка

Этапы оформления или перевода пенсионных накоплений:

1. Явка в отделение НПФ Сбербанка, необходимо взять с собой паспорт гражданина РФ и СНИЛС.

2. Составление заявления, чтобы заключить договор по обязательному страхованию пенсионного обеспечения.

3. Заключение договора.

4. Составить заявление в пенсионный фонд России о переводе 6% пенсионных накоплений на лицевой счет НПФ Сбербанка. В заявлении следует указать все реквизитные данные лицевого счета, а также прошение о регулярном переводе на него из пенсионных взносов.

5. При желании заказать социальную карту Сбербанка, дающую ряд преимуществ своему обладателю.

Преимущества и недостатки НПФ Сбербанка

Наличие высокого процента государственного капитала уже является гарантом надежности рассматриваемых пенсионных вложений, а в другие плюсы негосударственного пенсионного фонда сбербанка входят:

1. Абсолютно бесплатный процесс обслуживания социальной карты, на которую производятся пенсионные начисления.

2. Высочайший уровень сохранности накопленных финансовых средств.

3. Скидки при покупке товаров социального назначения при помощи социальной карты.

4. Возможность участия в государственных финансовых программах софинансирования, позволяющих к концу года увеличить свои накопления в два раза.

5. Возможность при выборе досрочного или срочного типа переводу накопительной части пенсионного обеспечения.

6. Высокий процент доходности фонда.

7. Разрабатывается индивидуальный портфель каждому клиенту.

8. Удобство и молниеносная скорость оформления.

9. Открытость информации о данном пенсионном фонде.

Минусов у НПФ Сбербанка не так уж и много, и составляют следующие факторы:

1. Относительно низкий процент доходности по сравнению с другими негосударственными пенсионными фондами.

2. При всем уважении к НПФ, больший процент риска, нежели при хранении накопительной части пенсионных средств в ПФР.

3. Очень долгий процесс изготовления справок о показателях накопительной части пенсии на лицевом счете.

Подытоживая вышесказанное, можно с уверенностью отметить, что преимуществ у НПФ Сбербанка гораздо больше, чем недостатков, а перевод в него накопительных средств является «золотой серединой» между доходностью и надежностью.

Как посмотреть накопительную часть пенсии в Сбербанке

Для того, чтобы проверить лицевой счет накопительной части пенсии в Сбербанке, можно воспользоваться несколькими вариантами действий:

дойти до ближайшего территориального отделения рассматриваемого пенсионного фонда;

узнать через личный кабинет на сайте Сбербанка в разделе НПФ;

с помощью социальной карты в терминале или банкомате.

infinica.ru